图1:2018年ICE原糖期货指数日线走势图

资料来源:文华财经

国际原糖,在2017年年末和2018年年初两度上探15.50美分/磅未能突破后,形成双顶结构,开启下跌行情。巴西结束2017/18榨季生产致使市场将有3个月供应相对偏紧的预期,仅给原糖带来小幅反弹,14美分/磅阻力两次上探不破。泰国和印度食糖产量远超预期,全球食糖供应过剩量大幅上调,糖价两个月内连续下破食糖主产国制糖成本线,盘中最低至11.20美分一线。

进入5月,巴西部分甘蔗产地干旱引发市场对下榨季巴西食糖产量大幅减产的忧虑,投机空头主动离场推升期价上行;另外叠加因燃料油费用上涨引发的巴西卡车工人罢工,导致巴西食糖外运量减少,国际食糖市场阶段性供应减少,原糖指数从11.19低位大幅反弹至13.28。

6月初,巴西卡车工人罢工结束,虽然短期食糖外运量减少,但巴西甘蔗总产量并未减少,仅是时间上的推移,市场关注点重回到供应大量过剩格局上来,原糖回落至12美分附近。6月下旬,印度季风季开始3周以来出现梅雨减少迹象,降雨量较去年同期减少9%,再度引发国际糖市的天气忧虑情绪,原糖期价上探12.5美分压力位;然而月末印度降雨恢复正常,原糖再度掉头下行。不到两个月的时间,盘中一度跌破10美分主要支撑位,10月合约在8月22日跌至9.91美分/磅的10年来历史低点。价格超跌引发盘面强势反弹,加上主产国减产忧虑加重,炒作情绪渐起,价格进入宽幅震荡。

9月底,原糖再度跌至10美分/磅附近,在北美自由贸易协定以及巴西总统选举的宏观面利好支撑下,巴西货币雷亚尔大幅上涨,推动国际糖价自底部快速反弹;与此同时,国际食糖主产国因干旱天气导致产量预期调减,资金情绪配合下国际糖价接连突破12-13-14美分/磅压力位,攀升至14.26美分高位。10月底,宏观面利好出尽,主产国减产炒作情绪逐渐消退,原糖上涨动能衰竭,全球糖市仍然处于供应过剩的局面,价格接连下跌至12美分/磅附近,目前在12.5美分/磅上下盘整。

图2:2018年郑州白糖指数日线走势图

资料来源:文华财经

2018年,国内糖市呈现震荡下行态势,盘中从去年年末的最高点6453,下跌至4600下方。从2017/18榨季新糖上市之初的11月底、12月初,到春节前的1月20日左右,国内糖价受阶段性供应压力偏大、糖企资金偏紧以及四季度传统消费淡季影响,呈现流畅下跌态势,白糖指数从榨季初6453下行超过700点至5730一线。随后,市场预期即将进入传统的春节前备货旺季,然而增产格局下旺季不旺形势凸显,糖价缺乏反弹动力,进入为期一个月的盘整期。

进入3月,前期市场猜测的配额外进口许可将增加50万吨至150万吨得到证实,相关部门于3月17日发放第一批75万吨许可量,另外加上边境走私糖猖獗,国内糖价受到双重打压,郑糖指数下探近400点至5370一线。

5月中旬,内外糖市场频传利好消息。巴西干旱忧虑叠加卡车工人罢工,助推国际原糖期价上涨,缩窄进口糖利润空间;缅甸在木姐边境发生武装冲突,阻碍走私糖从瑞丽口岸进入我国境内,令国产糖有了短暂的喘息机会,糖价开启了为期近3周的反弹行情,白糖指数最高反弹至5566位置。

然而,利好消息逐渐消散后,利空传闻又起,郑糖从反弹高点回落400余点至近三年来最低位。主要原因在于国家发改委在6月初赴广西调研糖料生产相关情况,市场猜测是为甘蔗收购改直补做准备,空头主动发力,增仓打压糖价下行,7月17日盘中最低跌至4752低位,此后围绕5000一线震荡整理至2017/18榨季结束。

9月底、10月初国内进入了2018/19榨季,新榨季初期,受到外糖大涨提振,国内现货跟随上行,加上内蒙古甜菜菜丝含糖分较往年低2个百分点引发产量不及预期忧虑,主力两次试探5200-5260阻力区间,随后因甜菜糖套保压力价格未能向上突破,10月22日起一路下行,叠加直补和放储传闻,价格跌至前低4800-4850区间。

然而,直补和放储传闻并未进一步打开下跌空间,前低支撑强劲。进入12月,主产区因降雨造成生产延误,资金炒作情绪推动郑糖反弹至5000-5050区间。目前国内食糖市场仍处增产周期、熊市周期中,随着主产区新糖集中上市,下一年进口配额陆续发放,加上走私糖的担忧,以及直补和放储预期,国内糖市供需过剩压力将继续发酵,新一年的糖价料继续探底。

2

全球食糖市场供需结构

国际糖业组织(ISO)发布的三季度报中,对2018/19榨季全球食糖供应过剩量预估为217万吨,较二季度报中预估的675万吨下调了458万吨,低于2017/18榨季的728万吨;同时ISO预测2019/20榨季全球食糖供需格局或由过剩转为缺口200万吨。商品分析机构Green Pool在四季度上调了2018/19榨季全球糖市供应过剩预估至360万吨,之前预估为322万吨,调整原因主要是巴西和泰国方面的消费增长预估值低于预期;该机构还下修了欧盟2018/19榨季糖产量预估60万吨,至1710万吨,因欧盟主产国夏季高温干旱天气导致甜菜减产。

虽然各分析机构下修了产量预估,但全球消费量同样小幅向下调整。美国农业部(USDA)预估,2018/19榨季全球食糖产量将下滑约900万吨,至1.859亿吨;同时全球食糖消费量较5月预估的1.776亿吨略微下修,至1.768亿吨,高于17/18榨季的1.74亿吨。其中,巴西糖产量料下滑830万吨,至3010万吨;印度产量料增加180万吨至3590万吨纪录高位,这是逾15年来首次印度糖产量超过巴西。印度产量增加将推动全球库存攀升,料增至5300万吨纪录高位。

图3:全球食糖供需平衡

从国际糖市整体供需来看,2018/19榨季在巴西、印度、欧盟等主要生产国糖产量大幅下调的情况下,全球食糖供应过剩量随之大幅调减,然而过剩调减只是低于预期,并没有改变供应过剩的大格局,全球糖市仍然处于累库存局面。近期国际油价暴跌,生物乙醇利润缩窄,2019/20榨季供需平衡表也在巴西计划减少乙醇生产而增加食糖生产的预期中变得有些失效。国际糖市能否完全摆脱底部,还要看宏观面和基本面的配合。

1.印度糖产量变化是国际糖价变动源头

1)印度糖产量预估调减 仍处纪录高位

今年我们把印度放到巴西前面来说,一方面是因为2018/19榨季印度预计将超越巴西成为世界第一大食糖生产国,另一方面是印度的甘蔗种植特点、国内政策等原因导致印度糖产量大幅增减,国际糖价也受其影响出现大幅波动。

据印度糖厂协会(ISMA)数据,印度2017/18榨季食糖产量3225万吨,增产幅度远超预期,刷新历史记录,将全球食糖库存推升至5300万吨高位,国际糖价也在印度以及其他主产国联袂增产的情况下,从24美分/磅跌至10美分/磅下方。

印度糖厂协会(ISMA)最新数据显示2018/19榨季印度糖产量预估值为3000-3150万吨将超过巴西成为全球第一大产糖国,但较上榨季低75-125万吨,较榨季初预估的3500-3550万吨低500-550万吨;2019/20榨季糖产量预估降至2800-2900万吨。

在本榨季生产开始前,市场预计印度糖产量将再创新高,为何后期预估值出现大幅调减?主要原因在于印度今年6-9月份的季风季降雨较往年偏少近5成,其中第二大产糖区马哈拉施特拉邦降雨较往年减少23%,第三大产糖区卡纳塔克邦降雨减少29%。干旱天气导致甘蔗种植后没有雨水灌溉,生长缓慢,甚至部分地区甘蔗无法种植,甘蔗总产量减少。10月份,干旱带来的蛴螬虫害令印度甘蔗产量预估进一步下滑至3.625亿吨,降幅在3.8%。

虽然2018/19榨季和2019/20榨季印度食糖产量预估调减,但是仍处于历史高位,库存压力巨大。2017/18榨季印度食糖结转库存1070万吨,本榨季产量预估3000-3150万吨,国内食糖消费量并未出现明显变化,仍然维持在2600万吨左右,因此2018/19榨季末结余大约在400-500万吨左右,两个榨季加起来总共1500万吨左右的量等待出口。近两年除非气候发生巨大变化,导致甘蔗大面积减产,印度糖产量若要发生极大变化,糖库存大量消化,可能性不大。

图4:印度食糖产需情况

2) 糖厂资金压力大 糖出口困难重重

印度甘蔗定价是由中央政府和地方政府两级定价,中央政府先制定一个保底价,折合人民币约为280元/吨,地方政府在这个保底价基础上再定一个价格,据了解是加价30元/吨以上不等,因此印度甘蔗收购价大约在18-20美分/磅,是全世界第二个高,仅次于我国。高蔗价叠加过剩产量,糖厂制糖成本高,亏损严重,资金压力巨大,严重拖欠农民蔗款,急需政府补贴进行出口来消化库存。然而,在印度政府给予150美元/吨出口补贴的情况下,印度糖厂出口仍然困难重重。政府制定2900元/吨的国内销售保底价,再减去150美金的出口补贴,糖厂出口成本大约为2000-2100元/吨。按照12.8美分/磅的原糖价格计算,大概也是2000元/吨左右,因此糖厂出口意愿不强,等待国际原糖涨至13.5美分/磅再出口。

3) 种植条件抵御天气变化能力差 印度糖产量波动幅度大

印度产量变化是国际糖波动的源头,这跟印度种植条件有很大关系。北方邦作为印度第一大产糖区,糖产量占其全国总量的37%,马哈施特拉邦为第二大产糖邦,占35%。根据本月中旬我国赴印度调研团了解的情况,两个产区的地理位置、种植条件和种植时间完全不一样,一定程度上说明了印度产量为何会大幅波动。

表1:印度各产糖邦食糖产量对比

北方邦甘蔗是一年宿根性,新植蔗和宿根蔗是1:1的比例,新植蔗产量较宿根蔗高。在这种情况下,如果出现干旱,对产量影响非常大,但是北方邦有河流灌溉,影响相对有限。另外,北方邦目前没有可扩种的土地,虽然甘蔗收购价定价最高,但是土地已经用完,不能再扩种。而且,北方邦土地主要是冲击平原,沙土多;光热条件也差,温度低,有雾霾,甘蔗生长时间短,10-12个月的生长期,产量低。

南部的马哈拉施特拉邦,18个月的宿根蔗最多,基本上是两年生长期,没有三年的宿根蔗,90%的土地都没有灌溉设施,只能靠天吃饭。马邦州平原多,并且是黑土地,土壤肥沃,加上光热条件好,无雾霾,甘蔗生长期12-15-18个月不等,因此相较于北方邦单产高、甘蔗含糖分高、出糖率高。

印度地理环境优于我国,但其南北气候、土壤等条件的差异,造成印度糖平均产糖率仅有12%(与广西基本持平)。北部地区新植蔗与宿根蔗1:1,而南部地区18个月生长期甘蔗占比重最大,天气好坏就成为产量增减的主导,降雨充沛或出现干旱,会造成大幅的增产或减产,弹性非常大。

2016/17榨季,印度食糖减产非常严重,幅度在60%,国际糖价大幅上涨,从10美分/磅涨到24美分/磅。2017/18榨季,印度食糖产量增加1200万吨,至3225万吨,国际糖价从24美分/磅跌回10美分/磅。其他国家均没有印度这么大的产量波动幅度。

2017年是近几年天气最好的一年,印度甘蔗含糖分上升1.5-2个百分点,品种改良,单产高加上增产面积多,因此增产幅度大。印度方面的增产,造成了巴西食糖的减产,国际糖下跌后,巴西甘蔗制糖利润不如制乙醇利润高,因此巴西糖厂在2018/19榨季把将近70%的甘蔗用于生产乙醇,造成食糖产量大幅减少。

2018年,马邦州甘蔗6月份开始种植,而6月开始的季风季降雨偏少,甘蔗减产严重。干旱以及干旱的带来虫灾,导致甘蔗暂无增产动能。并且,糖厂巨额亏损,也无法大幅增产。因此,关注国际糖产量和价格变化,印度天气是重点关注的因素。

2.巴西糖厂调整糖醇比 食糖产量大幅下降

1.)巴西食糖产量料减少800多万吨

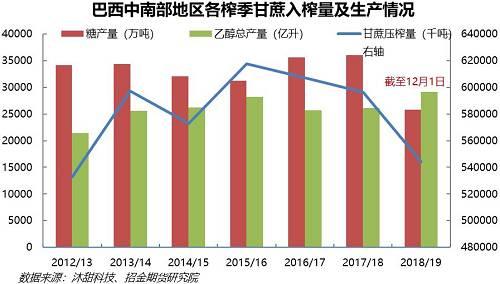

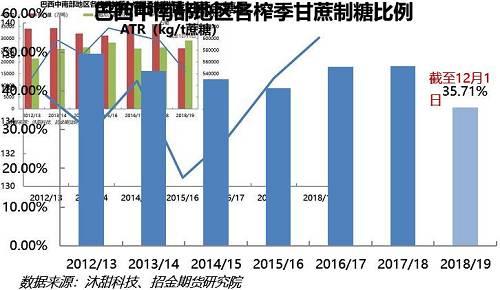

熊市周期下全球糖价低迷,巴西糖厂甘蔗制糖利润大幅缩减,政府出台政策鼓励生物燃料需求,导致巴西糖企将产能向乙醇方面倾斜,使得2018/19榨季巴西糖产量锐减830万吨,触及12年新低。根据UNICA最新数据,11月下半月巴西中南部地区甘蔗压榨总量为1458万吨,同比下降4.54%。2018/19榨季截至12月1日累计甘蔗压榨量5.4432亿吨,比上榨季同期的5.7017亿吨下降4.53%。本榨季截至12月1日中南部地区累计产糖2576万吨,同比下降26.82%;乙醇累计产量同比增长18.57%,达到290.9亿升。11月下半月中南部糖厂68.50%的甘蔗用于生产乙醇(2017年同期为63.42%),甘蔗制糖比例为31.5%。

图5:巴西中南部地区各榨季甘蔗入榨量及生产情况

图6:巴西中南部地区各榨季甘蔗含糖量

并且,下榨季印度糖厂预计将进一步侧重乙醇生产,或可帮助全球糖市摆脱压抑糖价已久的过剩问题,这一做法在一定程度上保护糖厂抵御了来自国际糖价9月暴跌至2008年来最低的冲击。COFCO公司称, 2019年巴西能源价格将成为全球糖价的主导因素,预计2019/20榨季巴西用于生产糖的甘蔗比例最小为33.5%,最大为48.6%。

图7:巴西中南部地区各榨季甘蔗制糖比例

此外,巴西中南部2018/19榨季以来的持续干旱天气和甘蔗老龄化现象导致甘蔗单产下滑,糖产量预估下调。福四通(INTL FCSTONE)11月预估2018/19榨季巴西中南部地区甘蔗产量为5.875亿吨,2017/18年度产量为5.838亿吨。巴西咨询公司Canaplan近期将巴西中南部地区2018/19榨季糖产量预估从2990万吨调减至2640万吨。目前巴西中南部地区2018/19榨季生产已接近尾声,甘蔗供应量减少的情况下,糖厂已在10月底开始收榨,这较上榨季提前了近一个月时间,对国际糖市过剩压力有一定缓解作用。

图8:巴西食糖产量供需情况

2)巴西食糖出口受阻 同比减少近30%

巴西食糖出口和消费在全球食糖价格低迷下缺乏竞争力,巴西贸易部最新数据显示,2018年11月巴西共出口糖191.74万吨,同比减少约13%,为近4年最低水平。其中原糖出口量同比减少6.1%,至172.2万吨;精制糖出口量同比减少约47%,至19.54万吨。2018/19榨季4-11月巴西累计出口糖1505.2万吨,同比减少28.85%。2018/19榨季巴西糖总出口量预估在1960万吨,较201/18榨季的2820万吨大幅下降860万吨;其中原糖出口量预估为1568万吨,精制糖出口量预估为392万吨,或为近13年来最低出口水平。

图9:巴西食糖月度出口量

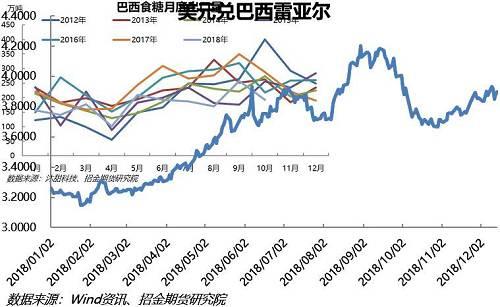

3)巴西货币雷亚尔波动影响国际糖价

国际糖价变动除了基于基本面的供需结构变化外,宏观面的汇率波动也是重要的影响因素之一。巴西食糖出口以美元计价,其国内食糖销售以雷亚尔计价,因此巴西货币雷亚尔贬值将导致巴西制糖成本下降,而出口利润增加。由此,巴西生产商会加快生产,加大出口量,增加国际糖市货源流通,从而打压国际糖价下行;同时,巴西生产商会加大在国际市场上的套保力度,也令国际糖价承压。相反地,雷亚尔兑美元汇率上升,则有利于国际糖价上涨。

今年上半年,美联储不断释放加息政策,加上巴西国内政治不稳定,导致雷亚尔兑美元汇率持续走软,拖累国际糖价下行。下半年以来,美联储加息支撑美元上涨的利好逐渐消退,巴西总统候选人也基本确定,提振雷亚尔升值。雷亚尔兑美元汇率在9月13日触及的4.2062的历史新低后开始反弹,10月5日收于3.8364。在巴西国内正处于失业率上升、货币贬值、利率上涨、企业财政税收负担加重的情况下,当时还是候选人的极右翼派贾尔· 博索纳洛被认为是推动巴西税务改革的最佳人选。政治不确定性减弱,提振雷亚尔反弹,带动原糖期价自9.91美分/磅的近10年低位大幅反弹。

另外,10月1日,北美自由贸易协定(NAFATA)更名为美国-墨西哥-加拿大协议(USMCA),有望促进农业、乳业和汽车业发展,提振汽油需求,为油价上涨提供动力,WTI原油在国庆节期间最高涨至76.9美元/桶的近4年高位。原油价格上涨促进巴西生物乙醇发展,糖厂在价格优势下继续调整糖醇比,将更多甘蔗用于生产乙醇而非食糖,巴西2018/19榨季食糖产量进一步下滑继续提振国际糖价走高。随后,国际食糖主产国接连下调产量预估,将国际糖价推升至14.26美分/磅高位。

10月底,巴西总统大选尘埃落定,宏观面利好出尽,雷亚尔兑美元汇率再度走弱,国际糖价难破14.26美分高点而掉头下行,后期随着国际食糖产量预估逐渐明朗,价格缺乏新的驱动因素,目前在12.5美分/磅上下波动。

图10:美元兑雷亚尔汇率走势

3.泰国糖产量略有下降 出口爆发式增长

泰国2017/18榨季为连续第二年增产,共有54家糖厂生产,累计压榨甘蔗1.349亿吨,产糖量达1468万吨,同比大幅增加46%,远远超出榨季初市场预估值。2018/19榨季,泰国有3家新糖厂投产,开榨糖厂总数预计达到57家,但泰国食糖产量预估较2017/18榨季有所下降。泰国糖业公司(Sugar Millers Corporation)表示,2018/19榨季糖产量将降至1350万吨,主要因甘蔗价格较低,而木薯价格恢复,政府鼓励蔗农转向种植木薯等其它作物,蔗农在2019/20年种植的甘蔗也将大幅减少。泰国国内消费量并无太大变化,约为260万吨,供应过剩量达到1090万吨,上榨季和本榨季过剩的食糖都需要通过出口消耗。相较于巴西而言,泰国糖运往亚洲国家周期较短,运费成本可缩减50%以上,出口竞争力较强,去库存进展顺利,也成为压制国际糖市的关键因素之一。

图11:泰国食糖供需情况

图12:2018年泰国食糖月度出口量

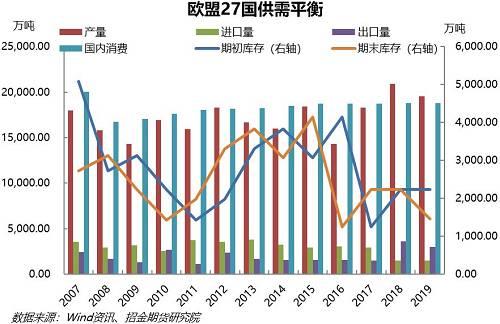

4.欧盟高温干旱 食糖产量下滑

2017/18榨季,欧盟废除了糖类配额制度,取消欧盟糖类最低价格,结束了半个世纪之久的糖类“贸易保护主义”政策。新政发布后,欧盟甜菜种植面积大幅增加,食糖总产量达到2010万吨,同比2016/17榨季增产20%,为2017/18榨季全球食糖大量过剩提供进一步助力。

2018/19榨季,欧盟中部和北部地区受到高温、干旱天气影响,甜菜生长情况不佳,特别是主产国法国和德国因天气炎热、干燥甜菜产量大幅下降。欧盟委员会作物监测部门(MARS)在11月报告中表示,春季以来因降雨不足影响了甜菜收割。10月1日至11月18日期间,在欧洲东南部、德国、法国东部、比荷卢三国、乌克兰和俄罗斯中部地区降雨量严重不足,累计降雨量低于长期平均值的50%,导致这些地区气候水负平衡。MARS将欧盟甜菜平均单产预期下调至每公顷72.7吨,较5年平均水平74.9吨下降2.8%。各分析机构也不断下修欧盟食糖产量预估,Green Pool上月将欧盟2018/19榨季糖产量预估下调至1710万吨,较2017/18榨季减产500万吨,此前预估为1770万吨。

图13:欧盟27国食糖供需情况

3

国内食糖市场供需格局

表2:国内食糖市场供需平衡表

2016/17榨季开启新一轮增产周期,食糖产量为928万吨左右,2017/18榨季食糖产量1031万吨左右。目前三年增产周期仍在持续,2018/19榨季是本轮增产周期的第三年,中国糖业协会对2018/19榨季食糖产量预估在1068万吨,市场预计为1100万吨左右,同比2017/18榨季增产37-70万吨左右;我国食糖消费水平相对稳定,按照中糖协预估的1520万吨计算,国内食糖至少有420万吨的产消缺口。从图14来看,虽然缺口呈现下降趋势,但缺口量相较于2007/08至2013/14的任何一个榨季都要大100万吨以上。

图14:中国食糖产消缺口

我国产不足需的状态以及糖料收购价居高不下,导致国内糖价明显高于国际糖价,而进口途径和许可量受到限制后,进口总量变动不大,其余缺口需要通过储备糖来满足。但是,增产周期下国内糖价不断下行,储备糖并不具备出库条件,高额的进口利润下,走私糖大量流入我国市场。在消费量相对稳定,国产糖增产幅度不大的情况下,进口和走私成为决定市场价格的关键因素。整体来看,国内糖市围绕国家政策展开,主要是甘蔗收购价政策、维稳扶贫政策、产业调控政策、储备糖收放储政策、进口配额和关税政策以及走私管控政策。

从库存消费比来看,2010/11榨季末,我国食糖库存消费比见底,约为20%,随后3个榨季持续快速攀升,直至2013/14榨季末升至96%左右,随后几个榨季缓慢下降。这个现象表明从2014年以来我国食糖库存一直处于高位状态,在此基础上叠加每年3月底4月初的当期榨季新增工业库存高峰,制糖集团销售压力较大。

从目前来看,2018/19榨季我国食糖消费量难以出现明显改善,中糖协给出1520万吨的总消费量数据,与近几个榨季基本相当,要降低榨季末的库存消费比仍然需要控制供应端。预计在全球食糖供应仍然过剩,加上印度和澳大利亚有意以低关税增加对我国食糖出口的情况下,2018/19榨季末全国食糖库存消费比明显下降的可能性较小。

图15:中国食糖库存消费比

1.糖料收购价维持高位 新糖上市供应压力加大

根据中国糖业协会数据显示,2017/18榨季全国食糖产量1031.04万吨,其中甘蔗糖916.07万吨,甜菜糖114.97万吨。2018/19榨季全国食糖产量预估值为1068万吨,其中甘蔗糖925万吨,甜菜糖143万吨。

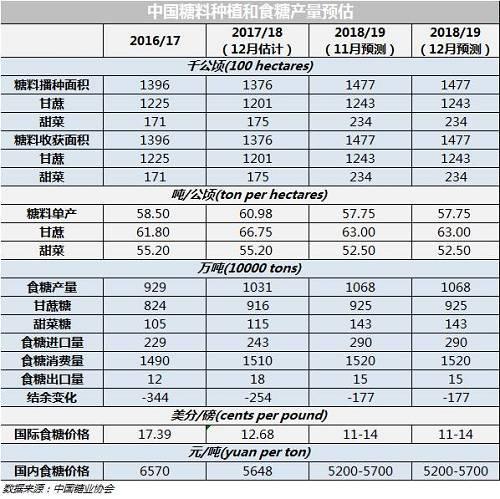

表3:中国糖料种植和食糖产量预估

广西是我国最大的食糖生产区,食糖产量占全国的60%左右,因此广西的糖料收购价和食糖售价成为国内市场价格参考的标杆。今年10月份,广西物价局对2018/19榨季广西糖料蔗收购价格第一次征求意见中维持500元/吨不变,但糖企普遍反映收购价定价太高,资金压力较大,希望能够降到440-450元/吨以下。最终,2018/19榨季广西甘蔗收购价格定在490元/吨,较2017/18榨季下调10元/吨,调减幅度不大。国内食糖产区多是国家级贫困地区,糖料收购价格下调不利于稳定农民情绪,因此难度较大。本榨季蔗价政策还显示,各制糖企业要按照规定的首付价与糖料蔗生产者结算首付蔗价款,原料蔗入厂后一个月内兑付完毕。我们市场方面了解到,上榨季后期,广西自治区政府对蔗款兑付要求有所放松,部分集团拖延到8-9月份才付完农民蔗款;今年政府再次从严要求,糖厂开榨后一周内须支付蔗农60%的蔗款,开榨一个月内须全部兑付完毕,否则蔗区就划给其他集团。在这样的资金压力下,制糖集团在新糖集中上市后,多采用降价促销量的方式回笼资金兑付蔗款。

图16:广西甘蔗收购价和联动糖价对比图

2.进口管控继续加码 贸易商谈或有转变

往年来看,产消缺口基本通过进口来弥补,但是自2014年底开始,国家对食糖进口陆续执行了进口配额自动许可管理和行业自律政策,进口量持续下滑。2017年,商务部对配额外进口食糖实行贸易保障救济措施,进口管控逐步加码。

表4:中国食糖进口关税政策

2016/17榨季国内食糖进口仅228万吨,是近6个榨季以来进口量最低的一个榨季;2017/18榨季进口糖243万吨,同比增长13万吨,但仍少于2012/13-2015/16任何一个榨季的进口量。2018年1-10月累计进口食糖231万吨,全年进口量预估在280万吨。今年8月1日起,对配额外进口食糖,国家不再给予50%的小国优惠政策,全面实行90%的关税税率,进口管控进一步加强。虽然配额外进口许可剩余的50万吨在8月发放,但受高关税影响,当月食糖进口量并未出现大幅增长,根据海关总署数据,我国8月进口食糖15万吨,同比减少5万吨,环比减少10万吨。9月份延续了8月的低量进口,当月进口量19万吨;而10月份因受到国际糖价反弹影响,进口量超出预期,达到32万吨。

图17:中国食糖当月进口量

图18:中国食糖各榨季进口量

2018/19榨季,在国家继续维持进口管控三大政策的前提下,我国食糖进口量难有较大规模改变,产消缺口的弥补仍然需要进口糖和国储糖的双重调节。据市场消息,加工糖内部会议已于12月15日在三亚召开,2019年配额内进口许可量维持194.5万吨不变,发放时间暂不确定,但可参考2018时间,或在元旦后发放;配额外进口许可暂无消息,2018年许可量为150万吨,同比增加50万吨,第一批75万吨于3月17日后发放,第二批75万吨今年下半年发放,其中25万吨在7月初发放,50万吨于8月后发放。从近期市场消息来看,进口许可和关税税率或有调整可能,主要基于以下两个方面。

首先,澳大利亚方面。有消息称中澳有望达成双边自由贸易协议,对于国内糖市而言,若澳大利亚糖以低关税甚至零关税进入国内市场,对国内糖价的冲击可想而知。并且,网传消息称,我国可能让出部分食糖市场换其工业品市场,类似我国对美让出大豆市场换取轻工业产品。因此,中澳自贸协定的谈判进程及具体内容,后续需要密切关注。

其次,印度方面。12月上旬我国调研团应印度糖协邀请赴印度调研食糖产业,印方有意在明年向我国出口200万吨原糖,但我国进口意向不强,最终或达成少量进口协议,据了解目前已有国内企业签订了一万多吨的进口合同。印方还希望我国能够调整关税税率,因为按照贸易保障救济措施第二年90%的税率计算,印度糖出口到我国后几乎没有利润空间,出口难度较大。

然而,据国内调研团报告会消息,从印度进口食糖存在很大的商机。孟买贸易商反映,我国主要担心运输成本问题,实际上我国出口大量的电子产品到印度,但回程都是空船。若是集装箱运输,只要碰到这样的货船,贸易商5美元运费就可以将原糖装船出口。其他贸易商反映,我国到印度的此类货船很多,不要运费也可以发货。关注后续贸易商谈情况和海关总署进口数据。

3.走私打击趋严 新榨季仍是影响价格走势关键

2017/18榨季以来,国际原糖在主产国大幅增产超预期的背景下连续阴跌,外糖利润空间不断扩大,国内走私糖屡禁不止,打压国产糖价接连下行。根据缅甸官方数据,每年缅甸木姐口岸通过转口贸易再出口到云南省的蔗糖总量达200万吨,而我国官方进出口数据显示,2017年缅甸正规渠道进口到国内的食糖不到5000吨,由此可见走私糖多么猖獗。

今年4月份,根据缅甸网络媒体消息,国内白糖商人每天从缅甸购买的走私糖达4万多袋,约1000吨,每月走私量3万吨左右。据销区贸易商反映,国内部分冰糖厂主动在边境建厂用于非正常贸易食糖生产。5月,由于缅甸国内发生武装冲突,走私糖受到一定阻碍,国内糖价得到短暂喘息机会。6月,云南边境加强入境检查制度,并禁止入境者携带食品;然而,陆运走私减少,海运走私又起,主要是台湾地区过量进口食糖后走私进入内地。另外,6月起,缅甸恢复对我国转口贸易,市场消息称,月内进入云南境内食糖总量超过40万吨,对云南糖冲击明显,云南糖价一度跌到4800-4900元/吨。

7月中旬以来,云南等地加强打击走私力度,关闭所有冰糖厂,糖厂和运输司机均受到惩治,糖粉和冰糖也得到处理。8月,缅甸暂停发放对我国食糖进口复出口许可,边贸量迅速减少,据传云南边境架起了铁丝网防止边贸往来,对国产糖价利好作用明显。9-10月,国际原糖价格在宏观面和基本面双重助力下自10美分/磅附近反弹,走出底部,内盘受其影响在4800-4850一线筑底小幅反弹。

但从中长期来看,我国处理走私糖主要是通过市场拍卖进行,因此后续走私糖仍将以低价形式流通于国内市场,挤压国产糖消费空间。并且,国家在一段时间内加强打私力度,走私糖无法入境,却仍会在国际市场流通,外糖价格仍将下跌,内外价差料再度扩大,内盘仍然无法转势。因此,走私糖能否得到遏制,除了国家打击力度,更主要的是内外价差能否消失,只有外盘先于内盘走出熊市,内盘才能有实质性好转。

目前市场预估2018年我国走私糖量为200万吨,相较于往年来看呈下滑趋势,2019年走私糖量预估为170万吨。

4.产业政策和国储糖收放储政策

1)直补预期提前 或利空糖价

甘蔗直补政策每年都有炒作行情,结合玉米、棉花品种来看,实行直补政策是有历史需求和现实可能的,也一度成为郑糖盘面做空的筹码。广西2018/19榨季甘蔗收购价尚未公布前,市场曾传闻国家将实行490元/吨糖料蔗收购价,另外给予糖厂80元/吨补贴,盘面受此影响下行至前低4800-4850附近,之后证实该消息并不属实,并且在广西物价局公布的2018/19榨季广西糖料蔗定价文件中也没有相关的政策。从短期来看,直补政策对价格的影响仅限于炒作,最终落地时间和政策取向都不确定。然而,12月初,据市场消息,国家将于明年开始对广西、云南、新疆和内蒙四个食糖主产区进行直补,其他产区由地方政府进行补贴。初步意见为采取国家制定糖料收购价,对糖厂实行吨糖600元的补贴,只补贴老少边穷地区的措施。最早明年上半年实行,晚则明年下半年。12月上旬国家发改委赴广西调研,相关部门表示会提请有关直补事宜。若直补政策通过,对国产糖价利空作用明显。目前国家并未出台相关政策,此消息或仅限于传闻,后续仍需关注政策面动态。

2)国储库存高位 放储消息引发去库猜测

抛储是国家号召的供给侧改革范围之一,也是化解库容和资金压力最有效的方式。国家产业调控政策的根本在于维持供需总量平衡、价格平稳。在国储糖出库方面,国家会根据市场需求和价格运行情况适时投放。2016/17榨季,中央总计投放约100万吨储备糖,有效缓解了阶段性供需矛盾。2017/18榨季,国家在榨季初期投放了30多万吨储备糖,后期并无国储糖出库,一方面是国内糖价连续下跌,从收储成本考虑,国储糖不宜投放;另一方面,国储糖收放主要以调节供需平衡和稳定物价为目的。2017/18榨季不加国储和走私,榨季末结转量都超过100万吨;2018/19榨季,国储糖是否出库以及投放多寡关系到国内糖市的供需平衡。

表4:2016/17榨季国储糖和地储糖拍卖

2018/19榨季国内糖市仍处熊市周期,预计糖价仍以下跌为主,国储糖投放不会以打压糖价为目的。按照前文对于国产糖量、进口量以及走私糖量的预估,加上2017/18榨季结转库存,减去中糖协预估的1520万吨左右的需求量,2018/19榨季国内食糖结转库存或超过280万吨,新榨季整体供应过剩局面下,国储糖或不会成为新榨季的重要供应力量。

然而,在11月16日传出的40万吨古巴糖年底前出库并定向投放的消息,令市场心态再度承压,多数对于国家在广西开榨之际投放储备糖的举措表示不理解。但从市场库存角度来看,本榨季期初库存量偏低,截至9月底全国食糖工业库存45.13万吨,为近6个榨季以来最低水平;10月工业库存18.93万吨,为近4个榨季以来最低库存量,因此 40万吨糖放到全国来看,量并不大,利空影响有所减弱。我们从郑糖下跌幅度也可看出影响力偏弱,从11月16日利空消息传出后,直至11月23日利空基本出尽,郑糖905合约共下跌160点,幅度有限。另外,从价格角度来看,广西新糖上市初期价格在5300-5350元/吨,目前价格跌至5140-5230元/吨,据市场人士消息,40万吨国储糖投放的企业最终结算价或与广西新糖价格基本持平,或无打压国产糖价格的意思,利空影响有限。

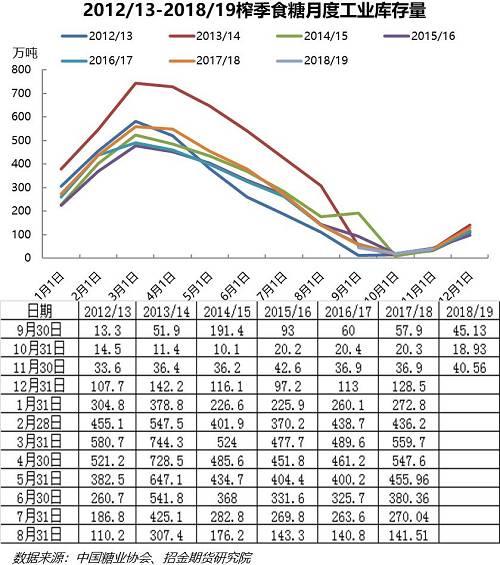

图19:2012/13-2018/19榨季食糖月度工业库存

从另一个角度来看,主产区开榨之际投放储备糖,市场猜测国家或暂无保护行业的意思,另外在增产周期放储是否预示着后续将开启国储糖去库存进程,利空担忧较重。若明年实行直补政策,那么随之而来就是国储去库存,当前657万吨的储备糖量降至150-200万吨预计较为合理。当然,一次性大规模去库可能性不大,国家去库存仍然是以维持供需平衡为前提。

4

2019年食糖市场行情展望

及风险因素预判

1.2019年食糖市场行情展望

国际食糖主产国巴西、印度、泰国、欧盟均下调2018/19榨季食糖产量预估值,特别是巴西减产幅度最大,预计在830万吨左右,国际食糖市场综合供应压力较榨季初预期有所缓解,国际糖价也走出底部,价格重心上移。然而,国际糖市整体仍然处于供过于求的格局,需求端并未出现明显缓解,甚至预计将出现小幅下调,国际食糖库存仍处历史高位,增产周期还在延续,供应过剩压力仍存,国际糖价预计仍将弱势承压,或在11.5-14.5美分/磅区间运行。

对于国内市场而言,产消缺口依然巨大,国内产量增减对市场行情影响有限,政策面——进口、走私和储备糖才是影响价格走势的关键。2017/18榨季以来,国内现货糖价从6600元/吨高位一路下跌至5100-5200元/吨附近,整体跌幅达到1500元/吨左右。因此,2018/19榨季来看,目前盘面价格已经跌至主产区糖厂制糖成本线附近,市场在前低4800-4850一线反复试探,虽然增产周期下预期仍然维持弱势,但下跌空间相对有限。市场若想进一步打开下跌空间,还需要新的驱动因素推动。国内政策原因,导致内外糖市场分离,但是大方向还是要看国际糖价,因为国内食糖产不足需,还是要依赖进口,国际糖价是决定国内糖价的根本。因此,国内直补和抛储的预期,对市场是绝对利空的影响,食糖直补政策一旦出台,预计国家会马上抛储,不管价格高低(可参考棉花补贴和放储相关政策),这两者是国内糖市背后的利空因素,后续需要重点关注国家相关政策。若直补和放储确定下来,即便国际糖价走出底部,外糖开始向好,内糖在政策利空预期下恐还有一跌。

表5:2019年国内糖市影响因素预测

2.风险因素预判

1)国际糖价波动主要风险因素(1)国际油价涨跌影响国际食糖价格

2017/18和2018/19榨季,国际油价涨跌是影响巴西糖厂生产结构的关键因素。若油价升幅有限,加上美元加息预期下维持强势,雷亚尔继续走软,则国际糖价偏向弱势。若油价涨幅明显,巴西糖厂预计继续偏向乙醇生产,或进一步降低全球供应过剩预期值,对国际糖价有利多支撑。

(2)主产国天气影响国际食糖价格

因主产国出现持续干旱天气,国际食糖产量预估大幅调减,目前多数机构对于2018/19榨季全球食糖产量过剩预估在200-400万吨,对于2019/20榨季产量预估由过剩转为短缺100-200万吨左右。2017年是近几年天气最好的一年,预计之后不会再有更好的气候年出现。随着2017/18榨季生产的推进,以及巴西2019/20榨季将在明年4月开始,天气因素仍将成为食糖产量变动的重要因素。特别是印度机械化程度低,缺乏灌溉设施,一旦季风季降雨减少,将造成该国食糖产量大幅下降,从而降低国际食糖供应量。因此,关注国际糖价需要重点关注主要产糖国,特别是印度的天气情况。

2) 国内糖价波动主要风险因素

进口政策不确定

据市场消息,2018年12月15日,加工糖会议在海南三亚召开,配额内进口许可量维持194.5万吨不变,但是发放时间因担忧国际市场矛盾暂不公布,配额外进口许可尚无消息。2017年配额外进口许可发放量100万吨,2018年为150万吨,2019年预计与前两年相差不大。但是,市场传闻的中澳自由贸易协议或达成零关税进口澳大利亚糖政策,国家可能以食糖市场换取对方的工业品市场,预计对国产糖利空作用明显,国内糖价重心预计继续下移。

客服热线:

客服热线: