核心观点

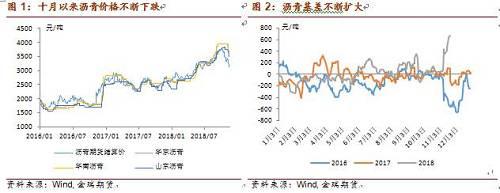

油价大幅波动,年末油价持续下跌,沥青成本端塌陷。今年上半年,国际油价运行区间不断上移,油价涨至近三年来最高位。然而2018年10月份初以来,截止至11月26日,国际油价呈现罕见的连续近七周的跌势,年内涨幅几乎全部回吐,沥青价格直接受到成本端原油价格的影响。10月前,沥青期货价格较年初上涨了近1000元,10月初随油价大幅下跌,现货端因需求支撑,价格跌幅较窄。

马瑞油供应情况将缓和,原料短缺情况将好转。今年受委内瑞拉国内经济局势影响,马瑞油整体供应出现大幅下滑,以致需求旺季时段,出现供不应求。预计2019年马瑞油整体供应情况将好转,今年9月中国及委内瑞拉高层洽谈能源领域方面的合作,11月委内瑞拉石油部长表示,受中国资助影响,其国内原油产量短时间内将提升50万桶/日以恢复到约200万桶/日产量的水平。加上委对中有优先供应协议,预计国内马瑞油到港量将提升约1/3。

明年期初小幅累库,后期季节性需求将放量。本年度下半年,受利润驱动,产量大幅增长。季节性需求虽消耗部分供给,但是总体过量,明年初期库存将小幅积累。明年,中油秦皇岛扩增产能预计能稳定生产,山东高速(600350,诊股)海南项目将于明年投产200万吨产能,加之马瑞原油供应情况好转,所以预计明年沥青产量月均增产30万吨。但是因为明年沥青价位环比处于低位,部分道路养护非刚性需求或将放出,刺激整体需求较今年放量增长。2019年总体供需略为趋紧,但是偏离平衡程度不大,沥青价格运行区间仍主要受油价决定。

总体而言,油价及沥青价格低位运行。预计2019年原油需求较弱,而整体供给将有所增加,油价或将保持低位,沥青成本端支撑薄弱,沥青价格整体也将低位运行。预计明年WTI运行区间50-65美元/桶,由于马瑞油供应情况恢复,所以将恢复重质原油对轻质原油的品质贴水,约1美元,推算马瑞油成本区间约为2800元/吨-3600元/吨,预计沥青价格区间为2600元/吨-3400元/吨。

一、行情回顾:年末油价急剧暴跌,沥青成本端塌陷

2018年前三个季度中,地缘冲突加剧、供应中断频发,叠加5月美国重启对伊制裁,供应缺口担忧对油价的推动,导致油价运行区间一度上移。同时,委内瑞拉至今未能修复油轮事故损坏的港口设施,加剧供应中断,使得由于经济因素导致的供应下滑更为突出。全球轻重油价差转向,成本端支撑引发沥青价格强势表现。

然而2018年10月份初以来,截止至11月26日,国际油价呈现罕见的连续近七周的跌势,布伦特原油自10月最高点的86.27滑落至58.80,下滑近27.50美元,跌幅达31.84%,WTI自10月最高点跌幅达34.14%。10月以前油价增长的逻辑为,市场担忧美国制裁伊朗,旨在限制伊朗原油出口降至零,市场一度担忧原油供应短缺。然而其他产油国在此增加了原油产量以弥补伊朗空缺,加之11月初,美国公布8个国家或地区获得伊朗原油进口特定期限的豁免权,放出比此前预计多出100万桶/日的供应。供应的过剩引起了国际油价的连续下跌,成本端塌陷,沥青价格脱离供需基本面,跟随原油大幅下跌。

作为原油提炼的下游产品,沥青价格受原油价格影响较大。因原油价格上涨,沥青价格前三季度几乎也形成单边走势,半年上涨近500元/桶。下半年8月开始迎来沥青需求旺季,受供需缺口驱动,价格涨幅较大。8月底至十月初,沥青期货价格一个月左右上涨500元,一方面因为沥青库存处于较低位,另一方面受到马瑞油预期供应不足影响所致。随后10月初,国际油价开始出现连续下跌,成本端支撑持续减弱,沥青生产利润空间不断扩大,下游观望情绪浓,沥青跟随油价现急剧下跌。截止至11月26日,沥青期货价格由10月上旬最高点3866元/吨下跌近1000元至2908元/吨。

期货价格反映的是预期,那么现货则是当前的价格。10月以来,沥青期货价格跟随油价连续下跌,然而现货端价格跌幅却较窄,截止至11月23日当周,全国现货均价为3701元/吨。主要原因是油价跌幅过快,炼厂大部分执行的为前期合同,前期合同普遍价位较高。此外,炼厂前期采购的原油价格较高,目前出售的现货以及当前库存的沥青成本相对较高,对价格形成支撑。

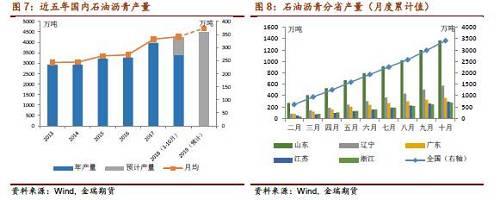

二、今年产量增幅不大,预计明年延续小幅增长

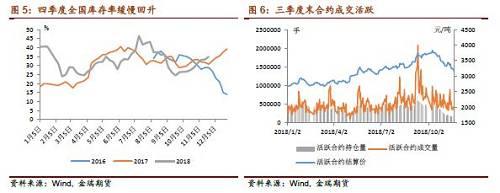

2.1四季度产量高于预期

今年1-10月,今年国内石油沥青累计产量3414万吨,比去年同期增长4.98%。石油沥青月均产量341.40万吨,去年全年月均产量331.67万吨。下半年以来,国内沥青产量7、8月份月均产量321.5万吨,较上半年第二季度月均产量下降11.7万吨,比去年7-8月份月均下降21.8万吨。

但是9-10月份产量水平高于在四季度报告中的预期公布9月-10月合计产量651万吨,实际公布产量9-10月合计为831万吨,超出预期约27%。明年,中油秦皇岛扩增产能预计能稳定生产,山东高速海南项目将于明年投产200万吨产能,再加上预期马瑞原油供应情况好转,所以预计明年沥青产量稳定增长。

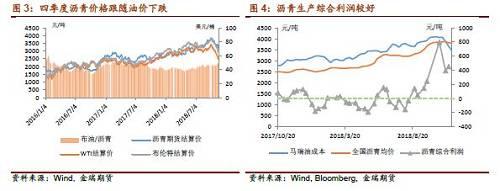

2.2 下半年利润向好,开工率缓慢增长

上半年4-5月份,国际油价上涨幅度较大,直接拉升沥青生产成本一度压缩利润空间,推算利润一度为负。利润薄弱打压炼厂生产积极性,开工率有所下降,随后供应趋近,5月底对沥青价格迎来一波推涨。

6月份,马瑞油供应偏紧,导致重质油对轻质油升水,马瑞油月均比WTI高出1-2美元/桶。6-7月,高油价叠加重油升水,导致沥青生产综合利润再度出现不佳的情况,处于利润修复阶段,导致开工率不高。进入8月底迎来需求旺季,沥青价格上涨,生产利润较好,开工率有所提升,但是也不及往年同期水平,此阶段主要受限于马瑞油原料供应短缺影响。

下半年以来,中国马瑞油月均到港量较为稳定,虽然马瑞油供应低于去年同期水平,但是小部分炼厂寻求了科威特原油及加拿大冷湖原油作为替代生产,所以炼厂足以应对马瑞油短缺的影响。8-9月份开工率逐渐上升,因为此阶段沥青价格上升,生产利润持续向好。9-10月沥青产量大幅超出预期,冬季到来,需求大幅下降,有小幅累库风险。冬储期间,库存压力过大,炼厂恐缩减产量,预计年末至明年一季度开工率有一定幅度下降。后期预计季节性需求好于今年,沥青价格上涨,刺激开工率上涨并将高于今年同期。

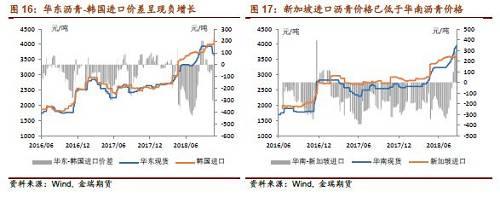

2.3沥青进口成本较高,进口量小幅下滑

我国沥青进口主要来源于韩国与新加坡,去年总进口量503.87万吨,来源于韩国新加坡的进口沥青占比91.6%。2018年1-9月中国沥青进口总量约为374.90万吨,较去年同期的383.65万吨下滑8.75万吨,跌幅2.28%。其中,韩国沥青进口量为250.59万吨,占进口总量的66.84%;同比下滑20.54万吨(-7.57%)。新加坡沥青进口量为85.93万吨,占进口总量的22.92%;同比增长7.28万吨(9.25%)

6月以来,由于美元兑人民币汇率不断走高,因此进口沥青成本价格不断攀升,韩国进口沥青与新加坡进口沥青价格分别高于华东和华南地区沥青现货价格,进口量受此影响,小幅回落。9月份以后,国内沥青价格普涨,进口与国产价差缩小,新加坡进口沥青因关税优势,价格相对韩国沥青更低,进口成本价低于华南现货。

2.4明年沥青产量仍有增长空间

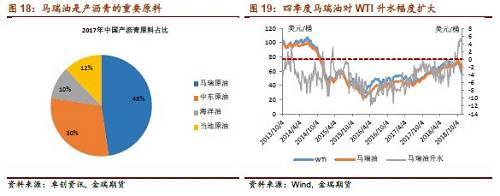

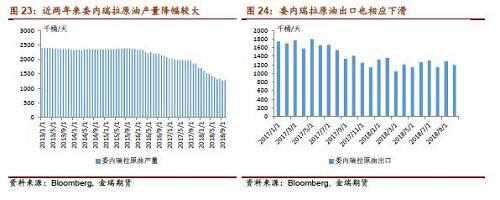

今年以来,委内瑞拉国内因经济危机,原油产量不断走低,原油产量已经从2016年1月的232.5万桶/日下降至今年9月的127.0万桶/日。今年1-9月份马瑞原油在中国的到港量大约为1049.9万吨,较2017年同期下滑20.09%。马瑞油是提炼沥青的重要原料,在国内产沥青的原料中占比约48%。而由于供应萎缩,作为重质原油的马瑞油一度对WTI出现升水。

原本油价已处于高位,加上马瑞油的升水,产沥青原料成本居高不下。6月末至8月初期,沥青生产利润一直不佳,使得7-8月沥青产量有所减少。而进入9月开始,沥青价格大涨,利润空间较大,炼厂产沥青意愿较强,生产沥青负荷较大。9月沥青产量大幅增长,环比增幅达到30%,年内首次突破400万吨的月产量。10月由于油价大幅下跌,沥青生产依然保持较高利润,10月沥青产量环比小幅增加。

由于9-10月产量爆发增长,11月开始社会库存小幅累库,厂商出货价格承压,预计12月产量回调较深。今年全年市场投入新的沥青产能约180万吨,在马瑞油原料供应出现下滑的情况下,沥青产量仍能保持一定增长。明年马瑞油供应情况将有所好转,山东高速海南项目将于明年投入200万吨产能,全年产量能够稳定增长,预计全年产量4476万吨,月均产量环比增加30万吨。

2.5委内瑞拉原油产量将好转

2018年,重质油市场最大的冲击莫过于委内瑞拉原油产量大幅下降,日产量降至5年来最低水平。下半年对于季节性需求爆发增长的中国市场而言,委内瑞拉原油显得尤为紧缺。9月国内沥青产量和需求都较为活跃之时,炼厂普遍表示马瑞油拿货紧张,这也一度导致马瑞油罕见的对于轻质原油升水情况发生。

9月中旬,委内瑞拉副总统、石油部长与总统先后访华,中委之间商讨在能源领域加强合作。本次委高层领导表示委内瑞拉希望中石油帮助其提高原油产量,加之中委之间有长期的石油换贷款协议,委对中国原油供应市场信心得到恢复。11月委内瑞拉石油部长表示,受中国资助影响,其国内原油产量短时间内将提升50万桶/日以恢复到约200万桶/日产量的水平。委内瑞拉受中国资助,原油生产状况好转,对中国亦有优先供应协议,明年对中国原油供应情况更加乐观。

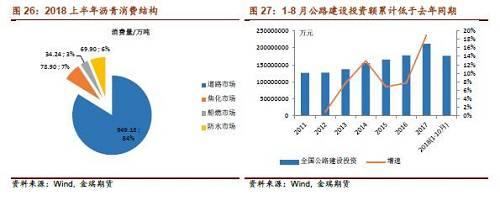

三、公路建设投资同比下滑

3.1道路建设投资小幅修复

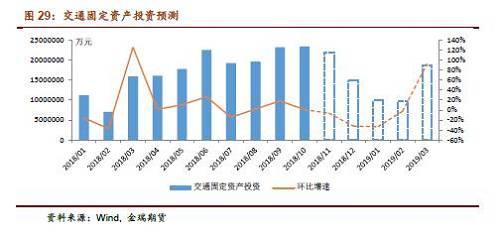

沥青消费主要应用于道路施工,道路市场占比常年在80%以上。今年1-10月,公路建设资产投资累计17637.8亿元,去年同期累计投资17657.8亿元,同比下滑0.1%。今年宏观经济环境不佳,1-7月固定资产投资完成额同比增长5.5%,1-8月固定资产投资完成额同比增长5.3%,连创多年来新低。主要受基建投资增速下滑拖累,1-8月累计同比创新低4.2%,去年同期水平为19.8%。7月底政治局会议确定了下半年较为积极的财政政策,基建投资增速逐渐修复,10月固定资产投资完成额累计同比为5.7%。

明年整体经济形势不佳,机构预测今年GDP增速为6.6%,明年进一步放缓至6.3%,预计明年道路资产投资总额增长难有较好表现。

3.2明年沥青价格区间整体下行,需求进一步释放

今年公布国内1-8月固定资产投资增速5.3%,创17年新低,预计交通固定资产投资增速也将下滑。今年需求旺季沥青价格水平较去年同期高出近1000元/吨,道路施工成本端有所提升,对需求造成一定抑制作用。进入11月以后,虽然原油大幅下跌,但是沥青现货价格只是小幅回落,下游终端的沥青成本价格仍然较高,旺季需求未能进一步释放。预计今年沥青消费需求难有显著增长。

年末冬储临近,产量相对过剩,计算11-12月月均表观消费量较去年同期增加近30%,而事实上,市场表现并不抢眼,拿货积极性不强,多余的消费量只能由冬储消耗。然而原油价格较低,库存积累,下游观望情绪较浓,冬储来临前,沥青价格大幅承压。

预计今年全年交通固定资产投资21141亿元,环比下滑0.1%,预计明年交通类固定资产投资整体将持稳。今年三季度末至四季度沥青需求表现较为突出,预计今年全年表观消费量4607万吨,同比增加5.4%。明年沥青价格整体水平将低于今年,今年一些被高成本挤出的施工项目明年或将恢复,沥青需求将小幅增长至4927万吨。

四、明年沥青生产利润空间或将拉大

今年10月以前,市场担忧美国制裁伊朗将导致原油供应短缺,原油运行价格区间不断抬升。此过程中,其他产油国增加了原油产量以弥补伊朗空缺,然而11月美国对8个国家或地区豁免,放出100万桶/日的原油供应。短期供给过剩的担忧使得原油市场出现罕见的连续七周的下跌。长期来看,多家国外大型机构预测明年全球经济增速放缓,经济不景气将拖累原油需求。然而供给仍然预期增长较快,沙特原油产量突破历史高位,委内瑞拉重油产量进一步恢复以及美国页岩油产量的增加都使得市场产生了供给过剩的担忧。预计明年油价整体将处于低位。

后期来看,油价仍是影响沥青价格最重要的因素之一,油价决定沥青价格运行区间,如今油价大幅下跌,然而沥青期现货跌幅都不及油价跌幅,沥青价格整体处于承压状态。预计明年WTI运行区间50-65美元/桶,由于马瑞油供应情况恢复,所以将恢复重质油对轻质油的品质贴水,约1美元,推算马瑞油成本区间约为2800元/吨-3600元/吨,预计沥青价格区间为2600元/吨-3400元/吨。

投资有风险,入市需谨慎

客服热线:

客服热线: