2019年,黑色系市场将体现出以下特征:其一,供给侧改革临近尾声,环保限产让位“保经济”,钢材、煤炭中上游供给端影响减弱;其二,销售下行叠加资金偏紧,地产开工面积及投资额预计大幅回落,地产引发的工业品补库预期下滑,工业品需求减弱;其三,上下游利润再分配。

由此预计,2019年,黑色系行情将以需求为导向,随着地产开工面积和投资额的下滑,整体价格重心下移,并且中上游让利下游加工企业。

钢材盈利情况决定生产节奏

终端:需求预期偏差基建“独木难支”

地产方面,2018年上半年国内进行去杠杆,地产企业资金紧张,不得已加速手上的土地变现,很多地区出现赶工情况,进而导致年内地产新开工面积一直维持高位,建材需求大幅好于预期,但也提前释放了一部分2019年的建材需求。

2019年,地产市场预期较差,加上经济下行压力较大,市场普遍预期政府将放开调控。2018年地产市场更多是受三四线城市的支撑,而三四线城市限购的不多。因此,即便限购政策放松,也很难有效提振市场。

基建方面,2018年上半年基本完成对PPP项目的清理,而下半年政府大力支持基建项目。不过,基建从立项到开工需要一段时间,预计2019年二季度才会体现。另外,地方政府财政缺口较大,其在力推基建项目的时候,恐出现资金短缺问题。

消费方面,2015年四季度推出汽车购置税优惠政策,2016、2017两年,国内汽车销售便出现一波爆炸式增长,由于2018年汽车购置税恢复正常,销售随之大幅下滑。政策的透支效应明显,2019年若没有新一轮的购置税减免,则汽车销售将继续萎缩。

以年度为单位来看,白色家电销量的增速基本同地产销售增速保持一致。2018年上半年白色家电销量维持高增速,但三季度开始有所下降,主要是地产销售数据走差,拖累白色家电的销售。预计2019年地产销售进一步走弱,势必再次拖累白色家电销售。

产出:利润决定产量新增产能放缓

2016年公布《钢铁工业调整升级规划(2016—2020年)》,作为我国钢铁工业发展的指导性文件,提出要在“十三五”期间,粗钢产能净减少1亿—1.5亿吨。结果,2016年淘汰钢铁产能6500万吨以上,2017年淘汰5000万吨,2018年淘汰3000万吨产能的任务也基本完成。2016—2018年,共淘汰钢铁产能1.45亿吨,距离“十三五”提出的1.5亿吨上限仅差500万吨。可以说,供给侧改革进入尾声,2019年去产能政策对供应的影响有限。

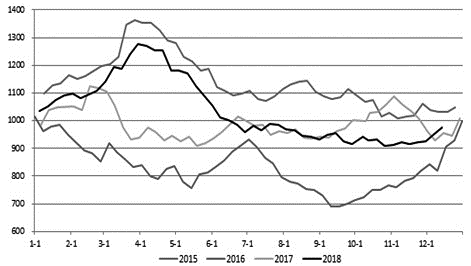

2018年4月采暖季结束,邯郸、唐山、临汾、江苏等地钢厂受到非采暖季环保政策的影响,高炉生产受限,开工率和产能利用率分别低于2017年同期水平。数据显示,2018年,高炉平均开工率和产能平均利用率分别较2017年低7个百分点和4.45个百分点。非采暖季限产导致高炉生产受限。不过,下半年生态环境部出台文件,禁止采暖季“一刀切”,具体限产情况由各地方政府决策。结果,进入采暖季,京津冀“2+26”城市、汾渭平原以及长三角地区钢厂的限产反而低于预期。

高炉产能方面,根据我的钢铁的统计,2018年新增和复产的高炉产能仅为385万吨,而2019年预计有850万吨。不过,2019年新增的产能主要是产能置换而来的。扣除淘汰的老高炉,2019年新增高炉产能仅为200万吨。从数据上看,2019年新增高炉产能有限。

也要注意,2018年,由于非采暖季环保限产以及钢厂盈利大幅回升,钢厂采取措施增加粗钢产量,主要是增加转炉废钢添加量、提高高炉利用系数。截至2018年10月,钢厂转炉消耗量为134千克/吨,创历史新高。

尽管高炉受环保政策影响开工受限,但整体生铁和粗钢产量仍旧较2017大幅增长。2018年1—11月,生铁、粗钢累计产量分别较2017年增加2.4%和6.7%,预计2018年全年的粗钢产量较2017年增加7%。

钢厂盈利情况决定生产节奏,由于预计2019年钢厂盈利将减少,可以推断,2019年粗钢产量不会大幅增加,上限为9.3亿吨,持平于2018年,日均产量峰值在250万吨,而生铁的日均产量峰值在200万吨。

具体到品种上,螺纹新增产能有限,而热卷新增产能较多。2019年国内将新增3条螺纹产线、两条线盘产线,总计产能为550万吨。从新增产能数据看,新增螺纹产线的产能有限。2018年,螺纹利润好转,钢厂提高螺纹产量,而2019年,钢厂利润存在收缩预期,螺纹产量受到影响。

数据显示,截至2018年年底,热卷产能达到2.83亿吨,共86条产线。2018年新增5条产线,涉及1280万吨产能。目前的信息可知,2019年有6条产线投付使用,产能在1920万吨。

2019年,钢材出口量有望回升。国内价格处于位,出口价差严重倒挂,2018年国内钢材出口量较2017年有所下滑。1—11月,钢材出口量累计同比下降8.67%。2018年11月开始价格下跌,部分钢厂才接到外盘出口询价。预计2018年全年的出口量为7500万吨,同比下降7.18%。2019年,钢厂利润收缩,钢价将阶段性下降。届时,钢厂势必加大出口力度,以缓解销售压力。

综合上述分析,预计2019年螺纹、热卷的价格中枢将逐步下移,需求和利润决定价格波动节奏。国内出台经济刺激政策,短期内可以提振钢材价格,但难以扭转中长期的下降趋势。套利方面,可以关注多螺纹空热卷以及空钢厂利润的机会。

铁矿石四大矿山产量增速放缓

四大矿山2019年的产量增速放缓,总体增量由2018年的3500万吨下降至2700万吨。国产精粉经过集中减量,2019年的供应趋于稳定,预计增加300万吨。

铁水对废钢的反替代值得期待。铁水与废钢价差将回到合理范围,铁矿石需求得到保证。

此外,烧结环保设备愈发完备,在烧结限产放松的情况下,烧结矿入炉配比有回归趋势,其支撑着粉矿需求。

交易策略上,其一,铁矿石价格下方支撑明显,按400元/吨的钢厂平均利润计算,铁矿石盘面的支撑在420元/吨;其二,市场对2019年钢厂利润较为悲观,铁矿石远月合约贴水幅度较大,待临近交割月,现货价格下跌不畅将带来正套机会;其三,可以买低品矿抛高品矿,当前高低品的价差偏大,PB粉与超特粉的价差预计能缩小到150元/吨。

煤焦重点关注贸易商动向

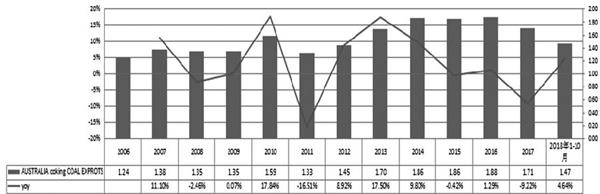

焦煤端,2018年澳洲的发运量增加,但到中国的量减少。澳大利亚是全球重要的炼焦煤供应国,其中以BHP、嘉能可、力拓等大型煤企为主。澳洲炼焦煤主要流向日本、印度、中国、韩国等国家,增量主要出现在印度和韩国。2018年1—10月,日本自澳洲进口炼焦煤2714.86万吨,同比下降0.48%;中国进口2540.06万吨,同比下降0.5%。同期,印度的增幅为14.99%。2018年1—11月,韩国进口澳洲炼焦煤1046.10万吨,同比增加10.70%。

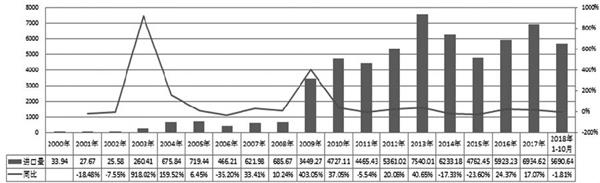

图为澳大利亚冶金煤出口情况(单位:亿吨,%)

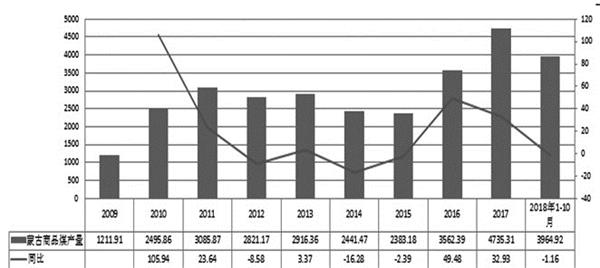

蒙古煤矿经营活动完全取决于通关,重点关注通关即可。2018年1—10月,蒙古商品煤产量为3964.92万吨,同比下降1.16%。2018年1—11月,甘其毛都进口蒙古煤1676.11万吨;2017年全年,甘其毛都的进口量为1800万吨。

图为蒙古商品煤产量(单位:万吨,%)

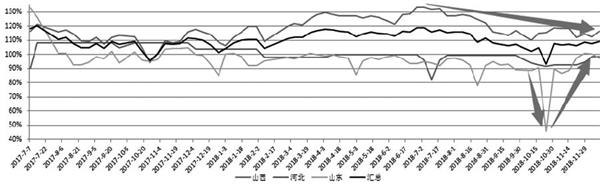

国内煤矿新增产能主要涉及动力煤,炼焦煤增量相对较小。到2020年,山西全省煤炭产能控制在12亿吨、产量控制在10亿吨以内。2018年,山西新增产能1120万吨。2019年预计新增2580万吨,其中炼焦煤增量在1300万吨,煤种主要为瘦煤、1/3焦煤、贫瘦煤,主焦煤相对较少。

图为炼焦精煤产量累计值(单位:万吨,%)

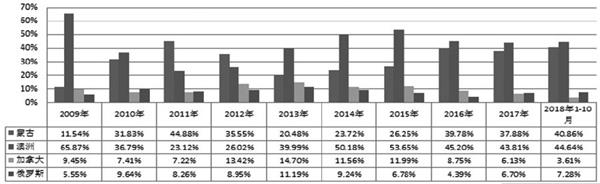

2019年进口平控政策预计仍将延续。由于具有价格优势,近年来我国对蒙煤的进口比重逐步提升,但蒙煤进口依赖于政策。2018年,国家对蒙煤的政策基调基本是平控。以目前的进口态度来看,2019年包括动力煤在内,蒙煤很难有增量出现。

图为我国炼焦煤进口结构变化

图为炼焦煤进口情况(单位:万吨,%)

焦炭端,焦炭去产能继续推进,产能如何置换是2019年的关注点。全国焦炭总产能为6.70亿吨,其中冶金焦产能为5.62亿吨,铸造焦产能为0.08亿吨,兰炭产能为0.74亿吨。焦炭产能收缩集中于冶金焦,基本为60万吨以下、4.3米的落后产能。

产能结构上,全国范围内,大约2/3为独立焦化厂;炭化室高度上,42%为4.3米的落后产能;工艺分类上,干熄焦仅占总产能的36%,其中钢厂和焦化厂的干熄焦比例为78%,较“十三五”规划提出的90%仍然有差距。分省份来看,山西、河北两省无论湿熄焦占比还是4.3米焦炉占比均排名前列,因此2019年去产能重点关注山西、河北的执行力度。

2020年年底前,焦化企业可以利用自有焦炉产能备案建设焦化项目,允许项目建成后淘汰原有焦炉。如新项目备案后两年仍未建成,则原有焦炉立即淘汰。对置换自有焦炉产能实施“上大关小”的新项目,2018年备案的,按100%确定置换产能量;2019年备案的,按90%确定置换产能量;2020年备案的,按80%确定置换产能量。“上大关小”减量置换在两年内基本不会对产量形成阶段性错配,但山西2018年淘汰退出的部分产能存在兼并的情况,先退再建还是先建再退,对供需将产生截然不同的影响。2018年之后购买产能被禁止,2019年重点关注山西产能购买置换松动的可能性。

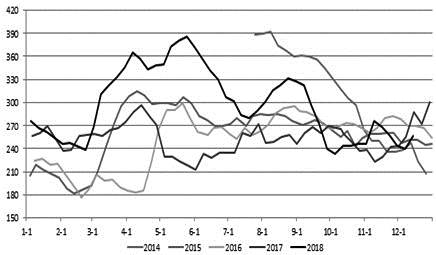

经过2017年的环保,焦化厂焦炭库存大幅下降,对价格的敏感性提升,贸易商的行为主导市场。2018年下半年,焦炭社会库存基本稳定,即下半年焦炭价格大幅波动基本为投机需求所致。2019年焦炭市场维持紧平衡,贸易商的动向仍是重要关注点。

图为焦炭各环节库存加权总和(MS口径)(单位:万吨)

图为四港焦炭库存(单位:万吨)

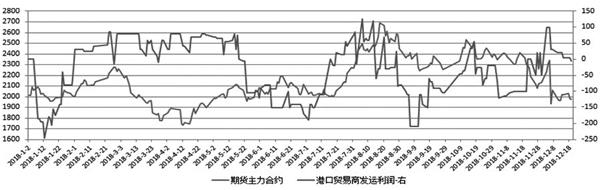

贸易商具有天然投机特性,其操作与报价往往领先于焦化厂和钢厂,通过对盘面与贸易商利润进行相关性分析发现,贸易商港口发运利润与盘面呈较强的正相关关系,即港口贸易商报价体现的是对后市的预期,悲观预期会导致港口报价疲软且发运迅速倒挂。

图为期货主力合约与港口贸易商发运利润关系

2019年,煤焦市场供需预计维持紧平衡状态,价格仍将弱势运行。

动力煤进口影响减弱

供应端,“十三五”期间计划化解淘汰过剩落后产能8亿吨,其中2016年完成3.17亿吨,2017年完成1.63亿吨,2018年的目标为1.5亿吨。煤炭去产能进入尾声,2018年动力煤供应明显宽松。将生产企业、重点电厂及全国主流港口的库存简单加总,截至目前,动力煤全社会库存为1.72亿吨,较2018年年初的1.32亿吨增加4000万吨。按照“十三五”期间的煤炭产量计划,2020年的产量将达到39亿吨。由于2018年统计局口径调整,只采用同比增速,大致预估,2018年和2017年统一口径后,原煤产量在36.3亿吨,2019、2020年的同比增速将达到4%,能够实现目标。其中,2019年的原煤产量为37.75亿吨。

后期,进口政策的影响预计减弱。2018年市场处于相对平衡状态,进口政策的变动对煤价影响较大,但2019年新增产能释放,供应相对宽松,进口对煤价的影响将减弱。

消费端,新能源替代作用有限。采集1995年—2017年我国人均用电量样本数据,进行线性拟合,发现人均用电量符合拟合公式y=187.1×(x-1994)+105.28,且确定系数R2=0.9647,表明拟合程度很好。根据上述公式,推算出2020年人均用电量为4970千瓦时,与国家能源局预测的2020年人均5000千瓦时用电量基本吻合。根据国务院印发的《国家人口发展规划(2016-2030年)》,2020年我国人口总数达到14.2亿,由此可以推算出2020年总用电量为71000亿千瓦时,2018—2020年的年均用电增速在4%以上。

2019年全社会用电增速取下限4%,则动力煤消费量增加6000万吨。发电结构上,火电占比在下滑,核电、风电占比明显提升,但占比绝对值较小,短期火力仍然是主要的发电方式。折算后,2019年的火电增速预计在2.5%。

(文章来源:期货日报)

客服热线:

客服热线: