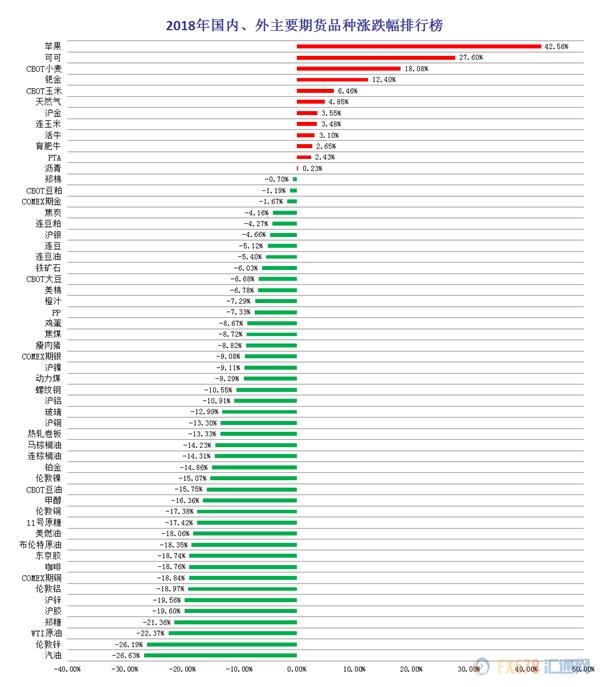

2018年工业品期货濒临全部沦陷,仅钯金等极个别品种因为下游产业格局变化导致持续的供求严重失衡,才取得了相对体面的表现;农产品表现相对较好,因部分品种处于固有的供求偏紧周期。此外资金热衷炒新这一特点也在市场新贵——中国苹果期货上体现得淋漓尽致,全年暴涨逾40%。

总体而言,2018年全球大宗商品市场堪称一场“空头盛宴”。而2019年度的大宗商品市场前景,仍将因为美国总统特朗普——这一大捉摸不透的人物,变得更趋复杂。

★中国苹果期货,红得发紫

全球第一个鲜果期货——苹果期货于2017年末在郑商所上市。2018全年暴涨逾40%,由于价格的剧烈震荡,成为期货界名副其实“网红”,备受市场各方关注。

中国期货业协会提供的数据显示,2018年全年,苹果期货共成交近1亿手,日均成交43万手,日均持仓19万手,累计成交总额达94013.15亿元,法人客户数超过5600家,为市场功能有效发挥奠定了基础。

由于受4月份霜冻天气的不利影响,2018年全国苹果产量大幅下降,这也是苹果期货价格暴涨的原因之一。据果品流通协会预计,今年全国苹果比去年减产1000万吨,估计总产量在3200万吨左右,这次灾害对苹果主产区陕西造成了较大的影响,不少农户减产,同时也造成了苹果价格出现波动。

展望明年的苹果期货市场,瑞达期货认为,鉴于新年度优果相对少量以及去库存等均将对苹果期价有所支撑,但随着苹果1910合约上市后,交割品级范围扩大的相应实施,整体上,预计2019年苹果期货价格或将以宽幅震荡为主。

由于上市时间较短,市场对这个品种的认知程度参差不齐,特别是今年苹果期货价格大幅波动,市场上产生了不少质疑的声音。对此,郑商所方面表示,未来苹果期货合约规则优化和仓单布局等方面还有进一步优化的空间,郑商所也将继续加强市场的培育推广和投资者教育工作,提醒市场各方理性参与。

可可、小麦领涨国际农产品市场

伦敦可可价格在2018年上涨了近30%,从六年来的低点回升,因为顶级生产商科特迪瓦的干燥天气推动了投机性资金流入,尽管供应量正在回升。

由于竞争对手黑海地区供不应求,且预计美国货物需求强劲,小麦也将获得不错收益,全年上涨近20%。

自7月以来强劲销售以来,世界最大出口国俄罗斯的小麦供应过剩正在减少,而澳大利亚——通常是第四大出口国——正连续第二年遭受干旱。

澳洲国民银行高级经济学家Phin Ziebell表示:“农业市场——尤其是可可和小麦——表现强劲,这是由基本面推动的。”

★钯金价格16年来首超黄金

钯金年内录得逾12%的涨幅,继续刷新历史高点至1210.2美元/盎司,并且在12月份价格还一度超过黄金,为2002年以来首现。要知道,这是在上一年度暴涨55%,以及大宗商品市场逆风劲吹的情况取得的成绩。

很显然,该品种的基本面供求继续呈现偏紧。虽然近期中国与美国的汽车销售数据出现放缓,但预计2018年汽车市场的钯金需求仍将达到创新高的850万盎司。钯金约八成的需求均是来自于汽油动力车辆的触媒转化器。

钯金在欧洲市场的需求增长最为明显,主要因为2015年大众汽车的柴油车被发现安装尾气排放作弊软件之后,柴油车的市占明显下滑的影响。

BMO Capital Markets贵金属交易主管Tai Wong表示,投资人正疯狂地抢购钯金,哪怕只有1盎司都能使投资人蜂拥而上,钯金非常难取得,这可能是拉抬钯金现货价格的最大因素。

金属聚焦公司分析师Philip Newman表示,最为看好钯金的表现。他称,钯金市场的供给短缺为价格提供基本面的支撑,明年仍可能在贵金属当中具有最强的上涨动能。钯金连续多年的供给短缺,可能将令其成为表现最好的贵金属。此外,虽然来自汽车市场的需求提供支撑,但钯金市场相对较小也会令其价格的波动较为剧烈。

不过,分析师指出,钯金价格也并非高枕无忧,因当前钯金的投资部位累积了有约150万盎司,可能在未来成为潜在的卖压,特别是考虑到2019年美国经济增长可能放缓的影响。与此同时,金价有可能将持续上涨。

★原油、有色惨不忍睹

油价在10月初录得2014年第四季度以来最高水准。当时许多分析师和交易商表示预计,到2018年底原油价格将重返每桶100美元上方。

但在华盛顿对伊朗最大的石油买家进行意外慷慨的制裁豁免后,市场愈发担心石油需求前景,导致油价迅速抹去2018年内的全部涨幅并转跌,两大市场年度跌幅接近或超过20%。这是过去几十年来最惨烈的石油市场抛售之一。

由于全球供应增加,美国在2018年也成为世界上最大的石油生产国,每天产量为1160万桶。在美国以外,俄罗斯和沙特阿拉伯的产量也达到了创纪录的水平。

美国投资公司Height Securities表示,由于美国产量继续保持不可阻挡的增长速度,而且美国政府推动对伊朗的制裁执行力度弱于预期,因此石油市场在今年最后几个月陷入了困境。

分析师表示,目前石油价格的下行压力可能会从1月开始逐渐减少,因为OPEC及其包括俄罗斯在内的盟国开始每天减产120万桶。

对中国基本金属消费增长放缓的担忧也对铜、铝和锌价格造成了影响。伦敦金属交易所锌在2018年基本金属中跌幅最大,跌幅超过26%,铜价下跌约17%,铝价下跌19%。

中国煤改气,天然气受益

也得益于中国大力整治空气污染,持续推动“煤改气”工程,天然气成为工业品中除钯金外少有的亮点,全年上涨近5%。

中国整治污染进而迫使煤、钢减产,使得黑色系工业品跌幅受到限制。螺纹钢跌近10%,焦煤跌近9%,铁矿石下跌近6%,焦炭下跌逾4%,跌幅较有色和原油明显偏小。

★2019年商品市场最大变量——特朗普

特朗普政府的所作所为将放大或部分抵消既定趋势,其中最主要的是全球经济增长放缓疑虑与日俱增,特别是对中国这个世界第二大经济体和最大商品进口国的担忧。

特朗普把他总统任期的成功大部分押注在经济表现强劲、和为投资者带来高额回报,若在这些方面受到挑战,那么或迫使他寻求办法来维持经济动能。如果美国经济开始放缓,股市继续近期的下行趋势,那么特朗普可能面临共和党内部越来越大的压力,要求其与中国达成和解。

伊朗命运何去何从,特朗普政府实际上是将这个问题推到了4月,届时对伊朗原油几个最大客户的制裁豁免将到期。这可能引发讨论,若特朗普真的终止了准许伊朗出口原油的豁免,那么是否可能引发油市紧缩,美国页岩油产量能否足以确保市场供给充足。

特朗普、沙特阿拉伯王储穆罕默德以及俄罗斯总统普京之间的互动,也将成为美国、沙特和俄罗斯这三大产油国所采取行动的关键。

分析师面临的问题是,根本就不能确定围绕特朗普的所有因素会如何发展。特朗普面临的法律困境有可能无足轻重,也有可能导致他被弹劾、被赶下总统宝座。他有可能对打压伊朗石油出口动真格的,也可能不会。

所以从某种程度上说,大宗商品市场糊里糊涂就成了特朗普的“人质”,前景如何需看特朗普脸色。特朗普可能是这个时代最具争议的一位政治领袖了。

(文章来源:汇通网)

客服热线:

客服热线: