1行情回顾

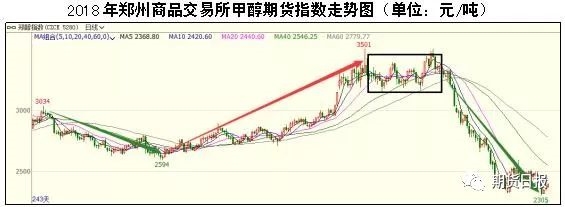

2018年,郑州商品交易所甲醇期货指数整体上呈现先涨后跌的走势。全年高点为3501元/吨,低点为2305元/吨,均价为2854元/吨。

具体走势大致可以分为4个阶段:

阶段1:振荡下行(2018年1—3月)。受下游煤制烯烃利润不佳大面积停车、“气荒”停车的气头甲醇装置陆续复产等因素的影响,甲醇的供需结构在2018年初呈现供大于求的状态,期货价格因此振荡下行。一季度,甲醇期货指数由最高3034元/吨跌至最低2594元/吨,下跌440元/吨,跌幅为14.50%。

阶段2:单边上涨(2018年4—8月)。二季度国际原油价格开始加速走高,化工品的成本重心因此上移。在此期间,受美国加息的影响,人民币相对美元持续走弱,导致甲醇的进口成本上升;加之由于油价过高,东南亚生物柴油消费旺盛,中东地区的甲醇开始大量流入东南亚市场,国内甲醇进口量持续下降,需要大量的国内货源弥补华东地区的缺口。受此影响,国内的甲醇港口库存处于低位,市场呈现供不应求的局面,甲醇期货价格因此单边上涨。由2594元/吨的低点涨至3501元/吨这一甲醇上市以来的高点,上涨907元/吨,涨幅达到34.97%。

阶段3:高位振荡(2018年9月)。进入9月份,随着进口的恢复,港口库存开始增加,供应不足的问题得到缓解。但是在原油持续新高和烯烃刚性采购的支撑下,甲醇期货指数在3200—3500元/吨的区间内呈现高位振荡的走势。

阶段4:单边下跌(2018年10月至12月)。四季度,国际原油暴跌导致化工品价格大幅下挫。此外,甲醇进口逐渐恢复,而华东甲醇制烯烃由于消费淡季、利润不佳等因素停车,供需错配问题严重。在成本塌陷、供需失衡的共同作用下,甲醇价格持续下跌,由3501元/吨最低跌至2305元/吨,下跌1196元/吨,跌幅达到34.16%。

2因素解读

供应篇

1。进口有望恢复到800万吨以上的水平

2018年,受人民币持续贬值(年内人民币兑美元中间价由6.2764贬值至6.9670,贬值11%,即进口成本上升11%。),东南亚需求旺盛(2016—2017年东南亚甲醇价格比国内高平均10美元/吨,2018年则为31美元/吨)等多方面因素的影响,甲醇进口套利窗口在很长一段时间里处于关闭的状态,这直接造成国内企业更倾向于使用国内的便宜货源,而不是价格更高的进口货。此外,由于美国对伊朗进行制裁,银行处于防范风险的考虑开始收紧从伊朗进口商品的信贷(伊朗是我国甲醇进口的最大来源地,2018年前11月,国内33.75%的进口甲醇来自伊朗),这限制了国内从伊朗进口甲醇的量。

受上述因素的影响,2018年国内甲醇进口量出现了较大幅度的下滑。截止2018年11月,国内进口甲醇6711814.58吨,较去年同期下降911973.71吨,下降11.96%。根据今年国内月度甲醇进口情况来看,即使十二月份进口甲醇的套利空间再次开启,当月甲醇的进口量也难以超过70万吨,因此今年甲醇进口量低于750万吨是大概率事件。相应的,由于国外需求良好,今年国内甲醇出口量大幅上升。前11个月,国内出口甲醇267719.62吨,较去年同期上升141457.03吨,上升112.03%。

2018年,全球计划投产甲醇775.5万吨/年的产能,实际上伊朗Kaveh和Bushehr的两套共395万吨/年的装置和印度的16.5万吨/年的装置均没有投产,截至年底国外甲醇的产能在5600万吨/年的水平。2019年,全球新增甲醇产能626.5万吨,产能增速达到11.19%,全年市场供应将会呈现增加的态势。由于中东和南美地区的甲醇产能大多没有配套产能,因此其甲醇主要以外销为主,而中国是其主要的销地。明年国外产能进一步增加,意味着国外货源充裕。其次,2018年国际原油价格在2—3季度持续创出近几年新高,这刺激了东南亚地区生物柴油的消费,分流了中东地区的甲醇出口,但是随着油价的暴跌,生物柴油的需求将会相应下降,明年东南亚的甲醇需求将会下降,这导致更多的货源会流入国内市场。再次,人民币持续的贬值导致了进口成本上升,这是今年二季度进口甲醇量持续下降的重要原因,但是由于市场预期明年美国加息将会变缓,而中国的货币政策则相应持稳(虽然国内经济存在较大下行压力,但是政府目前更多的是通过降税的财政政策刺激经济,相应的央行在货币政策方面只是通过TMLF等温和、灵活的手段调节市场,这说明后期货币政策将会相对稳健),因此人民币贬值或将放缓,外汇对于进口的影响将会减弱。最后,中美在贸易问题上已经达成部分共识,贸易摩擦最激烈的时期也已经过去,这对于国内的进口也将形成一定的刺激作用。

基于上述判断,我们认为明年国内的甲醇进口量将会上升,恢复到800万吨的进口量是大概率事件,华东市场出现2018年甲醇阶段性供应不足问题的可能性较低。

2。 去库存进程缓慢

2018年2—3季度,由于进口量下降,国内生产企业开工处于低位,华东地区出现了货源紧俏的情况,港口库存持续处于低位。进入8月份,随着进口量和国内供应的恢复,港口库存开始不断增加。由于价格持续上升,今年下游企业在买涨不买跌的心态作用下,提前备货,甲醇出现了旺季不旺的状态,港口库存不断积压。因此,四季度港口并没有出现往年的去库存现象,这是甲醇价格持续暴跌的重要原因。截止2018年底,华东甲醇的港口库存为45.18万吨,往年则不足30万吨,处于较高水平。由于港口去库存进程缓慢,华东地区的供应仍然充裕。

除了华东港口的甲醇库存处于高位,目前国内其他地区的甲醇库存也普遍偏高。截止2018年底,西北、西南、华南地区的甲醇库存分别为18.4万吨、6.75万吨和8.87万吨,均处于较高水平。

整体来看,由于供大于求,国内甲醇库存整体处于高位,市场去库存的压力较大,这对甲醇价格形成了较强的压制,是短期内制约甲醇价格上涨的最重要原因。

3。国内供应:利润压缩,开工将会降低

2018年,煤制、焦炉气制甲醇企业的配套环保装置落实、加之政府环保力度减弱,环保因素对于甲醇的生产影响减弱。其次,由于天然气储备力度增强,天然气制甲醇在冬季的生产受到的影响小于去年。加之二、三季度甲醇价格持续上涨,企业利润丰厚,生产积极性上升。在上述因素的共同作用下,2018年国内甲醇生产企业的平均开工负荷为64.36%,为近几年的较高水平(2015年为58.11%;2016年为59.57%;2017年为61.62%)。

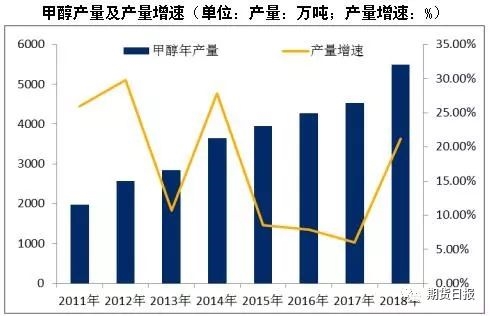

2018年,国内新增甲醇产能为575万吨/年,国内的甲醇产能达到了8400万吨/年的水平。由于甲醇产能增加、开工负荷上升,2018年国内甲醇产量再创新高,产量增速也为近三年的高点。据卓创资讯的数据,2018年国内甲醇产量达到5486.4万吨,产量增速达到21.15%。

据统计,2019年国内拟投产的甲醇产能达到805万吨左右,如果全部顺利投产,国内的甲醇总产能将会达到9200万吨/年左右的水平。上述新增甲醇装置中,部分装置有配套下游,但是仍有部分装置会向市场投放货源,这会加剧国内的供应压力。除此之外,随着煤改气工程的不断深化,天然气供应瓶颈问题正在逐渐解决,冬季工业用气不足对于甲醇供应的影响呈现递减的态势。与此相同,由于政府将之前“一刀切”的环保整治转变为了错峰生产,因此环保对于焦炉气制甲醇的影响也在不断减弱。往年年底出现的气制、焦炉气制甲醇装置大面积停产的现象将会难以出现。不仅如此,随着国内甲醇产能的不断增加,各工艺供应逐渐稳定,国内甲醇供应偏紧的问题已经在不断缓解,取而代之的是行业的整体利润正在不断下降。在这种情况下,甲醇行业结构将会面临调整,甲醇生产企业特别是中小型甲醇生产企业的开工负荷将会不断下降,甚至逐步被淘汰。

随着年底甲醇价格的不断下跌,西北地区的煤制甲醇生产利润已经跌至极低水平。截止2018年年底,内蒙古地区煤制甲醇的生产利润在200元/吨附近,而2018年最高时利润接近1400元/吨,近5年的平均生产利润为800元/吨左右。随着生产利润的不断降低,甲醇生产企业的生产积极性不断降低,在这种情况下我们认为在生产利润不修复的前提下,后期甲醇的负荷将会不断下降。不仅如此,明年国内新增甲醇产能集中在一、二季度投产,如果甲醇的利润得不到修复,新增产能投产或将推迟。

4。小结

整体来看,明年国内甲醇进口量或将恢复,国内甲醇产能总量也将会进一步增加,国内市场整体供应呈现充裕的状态。不过,随着市场供应由紧趋松,行业整体的利润则会相应下降,在这种情况下开工负荷将会下降,实际产量或将不及产能增速。特别是短期内甲醇行业利润偏低,在成本不出现大幅下挫的前提下,行业利润急需市场修复,这决定了目前甲醇的下行空间有限,底部已经基本形成。

需求篇

甲醇的下游需求领域纷杂,但是整体上分为两大部分。一部分为煤制烯烃、甲醇燃料为代表的新兴需求领域;另一部分为甲醛、二甲醚、醋酸、MTBE为主的传统需求。2014年以来,随着煤制烯烃技术的不断成熟,煤制烯烃产能急剧上升,在甲醇下游消费的比重也在不但扩大。整体来看,目前甲醇的下游消费近一半是煤制烯烃,其消费增速也主要来自煤制烯烃为主的新兴需求。传统需求方面,受环保、利润等多方面因素的影响,甲醛、二甲醚的消费呈现逐渐下滑的态势,传统下游对于甲醇的需求提升有限。

1。新兴需求增速放缓

甲醇和煤制烯烃之间的价格博弈是近几年影响甲醇价格走势的重要原因。当甲醇价格持续上涨的时候,煤制烯烃的利润不断被压缩,当达到临界值或者进入消费淡季的时候,煤制烯烃特别是外采甲醇的烯烃装置将会停车,甲醇的需求大幅走弱,价格持续走跌。而当甲醇价格相对烯烃价格下跌幅度更大的时候,煤制烯烃的利润则不断修复,之后的负荷则会上升,甲醇价格重新进入上涨周期。

9月,外采甲醇制烯烃已陷入大幅亏损之中,这是后期华东烯烃企业停车、甲醇暴跌的直接原因。但是随着2018年四季度甲醇价格的下跌,目前外采甲醇制烯烃的利润已经得到了修复,随着新年的到来,前期停车的富德、新兴等装置都有复产的可能,这意味着甲醇的需求将会重新上升。

2019年,国内拟投产的煤制烯烃装置有360万吨,煤制烯烃领域甲醇潜在的需求增量在1000万吨左右,高于2019年甲醇的新增产量。但是2019年是全球聚烯烃的投产大年,其中国内新增PE产能315万吨/年,国外新增PE产能413万吨/年;国内新增PP产能530万吨/年,国外新增PP产能203万吨/年。随着全球聚烯烃产能的扩张,聚烯烃行业的供应将会宽裕,利润则将会相应的下滑。其次,由于全球原油价格持续走低,煤制烯烃的价格优势减弱,油制烯烃对于煤制烯烃的冲击极大。在这种情况下,我们认为2019年国内煤制烯烃的需求增速或将下滑,对于甲醇的实际需求增速将会低于产能增速。不仅如此,由于行业的利润下滑,煤制烯烃能够承受高价甲醇能力也将相应减弱,这限制了甲醇的上涨高度。

除此之外,由于全球原油供需重新陷入过剩的局面,加之全球经济增速下滑,2019年全球原油的重心将会低于2018年。在这种情况下,其他能源对于原油及其下游成品油的替代作用将会减弱,这对于甲醇汽油、生物柴油等甲醇的新兴下游也会产生一定的影响。

2。传统下游保持稳定

甲醛方面,近些年受环保以及房地产限购的影响,甲醛行业的开工率处于低位。不过,从2018年政府的政策导向来看,环保巡查力度有所减弱,因此笔者认为明年环保对于甲醛的影响将会降低。除此之外,山东菏泽放开了房地产限购政策,2019年国内房地产行业或将出现稳中有升的局面,甲醛的终端需求有望回暖。基于上述两点,可以认为2019年甲醛的开工负荷或将有所回升,对于甲醇的需求则相应增加。

二甲醚方面,由于国内掺烧二甲醚存在安全隐患,因此其消费受到限制,而纯烧由于在国内不是正常燃料,因此运用有限。在这种情况下,二甲醚近几年的消费呈现极度萎缩的状态,在2019年这种局面仍然很难改变。

醋酸方面,由于终端需求化纤、医药表现良好,因此醋酸不论是开工负荷还是行业利润水平一直是近几年甲醇传统下游中表现最好的。2019年,国内聚酯产能大量投放,醋酸的需求也将相应上升。不过,考虑到醋酸新增产能有限,开工在2018年已经处于高位,因此2019年国内醋酸领域对于甲醇的需求增量相对有限。

MTBE方面,2019年国内新增MTBE产能250万吨,如果全部投产对于甲醇的需求增量为90万吨。MTBE主要作为汽油的添加剂使用,但是近些年其他替代能源的出现对于MTBE的需求形成了冲击。不过,2019年全球油价偏低的预期已经基本形成,乙醇汽油等替代能源对于传统汽油的需求冲击减弱,MTBE或将能够维持目前的需求水平。

上述领域之外,DMF、BDO等需求占比有限,对于甲醇的实际需求难有推动。

整体来看,甲醇的传统下游由于行业周期处于下滑周期,因此在2019年很难有较大的起色。其对于甲醇的需求难有较大增量,但是阶段性的停产或季节性因素对于甲醇将会产生一定的短期影响。

3后市预测

2019年国内甲醇的供应将会呈现增加的态势,而需求增速则相对有限,整体的供需格局弱于2018年。加之,考虑到国际油价在2019年的重心低于2018年,化工品受到拖累,价格上行空间将会被大幅压缩。因此预计2019年国内甲醇的价格顶部在3000元/吨左右。

短期来看,虽然2019年原油价格难以回升到2018年的高价,但是考虑到OPEC已经明确表示将会减产,并且美国页岩油的成本在40美元/桶附近,因此笔者认为油价已经处于低价区,这意味着化工品成本端重心上移的可能性较大。此外,目前煤制甲醇生产企业的利润处于极低水平,而下游煤制烯烃的利润已经有所修复,因此甲醇的供需格局已经发生了转变,目前的价格已经是甲醇的底部,年后或将开启涨势。(作者单位:金石期货)

(文章来源:期货日报)

客服热线:

客服热线: