依然记得2017年年底,展望2018年市场时,很多人都将PTA作为多头配置品种。然而,2018年PTA的走势依然令人大跌眼镜。虽然行情来去都十分迅猛,但依然能算是近3年来最大的一次起伏。

2018年回顾

图1:PTA主力合约2018年日K线走势

2018年上半年随着集中检修和原油价格上涨等因素出现了一些小幅波动,而从今年7月份开始,PX价格推涨和下游高开工导致的库存下滑联合推动了这一波快速冲高的行情。除基本面的因素外,7、8月临近09合约交割,而市场库存太少现货抢手等因素也在一定程度上推动了涨价。

在PTA期价最高点,现货价格一度接近万元大关,然而过快的价格上涨却无法传递到终端,因此下游聚酯出现亏损,联合限产抵制,PTA去库过程结束,价格也从高位应声落下。

经过了大起大落,2018年年底PTA的价格较年初重心有所走高,全年依然是震荡上行的趋势。回首这一年,不禁感叹一句,猜中了结局,却全然猜不到这过程。

从2018年供需平衡表数据看来,全年流通库存下滑35万吨左右,去库占比达28%,年内供需紧张的状况较为明显。而下游实际需求和表观消费量的差额为27万吨,与流通库存基本相当。从供应来看,年初及年底的月产量变化不大,而年中7-9月由于加工价差达到历史高位引起了产量快速增长。因此2018全年行情的驱动主要来源于下游需求旺盛,对PTA供应和库存的快速消化。

表1.PTA2018年供需平衡表(单位:万吨)

时间产量表观消费量下游实际需求量流通库存变化需求差额2018年1月316316.46310.372.086.092018年2月319320.47263.4311.3757.052018年3月319320.87317.89-5.952.982018年4月322321.90329.18-15.70-7.272018年5月307305.50346.28-11.63-40.772018年6月315310.10338.49-10.40-28.392018年7月329324.20351.41-8.45-27.202018年8月335330.80350.72-12.91-19.922018年9月343347.10307.805.4639.302018年10月314314.40317.8919.20-3.492018年11月318318.20323.70-7.96-5.502019供需变化

2018年PTA没有新增产能,当前的产能大约在4960万吨/年(包括长期停车装置),而下游聚酯新增产能为540万吨/年,折合PTA需求约为475万吨/年。2019年计划新增产能超过600万吨/年,若能够得以全部投产,则对PTA的需求或再度增加500万吨/年以上。2018-2019年将是聚酯新增产能集中释放的时期,2020年后便逐渐消退。

PTA的投产周期和聚酯则恰恰出现错峰。2019年初PTA市场预期较为确定的新增产能主要来自福海创(原翔鹭石化)225万吨/年的旧产能复产。而未来真正新投产的产能最早预计在明年下半年能够释放,包括新凤鸣新建的220万吨/年PTA装置(预期三季度)和恒力石化扩建的250万吨/年装置(预期四季度),新疆中泰石化120万吨/年PTA项目。而2019年后仍有1200万吨/年的新增产能将出现集中投产。

从供需数据分析,2019年PTA市场大概率上依然是供需偏紧;2019年底至2020年在新的PTA扩产周期到来后则可能出现供过于求的格局。然而市场价格的变化瞬息万变,正如前文所提到的,真正左右价格走势的并不是从已知的供需数据中得到的预期,而是可能发生在预期之外的变化。

成本拖累

PTA的直接上游是PX,而PTA的加工差与PX的价格也是紧密相关的。加工差决定了PTA企业的盈利能力,同样也对市场上的供需关系将产生很大的影响,一定程度上决定了PTA企业的开工积极性。

2017年下半年开始,PTA的加工价差有了显著的好转。基本上维持在500-800元/吨,PTA工厂的利润也相对可观。而今年二季度价差相对低迷且稳定,进入8月后,随着PTA价格的突然飙升,PTA的加工价差也出现了一个超历史水平的突然拔高。之后随着PTA价格回落、PX价格坚挺以及汇率变化人民币贬值等因素叠加影响,加工价差瀑布式下跌,甚至出现倒挂。进入四季度后,市场恢复了理性,PTA的加工价差也回到了正常的区间内。

根据当前PTA的产能估算,对PX的需求产能约在3200万吨左右,而国内目前的产能在1400万吨左右。2018年1-11月PTA产量3537万吨,对PX实际需求量为2317万吨,而国内PX产量共1007万吨,对外依存度大约在57%。

从全球的产能分布来看,亚洲PX产能占全球的84.5%,已经达到4822.5万吨/年,主要集中在中国、韩国、印度、日本。在2013年以前,无论PX市场还是其下游的PTA市场都处于供应偏紧的状态,整体利润较好,因此锁定部分成本、获得稳定收益符合双方共同的目的,ACP长约合同帮助双方共赢,彼时PX价格以ACP合同价为主导,ACP达成概率在95%以上。而在2013年以后,尤其是2014年后,随着PTA产能急剧扩张,供应转为宽松,买卖双方对市场分歧较大,达成概率逐渐降低。而江苏盛虹2017年加入后,ACP达成8次,今年截至11月份仅达成5次,达成概率较去年明显降低。实际上再一次表明上下游对市场的观点出现了分歧,产业链上不同环节的利润或将面临重新分配的问题。

PTA产业链的巨变不仅仅来自2016-2017年PTA产能合并整改和近两年下游聚酯产能的快速扩张,更大可能改变行业结构的是目前正在紧锣密鼓建设的民营大炼化项目。PTA行业目前已经形成寡头垄断的格局,而龙头企业为了增加议价能力降低成本,纷纷向产业链上游延伸扩张。其中,浙江石化项目由荣盛、中石化和桐昆合资,两期共4000万吨/年炼油产能,1040 万吨/年芳烃产能,800万吨/年PX产能。另外恒逸在文莱布局的炼化项目,共2000万吨/年炼油和450万吨/年PX产能。恒力项目包含2000万吨/年炼油和450万吨/年的PX产能。盛虹的大炼化项目也有1600万吨/年炼油产能和250万吨/年的PX产能。除此之外,已经在计划中或者在建工程的项目(产能走向市场或将在2020年之后)也不在少数:曹妃甸的中化旭阳炼化一体化项目包括200万吨/年芳烃联合装置;新华联合炼化一体化项目中包含200万吨/年芳烃装置;河北一泓一体化项目包括300万吨PX装置。

因此,仅在2019-2020年PX的产能将增加近2000万吨,超过了现有PX产能一倍多。且PTA龙头企业打通了全产业链后成本效益将得以扩大,我们可以猜想到,在这种情境下,产业链中PX环节的利润将被大大压缩,而PTA的利润将得以大幅增长。同时,对于PTA价格来说,也需要面临成本支撑减弱的风险。

中国大陆在全球PX产能格局中的占比目前为14%,预计到2019年将达到37%,2022年后可能占到45%。

同时,由于PX和下游聚酯产能的增加和PTA盈利的增长,自2019年下半年至2020年开始,PTA新的产能扩张更倾向于大规模的单套产能和新的得以节省能源消耗的技术配套,预计产能将得以进一步集中,小的落后产能也将出清退出市场。

我们认为,2018年和2019年上半年将是PTA价格的高峰时期。2019年后PTA龙头企业的利润和盈利或将继续增长,但是失去了PX的高价支撑,PTA的加工差范围和价格区间或将重新定义。

需求的不确定性

对于2019年PTA行情影响最大的因素除了成本端PX的变化以外,就是下游聚酯需求的不确定性。虽然从供需数据上看,聚酯行业19年依然在扩产周期中,增速稳步上升,但是已经有许多迹象表露出聚酯行业周期已经来到了景气度的峰值点,且宏观因素也给需求增加了许多的风险。

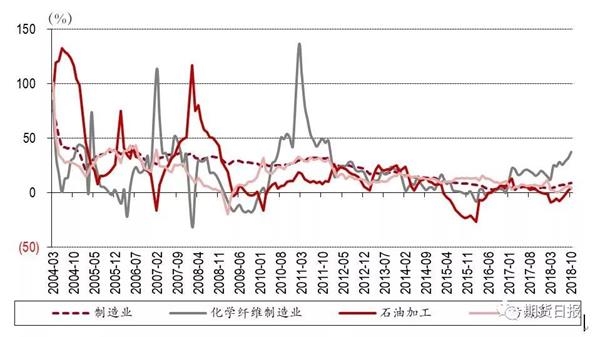

根据纺织业、化纤制造业固定资产投资完成额数据与全制造业相比,2015-2016年纺织业投资景气,高于制造业平均水平。而后16年底进入17年,化纤制造业的投资完成额则出现大幅上涨,略滞后于下游终端纺织业。据此可推断,在17年化纤制造业大幅增长的投资之后,其上涨的需求带来了2018年聚酯及上游PTA行业的景气上行。

图2:固定资产投资完成额

2018年春节之后,纺织业利润未能回到前三年的高水平,全年均维持在4%-4.2%的区间。相反,化纤制造业二季度开始利润回暖,到第四季度时,其利润率已经基本恢复至去年年中左右水平,达到4.8%以上。

2017年聚酯行业高度景气的一个主要原因是房地产后效应。2016年商品房销售面积累计同比出现了一波大幅上涨,而受到地产后效应的影响,商品房销售之后的装修中对纺织品的需求提升一定程度上大大支撑了化纤市场。但是,自从2016年一季度之后,商品房销售面积累计同比就开始出现一路下滑,2018年下半年同比增速几乎回到0,说明在今后1-2年时间里房地产后效应在需求端的提升将逐渐减弱甚至消失。

不仅如此,今年3月以来,服装纺织品的出口交货值累积同比始终为负,说明出口累积交货值较去年出现了下滑。

实际上,从今年PTA7-9月行情的走势分析,之所以价格回落速度如此之快,很大程度上归因于PX-PTA的快速涨价无法传导至下游。虽然聚酯涤纶也有一定程度的价格上涨,但终端服装织造业抵触明显,布匹价格难以同幅度涨价转嫁给消费者。

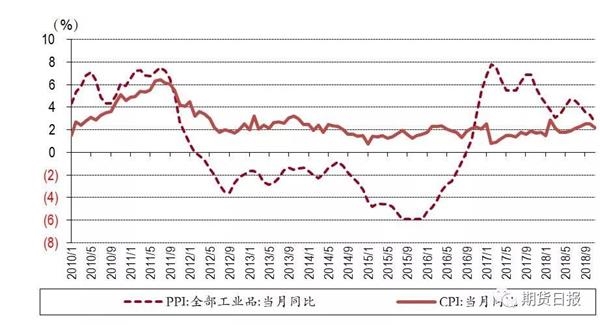

从宏观PPI和CPI数据的比较其实也可以得到类似的结论。2016年PPI出现大幅上涨,然而那一轮生产材料价格的上涨并未能够正常传递至终端产品价格的上涨。之后的2017年PPI应声回落,直至今年,虽有两次反弹,但总的趋势仍然是下滑;然而每一次PPI增长,CPI均未曾有过跟涨。说明自2016年后,无论生产成本和上游产品如何涨价,都难以传到到最终消费者一端。虽然稳定在2%附近的CPI是经济运行良好稳定的指标,但是PPI和CPI的逆势走向却预示着产业链中的工厂、企业甚至是贸易商的利润被大幅压缩,生存难度或将大大增加。

因此,终端需求的不确定性对上游价格存在略滞后但非常显著的影响力。虽然目前聚酯的新增产能计划较多,但若聚酯行业利润减薄盈利性不佳,其投产时间很有可能推后。实际上2018年聚酯聚合物产业(PTA直接下游)的开工率始终维持在较高的水平,少有低于8成的情况。如此高开工水平在未来可调控的空间有可能是相当大的。

因此,2019年最终PTA下游的需求如何存在不确定性。而一些宏观经济政治因素的加入,也可能导致市场情绪的波动加大,从而对PTA的价格也产生类似的冲击。

2019行情展望

对于2019年的市场,除了PX和聚酯带来的不确定性,原油价格的变化对下游各个环节的成本利润均有较大的影响。PTA产业链流程较长,涉及的环节也不少。但是由于其相对于其他化工品而言结构相对单一,因此其成本和利润的估计也相对较为容易实现。

若其中一个环节价差过高,在不合理范围内,则下游其他环节的利润则必然受到挤压。前文也有提到,实际上从原油到最终纺织品服装的中间利润实际上变化较小,即使其中某环节成本价格大幅上涨,也难以传递给消费者;这意味着产业链中供应不足的环节必然抢夺供应过剩环节的利润。而近年来产业链结构变迁实际上也反映了资本会自动选择利润高的环节。于是难免形成了这样的循环,某个产品供不应求则利润偏高,然后产能集中投放,供过于求,利润被其他产品抢夺,经历漫长而痛苦的去产能,直到再次恢复供求平衡;而其他环节再度上演这样的周期循环。

2019年,在PTA和聚酯产能增长周期错配的最后一年,也可能是PTA和PX现有产能错配的最后一年,各个环节投产的节奏对产业结构变化都有很大的决定性作用。而市场往往对于供需关系的反应有一定的滞后性,需等待库存数据的变化后才更直接地投射在价格上。

因此,2019年PTA的价格或有可能呈现波动加剧,先扬后抑,重心振荡下移的过程,策略上可以考虑跨期正套。而在众多不确定因素之下,唯一可能确定的是2020年及未来PTA的新增产能释放后,又将再次面临产能过剩的压力。(作者单位:中银国际期货)

(文章来源:期货日报)

客服热线:

客服热线: