虽然金价在2018年大幅波动,但从整体来看全年表现基本持平(年初开盘1303.24,年末收盘1282.41,整体下跌仅1.59%),在展望2019年黄金走势之前,回顾2018年的整体形势便不能省略。

黄金价格在2018年第一季度区间盘整,大多数时间市场金价交易于1300-1350美元之间。第二季度开始,由于股票价格的上行和美国GDP数据表现强势,黄金开始大幅走低。从4月开始至8月中旬,金价持续走低,价格自1365美元高点下跌超过15%至1160美元附近。

随着波动性回归股市,对于全球经济增长的担忧开始打压股价。受避险资金的涌入,黄金价格自8月低点开始上涨10%直至年终。12月价格涨幅更是创2017年1月以来最好月度表现。整体来说价格年度下跌1.59%,创2015年以来首次年度下行。

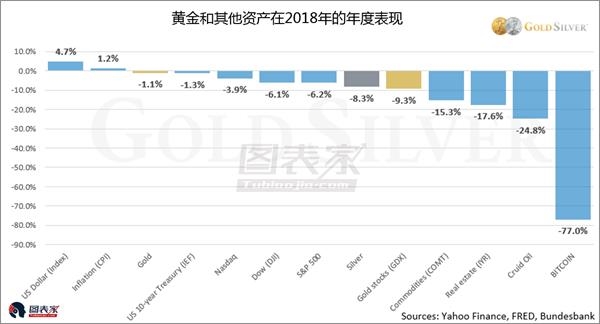

去年唯一上涨的资产是美元(和通胀),但黄金并不是唯一一个年底实现负回报的资产,甚至相比较其他主要交易资产来说,黄金表现可能称得上不错。

受美国/中国的贸易冲突和美联储不断加息行为的影响,美元表现强势,价格在2018年上涨了4.7%。尽管黄金波动性在2018年大幅升高,但金属波动率指数在2018年创近10年低点,整体表现仅略高于2017年。

此外黄金依旧是全球流动性最佳投资品种之一。

高流动性依旧是投资者的喜爱,这意味着对于市场来说黄金依旧在投资选择中排在主要位置。

随着2018年的结束,在过去20年中,黄金经历了牛市和熊市,自1998年以来黄金整体表现依旧远超股市和债券。

拿10000美元作为标准,分别投入黄金/标普/AGG债券市场,观察当前资产净值更为清晰的表现出了黄金的强势。

黄金在过去20年中将10000美元增值至43686美元,资产增长幅度高达436.86%。年度资产增幅超过20%。

分析师Jeff Clark认为,整体来说黄金在2018年表现不错,从长期来看表现更为突出,尤其是在全球资产普遍下行的当下,其对冲作用更为明显。随着市场对于经济担忧的加剧,在2019年黄金或继续延续强势表现。

Jeff Clark给出了持有黄金的五大理由:

是过去20年表现最佳的资产

可以对冲系统性风险、股市回调和通胀

财富保值

降低投资组合的风险,提高收益减少损失

在市场承压时,提供较高流动性应对负债问题

随着投资者对于全球经济的不稳定性的预期加剧,波动性的增加无疑是支持投资者持有黄金的理由。增持黄金依旧是最佳选择。

(文章来源:图表家)

客服热线:

客服热线: