经济世界总是在不停变化,但考虑到信贷市场债务、利率、股票指数、个股以及几个比率,2018-2019年将标志着一段重要的转折期。

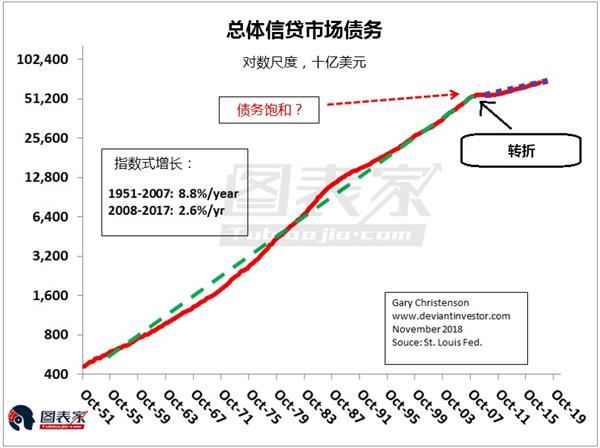

美国债务从1951-2007年呈指数增长,年增长率为8.8%。然而,2008-2017年年增长率仅为2.6%。长达60年的趋势在2007-2008年金融危机期间发生改变。就像一些人所说的那样,美国达到了债务饱和。自危机以来,经济尚未恢复。信贷市场债务的变化支持这一论点。

美国经济运转依赖信贷、为股票回购而发行的公司债、学生贷款、抵押贷款、汽车贷款以及信用卡债。60年趋势减缓是一次重大转变。

抵押贷款利率触及七年高位,10年期美国国债收益率超过3%。当利率上升时,过多的债务会造成严重的后果。

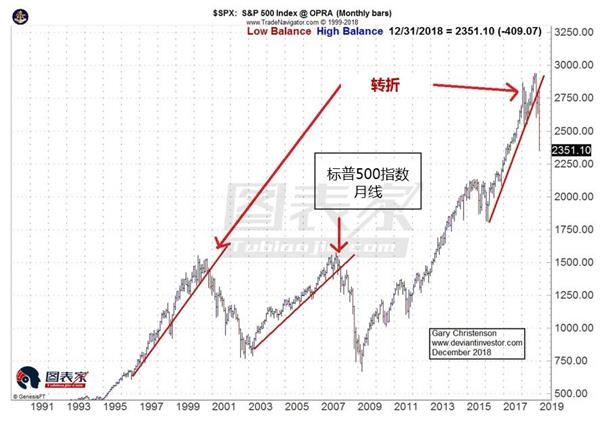

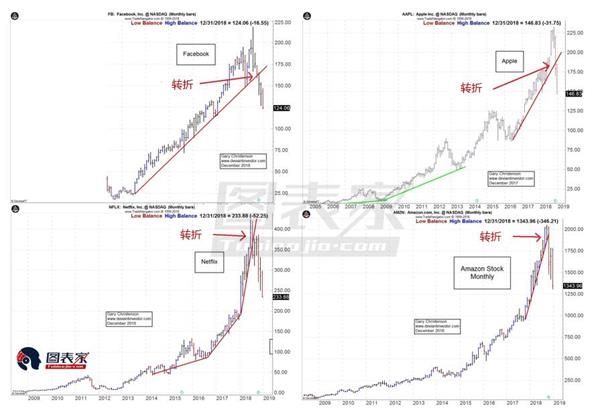

与此同时,股市的表现看起来不再是积极的。

与整体信贷市场债务相比,黄金价格处在相对低位。随着债务增加导致美元贬值,预计金价将会上涨。

白银方面,其与标普500指数之比位于极低水平,几乎与2001年的水平相当——之后银价上涨了十倍多。

黄金与标普500指数之比的走势与白银类似,但白银被低估的程度更加严重。

白银与黄金之比通常显示出二者的长期转折点。当黄金和白银价格处在低位时,白银与黄金比亦很低;而当黄金和白银上涨过高、过快时,该比率高企。下图绿色圆圈意味着黄金和白银处于极好的买入区,特别是被严重低估的白银。

综上,分析师Gary Christenson认为,由于经济金融化以及美联储破坏了有效的价格发现,市场可能仍然与常识和长期基本面脱节。随着利率触底回升,股市见顶回落,低位徘徊的黄金和白银很快就会迎来上涨。

(文章来源:图表家)

客服热线:

客服热线: