2018年四季度以来,沪胶期货价格重心再下一个台阶,主力1905合约由12000—13000元/吨的运行平台回落至11000—11500元/吨寻求支撑。虽然新年伊始,沪胶在台风来袭、油价反弹以及宏观氛围趋暖的积极作用下反弹,回到11500—12000元/吨的区间内,但上行阻力依然存在,多头推涨意愿不强,非标套利盘的聚集促使价格波动率趋于收敛,底部徘徊的主旋律越发明显。

全球宏观经济依然承压

新年以来,全球风险事件不断。美国政府持续停摆,长时间内两党无法达成协议,挫伤美国经济增长前景。欧洲市场也不太平,英国脱欧协议遭否决加重了欧洲经济的不确定性。

基于脆弱的国际金融市场环境,世界银行在1月发布的《2019全球经济展望的报告》中预计,2019年全球经济将面临更加严峻的下行风险,经济增速将从2018年的3%降至2.9%,并在2020—2021年降至2.8%。另外,经济增速放缓同时体现在发达经济体、新兴市场及发展中经济体上。其中,发达经济体的增速将降至2%,新兴市场和发展中经济体的增速将停滞在4.2%。

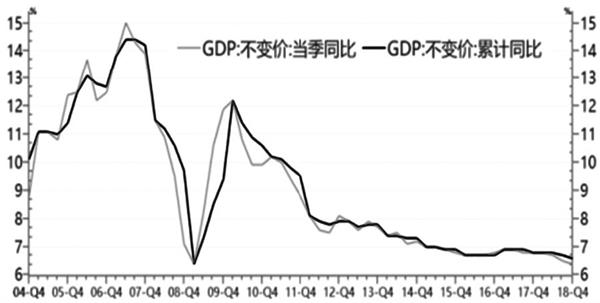

在全球经济承压的背景下,我国经济虽在2018年取得了稍好成绩,但经济结构改革的诉求仍在。据国家统计局的数据,2018年,国内经济增长6.6%,符合预期,超过年初目标0.1个百分点,经济运行在合理区间。其中,四季度同比增长6.4%,较三季度回落0.1个百分点,延续了2018年开始逐季回落的态势。

图为近几年我国GDP增速变化

宏观经济下行压力依然偏大的环境不利于春节以后沪胶期货价格的反弹。

胶市供应存在过剩隐患

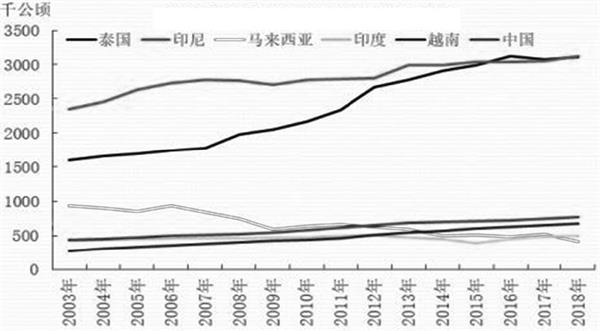

2010—2012年,东南亚主产国大规模扩增橡胶树种植面积,而5—7年以后,新种植的橡胶幼苗陆续成熟,并开始收割。据天胶生产国协会(ANRPC)公布的数据,2016—2020年,主产国适宜割胶面积增幅明显。其中,2018年,成员国的总种植面积约为1221万公顷,适宜割胶面积为912.3万公顷,割胶面积占74.7%,相较2017年增加1.2个百分点。割胶面积的增多意味着产胶量上限的提高,这无疑增强了胶市的供应,令近几年本就低迷的胶价负重难涨。据ANRPC发布的最新报告,虽然胶价持续低迷导致胶农割胶积极性下降,部分抵消了割胶面积增加带来的负面影响,但在总量上,胶水产出保持增长势头。统计显示,2018年前10个月,全球天然橡胶产量为1146.8万吨,同比增长5.5%;ANRPC成员国出口天然胶855.1万吨,同比增长1.8%。其中,泰国增长8.5%。

图为主要产胶国年度开割面积变动

从种植周期来看,泰国和印尼开割面积基本饱和。2016年开始,多数产胶国均维持全面开割状态。此外,马来西亚、泰国和越南等地还有一些翻新指标的上升。2018年处于整体开割面积最大量阶段。从生产周期来讲,要到2020—2027年,天胶市场才会逐步进入供应饱和期,这是一个缓慢的过程,其间供应不会出现断崖式下降。

综合来看,2019年,全球天胶存在供应过剩隐患。虽然泰国政府仍会出台扶持胶价的政策,但多是补贴性质,并不会从根本上影响供应。天胶作为国际化的大宗贸易商品,市场化程度高,同时也紧跟宏观经济运行情况。预计在大环境偏弱的情况下,2019年胶价实现反转的难度很大,探底走势也会在供应端抵抗情绪的带动下反复。

终端车市景气度不佳

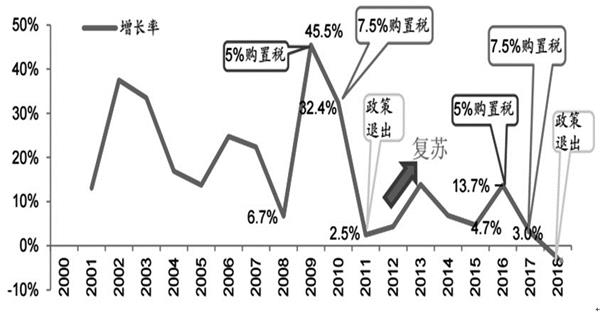

众所周知,天胶主要用于轮胎生产,而轮胎需求强弱取决于终端车市景气度。2018年,车市不容乐观。一方面,购置税优惠政策全面退出;另一方面,受宏观经济增速回落,加之前两年消费透支以及基数偏高,2018年传统消费旺季表现惨淡。

2018年,我国汽车行业产销增速低于年初预估,且主要经济效益指标增速趋缓,增幅回落。据中汽协公布的数据,2018年,国内汽车产销分别完成2780.9万辆和2808.1万辆,产销量较2017年分别下降4.2%和2.8%。其中,乘用车产销分别完成2352.9万辆和2371万辆,较2017年分别下降5.2%和4.1%,占汽车产销的比重分别为84.6%和84.4%,低于2017年0.9和1.2个百分点。

图为国内汽车年销量变化

尽管商用车产销同比继续增长,但增速明显回落。受货车市场增长拉动,商用车销量创历史新高,产销分别达到428万辆和437.1万辆,较2017年分别增长1.7%和5.1%,而增速分别回落12.1和8.9个百分点。中汽协的预测报告显示,2018年的车市是28年来,即1990年以来的首次负增长。2019年,国内汽车市场前景也不乐观,维持零增长的可能性较大,全年汽车销量预计为2800万辆,与2018年持平。

在终端零售环节,受购置税优惠政策取消的影响,2018年终端车市消费疲态显露,体现到经销商库存水平上,库存压力高于往年。

图为小排量乘用车购置税优惠政策对销量的边际效应

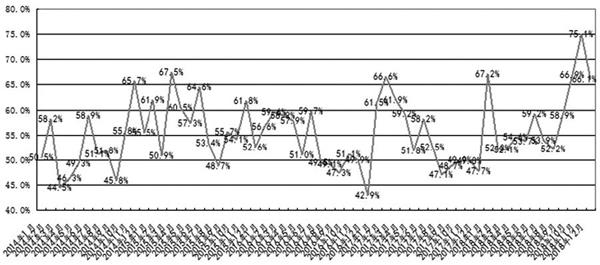

中国汽车流通协会发布的“中国汽车经销商库存预警指数调查”VIA显示,自2018年以来,汽车经销商库存始终处于高位,经销商预警指数连续12个月处于荣枯线之上。

图为国内汽车经销商库存预警指数走势

截至2018年12月,汽车经销商库存预警指数为66.1%,虽环比下降9个百分点,但同比上升18.33个百分点,且全年均值高达59.35%,不但库存预警指数始终位于警戒线之上,而且显著高于往年平均水平。在高基数以及优惠政策退出的影响下,2019年国内经销商经营压力较大,多数时间库存指数都将高于50%的荣枯线。

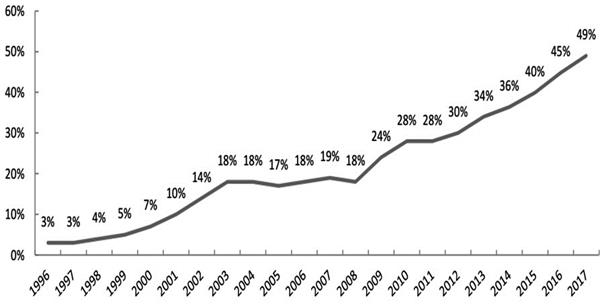

从潜在购买力角度考虑,近年来,居民部门负债率不断上升,2017年达到49%。横向与其他国家对比,国内的居民杠杆率并不高。截至2018年一季度,美国居民杠杆率为77.3%,德国为52.5%,日本为57.4%,韩国为95.2%,均高于我国。

图为我国与其他国家居民杠杆率对比

但是,从杠杆率提升速度来看,2008年以后,我国居民杠杆率明显加速,尤其是2015—2017这两年时间,负债率提升近10个百分点。房贷余额的快速增长导致居民杠杆率在短期内拉高,一定程度上削减了居民的日常开支,而汽车作为金额较大的可选消费品,产销受到冲击。

图为国内居民部门杠杆率走势

综上来看,购置税优惠政策取消导致消费乏力,加之基数偏高,2018年车市表现偏弱。鉴于我国居民杠杆率的提升,房贷挤压汽车消费,未来车市销售潜力不足,预计2019年新车产销增速仍面临回落风险。终端消费增量预期减弱将削弱沪胶需求增长前景。

轮胎企业开工热情下滑

环保监察力度趋严,终端车市消费疲弱,轮胎行业开工积极性普遍下滑。2018年9月,部分企业一度大幅降低负荷,成品产量同比出现萎缩景象。据中商产业研究院的数据,2018年3—11月,全国橡胶轮胎外胎产量呈小幅下降趋势。其中,11月,外胎产量为7262万条,同比下降2.1%。

图为国内轮胎和子午轮胎月产量变化(万条)

轮胎产量减少,企业对原料天胶的采购积极性也同步下滑。以进口数据来看,据海关最新统计数据,2018年12月,我国进口天胶及合成橡胶(包括胶乳)共计66.7万吨,环比减少1.04%,同比减少20.6%;2018年1—12月,累计进口700.8万吨,累计同比下降2.0%。鉴于当前现货进口利润回落以及期现套利收益下降的影响,后期天胶进口量很难大幅攀升。

总结来看,环保监察力度不减,我国轮胎行业表现疲弱,进口天胶需求受到一定程度的冲击,部分月份甚至出现负增长。在疲弱需求的制约下,国内库存居高不下,橡胶价格承压。

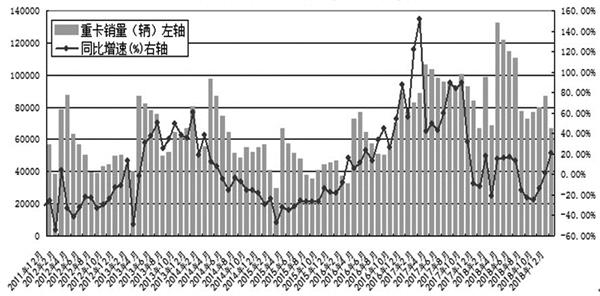

替换需求支撑重卡销量

我国重卡消费市场在保持了几年的高速增长后,2018年发生变化,下半年开启“寒冬”模式。可以发现,2018年重卡市场销售呈现“前高后低”的特征。

图为国内重卡销量及增速变化

虽然2018年上半年重卡销量维持低位正增长态势,但从7月开始,大幅回落。数据显示,7月销量同比下滑17%,8月同比下滑23%,9月同比下滑25%,10月环比虽然略微回升,但同比降幅依然高达14%。而11月开始,受益于北方供暖季和储煤季的到来,公路煤炭运输市场回暖,进而提振重卡需求,同时柴油价格高企令天然气重卡更获青睐,天然气重卡销量猛增。据第一商用车网统计,2018年12月,我国重卡市场共计销售各类车型8万辆,环比下滑10%,同比增长21%。也就是说,12月的重卡市场延续了11月同比正增长的态势,成为2018年下半年以来第2个销量增长的月份,11月和12月的势头强于9月和10月。2018年,我国重卡市场累计销售114.53万辆,同比增长3%。接近115万的销量,使2018年成为重卡发展史上第3个销量破百万辆的年份(2010年、2017年和2018年),同时超越了2017年111.7万辆的历史高点,创造了新的销量纪录。

图为中国公路物流运价指数走势

展望2019年,重卡销量中枢预计在95万—100万辆,原因在于更新需求支撑销售。其一,一辆重卡的平均使用年限是7—8年,2011年重卡共计销售88万辆;其二,环保政策持续加码,更新换代需求加大。2018年7月,国务院印发《打赢蓝天保卫战三年行动计划》,交通运输部将加快推进车辆结构升级,而当前国三标准重卡保有量在300万辆。政策将刺激市场对国家排放标准VI重卡和天然气重卡的需求。有别于市场预期的下降周期,预计201—2020年重卡年销量保持在110万—150万辆。很明显,随着政策红利的释放,淘汰国家排放标准III重卡将拉动2019—2020年的替换需求。作为天胶需求“晴雨表”的重卡市场,有望在替换需求的支撑下继续繁荣。

投资者可进行期权交易

春节以后,胶市需求端难以出现亮眼表现,供应端若无极端天气干扰以及产胶国大规模干预胶价等变量的冲击,也将保持平稳节奏,预计价格以底部整理为主,维持“L”形的一横状态。其中,沪胶1905合约将以11500元/吨为轴心,展开上下500—1000元/吨幅度的振荡走势。

基于以上判断,再加上沪胶90日波动率处于历史偏低水平,建议投资者建立顶部跨式策略,即卖出RU—C—11500合约和卖出RU—P—11500合约,按昨日数据计算,收取权利金395元/吨和547元/吨,当期价维持在10559—12441元/吨的区间内,便可盈利。

(作者单位:宝城期货)

(文章来源:期货日报)

客服热线:

客服热线: