去年11月,油价遭遇三年以来最大的单日跌幅,当时彭博有一篇文章指出,欧佩克和特朗普的动态并没有动摇市场。相反,市场热议的却是关于“负Gamma”的传言。

“负Gamma”是什么概念?我们可以先来假设一下,一个大型石油出口国需要60美元/桶的石油来平衡预算,并在油价暴跌的时候避免出现财政赤字。那么,它可以通过买入看跌期权来保证在油价下跌时仍然可以按60美元/桶的价格售出它的石油。当然,如果油价高于60美元,这一期权就不会被执行。

然而,这种看似明智的风险管理方法却有一个弊端:在价格跌得足够厉害、以至于产油商(期权合约的买方)会行权来获得巨大利润时,波动性可能会突然加剧。假设油价一直下跌,期权的价值就会更大,那么期权合约的卖方不得不卖出越来越多的期货合约,来控制自己的损失。

这就形成了一个恶性循环,交易员疯狂卖出期货来管理自己期权的敞口,继续压低价格并导致更多期权合约的风险敞口加大,然后交易商被迫再卖出更多的期货合约,而这就是负Gamma效应(希腊字母Gamma用来衡量期权合约对标的资产价格波动的敏感程度)。

那作为交易者,我们如何提前发现这种问题呢?接下来本文将提供一些思路。

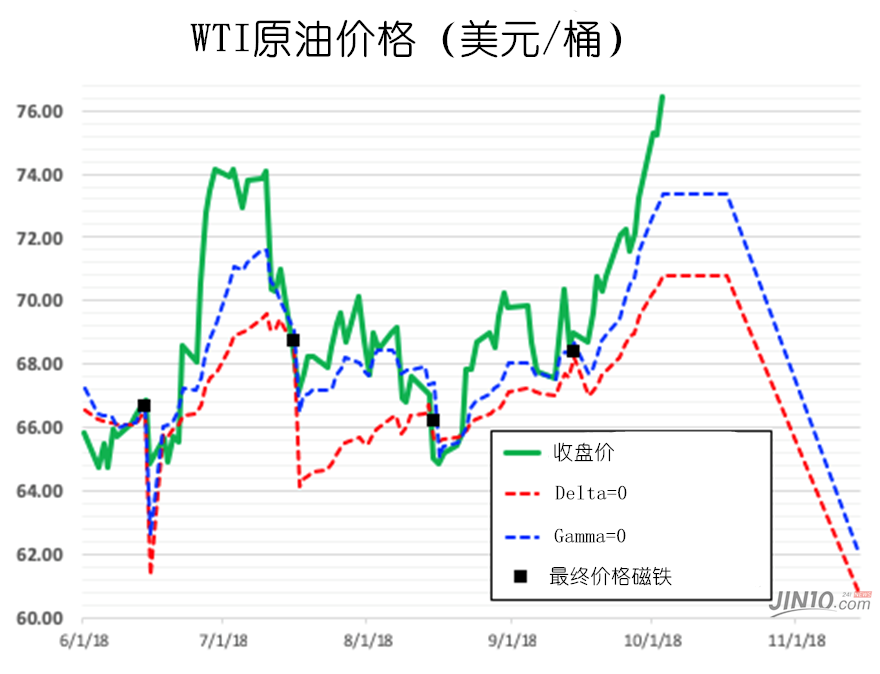

2018年10月3日,WTI原油价格触及76.4美元/桶的水平,当时纽约商业交易所(NYMEX)到期日为10月17日的WTI原油期权的结算价低于70美元/桶,11月14日到期的结算价则低于60美元/桶。

在10月4日开始的油价崩盘之前,Delta和Gamma中性的水平至少在前四个月都能为WTI原油期货价格提供可靠的均值回归点(在上图中用黑色方块显示,用Delta和Gamma预测的价格与油价均回归到一个范围内)。

如果生产商想要在未来锁定大量的原油或者在油价低于60美元下方卖出原油,他们要么卖出看涨期权或买进看跌期权。而这些交易将给期货合期权市场带来压力,导致均值回落至较低的水平。上图中油价(绿线)和中性水平预测的价格(红蓝线)之间存在巨大差异时,油价随后就会出现回落。

另一方面,当做市商和大型交易商建立头寸时,他们通常会利用Delta中性策略对投资组合进行套利和对冲。在计算机时代,算法可以帮助他们在短时间内对投资组合进行动态调整。

随着期权到期日临近,Delta对冲也逐渐增加,这就产生了订单流,并压缩市场增量和市场价格。随后,股票 指数或商品的价格通常会回到Delta中性的位置上,均值回归也就是上图中绿线和红线在到期日时相互靠近的趋势,也被称作“最终价格磁铁”。

最终,油价跌破60大关,并打开每桶50美元的下行通道。虽然市场仍然不知道压死骆驼的最后一根稻草是什么,但这种巨大的不平衡一定发挥了作用。

推荐阅读:

【究竟是谁“导演”了这场油价崩溃?这个答案几乎没人能猜到】

客服热线:

客服热线: