君联资本可谓是含着金汤匙出生。

2001年,当天使投资、PE、VC在中国几乎还出于萌芽期时,联想控股总裁柳传志决定组建一支投资团队,并任用了才回归联想不久的朱立南。君联资本创立之初,联想控股注资了3500万美元,这既是给前者的“学费”,也是君联资本的第一期基金。据称,这3500万美元几乎是联想前十年PC业务积累下的全部利润。

当时的联想人从未做过IT行业以外的事情,朱立南领着君联资本杀进投资领域,算是给联想控股立了大功。在君联资本第一期拿到了七倍回报的成绩单后,这一团队才大概了解了投资应该怎么做。

2001年7月,君联资本用800万元换得了科大讯飞11.43%的股份,这是君联资本完成的第一笔投资。这笔投资于科大讯飞2008年上市时退出,最终给君联资本换来了14倍的回报。不过,比起其后来投资信达生物(01801)、药明康德(02359)、康龙化成(300759.SZ)所获得得回报来说,君联资本的“处女投”算不得惊喜。

2008年,君联资本开始系统性布局医疗健康领域,并开启了长达10年的医疗投资长跑。在这十余年里,君联资本共计投资了88家医疗领域公司,涉及金额超11亿美元,覆盖了创新药及精准治疗、医疗器械及诊断技术、医疗服务及医疗IT等多个领域,其中不乏贝瑞基因、药明康德、金域检验、明德生物等细分行业龙头企业。

经过了17年的成长后,在资本环境恶劣的2018年里,君联资本仍在加速前进。根据CB Insights的“2018年全球VC报告”显示,2018年五家最活跃的风投公司中,有两家来自中国,其中就有君联资本。

同时,君联资本也交出了12个被投项目IPO的成绩,其中5个项目在国内A股市场成功IPO,位居投资机构2018年A股IPO排行榜首位。

减量不减价

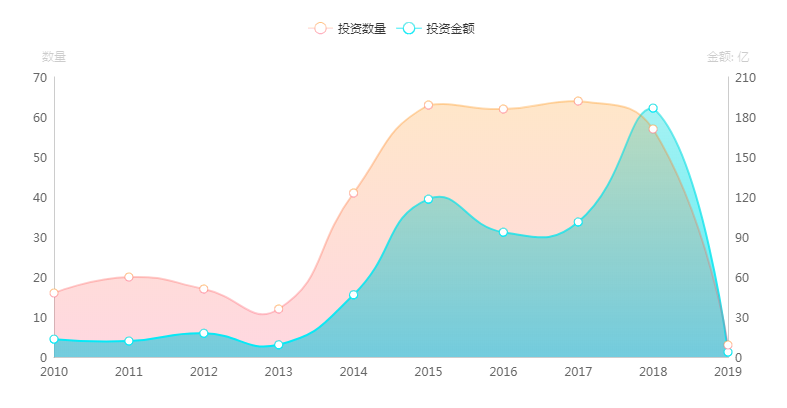

智通财经APP通过IT桔子官网了解到,截至2018年,君联资本共参与了57起投资,投资金额为186亿元。相较于2015-2017年保持了60家以上的投资数量,2018年君联资本投资的企业数有所降低,但投资金额却达到2010年以来最高。

数据来源:IT桔子

君联资本2018年的投资重心仍在医疗健康领域,其全年共投资了19家相关企业,此外,汽车交通、电子商务及文化传媒也是其兼顾较多的领域,投资案例分别为7起、7起及5起。其中,君联资本在电子商务行业的平均投资金额最高,为每家公司5.34亿元;在汽车交通领域的平均投资金额较低,为每家公司1.61亿元;医疗健康领域则平均为每家公司3.15亿元。

在医疗健康领域,君联资本于2018年参与了一笔中国体外诊断领域规模最大的私募交易,为科美生物的20亿元人民币,投资轮次为战略投资。此外,其于4月27日第四次押注信达生物,与红杉、高瓴资本及淡马锡等共同完成信达第E轮1.5亿美元融资。

在汽车交通领域,君联资本在一年内两次投资了骑电单车,后者为杭州骑迹科技有限公司旗下的一款“共享电单车”产品。不过,去年经纬中国及高瓴资本分别在ofo及摩拜上翻了车,未来骑电单车会成为君联资本的绊脚石还是铺路石?

值得注意的是,在星巴克与瑞幸咖啡在中国咖啡市场打得火热时,君联资本也为瑞幸咖啡提供了充足的“弹药”。2018年7月11日,君联资本参与了后者2亿美元的A轮融资。

医疗投资马拉松

君联资本董事总经理王俊峰将君联资本十年医疗投资长跑分为四个阶段:2008年至2010年的医疗服务投资阶段、2011年进入创新药、医疗器械、医疗服务等多个领域、2015年设立医疗专业基金,以及目前已完成医疗一期人民币及美元专业基金。

2018年,香港市场掀起了生物医药公司的上市潮,尽管市场整体进入寒冬状态,但君联资本却迎来了其医疗健康领域的丰收年:在A股、港股及美股三地,君联资本共收获了5家医疗上市公司,分别为信达生物、药明康德、明德生物、Bionano及Axonics。

2015年年初,君联资本第一次投资了信达生物,以领投的角色给后者提供了2500万美元融资。彼时,这笔投资额让君联资本感到了压力,王俊峰曾对媒体透露,“我们当时单体基金的规模才5亿美元,2500万美元是张不小的支票”。

此后,君联资本陪伴信达生物走了4年,期间连续三次对该公司追加投资。君联资本投资人称,信达团队在公司发展的每个阶段,基本都把规划执行到位了,这给了其持续跟投的信心。

这场长达数年的投资马拉松给君联资本带来了丰厚的回报,2018年10月31日,信达生物在香港挂牌上市,定价为每股13.98港元。截至2019年2月21日收盘,信达生物市值为242亿港元,按信达生物披露的E轮投后11美元的估值来算,仅这一轮的回报就已达到180%。

对君联资本的医疗投资布局影响深远的是康龙化成。

今年1月28日,康龙化成在A股挂牌上市,据君联资本于2007年第一次领投已过了12年。据悉,这是君联资本出手的第一个医疗项目,甚至为其后来投资药明康德也提供了经验借鉴,成为君联资本在医疗服务领域投资的一个“根据地”项目。

除了在资金上支援康龙化成外,君联资本甚至主导了2015年康龙化成红筹架构的拆除。同样,康龙化成也十分信任君联资本,前者董事长楼柏良曾说,“只要君联在,走哪条路我们都敢”。

据中投网报道,2007年,君联资本第一次投资康龙化成时,其收入只有400万美元左右。康龙化成招股书显示,2018年前三季度实现营收为20.36亿元,这意味着康龙化成在过去的十年时间里实现了接近100倍的成长。

投资史上的丰收期

君联资本的投资风格在其对康龙化成及信达生物的投资中就能体现出来。

智通财经APP整理发现,在过去的十年中,君联资本以A轮、B轮、天使及种子轮等早期项目投资为主,更加倾向于投资初创型企业,后期阶段项目投资数量占比较低。从其退出案例的时间来看,君联资本的投资风格算得上是“马拉松型”,在企业初创阶段进入,并伴随其一路成长。

李家庆认为,君联资本人民币基金之所以10年间取得良好成绩,正是得益于君联资本的“事业化”而非“生意经”。

按时间推算,君联资本此前投资的不少企业均跑完了“马拉松”,2018年也成了君联资本业绩的集中爆发期。从退出进度来看,从2004年开始到2018年,君联资本曾有4个退出高峰,分别是2007年、2011年、2014年和2018年。其于2018年IPO退出的标的中出现了不少明星公司,包括哔哩哔哩、优信二手车、明德生物、信达生物、创梦天地等。

据已公布的数据计算,不考虑现金分红,截止2018年最后一个交易日(12月28日)收盘,全年内部收益率(IRR)排名第一的PE/VC机构为君联资本,总体IRR高达58.54%,远高于排名第二创东方投资的48.78%。

君联资本2018年业绩爆发的背后,也有着更深层的含义——药明康德、宁德时代、康龙化成等知名企业均来自于君联资本2015年成立的新海基金,而这支基金在君联内部被誉为其进阶的标志。

经过18年的成长,君联资本终于翻开了投资史上的又一个篇章。

客服热线:

客服热线: