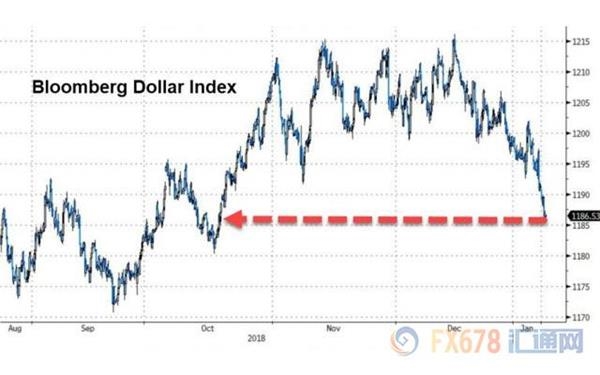

周一(1月7日)美元下跌,美元指数创18年10月22日以来新低至95.63,因市场愈发预期美联储将暂停或中止升息周期,此外美国ISM非制造业疲软也令美元承压。尽管上周美国公布了强劲的12月就业数据,但市场观察人士认为,美国这个全球最大的经济体正在失去动能。美联储主席鲍威尔近期的言论,增加了外界对美联储可能采取更为谨慎态度的预期。Tempus Consulting市场主管John Doyle表示,这只是对美国未来加息的重新定价,这已经是几个星期前的事了。

亚特兰大联储主席博斯蒂克周一再次增添了美联储的鸽派基调。他表示,联储可能只需要在2019年升息一次。他聚焦企业经济和全球经济成长放缓的担忧上,认为这些因素可能会束缚美联储。他今年是没有投票权的联邦公开市场委员会委员。银行首席外汇策略师Shaun Osborne指出,联邦基金利率期货走势继续消化未来一年降息的微小风险,从周一早些时候2019年1月至2020年1月的利差来看,美联储将降息约8个基点。

对美国升息的预期减弱,提振欧元兑美元涨近0.7%,报1.1474美元,瑞郎兑美元也大幅上扬。随着美联储继续收紧利率,美元在2018年的表现好于其它货币。但如果在2019年保持不变,欧元等其他货币可能会受益。外汇期权市场显示,欧元风险逆转指标稳步攀升至逾六个月来最高水平,因投资者押注欧元将有更多上行空间。

时间国家指标名称前值08:30澳大利亚11月商品及服务贸易帐(亿澳元)23.1608:30澳大利亚11月进口月率(%)308:30澳大利亚11月出口月率(%)110:30中国12月贸易帐-美元计价(亿美元)447.410:30中国12月进口年率-美元计价(%)310:30中国12月出口年率-美元计价(%)5.415:00德国11月季调后工业产出月率(%)-0.515:00德国11月工作日调整后工业产出年率(%)1.615:30瑞士11月实际零售销售年率(%)0.815:45法国11月贸易帐(亿欧元)-40.5218:00欧元区12月经济景气指数109.518:00欧元区12月工业景气指数3.418:00欧元区12月指数终值-6.221:30美国11月贸易帐(亿美元)-55521:30加拿大11月贸易帐(亿加元)-11.721:30美国11月批发库存月率初值(%)(1/8-1/11)0.823:00美国11月耐用品订单月率终值(%)(1/8-1/11)0.823:00美国11月工厂订单月率(%)(1/8-1/11)-2.1三菱日联:美元年内维持结构性看空,料将整体贬值6.3%

东京三菱日联银行发布美元将会维持结构性看空,预计美元年内将会整体贬值6.3%。MUFG分析师称,根据2018年美元周期性的表现显示,我们预期今年美元将会贬值,因政策背离将会转为逐渐趋同。同时金融市场流动性显著收紧以及美国总统特朗普贸易政策对美国经济的滞后影响将会开始发挥作用,则会令美联储加息步伐恐将放缓。美元年内将会回吐2018年的部分涨幅,我们的汇市模型预期美元指数年内将会贬值6.3%。

法兴银行表示,本周加拿大央行有可能追随美联储的步伐,于周三加息25个基点至2%,但同样也可能选择不加息。加拿大央行的目标是达到2.5%-3.5%的中性利率区间。然而近期通胀放缓,全球经济增速降温,WTI原油跌至50美元/桶之下,加拿大央行也可能选择再次按兵不动,推迟加息时间。

荷兰合作银行:3个月欧元兑英镑预测为0.87;在硬脱欧的情况下,预计欧元兑英镑将大幅飙升至平价

荷兰合作银行高级外汇策略师Jane Foley表示,欧元兑英镑汇率仍保持在0.90下方,因为在英国议会休会今日结束并复会前,英镑上周五表现不错;不过,投资者的信心似乎有所下降,据报道,议会将于1月15日就英国首相梅的脱欧法案进行有意义的投票, 对于英镑来说,任何达成协议的迹象都是可能的,以及预计不达成协议的风险已经消退,这将令其反弹。因此,定于周三重启的英国议会关于脱欧法案的辩论,将是英镑的一个重要焦点。

尽管围绕英国脱欧存在诸多政治不确定性,但英镑近期的前景归结为英国是否会在3月份面临硬脱欧,尽管未来几天欧元兑英镑可能再次升至0.90上方的风险很大,但我们的核心观点仍然是,英国将避免硬脱欧,英镑将在3个月的时间内收复部分失地;尽管如此,未来几年达成贸易协议所需的不确定性和政治努力,可能会限制持续反弹的空间。我们的3个月欧元兑英镑预测为0.87;但在硬脱欧的情况下,预计欧元兑英镑将大幅飙升至平价。

澳元兑美元自从2018年下半年开始就在50日均线0.7185附近形成枢纽关系,日线若能收于此处上方则将进一步构筑中期看多态势。

(文章来源:汇通网)

客服热线:

客服热线: