不出意外的话,这将是2019年截至目前美国规模最大的一笔IPO交易,Lyft也将成为共享出行领域首个成功上市的公司。作为一家初创公司,Lyft已经从全球超过115名投资者那里筹集了近50亿美元,阿里巴巴、滴滴、腾讯都是它的拥趸者。

不出意外的话,这将是2019年截至目前美国规模最大的一笔IPO交易,Lyft也将成为共享出行领域首个成功上市的公司。作为一家初创公司,Lyft已经从全球超过115名投资者那里筹集了近50亿美元,阿里巴巴、滴滴、腾讯都是它的拥趸者。

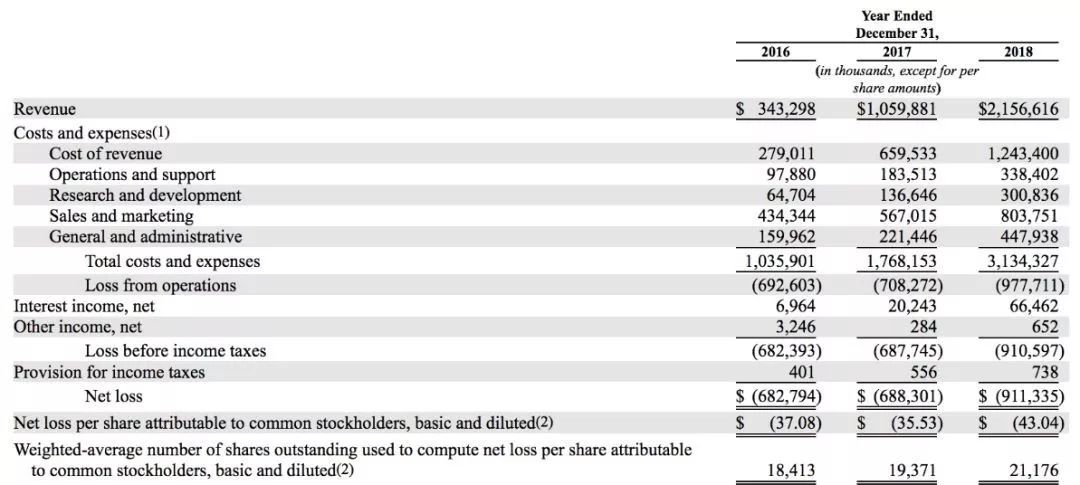

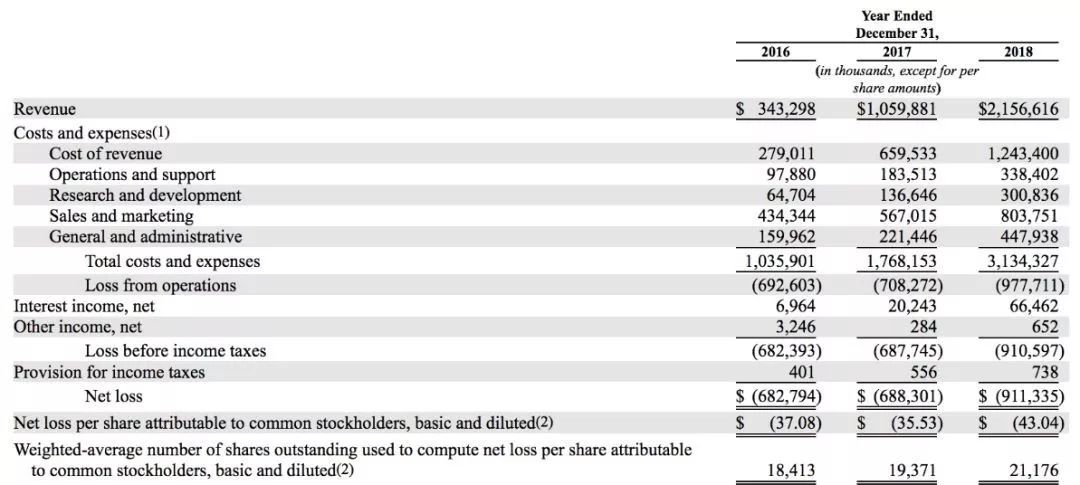

针尖对麦芒。也许一个月之内,Uber与Lyft这两家美国共享出行“死对头”就能短暂分出胜负了。 投资界(微信ID:pedaily2012)3月19日消息, Lyft正寻求通过首次公开募股(IPO)筹集最高21亿美元资金,估值接近200亿美元。根据其周一提交的监管文件,Lyft将以每股62-68美元发行3080万股股票 。 根据彭博看到的交易文件,Lyft高管及顾问将于本周开始赴纽约、波士顿、旧金山和洛杉矶等城市向潜在投资者路演。预计3月28日定价,次日在纳斯达克全球精选市场挂牌交易。 不出意外的话,这将是2019年截至目前美国规模最大的一笔IPO交易,Lyft也将成为共享出行领域首个成功上市的公司。作为一家初创公司,Lyft已经从全球超过115名投资者那里筹集了近50亿美元,阿里巴巴、滴滴、腾讯都是它的拥趸者。 占美国39%市场,逃不开亏损 Lyft是一家美国打车服务平台,并提供打车中的拼车服务模式,同时公司还为汽车制造商开发自动驾驶系统。招股书中显示,截至2018年年底,Lyft已经占据了美国共享出行市场39%的份额,两年前,这一数字是17%。 2018年,Lyft平台上共有3070万注册用户,注册司机人数为190万。Lyft在美国和加拿大超过300个城市运营业务。 从具体财务情况来看,Lyft在近两年内实现了规模的巨大增长。2018年收入21.6亿美元,同比增长了一倍,平台上产生订单总额达81亿美元,同比增长76%。 但是公司的亏损额也有所增加,Lyft全年净亏损9.11亿美元,同比增长32%。该数据在2016和2017年分别仅为6.8亿美元、6.9亿美元。

对于亏损,Lyft表示,“自成立以来,Lyft每年都遭受净亏损,今后可能无法实现或维持盈利能力”。

另外,公司的营收增速较上一年度的212%有所下降,市场分析主要原因为市场接近饱和,公司网约车业务正在逐渐到达高峰。

值得注意的是,在网约车市场,Lyft的亏损并非个例,Uber和国内巨头滴滴出行同样在以极高的亏损额运营,Uber去年四季度亏损高达8亿美元,全年巨亏18个亿。此外,东南亚出行巨头Grab虽未披露财报,但也同样处于亏损状态。

15轮融资近50亿美元,阿里、滴滴多次加持

据投资界不完全统计,成立至今,Lyft一共融资51亿美元,其估值也在近两年大涨:2017年4月,Lyft的估值为75亿美元;到2018年初,Lyft再融资15亿美元,估值也升至115亿美元;今年6月,在获得由投资机构Fidelity Investment领投的新一轮6亿美元融资之后,Lyft估值达到151亿美元。

在Lyft背后,站着全球超115名投资者。阿里巴巴分别在2014年4月、2015年3月和2016年1月连投三轮,滴滴也参投了E轮及F轮。

对于亏损,Lyft表示,“自成立以来,Lyft每年都遭受净亏损,今后可能无法实现或维持盈利能力”。

另外,公司的营收增速较上一年度的212%有所下降,市场分析主要原因为市场接近饱和,公司网约车业务正在逐渐到达高峰。

值得注意的是,在网约车市场,Lyft的亏损并非个例,Uber和国内巨头滴滴出行同样在以极高的亏损额运营,Uber去年四季度亏损高达8亿美元,全年巨亏18个亿。此外,东南亚出行巨头Grab虽未披露财报,但也同样处于亏损状态。

15轮融资近50亿美元,阿里、滴滴多次加持

据投资界不完全统计,成立至今,Lyft一共融资51亿美元,其估值也在近两年大涨:2017年4月,Lyft的估值为75亿美元;到2018年初,Lyft再融资15亿美元,估值也升至115亿美元;今年6月,在获得由投资机构Fidelity Investment领投的新一轮6亿美元融资之后,Lyft估值达到151亿美元。

在Lyft背后,站着全球超115名投资者。阿里巴巴分别在2014年4月、2015年3月和2016年1月连投三轮,滴滴也参投了E轮及F轮。

从上市前股东构成来看,日本乐天Rakuten为最大股东,持股比例为13.05%,通用持股比例为7.76%,富达投资和风投Andreessen Horowitz的持股比例分别为7.71%和6.25%,谷歌母公司Alphabet的持股比例为5.33%。

Lyft的两位创始人洛根-格林(Logan Green)和约翰-齐默(John Zimmer)持股比例均不足1%,但Lyft上市采用双重股权结构设计,两位创始人将在上市后持有B股,每一股B股相当于20股A股的投票权,因而在上市后,两位创始人的投票权依然能够占到约50%的比重。

2015年,总部位于日本的电子商务巨头乐天向Lyft公司注入了3亿美元,乐天的创始人兼首席执行官三木谷浩史加入了Lyft公司董事会。乐天在接下来的几轮融资中继续加持,成为该公司最大的单一股东。

通用汽车和富达(Fidelity)各自拥有近1900万股Lyft股票 ,各占Lyft公司近8%的股份。值得一提的是,通用汽车曾想直接收购Lyft公司。

2016年,有传言称通用汽车试图以45亿至60亿美元的价格直接收购Lyft,但Lyft拒绝了这一提议。所以,通用汽车选择了投资。这两家公司有望在自动驾驶汽车方面建立战略伙伴关系。不过,Lyft公司也从通用汽车的竞争对手——比如福特那里获得了投资。

除此之外,谷歌投资部门CapitalG也连续投资Lyft。2017年,CapitalG领导了Lyft公司一轮10亿美元的融资,而在此几个月前,Lyft公司刚刚融资6亿美元。有趣的是,几年前,谷歌曾投资于Uber,但现在谷歌和优步在自动驾驶汽车方面已开始了势均力敌的竞争。

打响2019年独角兽IPO第一枪

Lyft登陆纳斯达克已是蓄谋已久。早在去年10月,Lyft已经为IPO选定了承销商,摩根大通、瑞士信贷和Jefferies集团将一起主导此次发行。2018年12月,Lyft又秘密向SEC提交了IPO文件,虽然在此期间遭遇了停摆,但是在两个月之前Lyft得到了SEC的反馈。

Lyft也为这次上市计划做了诸多准备。据外媒报道,本来Lyft最新一轮估值在150亿美金左右,而Lyft想在上市时估值达到200-250亿美元之间。为此,动作频频。

据Techcrunch报道,为了占据更大的市场份额,Lyft在美国市场通过加大补贴力度吸引用户,有三分之一的Lfyt乘客享受到了补贴优惠,这一举动也让Lyft的市场占有率短期内上升。

而按照计划,Uber也不会落后于Lyft太多,目前也正在筹备递交IPO文件。去年9月,高盛和摩根士丹利建议上调Uber估值至1200亿美元——将是Lyft的整整5倍。事实上,作为全球最大独角兽,Uber的估值在此之前就一直居高不下。

据了解,Uber目前在全球64个国家运营业务,根据市场研究机构Second Measure的统计,Uber在美国的出行业务占据了约68.5%的市场份额,除了共享出行业务以外,还衍生出外卖、货运等新业务。2018年全年,除去出售俄罗斯和东南亚市场业务的一次性收入外,Uber出现33亿美元亏损。

2019年将是美国科技企业IPO爆发的一年,除已经提交申请的Lyft之外,包括Uber、短租平台Airbnb、图片分享网站Pinterest在内的大量公司有望在今年纷纷上市。作为美股2019年开年第一只上市独角兽,Lyft在IPO之后的表现将成为市场关注重点。

从上市前股东构成来看,日本乐天Rakuten为最大股东,持股比例为13.05%,通用持股比例为7.76%,富达投资和风投Andreessen Horowitz的持股比例分别为7.71%和6.25%,谷歌母公司Alphabet的持股比例为5.33%。

Lyft的两位创始人洛根-格林(Logan Green)和约翰-齐默(John Zimmer)持股比例均不足1%,但Lyft上市采用双重股权结构设计,两位创始人将在上市后持有B股,每一股B股相当于20股A股的投票权,因而在上市后,两位创始人的投票权依然能够占到约50%的比重。

2015年,总部位于日本的电子商务巨头乐天向Lyft公司注入了3亿美元,乐天的创始人兼首席执行官三木谷浩史加入了Lyft公司董事会。乐天在接下来的几轮融资中继续加持,成为该公司最大的单一股东。

通用汽车和富达(Fidelity)各自拥有近1900万股Lyft股票 ,各占Lyft公司近8%的股份。值得一提的是,通用汽车曾想直接收购Lyft公司。

2016年,有传言称通用汽车试图以45亿至60亿美元的价格直接收购Lyft,但Lyft拒绝了这一提议。所以,通用汽车选择了投资。这两家公司有望在自动驾驶汽车方面建立战略伙伴关系。不过,Lyft公司也从通用汽车的竞争对手——比如福特那里获得了投资。

除此之外,谷歌投资部门CapitalG也连续投资Lyft。2017年,CapitalG领导了Lyft公司一轮10亿美元的融资,而在此几个月前,Lyft公司刚刚融资6亿美元。有趣的是,几年前,谷歌曾投资于Uber,但现在谷歌和优步在自动驾驶汽车方面已开始了势均力敌的竞争。

打响2019年独角兽IPO第一枪

Lyft登陆纳斯达克已是蓄谋已久。早在去年10月,Lyft已经为IPO选定了承销商,摩根大通、瑞士信贷和Jefferies集团将一起主导此次发行。2018年12月,Lyft又秘密向SEC提交了IPO文件,虽然在此期间遭遇了停摆,但是在两个月之前Lyft得到了SEC的反馈。

Lyft也为这次上市计划做了诸多准备。据外媒报道,本来Lyft最新一轮估值在150亿美金左右,而Lyft想在上市时估值达到200-250亿美元之间。为此,动作频频。

据Techcrunch报道,为了占据更大的市场份额,Lyft在美国市场通过加大补贴力度吸引用户,有三分之一的Lfyt乘客享受到了补贴优惠,这一举动也让Lyft的市场占有率短期内上升。

而按照计划,Uber也不会落后于Lyft太多,目前也正在筹备递交IPO文件。去年9月,高盛和摩根士丹利建议上调Uber估值至1200亿美元——将是Lyft的整整5倍。事实上,作为全球最大独角兽,Uber的估值在此之前就一直居高不下。

据了解,Uber目前在全球64个国家运营业务,根据市场研究机构Second Measure的统计,Uber在美国的出行业务占据了约68.5%的市场份额,除了共享出行业务以外,还衍生出外卖、货运等新业务。2018年全年,除去出售俄罗斯和东南亚市场业务的一次性收入外,Uber出现33亿美元亏损。

2019年将是美国科技企业IPO爆发的一年,除已经提交申请的Lyft之外,包括Uber、短租平台Airbnb、图片分享网站Pinterest在内的大量公司有望在今年纷纷上市。作为美股2019年开年第一只上市独角兽,Lyft在IPO之后的表现将成为市场关注重点。

【本文为投资界原创,网页转载须在文首注明来源投资界(微信公众号ID:PEdaily2012)及作者名字。微信转载须在文章评论区联系授权。如不遵守,投资界将向其追究法律责任。】

客服热线:

客服热线: