汇通网讯——2月19日纽市盘中,金价大涨,现货黄金创去年4月20日以来新高至1341.86美元/盎司,美元指数大幅下滑支撑了金价,围绕美中贸易谈判的乐观情绪使美元的吸引力下降。不过需要注意的是,美国通胀较弱恐无法对国际金价形成有力支撑。

汇通网讯——2月19日纽市盘中,金价大涨,现货黄金创去年4月20日以来新高至1341.86美元/盎司,美元指数大幅下滑支撑了金价,围绕美中贸易谈判的乐观情绪使美元的吸引力下降。不过需要注意的是,美国通胀较弱恐无法对国际金价形成有力支撑。

周二(2月19日)纽市盘中,金价大涨,现货黄金创去年4月20日以来新高至1341.86' 美元/盎司,美元指数大幅下滑支撑了金价,围绕美中贸易谈判的乐观情绪使美元的吸引力下降。Argonaut Securities分析师Helen Lau表示,若贸易谈判取得进展将会增加对新兴市场货币的胃纳,美元将走软。美元规避风险的吸引力将降低,这将会支撑金价。

nload=imgresize(this); >

nload=imgresize(this); >Sumitomo的Eddie Nagao预计今年金价能涨至1475美元/盎司,并且认为在' 美国衰退可能升温的情况下,黄金将是机构和私人投资者眼中最受欢迎的资产之一。

Fastmarkets MB的Adam Williams认为今年黄金最高能够触及1355美元/盎司,但之后会跌至1200下方,全年均价将只有1242美元/盎司。

2019年避险情绪将是决定国际金价走势的关键。一方面,美国通胀缺乏上涨的动力无法对国际金价上涨形成有力支撑。另一方面,随着' 美联储停止加息或调整缩表,美元指数有望震荡回落,并对国际金价形成支撑。在宏观多空因素交织的背景下,国际金价的走势将跟随避险情绪而波动。由于当前国际风险事件有长期化的趋势(' 英国脱欧仍未明朗,中美贸易谈判可能延期,美国国会分裂也将长期化),避险情绪或需求的反复出现有望对国际金价震荡上涨。

nload=imgresize(this); >

nload=imgresize(this); >从更长期的角度看,当前债务规模已成为全球经济和财富稳定所面临地最主要的困境和风险,而黄金是债务压制时代最应重视的实物财富。随着美国总债务规模的持续增长,尤其是近年来美国政府债务的快速增长,这将在长期对美国的利率政策和美元汇率形成明显的压力。因此,黄金在资产配置中的作用将势必受到市场越来越强的重视,债务压制有望成为长期金价再次转强的基础。

2019年以来美联储释放出明显的“鸽派”信号。在利率政策方面,美联储在今年首次议息会议结果声明中删除了渐进加息的措辞,转向强调将在未来的利率决议上更有“耐心”,明确发出了暂停加息的鸽派信号。另一方面,虽然当前议息会议仍维持缩表节奏不变,但美联储也释放了调整缩表政策的信号。美联储表示会根据经济和金融发展来调整资产负债表正常化的节奏。但是对于缩表的构成和结束时间,现在美联储内部尚未有统一的结论,将会在之后的会议中持续讨论。

不过需要注意的是,美国通胀较弱无法对国际金价形成有力支撑。由于去年10月后国际' 原油价格的快速回落,2019年美国整体CPI同比面临下行压力。因翘尾因素前高后低,如果2019年国际原油价格无法快速上涨,预计今年一季度美国CPI同比趋势可能阶段性的回落至2%的下方。但核心通胀趋势有望保持平稳,由于失业率处于绝对低位,美国劳动力市场的紧缺仍将进一步向薪资增长传导。这意味着随着美国劳动力工资的持续上涨,有望继续对美国核心CPI形成支撑。整体来看,2019年美国整体通胀增长将有所回落。虽然核心通胀相对稳健,但是通胀因素支撑国际金价持续上涨的力度并不强。

nload=imgresize(this); >

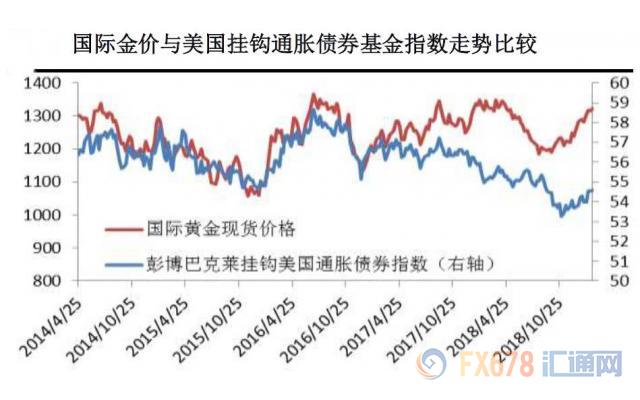

nload=imgresize(this); >从市场的通胀预期看,当前国际市场的通胀预期同样较低,无法对国际金价上涨形成支撑。从较长走势上看,国际金价与市场通胀预期走势比较一致。而当前美国挂钩通胀的债券基金指数处于近年来的低位,表明当前的市场对美国的通胀预期很低,通胀预期趋势对国际金价的支撑并不强势。这意味着国际金价的上涨将要依靠其他因素的支撑。

nload=imgresize(this); >

【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

nload=imgresize(this); >

【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

客服热线:

客服热线: