2019年2月国内股权投资募资市场共计77支基金发生募集,数量同比下降60.1%,环比下降59.0%,披露募资金额的55支基金共募集301.91亿元人民币。

2019年2月国内股权投资募资市场共计77支基金发生募集,数量同比下降60.1%,环比下降59.0%,披露募资金额的55支基金共募集301.91亿元人民币。

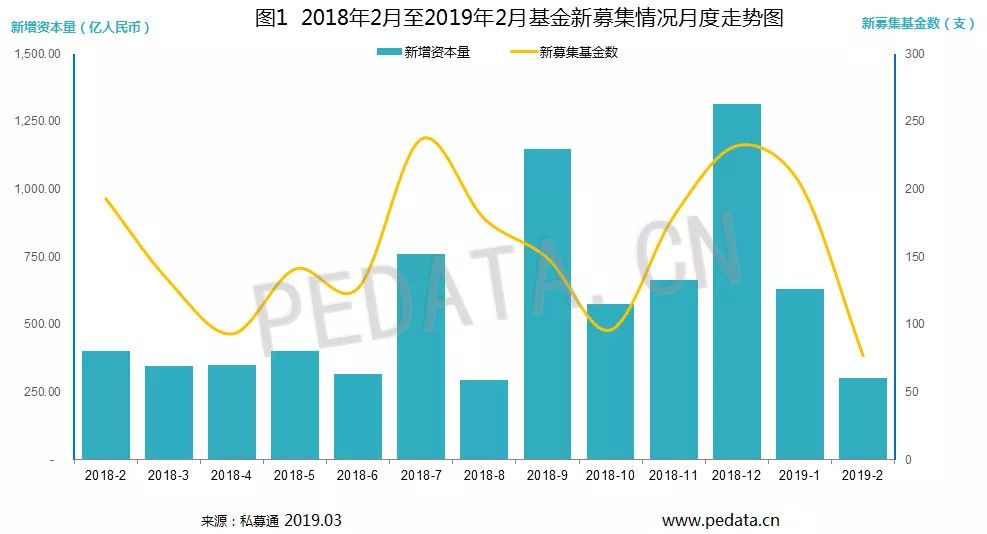

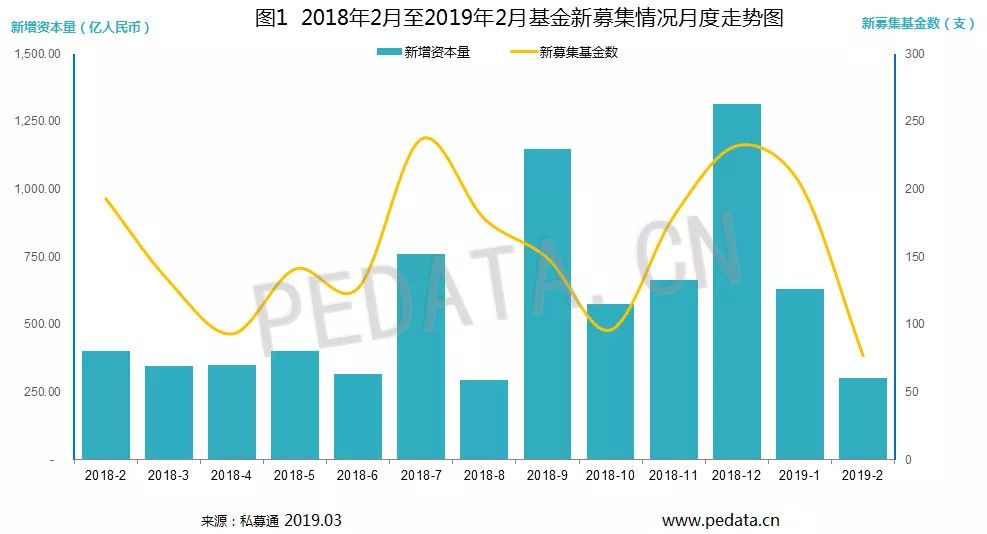

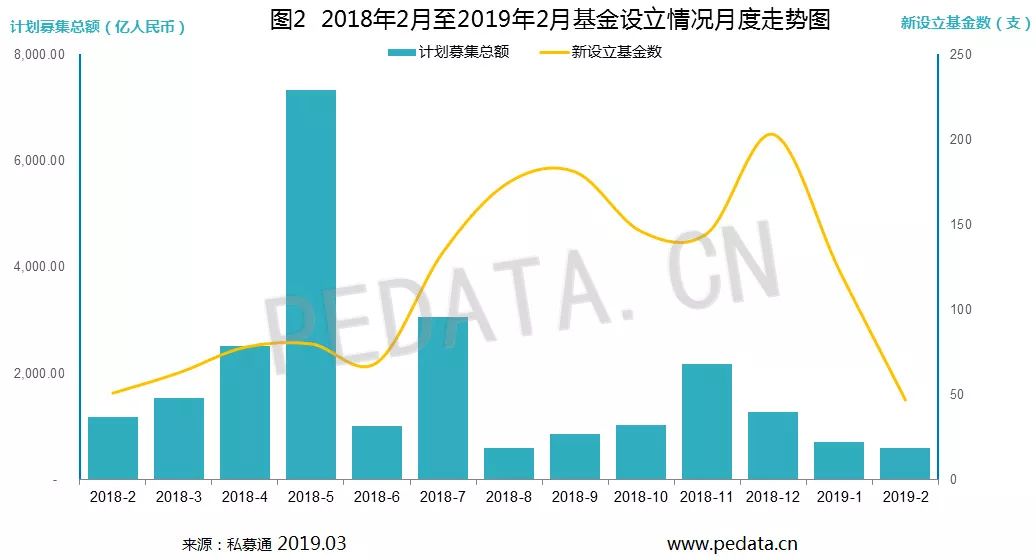

据清科旗下私募通数据统计,2019年2月国内股权投资募资市场共计77支基金发生募集,数量同比下降60.1%,环比下降59.0%,披露募资金额的55支基金共募集301.91亿元人民币,较去年同期相比下降24.8%,较上月相比下降52.2%;新设立基金共计47支,环比下降65.4%,披露目标规模的基金17支,计划募资591.09亿元人民币,金额同比下降50.1%,环比下降16.9%。总体来看,新募集基金的数量和金额虽受春节假期影响下降幅度较大,但同与去年春节相比情况亦不容乐观,2019年募资环境或将更加艰难。

2月新募集基金持续回落,外币基金募资活跃

2019年2月新募集基金从数量及金额上均持续回落,共计77支基金发生募集,数量同比下降60.1%,环比下降59.0%;披露募资金额的55支基金共募集301.91亿元人民币,同比下降24.8%,环比下降52.2%;单支基金规模有所增加,平均募资规模5.49亿元,较上月相比上涨48.6%;本月募集金额在10亿元以上的大额基金共计8支,募资207.07亿元人民币,占总募集金额的68.6%,与上月基本持平。

从基金币种来看,2019年2月新募集的基金中,人民币基金募集73支,占比94.8%,披露金额的51支基金共募集172.22亿元人民币,平均募资规模3.38亿元人民币;本月有4支外币基金发生募资,共募资129.70亿元人民币,募资规模为上月的近两倍,平均募资规模达32.42亿元人民币。

2月新募集基金持续回落,外币基金募资活跃

2019年2月新募集基金从数量及金额上均持续回落,共计77支基金发生募集,数量同比下降60.1%,环比下降59.0%;披露募资金额的55支基金共募集301.91亿元人民币,同比下降24.8%,环比下降52.2%;单支基金规模有所增加,平均募资规模5.49亿元,较上月相比上涨48.6%;本月募集金额在10亿元以上的大额基金共计8支,募资207.07亿元人民币,占总募集金额的68.6%,与上月基本持平。

从基金币种来看,2019年2月新募集的基金中,人民币基金募集73支,占比94.8%,披露金额的51支基金共募集172.22亿元人民币,平均募资规模3.38亿元人民币;本月有4支外币基金发生募资,共募资129.70亿元人民币,募资规模为上月的近两倍,平均募资规模达32.42亿元人民币。

从基金类型来看,本月成长基金与创业基金仍占主导地位,两者数量占比达97.4%,其中成长基金依然占据大半江山,募资金额209.88亿元人民币,其中由信中利资本管理的共青城信维应急投资管理合伙企业(有限合伙)本月发生募资,由木华资本管理(昆山)合伙企业(有限合伙)及北京信中利股权投资管理有限公司共同发起设立,共募集10.00亿元人民币;此外本月还有1支并购基金和1支房地产基金发生募资,整体募资积极性不高。

从基金类型来看,本月成长基金与创业基金仍占主导地位,两者数量占比达97.4%,其中成长基金依然占据大半江山,募资金额209.88亿元人民币,其中由信中利资本管理的共青城信维应急投资管理合伙企业(有限合伙)本月发生募资,由木华资本管理(昆山)合伙企业(有限合伙)及北京信中利股权投资管理有限公司共同发起设立,共募集10.00亿元人民币;此外本月还有1支并购基金和1支房地产基金发生募资,整体募资积极性不高。

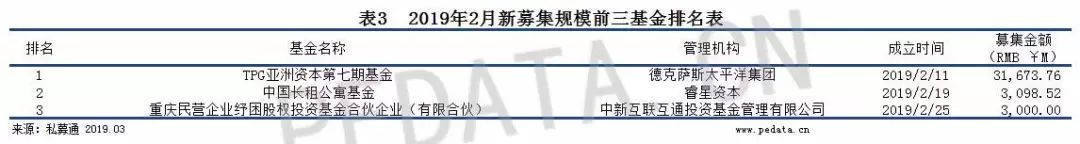

从募集规模方面看,新募资基金规模最大的是TPG亚洲资本第七期基金,该基金目标规模46.00亿美元,由德克萨斯太平洋集团发起设立并负责管理,TPG团队的投资领域涉猎广泛,重点关注金融服务、医疗健康、消费品以及媒体、通讯、新技术、新经济等领域。

规模排名第二的是中国长租公寓基金,该基金首期规模4.50亿美元,由荷兰汇盈资产管理公司、Macquarie Infrastructureand Real Assets-Real Estate及Greystar Real EstatePartners,LLC共同发起设立,Greystar Asia-Pac(睿星资本)负责管理,基金将专注于投资、开发、改造位于中国一、二线城市的长租公寓资产,基于其可观的供给需求规模,上海将作为基金初期的投资重点城市。

位居第三的是重庆民营企业纾困股权投资基金合伙企业(有限合伙),本月募资30.00亿元人民币。该基金由重庆发展产业有限公司、中新互联互通投资基金管理有限公司共同发起设立,中新互联互通投资基金管理有限公司负责管理。该基金背靠重庆产业引导基金,主要用于重庆地区民营企业纾困。

从募集规模方面看,新募资基金规模最大的是TPG亚洲资本第七期基金,该基金目标规模46.00亿美元,由德克萨斯太平洋集团发起设立并负责管理,TPG团队的投资领域涉猎广泛,重点关注金融服务、医疗健康、消费品以及媒体、通讯、新技术、新经济等领域。

规模排名第二的是中国长租公寓基金,该基金首期规模4.50亿美元,由荷兰汇盈资产管理公司、Macquarie Infrastructureand Real Assets-Real Estate及Greystar Real EstatePartners,LLC共同发起设立,Greystar Asia-Pac(睿星资本)负责管理,基金将专注于投资、开发、改造位于中国一、二线城市的长租公寓资产,基于其可观的供给需求规模,上海将作为基金初期的投资重点城市。

位居第三的是重庆民营企业纾困股权投资基金合伙企业(有限合伙),本月募资30.00亿元人民币。该基金由重庆发展产业有限公司、中新互联互通投资基金管理有限公司共同发起设立,中新互联互通投资基金管理有限公司负责管理。该基金背靠重庆产业引导基金,主要用于重庆地区民营企业纾困。

2月新设立基金低位运行,京东物流地产核心基金设立

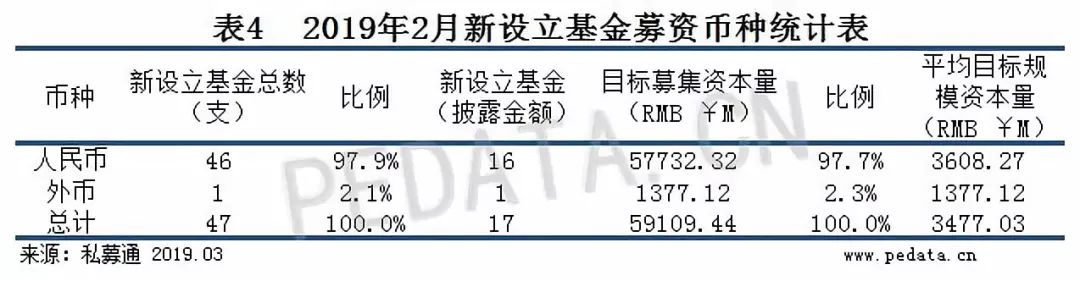

清科旗下私募通统计显示,2019年2月新设47支基金,数量环比下降65.4%,披露目标规模的基金17支基金计划募资591.09亿元人民币,目标规模环比下降16.9%。

从基金币种来看,2019年2月新设立人民币基金46支,平均目标规模为36.08亿元人民币;外币基金仅1支,为e代理战略投资基金,目标规模2.00亿美元,约合人民币13.77亿元,该基金由博恩惠尔信息科技(上海)有限公司发起设立,基金的投资对象主要分为三方面,包括渠道端、资产端和交易端:从渠道端来看,基金主要瞄准理财师办公室、家族办公室、第三方财富管理公司及精准异业合作公司;在资产端,基金将对更多新兴基金管理人、海外金融产品生产方及拥有海外金融牌照的企业进行投资;深入到交易端,基金则重点关注包括内容、工具、系统、社群等领域的头部玩家和流量平台。

2月新设立基金低位运行,京东物流地产核心基金设立

清科旗下私募通统计显示,2019年2月新设47支基金,数量环比下降65.4%,披露目标规模的基金17支基金计划募资591.09亿元人民币,目标规模环比下降16.9%。

从基金币种来看,2019年2月新设立人民币基金46支,平均目标规模为36.08亿元人民币;外币基金仅1支,为e代理战略投资基金,目标规模2.00亿美元,约合人民币13.77亿元,该基金由博恩惠尔信息科技(上海)有限公司发起设立,基金的投资对象主要分为三方面,包括渠道端、资产端和交易端:从渠道端来看,基金主要瞄准理财师办公室、家族办公室、第三方财富管理公司及精准异业合作公司;在资产端,基金将对更多新兴基金管理人、海外金融产品生产方及拥有海外金融牌照的企业进行投资;深入到交易端,基金则重点关注包括内容、工具、系统、社群等领域的头部玩家和流量平台。

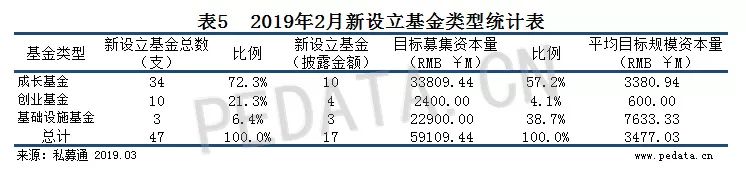

从基金类型来看,占比最多的仍是成长基金,共新设34支,占新设立基金总数的72.3%,其中由首钢基金管理的北京丰首产业投资基金中心(有限合伙)本月设立,目标规模100.00亿元人民币,存续期5+3年,由北京丰泽信管理咨询中心(有限合伙)、京冀协同发展示范区(唐山)基金管理有限公司及北京首钢基金有限公司共同发起设立,北京首钢基金有限公司负责管理,基金的投资将主要集中在以下领域:产业园区运营管理领域;轨道交通、军民融合、电子信息、智慧制造、大数据等高精尖产业领域;智慧城市、医疗健康、节能环保、体育文化等消费升级领域;利用腾退空间补充完善城市功能、构建城市综合服务业产业生态领域;以及符合国家产业政策等其他领域。数量位居第二的是创业基金,本月新设立10支,占比21.3%。此外3支基础设施基金也在本月设立。

从基金类型来看,占比最多的仍是成长基金,共新设34支,占新设立基金总数的72.3%,其中由首钢基金管理的北京丰首产业投资基金中心(有限合伙)本月设立,目标规模100.00亿元人民币,存续期5+3年,由北京丰泽信管理咨询中心(有限合伙)、京冀协同发展示范区(唐山)基金管理有限公司及北京首钢基金有限公司共同发起设立,北京首钢基金有限公司负责管理,基金的投资将主要集中在以下领域:产业园区运营管理领域;轨道交通、军民融合、电子信息、智慧制造、大数据等高精尖产业领域;智慧城市、医疗健康、节能环保、体育文化等消费升级领域;利用腾退空间补充完善城市功能、构建城市综合服务业产业生态领域;以及符合国家产业政策等其他领域。数量位居第二的是创业基金,本月新设立10支,占比21.3%。此外3支基础设施基金也在本月设立。

从目标规模来看,2月新设立的基金中,目标规模最大的是京东物流地产核心基金,目标规模109.00亿元人民币,由北京京东叁佰陆拾度电子商务有限公司与新加坡政府投资公司共同发起设立,基金将从京东收购部分现代化物流仓储基础设施且京东将继续租用这些基础设施,此次交易将帮助京东释放这些资产的价值,并将收回的资金用于京东未来的发展。

创投圈迎情人节政策礼包;浙江省重开私募基金注册大门

2月14日,创投圈迎来了情人节政策礼包,中共中央办公厅、国务院办公厅印发《关于加强金融服务民营企业的若干意见》(以下称《意见》),提出了加强对民营企业金融服务的五大项、共计18条要求。其中,加大直接融资力度、提升金融机构服务实体经济能力成为《意见》关注重点。从市场募资端来看,继2018年10月保监会发布的《保险资金投资股权管理办法(征求意见稿)》后,国家进一步明确研究取消保险资金开展财务性股权投资行业范围限制,规范实施战略性股权投资,这一举措将加速险资进入股权投资市场的资金端,在一定程度上解决机构“募资难”问题。

近日,浙江省互联网金融风险专项整治办下发《关于互联网金融风险专项整治期间涉及有关企业工商注册登记、网站备案和电信业务许可等事项的指导意见》(简称《意见》),明确了企业注册名称和经营范围中使用“股权投资”、“股权投资基金”两类字样的从事股权投资业务的企业的注册登记工作。2018年受P2P“暴雷”等因素影响,包括浙江省在内的多地收紧私募基金注册制度,私募基金注册严重受阻。此次《意见》的出台预示着浙江省将首先面向股权投资机构重新开启注册大门,缓解了机构注册基金的压力。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

电话:+010-64158500-6638

邮箱:arthurzhao@zero2ipo.com.cn

从目标规模来看,2月新设立的基金中,目标规模最大的是京东物流地产核心基金,目标规模109.00亿元人民币,由北京京东叁佰陆拾度电子商务有限公司与新加坡政府投资公司共同发起设立,基金将从京东收购部分现代化物流仓储基础设施且京东将继续租用这些基础设施,此次交易将帮助京东释放这些资产的价值,并将收回的资金用于京东未来的发展。

创投圈迎情人节政策礼包;浙江省重开私募基金注册大门

2月14日,创投圈迎来了情人节政策礼包,中共中央办公厅、国务院办公厅印发《关于加强金融服务民营企业的若干意见》(以下称《意见》),提出了加强对民营企业金融服务的五大项、共计18条要求。其中,加大直接融资力度、提升金融机构服务实体经济能力成为《意见》关注重点。从市场募资端来看,继2018年10月保监会发布的《保险资金投资股权管理办法(征求意见稿)》后,国家进一步明确研究取消保险资金开展财务性股权投资行业范围限制,规范实施战略性股权投资,这一举措将加速险资进入股权投资市场的资金端,在一定程度上解决机构“募资难”问题。

近日,浙江省互联网金融风险专项整治办下发《关于互联网金融风险专项整治期间涉及有关企业工商注册登记、网站备案和电信业务许可等事项的指导意见》(简称《意见》),明确了企业注册名称和经营范围中使用“股权投资”、“股权投资基金”两类字样的从事股权投资业务的企业的注册登记工作。2018年受P2P“暴雷”等因素影响,包括浙江省在内的多地收紧私募基金注册制度,私募基金注册严重受阻。此次《意见》的出台预示着浙江省将首先面向股权投资机构重新开启注册大门,缓解了机构注册基金的压力。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

电话:+010-64158500-6638

邮箱:arthurzhao@zero2ipo.com.cn

【本文为合作媒体授权投资界转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表投资界立场,转载请联系原作者及原出处获得授权。有任何疑问都请联系(editor@zero2ipo.com.cn)】

客服热线:

客服热线: