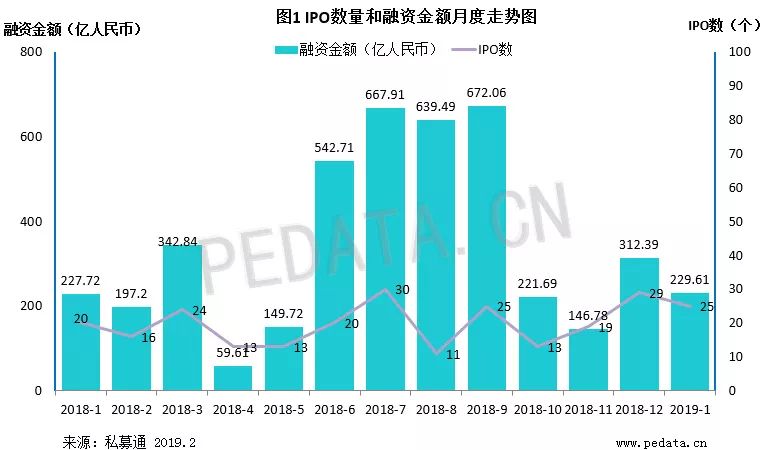

根据清科旗下私募通数据显示,2019年1月全球共有25家中国大陆企业完成IPO,IPO数量同比上升25.0%,环比下降13.8%。

根据清科旗下私募通数据显示,2019年1月全球共有25家中国大陆企业完成IPO,IPO数量同比上升25.0%,环比下降13.8%。

根据清科旗下私募通数据显示,2019年1月全球共有25家中国大陆企业完成IPO,IPO数量同比上升25.0%,环比下降13.8%。从融资金额上看,本月中企IPO总融资额为229.61亿人民币,同比上升0.8%,环比下降26.5%。本月完成IPO的中企涉及14个一级行业,登陆5个交易市场,中企IPO平均融资额为9.18亿人民币,环比下降14.7%,单笔最高融资额70.83亿人民币,最低融资额0.43亿人民币。在25家IPO企业中,有10家企业获得了VC/PE机构支持,VC/PE机构渗透率为40.0%。IPO退出共55笔,涉及机构48家,基金31支,IPO退出数量环比下降65.6%。本月金额最大的三起IPO案例为:中国外运(70.83亿人民币),青岛港(20.95亿人民币),青岛银行(20.38亿人民币)。

科创板细则发布,新一届发审委登场

2019年1月23日,中央全面深化改革委员会第六次会议审议通过了《在上海证券交易所设立科创板并试点注册制总体实施方案》、《关于在上海证券交易所设立科创板并试点注册制的实施意见》。同时,中国证监会于2019年1月30日发布了《关于在上海证券交易所设立科创板并试点注册制的实施意见》。《实施意见》强调,在上交所新设科创板,坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业,推动互联网、大数据、云计算、人工智能和制造业深度融合,引领中高端消费,推动质量变革、效率变革、动力变革。《实施意见》指出,科创板根据板块定位和科创企业特点,设置多元包容的上市条件,允许符合科创板定位、尚未盈利或存在累计未弥补亏损的企业在科创板上市,允许符合相关要求的特殊股权结构企业和红筹企业在科创板上市。科创板相应设置投资者适当性要求,防控好各种风险。

另外,2019年1月23日,第十八届发审委委员21名拟任人选完成公示,这意味着,新的发审周期即将开启。据证监会公布的信息显示,在第十八届发审委委员中,来自证监会系统10名(包括证监会1人,地方各证监局代表9人)、深交所3名、律师事务所5名、会计事务所3名。本届发审委委员拟选人员与第十七届相比,在人数上大幅缩减,而且从其构成上看,国家部委、高等院校、科研院所以及券商基金等机构均无缘本届发审委候选名单,同时取消了兼职人员。更值得注意的是,名单上并未出现上交所代表,这引发市场猜想。

1月上交所中企IPO数量和融资额均领先

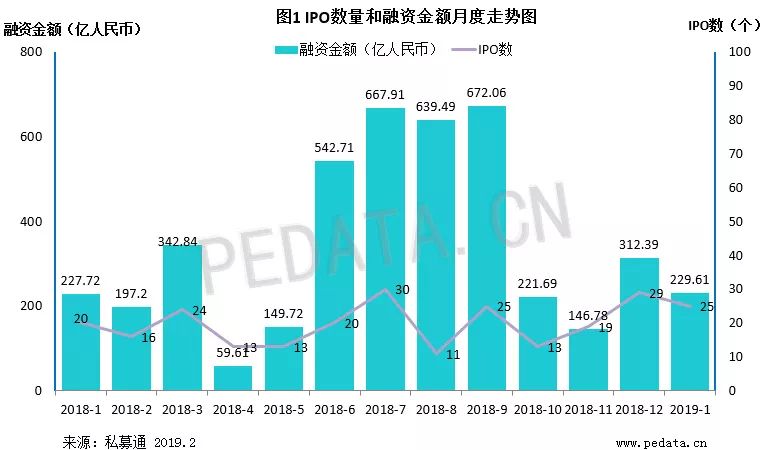

1月份共有25家总部在中国大陆的企业上市。其中:登陆上海证券交易所的中企有9家,占中企IPO总数量的36.0%,位列第一;登陆香港证券交易所主板的中企有7家,占比28.0%,位列第二;登陆深圳证券交易所中小板、深圳证券交易所创业板、纳斯达克证券交易所的中企均有3家,均占比12.0%,并列第三。

科创板细则发布,新一届发审委登场

2019年1月23日,中央全面深化改革委员会第六次会议审议通过了《在上海证券交易所设立科创板并试点注册制总体实施方案》、《关于在上海证券交易所设立科创板并试点注册制的实施意见》。同时,中国证监会于2019年1月30日发布了《关于在上海证券交易所设立科创板并试点注册制的实施意见》。《实施意见》强调,在上交所新设科创板,坚持面向世界科技前沿、面向经济主战场、面向国家重大需求,主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业。重点支持新一代信息技术、高端装备、新材料、新能源、节能环保以及生物医药等高新技术产业和战略性新兴产业,推动互联网、大数据、云计算、人工智能和制造业深度融合,引领中高端消费,推动质量变革、效率变革、动力变革。《实施意见》指出,科创板根据板块定位和科创企业特点,设置多元包容的上市条件,允许符合科创板定位、尚未盈利或存在累计未弥补亏损的企业在科创板上市,允许符合相关要求的特殊股权结构企业和红筹企业在科创板上市。科创板相应设置投资者适当性要求,防控好各种风险。

另外,2019年1月23日,第十八届发审委委员21名拟任人选完成公示,这意味着,新的发审周期即将开启。据证监会公布的信息显示,在第十八届发审委委员中,来自证监会系统10名(包括证监会1人,地方各证监局代表9人)、深交所3名、律师事务所5名、会计事务所3名。本届发审委委员拟选人员与第十七届相比,在人数上大幅缩减,而且从其构成上看,国家部委、高等院校、科研院所以及券商基金等机构均无缘本届发审委候选名单,同时取消了兼职人员。更值得注意的是,名单上并未出现上交所代表,这引发市场猜想。

1月上交所中企IPO数量和融资额均领先

1月份共有25家总部在中国大陆的企业上市。其中:登陆上海证券交易所的中企有9家,占中企IPO总数量的36.0%,位列第一;登陆香港证券交易所主板的中企有7家,占比28.0%,位列第二;登陆深圳证券交易所中小板、深圳证券交易所创业板、纳斯达克证券交易所的中企均有3家,均占比12.0%,并列第三。

从融资金额来看,本月中企在上海证券交易所共募资143.82亿人民币,占中企IPO总融资额的62.6%,位列第一;在深圳证券交易所中小板共募资34.81亿人民币,占比15.2%,位列第二;在香港证券交易所主板共募资30.30亿人民币,占比13.2%,位列第三。此外,深圳证券交易所创业板共募资19.06亿元人民币,占比8.3%;纳斯达克证券交易所共募资1.62亿元人民币,占比0.7%。

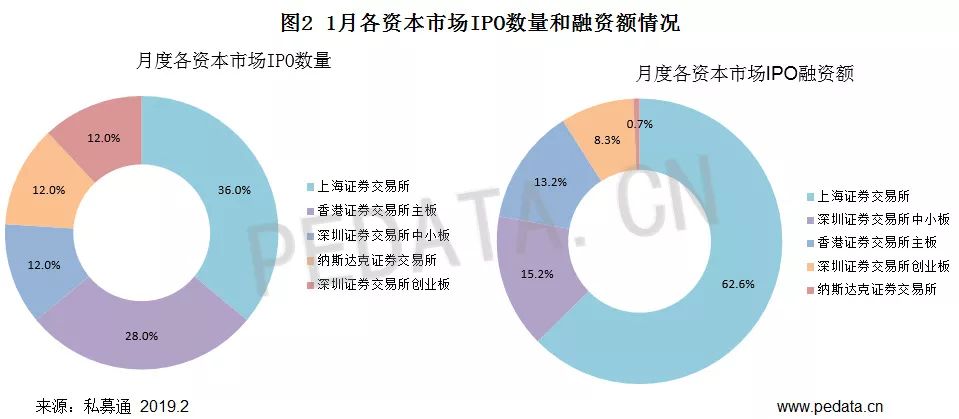

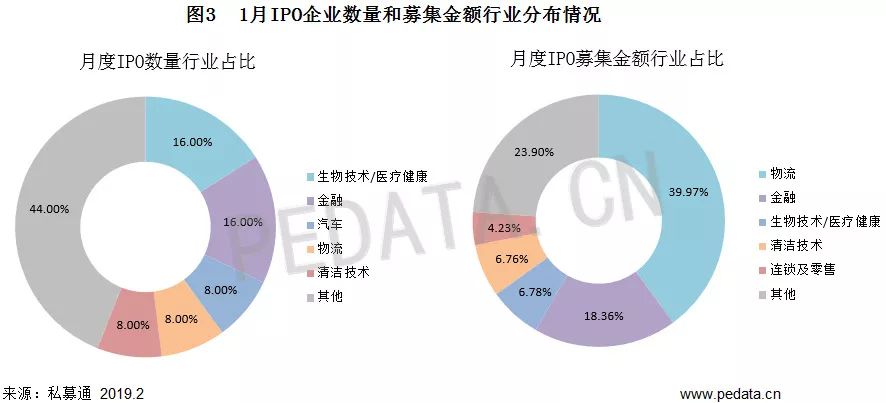

1月IPO中企集中分布在金融和生物技术/医疗健康行业,但物流行业募资金额最高

根据清科私募通数据统计:1月IPO中企共涉及14个一级行业,从案例数量方面来看,金融和生物技术/医疗健康行业均完成4个案例,均占中企IPO总数量的16.0%,并列第一;汽车、物流、清洁技术、机械制造和教育与培训行业均完成2个案例,均占中企IPO总数量的8.0%,并列第二。金融和生物技术/医疗健康依旧是热门IPO行业,在本月的中企IPO数量中共占32.0%。

从融资金额来看,本月中企在上海证券交易所共募资143.82亿人民币,占中企IPO总融资额的62.6%,位列第一;在深圳证券交易所中小板共募资34.81亿人民币,占比15.2%,位列第二;在香港证券交易所主板共募资30.30亿人民币,占比13.2%,位列第三。此外,深圳证券交易所创业板共募资19.06亿元人民币,占比8.3%;纳斯达克证券交易所共募资1.62亿元人民币,占比0.7%。

1月IPO中企集中分布在金融和生物技术/医疗健康行业,但物流行业募资金额最高

根据清科私募通数据统计:1月IPO中企共涉及14个一级行业,从案例数量方面来看,金融和生物技术/医疗健康行业均完成4个案例,均占中企IPO总数量的16.0%,并列第一;汽车、物流、清洁技术、机械制造和教育与培训行业均完成2个案例,均占中企IPO总数量的8.0%,并列第二。金融和生物技术/医疗健康依旧是热门IPO行业,在本月的中企IPO数量中共占32.0%。

从融资金额方面来看,物流、金融、生物技术/医疗健康行业分列前三位,募集金额分别为91.77亿、42.15亿、15.57亿人民币,分别占比39.97%、18.36%、6.78%,累计占比65.11%。由于中国外运募资70.83亿人民币,占本月中企IPO总融资额的30.9%,因此物流行业位居第一;本月金融行业中,青岛银行、紫金银行、华林证券和美美证券的募资金额分别为20.38亿人民币、11.50亿人民币、9.77亿人民币和0.5亿人民币;生物技术/医疗健康行业中,威尔药业、康龙化成、蔚蓝生物和苏轩堂分别募资5.92亿人民币、5.03亿人民币、3.94亿人民币和0.69亿人民币。

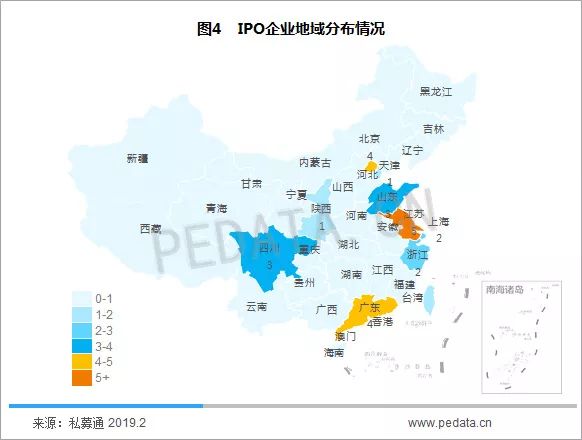

1月中企IPO数量江苏领先,但北京融资额最高

从融资金额方面来看,物流、金融、生物技术/医疗健康行业分列前三位,募集金额分别为91.77亿、42.15亿、15.57亿人民币,分别占比39.97%、18.36%、6.78%,累计占比65.11%。由于中国外运募资70.83亿人民币,占本月中企IPO总融资额的30.9%,因此物流行业位居第一;本月金融行业中,青岛银行、紫金银行、华林证券和美美证券的募资金额分别为20.38亿人民币、11.50亿人民币、9.77亿人民币和0.5亿人民币;生物技术/医疗健康行业中,威尔药业、康龙化成、蔚蓝生物和苏轩堂分别募资5.92亿人民币、5.03亿人民币、3.94亿人民币和0.69亿人民币。

1月中企IPO数量江苏领先,但北京融资额最高

根据清科私募通数据统计:1月IPO中企共涉及9个省市,从整体上看,江苏省有5家中企IPO,占中企IPO总数量的20.0%,位列第一。江苏省的5家企业是:罗博特科、苏轩堂、苏州龙杰、威尔药业和紫金银行,5家企业共计募资28.19亿人民币,占本月中企IPO总融资额的12.3%。北京市和广东省均有4家中企IPO,均占中企IPO总数量的16.0%,并列第二。其中,北京市的4家企业是:华致酒行、康龙化成、美美证券和中国外运,4家企业共募集金额86.07亿元人民币,占比本月中企IPO总融资额的37.5%;广东省的4家企业是:华林证券、明阳智能、维港环保科技和中国科培,4家企业共募集金额32.98亿元人民币,占比本月中企IPO总融资额的14.4%。山东省和四川省均有3家中企IPO,均占比12.0%,并列第三。山东省的3家企业是:青岛港、青岛银行和蔚蓝生物;四川省的3家企业是:成都高速、新乳业和银杏教育。

1月IPO数量和募资金额均有所下滑

对比2018年12月,2019年1月的IPO市场中,中企IPO数量和募资金额均小幅下降。从募资金额来看,招商局集团的二级子公司和物流业务统一运营平台中国外运以70.83亿人民币的募资金额排在首位。此次中国外运登陆A股,主要是换股吸收合并旗下的中外运空运发展股份有限公司;物流电商服务平台青岛港在A股上市,获得20.95亿人民币的融资金额,位列第二;2019年1月16日,青岛银行在深圳证券交易所中小板成功上市,成为继郑州银行之后第二家“A+H”上市的城商行,获得20.38亿人民币的融资金额,位居第三。

根据清科私募通数据统计:1月IPO中企共涉及9个省市,从整体上看,江苏省有5家中企IPO,占中企IPO总数量的20.0%,位列第一。江苏省的5家企业是:罗博特科、苏轩堂、苏州龙杰、威尔药业和紫金银行,5家企业共计募资28.19亿人民币,占本月中企IPO总融资额的12.3%。北京市和广东省均有4家中企IPO,均占中企IPO总数量的16.0%,并列第二。其中,北京市的4家企业是:华致酒行、康龙化成、美美证券和中国外运,4家企业共募集金额86.07亿元人民币,占比本月中企IPO总融资额的37.5%;广东省的4家企业是:华林证券、明阳智能、维港环保科技和中国科培,4家企业共募集金额32.98亿元人民币,占比本月中企IPO总融资额的14.4%。山东省和四川省均有3家中企IPO,均占比12.0%,并列第三。山东省的3家企业是:青岛港、青岛银行和蔚蓝生物;四川省的3家企业是:成都高速、新乳业和银杏教育。

1月IPO数量和募资金额均有所下滑

对比2018年12月,2019年1月的IPO市场中,中企IPO数量和募资金额均小幅下降。从募资金额来看,招商局集团的二级子公司和物流业务统一运营平台中国外运以70.83亿人民币的募资金额排在首位。此次中国外运登陆A股,主要是换股吸收合并旗下的中外运空运发展股份有限公司;物流电商服务平台青岛港在A股上市,获得20.95亿人民币的融资金额,位列第二;2019年1月16日,青岛银行在深圳证券交易所中小板成功上市,成为继郑州银行之后第二家“A+H”上市的城商行,获得20.38亿人民币的融资金额,位居第三。

1月共发生55笔IPO退出,退出数量较上月大幅下降

根据清科私募通数据统计:2019年1月,在25家IPO企业中,10家企业有VC/PE机构支持,占比40.0%,环比下降10.8%。其中北京市和江苏省均有3家IPO中企获得VC/PE机构的支持,均占本月中企IPO总数量的的12.0%,并列第一;上海市有2家IPO中企获得VC/PE机构的支持,位列第二。IPO退出数量共55笔,环比下降65.6%,涉及机构48家,基金31支。

1月共发生55笔IPO退出,退出数量较上月大幅下降

根据清科私募通数据统计:2019年1月,在25家IPO企业中,10家企业有VC/PE机构支持,占比40.0%,环比下降10.8%。其中北京市和江苏省均有3家IPO中企获得VC/PE机构的支持,均占本月中企IPO总数量的的12.0%,并列第一;上海市有2家IPO中企获得VC/PE机构的支持,位列第二。IPO退出数量共55笔,环比下降65.6%,涉及机构48家,基金31支。

本月重点案例分析:中国外运、微盟集团、苏轩堂、青岛港

中国外运合并外运发展,实现“A+H”上市

中国外运股份有限公司成立于2002年11月,并于2003年2月13日在香港成功上市(H00598),2015年招商局与中国外运长航重组,成为招商局集团的二级子公司和物流业务统一运营平台。中国外运已形成代理及相关业务、专业物流、电子商务三大业务板块,能够为客户提供端到端的全程供应链解决方案和一站式服务。

中国外运于2019年1月18日在上海证券交易所上市交易,股票 代码为“601598”,公司A股总股本约52.56亿股,其中本次上市的无限售流通股的数量约13.52亿股,限售流通股的数量约39.04亿股。上市首日,公司股票 价格不设涨跌幅限制,公司股票 上市首日开盘参考价为公司换股吸收合并外运发展的发行价格5.24元/股。本次换股吸收合并完成后,以空运货代为核心业务的外运发展将纳入中国外运的统一战略规划和管理体系,预计将极大释放其优质物流资产的价值。这也意味着,从2016年中外运长航集团整体划入招商局集团,到2017年招商局集团旗下招商物流整体注入中国外运,招商局集团通过重组,实现了集团物流业务的统一运营平台,中国外运“A+H”两地上市。

招商局集团表示,中国外运换股吸收合并外运发展实现A股整体上市为境外企业回归A股及央企重组提供了新的思路,有利于充分发挥资本市场的功能,同时也是招商局集团深化国有企业改革、推行供给侧结构性改革、建设世界一流央企的重要举措。

腾讯系微盟集团赴港上市

微盟集团成立于2013年4月,是微信的第三方营销推广服务平台,主要基于微信公众号为广大企业提供开发、运营、培训、推广等一体化营销推广服务,范围包括实现线上线下的互通服务、社会化客户关系管理、移动电商、轻应用等综合类业务服务。

2019年1月15日,微盟集团在香港联交所正式挂牌上市,微盟集团每股定价为2.80港元,发售约3.02亿股,集资净额约为7.56亿港元。微盟集团上市首日开盘价3.10港元,较2.80港元发售价大幅上涨10.71%。据悉,2015年、2016年及2017年,微盟收益分别为1.14亿元人民币、1.89亿元人民币、5.34亿元人民币,复合年增长率达116.4%。2018年上半年,微盟收益3.32亿元人民币,同比增长56.65%。

招股书显示,微盟集团此次公开募得的资金也将主要用于提升公司的整体实力。约30.0%用于提高研发能力及改善技术基础设施;约25.0%用于寻求可增加产品及供应的战略合作、投资及收购,进入新的垂直业、加强技术及研发能力或投资于与当前业务互补的其他移动或数字领域;约15.0%用于提升销售及营销能力方面的投资;约10.0%用于购买精淮营销业务的社交媒体广告流量,以加强与腾讯及中国其他领先社交媒体平台的合作。股权方面,腾讯通过Tencent Mobility持有微盟3.43%的股份。此外,微盟的股东还有新加坡政府主权基金、凯欣资本、韩投伙伴、海纳亚洲等众多海内外资本。在此次全球招股公开发售中,微盟的三位基石投资者—上海双创全资控股的上海文棠、万达控股的丙晟科技和汇付天下总计认购1.17亿股,占全球发售完成后已发行发售股份约5.84%。

苏轩堂携百年中药品牌赴美上市

中国苏轩堂药业股份有限公司,是一家集自主研发、生产、销售为一体的创新型中药制药企业。公司具有现代中药饮片(直接口服饮片、泡服饮片)、精制饮片、传统(普通)饮片等中药饮片生产资质认证,并创新应用新药研发策略,研发新型现代中药饮片。目前,苏轩堂的直接口服系列饮片、泡服饮片产品的创新研发及市场开发在全国处于引领地位,新型现代中药饮片产品正迅速、全面进入全国医药市场。同时,公司产品还涵盖普通中药饮片500余种、精制饮片60余种。

2019年1月4日,中国苏轩堂药业股份有限公司(NASDAQ交易代码:SXTC)成功登陆美国纳斯达克资本市场,苏轩堂通过此次IPO以每股4.00美元的公开发行价一共发行250.63万股ADS,在不扣除承销商佣金和发行费用的情况下一共筹集到约1002.52万美元。据悉,公司此次股票 发行所募集的资金将用于扩建生产设施、招募新员工、研发新药产品以及一般企业营运资金。

据招股说明书显示,苏轩堂药业2016年3月至2017年3月,净利润增长31.3%,净收入增长737.3%,2017年3月至2018年3月,净利润亦增长43.8%。苏轩堂业绩增长速度飞快,得益于近年来,国家在中药饮片方面出台诸多利好政策,中药饮片市场需求迎来高速增长。

物流电商服务平台青岛港A股成功IPO

2019年1月21日,青岛港国际股份有限公司在上海证券交易所成功挂牌上市,标志着青岛港“A+H”股双资本平台构建完成。青岛港是一家港口相关服务提供商,为用户提供从装卸及仓储服务等港口基本服务到物流及融资相关服务等配套及延伸服务,包括集装箱、金属矿石、煤炭、石油、粮食、钢材、汽车及其它液体散货、干散货及一般货物在内的多种货物。据悉,2015年、2016年、2017年,公司的营业收入分别为73.69亿元、86.84亿元、101.46亿元,较上年同期分别增长6.68%、17.84%、16.84%;净利润分别为19.79亿元、22.99亿元、32.40亿元,较上年同期分别增长21.67%、16.17%、40.94%;2018年前三季度实现营业收入为86.19亿元,较上年同期增长13.54%。

青岛港本次公开发行A股45437.6万股,发行价格为4.61元/股,发行市盈率10.51倍。发行后,青岛港总股本为64.91亿股,其中A股53.92亿股,H股10.99亿股。本次募集资金总额为20.95亿元,募集资金净额约为19.79亿元。根据招股书披露,本次发行募集资金将用于董家口港区原油商业储备库工程项目、董家口港区港投通用泊位及配套北二突堤后方堆场项目、董家口港区综合物流堆场一期项目、青岛港港区智能化升级项目、青岛港设备购置项目及补充流动资金。

综上,本月中企IPO数量和融资金额均小幅下滑,但A股新增IPO小幅回升,2019年1月在A股上市的企业有15家,同比上升25.0%,环比上升200.0%。本月VC/PE机构渗透率为40.0%,IPO退出数量较上月减少65.6%。2019年以来,A股IPO过会率开始回暖,在前两场发审会中4家公司上会均通过。值得关注的是,这4家过会企业都属于中小实体企业,这4家企业分别是:博通集成电路(上海)股份有限公司、亚世光电股份有限公司、云南震安减震科技股份有限公司、南京泉峰汽车精密技术股份有限公司。据悉,目前科创板潜在企业主要集中在人工智能、集成电路、新能源汽车、医药航天航空、大数据、云计算和环保8个大行业。其中,新能源汽车领域的威马汽车、知豆汽车、蔚来汽车、珠海银隆、奇点汽车、小鹏汽车、亿华通和时空电动最受关注。人工智能领域的光年无限、进化动力、星环信息、影谱科技、云从信息、周同科技,也在媒体的关注名单中。受关注的还有高端制造领域中的康力科技、廊坊智通、优必选和半导体领域中的寒武纪、新昇科技、安路信息、芯物科技。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

电话:+8610-84535220-6638

邮箱:arthurzhao@zero2ipo.com.cn

本月重点案例分析:中国外运、微盟集团、苏轩堂、青岛港

中国外运合并外运发展,实现“A+H”上市

中国外运股份有限公司成立于2002年11月,并于2003年2月13日在香港成功上市(H00598),2015年招商局与中国外运长航重组,成为招商局集团的二级子公司和物流业务统一运营平台。中国外运已形成代理及相关业务、专业物流、电子商务三大业务板块,能够为客户提供端到端的全程供应链解决方案和一站式服务。

中国外运于2019年1月18日在上海证券交易所上市交易,股票 代码为“601598”,公司A股总股本约52.56亿股,其中本次上市的无限售流通股的数量约13.52亿股,限售流通股的数量约39.04亿股。上市首日,公司股票 价格不设涨跌幅限制,公司股票 上市首日开盘参考价为公司换股吸收合并外运发展的发行价格5.24元/股。本次换股吸收合并完成后,以空运货代为核心业务的外运发展将纳入中国外运的统一战略规划和管理体系,预计将极大释放其优质物流资产的价值。这也意味着,从2016年中外运长航集团整体划入招商局集团,到2017年招商局集团旗下招商物流整体注入中国外运,招商局集团通过重组,实现了集团物流业务的统一运营平台,中国外运“A+H”两地上市。

招商局集团表示,中国外运换股吸收合并外运发展实现A股整体上市为境外企业回归A股及央企重组提供了新的思路,有利于充分发挥资本市场的功能,同时也是招商局集团深化国有企业改革、推行供给侧结构性改革、建设世界一流央企的重要举措。

腾讯系微盟集团赴港上市

微盟集团成立于2013年4月,是微信的第三方营销推广服务平台,主要基于微信公众号为广大企业提供开发、运营、培训、推广等一体化营销推广服务,范围包括实现线上线下的互通服务、社会化客户关系管理、移动电商、轻应用等综合类业务服务。

2019年1月15日,微盟集团在香港联交所正式挂牌上市,微盟集团每股定价为2.80港元,发售约3.02亿股,集资净额约为7.56亿港元。微盟集团上市首日开盘价3.10港元,较2.80港元发售价大幅上涨10.71%。据悉,2015年、2016年及2017年,微盟收益分别为1.14亿元人民币、1.89亿元人民币、5.34亿元人民币,复合年增长率达116.4%。2018年上半年,微盟收益3.32亿元人民币,同比增长56.65%。

招股书显示,微盟集团此次公开募得的资金也将主要用于提升公司的整体实力。约30.0%用于提高研发能力及改善技术基础设施;约25.0%用于寻求可增加产品及供应的战略合作、投资及收购,进入新的垂直业、加强技术及研发能力或投资于与当前业务互补的其他移动或数字领域;约15.0%用于提升销售及营销能力方面的投资;约10.0%用于购买精淮营销业务的社交媒体广告流量,以加强与腾讯及中国其他领先社交媒体平台的合作。股权方面,腾讯通过Tencent Mobility持有微盟3.43%的股份。此外,微盟的股东还有新加坡政府主权基金、凯欣资本、韩投伙伴、海纳亚洲等众多海内外资本。在此次全球招股公开发售中,微盟的三位基石投资者—上海双创全资控股的上海文棠、万达控股的丙晟科技和汇付天下总计认购1.17亿股,占全球发售完成后已发行发售股份约5.84%。

苏轩堂携百年中药品牌赴美上市

中国苏轩堂药业股份有限公司,是一家集自主研发、生产、销售为一体的创新型中药制药企业。公司具有现代中药饮片(直接口服饮片、泡服饮片)、精制饮片、传统(普通)饮片等中药饮片生产资质认证,并创新应用新药研发策略,研发新型现代中药饮片。目前,苏轩堂的直接口服系列饮片、泡服饮片产品的创新研发及市场开发在全国处于引领地位,新型现代中药饮片产品正迅速、全面进入全国医药市场。同时,公司产品还涵盖普通中药饮片500余种、精制饮片60余种。

2019年1月4日,中国苏轩堂药业股份有限公司(NASDAQ交易代码:SXTC)成功登陆美国纳斯达克资本市场,苏轩堂通过此次IPO以每股4.00美元的公开发行价一共发行250.63万股ADS,在不扣除承销商佣金和发行费用的情况下一共筹集到约1002.52万美元。据悉,公司此次股票 发行所募集的资金将用于扩建生产设施、招募新员工、研发新药产品以及一般企业营运资金。

据招股说明书显示,苏轩堂药业2016年3月至2017年3月,净利润增长31.3%,净收入增长737.3%,2017年3月至2018年3月,净利润亦增长43.8%。苏轩堂业绩增长速度飞快,得益于近年来,国家在中药饮片方面出台诸多利好政策,中药饮片市场需求迎来高速增长。

物流电商服务平台青岛港A股成功IPO

2019年1月21日,青岛港国际股份有限公司在上海证券交易所成功挂牌上市,标志着青岛港“A+H”股双资本平台构建完成。青岛港是一家港口相关服务提供商,为用户提供从装卸及仓储服务等港口基本服务到物流及融资相关服务等配套及延伸服务,包括集装箱、金属矿石、煤炭、石油、粮食、钢材、汽车及其它液体散货、干散货及一般货物在内的多种货物。据悉,2015年、2016年、2017年,公司的营业收入分别为73.69亿元、86.84亿元、101.46亿元,较上年同期分别增长6.68%、17.84%、16.84%;净利润分别为19.79亿元、22.99亿元、32.40亿元,较上年同期分别增长21.67%、16.17%、40.94%;2018年前三季度实现营业收入为86.19亿元,较上年同期增长13.54%。

青岛港本次公开发行A股45437.6万股,发行价格为4.61元/股,发行市盈率10.51倍。发行后,青岛港总股本为64.91亿股,其中A股53.92亿股,H股10.99亿股。本次募集资金总额为20.95亿元,募集资金净额约为19.79亿元。根据招股书披露,本次发行募集资金将用于董家口港区原油商业储备库工程项目、董家口港区港投通用泊位及配套北二突堤后方堆场项目、董家口港区综合物流堆场一期项目、青岛港港区智能化升级项目、青岛港设备购置项目及补充流动资金。

综上,本月中企IPO数量和融资金额均小幅下滑,但A股新增IPO小幅回升,2019年1月在A股上市的企业有15家,同比上升25.0%,环比上升200.0%。本月VC/PE机构渗透率为40.0%,IPO退出数量较上月减少65.6%。2019年以来,A股IPO过会率开始回暖,在前两场发审会中4家公司上会均通过。值得关注的是,这4家过会企业都属于中小实体企业,这4家企业分别是:博通集成电路(上海)股份有限公司、亚世光电股份有限公司、云南震安减震科技股份有限公司、南京泉峰汽车精密技术股份有限公司。据悉,目前科创板潜在企业主要集中在人工智能、集成电路、新能源汽车、医药航天航空、大数据、云计算和环保8个大行业。其中,新能源汽车领域的威马汽车、知豆汽车、蔚来汽车、珠海银隆、奇点汽车、小鹏汽车、亿华通和时空电动最受关注。人工智能领域的光年无限、进化动力、星环信息、影谱科技、云从信息、周同科技,也在媒体的关注名单中。受关注的还有高端制造领域中的康力科技、廊坊智通、优必选和半导体领域中的寒武纪、新昇科技、安路信息、芯物科技。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

电话:+8610-84535220-6638

邮箱:arthurzhao@zero2ipo.com.cn

【本文为合作媒体授权投资界转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表投资界立场,转载请联系原作者及原出处获得授权。有任何疑问都请联系(editor@zero2ipo.com.cn)】

客服热线:

客服热线: