2018年VC/PE募资市场收官,据清科旗下私募通数据统计,2018年12月国内股权投资募资市场有所回温,共计232支基金发生募集,数量环比上升28.9%。

2018年VC/PE募资市场收官,据清科旗下私募通数据统计,2018年12月国内股权投资募资市场有所回温,共计232支基金发生募集,数量环比上升28.9%。

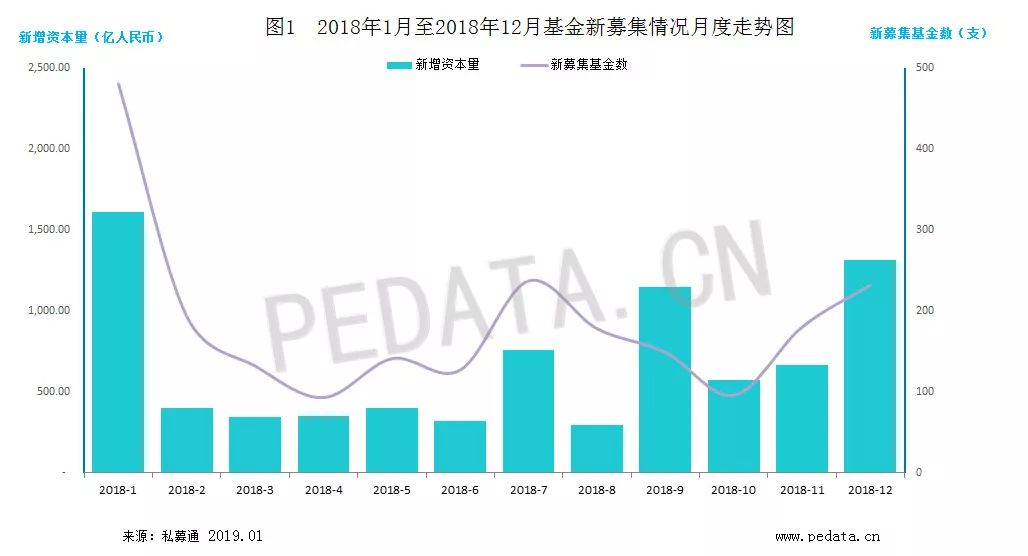

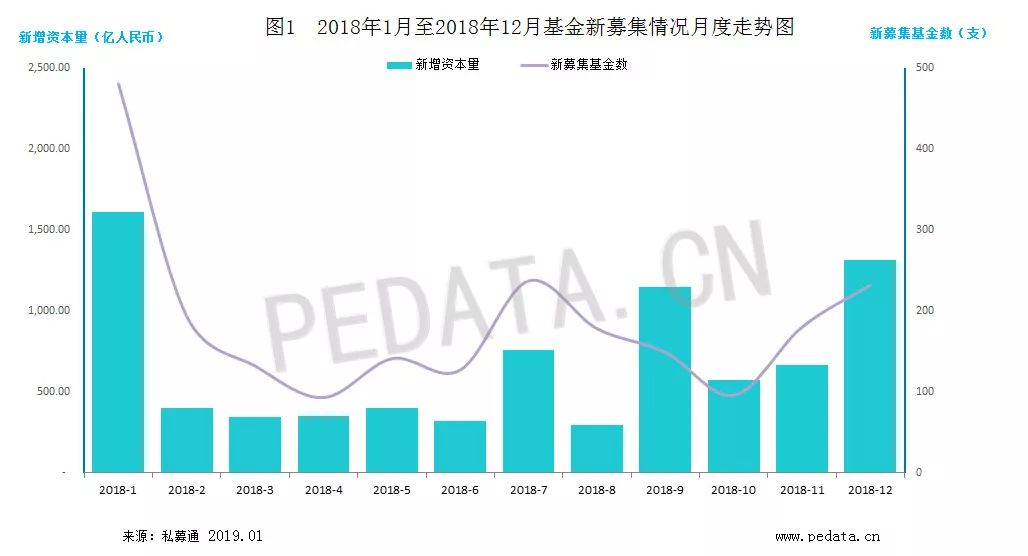

2018年VC/PE募资市场收官,据清科旗下私募通数据统计,2018年12月国内股权投资募资市场有所回温,共计232支基金发生募集,数量环比上升28.9%,披露募资金额的222支基金共募集1312.90亿元人民币,募资金额达上月的近2倍;新设立基金共计203支,环比上升40.0%,披露目标规模的基金49支,计划募资1284.13亿元人民币,金额环比下降40.8%。可见在《保险资金投资股权管理办法》、《“双创”升级》等政策催化下,募资市场未来有望继续回暖。 2018年,“募资难”无疑是中国股权投资募资市场的关键词,资管新规的出台客观上使机构募资环境变得艰难,但市场通往规范化的道路上难免要经历一些“阵痛”。一方面,在市场严监管政策下,LP眼光更加苛刻,资金逐渐向专业化优质机构聚拢;另一方面,在保险等领域不断出台鼓励私募股权和创业投资的相关政策,从狂热到规范,从全盘鼓励到精准扶持,可见中国私募股权投资市场正在向更加健康、更加成熟的方向迈进。

12月募资金额成倍增长,大额基金频现

2018年12月新募集基金募资金额达1312.90亿元人民币,环比上升98.0%,值得关注的是本月大额基金频现,募资金额超10亿的基金共计46支,共募集957.30亿元人民币,占总募集总额的72.9%,资金向头部机构聚拢的特征非常明显。在市场资金短缺的大环境下,随着资金不断向头部机构聚拢,机构优胜劣汰的竞争将会更加激烈,这无疑给基金管理机构造成了不小的压力,机构需不断提升自己的专业度以取得LP的信任。

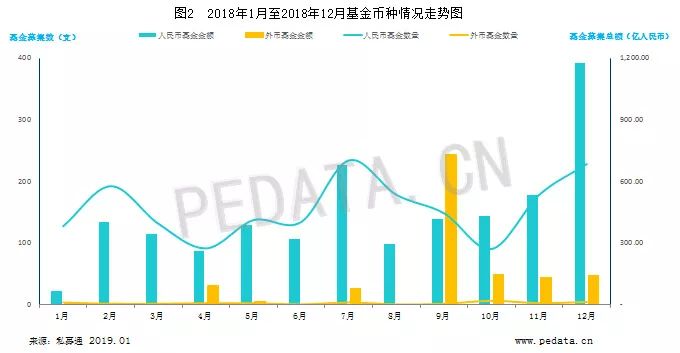

从基金币种来看,2018年12月新募集的基金中,人民币基金募集228支,占比98.3%,披露金额的218支基金共募集1174.09亿元人民币,平均募资规模5.39亿元人民币;本月有4支外币基金发生募资,共募资138.81亿元人民币,平均募资规模达34.70亿元人民币,其中高榕资本美元四期基金本月完成5.00亿美元募资,延续高榕资本投资策略,继续重点投资于新消费、新技术、产业互联网、企业服务等TMT领域的早期和成长期创业项目。2018年人民币基金受国内经济调整和市场监管影响较2017年相比下降趋势较为明显,但外币基金却在逐渐回归中国市场,一方面,我国投资机构及创业企业均成长迅猛,海外LP偏好于将资金注入我国市场;另一方面,相比于人民币基金,外币基金受我国政策影响较小,面对人民币基金募资压力,机构募集外币基金意愿愈发强烈。未来以美元为首的外币基金或将继续上升。

12月募资金额成倍增长,大额基金频现

2018年12月新募集基金募资金额达1312.90亿元人民币,环比上升98.0%,值得关注的是本月大额基金频现,募资金额超10亿的基金共计46支,共募集957.30亿元人民币,占总募集总额的72.9%,资金向头部机构聚拢的特征非常明显。在市场资金短缺的大环境下,随着资金不断向头部机构聚拢,机构优胜劣汰的竞争将会更加激烈,这无疑给基金管理机构造成了不小的压力,机构需不断提升自己的专业度以取得LP的信任。

从基金币种来看,2018年12月新募集的基金中,人民币基金募集228支,占比98.3%,披露金额的218支基金共募集1174.09亿元人民币,平均募资规模5.39亿元人民币;本月有4支外币基金发生募资,共募资138.81亿元人民币,平均募资规模达34.70亿元人民币,其中高榕资本美元四期基金本月完成5.00亿美元募资,延续高榕资本投资策略,继续重点投资于新消费、新技术、产业互联网、企业服务等TMT领域的早期和成长期创业项目。2018年人民币基金受国内经济调整和市场监管影响较2017年相比下降趋势较为明显,但外币基金却在逐渐回归中国市场,一方面,我国投资机构及创业企业均成长迅猛,海外LP偏好于将资金注入我国市场;另一方面,相比于人民币基金,外币基金受我国政策影响较小,面对人民币基金募资压力,机构募集外币基金意愿愈发强烈。未来以美元为首的外币基金或将继续上升。

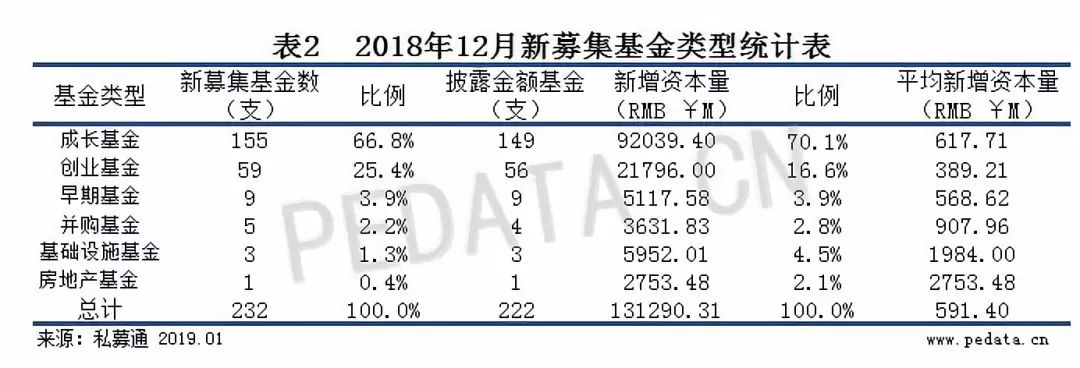

从基金类型来看,本月新募集基金类型较上月丰富,其中成长基金与创业基金仍占主导地位,两者数量占比达92.2%,其中成长基金依然占据大半江山,募资金额920.39亿元人民币,其中由华盖资本有限责任公司负责管理的华盖资本三期医疗基金本月完成了30.00亿元人民币规模的募集,该基金将深度聚焦生物医药、医疗器械、医疗服务三大方向;本月新募集9支早期基金,共募集51.18亿元人民币,为上月的近3倍,金额增长显著,平均新增资本量达5.69亿元,超过了3.89亿元的创业基金,VC、PE等非早期机构也纷纷募集早期基金,争取以有限的资金获取较高的回报;此外,3支基础设施基金和5支并购基金在本月发生募资;本月另新募一支房地产基金,为上海中城煦盈投资中心(有限合伙),募资规模达27.53亿元人民币。

从基金类型来看,本月新募集基金类型较上月丰富,其中成长基金与创业基金仍占主导地位,两者数量占比达92.2%,其中成长基金依然占据大半江山,募资金额920.39亿元人民币,其中由华盖资本有限责任公司负责管理的华盖资本三期医疗基金本月完成了30.00亿元人民币规模的募集,该基金将深度聚焦生物医药、医疗器械、医疗服务三大方向;本月新募集9支早期基金,共募集51.18亿元人民币,为上月的近3倍,金额增长显著,平均新增资本量达5.69亿元,超过了3.89亿元的创业基金,VC、PE等非早期机构也纷纷募集早期基金,争取以有限的资金获取较高的回报;此外,3支基础设施基金和5支并购基金在本月发生募资;本月另新募一支房地产基金,为上海中城煦盈投资中心(有限合伙),募资规模达27.53亿元人民币。

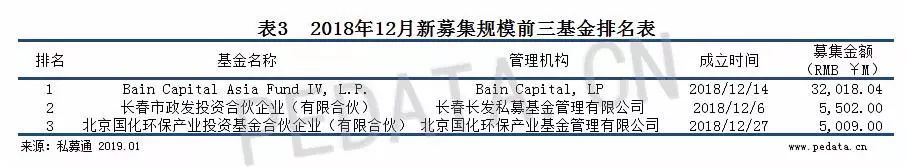

从募集规模方面看,新募资基金规模最大的是Bain Capital Asia Fund IV, L.P.(贝恩资本亚洲基金四期),本月募资46.50亿美元,超过原本35.00亿至40.00亿美元的目标,其中,40亿美元来自外部投资者及有限合伙人,6.5亿美元来自贝恩资本和关联方。

规模排名第二的是长春市政发投资合伙企业(有限合伙),背靠长春市城市发展投资控股(集团)有限公司、吉林省天蚨股权投资基金有限公司、吉林省中政企合作基金合伙企业(有限合伙),由长春长发私募基金管理有限公司负责管理,主要投资于长春市旧城改造PPP项目,本月募资55.02亿元人民币。

位居第三的是北京国化环保产业投资基金合伙企业(有限合伙),本月募资50.09亿元人民币,该基金背靠国企及政府引导金,由服务贸易创新发展引导基金(有限合伙)、、国化投资控股有限公司、中投新兴(银川)水务环保投资合伙企业(有限合伙)等股东共同发起设立,北京国化环保产业基金管理有限公司负责管理。

从募集规模方面看,新募资基金规模最大的是Bain Capital Asia Fund IV, L.P.(贝恩资本亚洲基金四期),本月募资46.50亿美元,超过原本35.00亿至40.00亿美元的目标,其中,40亿美元来自外部投资者及有限合伙人,6.5亿美元来自贝恩资本和关联方。

规模排名第二的是长春市政发投资合伙企业(有限合伙),背靠长春市城市发展投资控股(集团)有限公司、吉林省天蚨股权投资基金有限公司、吉林省中政企合作基金合伙企业(有限合伙),由长春长发私募基金管理有限公司负责管理,主要投资于长春市旧城改造PPP项目,本月募资55.02亿元人民币。

位居第三的是北京国化环保产业投资基金合伙企业(有限合伙),本月募资50.09亿元人民币,该基金背靠国企及政府引导金,由服务贸易创新发展引导基金(有限合伙)、、国化投资控股有限公司、中投新兴(银川)水务环保投资合伙企业(有限合伙)等股东共同发起设立,北京国化环保产业基金管理有限公司负责管理。

12月新设立基金数量飙升,中国移动发起基金促进5G产业发展

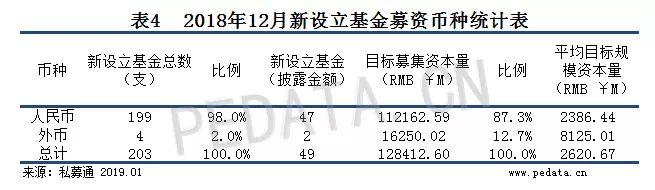

清科旗下私募通统计显示,2018年12月新设203支基金,数量环比飙升40.0%,披露目标规模的基金49支基金计划募资1284.13亿元人民币,目标规模有所下降,环比下降40.8% 。

从基金币种来看,2018年12月新设立人民币基金199支,平均目标规模为23.86亿元人民币;外币基金4支,平均目标规模81.25亿元人民币,超人民币基金3倍,其中,天星汇创股权投资基金目标规模20.00亿美元,由北京天星资本股份有限公司与深圳市汇创股权投资基金管理有限公司共同发起设立,深圳市汇创股权投资基金管理有限公司负责管理,基金立足于扶持境内高科技、高成长、创新型优质企业,推动其上市。

12月新设立基金数量飙升,中国移动发起基金促进5G产业发展

清科旗下私募通统计显示,2018年12月新设203支基金,数量环比飙升40.0%,披露目标规模的基金49支基金计划募资1284.13亿元人民币,目标规模有所下降,环比下降40.8% 。

从基金币种来看,2018年12月新设立人民币基金199支,平均目标规模为23.86亿元人民币;外币基金4支,平均目标规模81.25亿元人民币,超人民币基金3倍,其中,天星汇创股权投资基金目标规模20.00亿美元,由北京天星资本股份有限公司与深圳市汇创股权投资基金管理有限公司共同发起设立,深圳市汇创股权投资基金管理有限公司负责管理,基金立足于扶持境内高科技、高成长、创新型优质企业,推动其上市。

从基金类型来看,占比最多的仍是成长基金,共新设161支,占新设立基金总数的79.3%;创业基金31支,占比15.3%,数量位居第二。此外本月新设7支并购基金、3支基础设施基金及1支早期基金。

从基金类型来看,占比最多的仍是成长基金,共新设161支,占新设立基金总数的79.3%;创业基金31支,占比15.3%,数量位居第二。此外本月新设7支并购基金、3支基础设施基金及1支早期基金。

从目标规模来看,12月新设立的基金中,目标规模最大的是广东省上市公司扶持发展基金,该基金为广东省筹建的第二支纾困基金,目标规模200.00亿元人民币,由广东恒健投资控股有限公司发起设立并负责管理,基金将联合各地市政府共同支持优质上市公司发展,帮助其化解流动性风险,推动广东省经济高质量发展。

另外本月中国移动筹备设立5G产业支持基金- 5G联创产业基金,该基金首期规模100.00亿元人民币。5G代表第五代无线蜂窝技术,与4G相比,5G使用更小和更多天线,在更高的无线电频谱上运行,能够将更多设备连接到互联网,减少延迟,以及提供比4G更快的速度。5G正在成为新的投资热点。

创投税收执行标准尘埃落定,优惠再升级

2018年12月12日,国务院总理李克强主持召开的国务院常务会议决定,在已对创投企业投向种子期、初创期科技型企业实行按投资额70%抵扣应纳所得税额的优惠政策基础上,从2019年1月1日起,对依法备案的创投企业,可选择按单一投资基金核算,其个人合伙人从该基金取得的股权转让和股息红利所得,按20%税率缴纳个人所得税;或选择按创投企业年度所得整体核算,其个人合伙人从企业所得,按5%-35%超额累进税率计算个人所得。政策实施期限暂定5年。该新政的实施不仅明确了创投基金税收执行标准,稳定了市场环境,同时也将使创投企业个人合伙人税负普遍下降,增强了管理机构信心,有助于创投基金吸引更多的投资者。未来,创业及股权投资行业将会迎来更好的发展。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

电话:+010-64158500-6638

邮箱:arthurzhao@zero2ipo.com.cn

从目标规模来看,12月新设立的基金中,目标规模最大的是广东省上市公司扶持发展基金,该基金为广东省筹建的第二支纾困基金,目标规模200.00亿元人民币,由广东恒健投资控股有限公司发起设立并负责管理,基金将联合各地市政府共同支持优质上市公司发展,帮助其化解流动性风险,推动广东省经济高质量发展。

另外本月中国移动筹备设立5G产业支持基金- 5G联创产业基金,该基金首期规模100.00亿元人民币。5G代表第五代无线蜂窝技术,与4G相比,5G使用更小和更多天线,在更高的无线电频谱上运行,能够将更多设备连接到互联网,减少延迟,以及提供比4G更快的速度。5G正在成为新的投资热点。

创投税收执行标准尘埃落定,优惠再升级

2018年12月12日,国务院总理李克强主持召开的国务院常务会议决定,在已对创投企业投向种子期、初创期科技型企业实行按投资额70%抵扣应纳所得税额的优惠政策基础上,从2019年1月1日起,对依法备案的创投企业,可选择按单一投资基金核算,其个人合伙人从该基金取得的股权转让和股息红利所得,按20%税率缴纳个人所得税;或选择按创投企业年度所得整体核算,其个人合伙人从企业所得,按5%-35%超额累进税率计算个人所得。政策实施期限暂定5年。该新政的实施不仅明确了创投基金税收执行标准,稳定了市场环境,同时也将使创投企业个人合伙人税负普遍下降,增强了管理机构信心,有助于创投基金吸引更多的投资者。未来,创业及股权投资行业将会迎来更好的发展。

了解清科研究服务详情,请垂询:

热线:400-600-9460

邮箱:research@zero2ipo.com.cn

网站:www.pedata.cn

媒体垂询:

电话:+010-64158500-6638

邮箱:arthurzhao@zero2ipo.com.cn

【本文为合作媒体授权投资界转载,文章版权归原作者及原出处所有。文章系作者个人观点,不代表投资界立场,转载请联系原作者及原出处获得授权。有任何疑问都请联系(editor@zero2ipo.com.cn)】

客服热线:

客服热线: