当前位置:">首页 · 新

金融网 ·" 其他 · 正文

回归

金融诉求,谈万亿级互联网

金融市场

2016-05-10 10:52 投资界综合 吴捷超 1

摘要利用

金融产品思维改造传统行业,有些有趣的地方,

金融产品是什么?回想一下之前提到的好资产的特点,“有稳定的可预期的现金流、

风险可测且高度分散”。对于其他行业来说,我们甚至不需要

风险可测,只需要

风险可控即可。

本文试图寻找一个合适的框架对现有的互联网

金融公司进行分析。整个

金融市场超过万亿,细分领域的规模也相当可观,本文仅着重于定性分析。

一、我们的

金融诉求

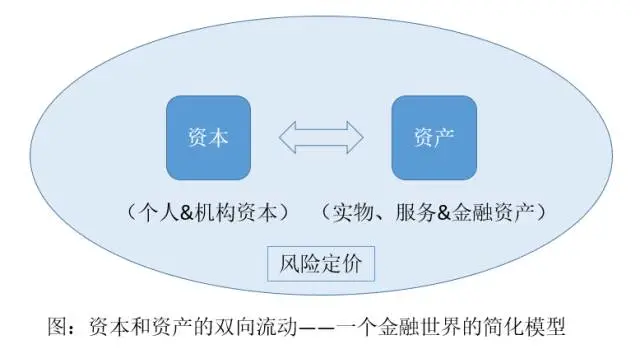

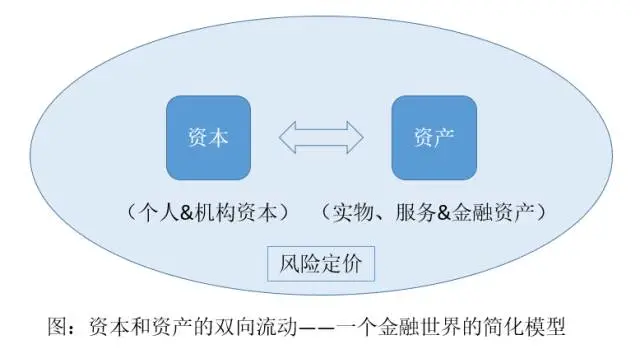

整个

金融市场简化来看,可以看成

资本和资产的双向流动,而穿插其间的,则是

风险定价。

机构的存在提高了可参与流动的

资本的规模,同时因其专业性提高了运转的效率。资产在这个过程中实现了

货币的五种职能:价值尺度、流通手段、贮藏手段、支付手段和世界

货币。

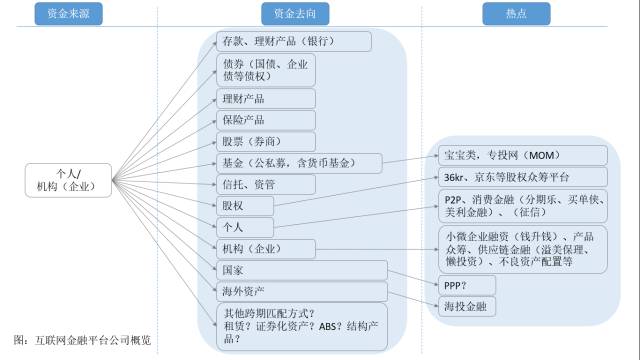

我们在

金融领域有两个诉求:增值(保值)与流转,主要目标是充分利用

资本的时间属性实现跨期匹配。

之所以区分为这两个方向,主要是考虑

风险定价对象互为补充,且

资本流动方向相反。

增值就是通过投资等途径去管理自己的资金,按照

收益和

风险的不同,投资于不同类型资产。

流转就是转化为具有其他价值的实物、服务,我们常接触到其中的消费

金融和供应链

金融。

二、

市场上的玩家与潜在的方向

Part I 增值(保值)

借助以下两个维度进行分析,一提供给用户的知识深浅,二提供给用户的渠道价值,我们可以将

市场上已有的产品进行定位。随着所能提供知识的深浅及渠道价值的高低,获客能力、用户留存、竞争壁垒、变现能力均有不同。

以下具体展开。

1. 教育(Financial Education):大玩家张磊、功夫

财经、知牛

财经、点掌

财经等;

目前,该项业务主要依靠

银行、券商等的业务人员进行知识普及,有部分创业公司通过文章、漫画、音频、视频等多种形式开展业务,本来互联网时代下这是个很好的积累粉丝的机会,但苦于其变现途径较为单一,最终多数只能沦为理财产品的渠道之一。希望流量时代下媒体出身的创业者能从这里有所突破。

2. 工具(Tools):记账(随手记、挖财、财鱼管家)、信用卡管理(51信用卡管家)、美/港股投资(老虎

证券,富途

证券,刚入华的Robinhood);

3. 社区(SNS):炒股社区(

雪球、牛股王)、理财社区(她理财);

现有的工具类产品以及社区类产品,是很好的获客渠道,这往往是通过直接面对用户痛点,并提供良好的用户体验来实现的,但其问题在于变现方式有限,导流、资管、赚佣金。

想想看,我们现在还有什么理财上的痛点没有解决?(开脑洞ing)

一键撸羊毛。权益管理(积分、个性化优惠)。

4.

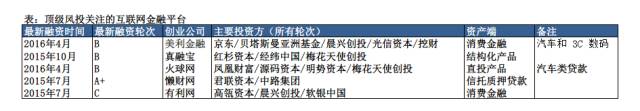

交易平台(Platforms):陆金所、宜人贷、众安保险等等;

平台类型的公司非常火热,现在大家已经发现资产的重要性。拥有好资产、做好

风控的话,确实是一门能赚钱的好生意,而目前来看,做好这两点的公司往往都得到了顶级风投的认可。

怎么界定好资产?有稳定的可预期的现金流、

风险可测且高度分散。具体来说,“稳定”是产品实现标准化的条件,再退后一步,即使是“开张吃三年”的行业,从一个更长的期限来看,也是符合“稳定”标准的。“可预期”为大

数据分析做好铺垫,提高了分析、配对效率。“可测”设定成本线,保证了

利润的存在。“高度分散”在互联网时代下实现了规模效应。

从具体的资金去向(资产端)来看,供应链

金融①今年被广泛看好,因为其控制了“

风险可评判”这个因素。而消费

金融的要点在于是否能圈定特定人群或者特定场景进行突破。而能利用

数据及技术提高分析高度分散的票据以及不良资产②的运营效率,将会是个亮点。以上几个方向也得到不少投资界人士关注③。

网商

银行如微众

银行发展受限,而互联网保险④方兴未艾,都存在诸多痛点,且受到国家管控,假以时日,必有兴旺之时。

除此之外,还有其他实现资金跨期匹配的方式吗?租赁?

证券化资产?ABS⑤?结构产品?

任何行业在发展过程中都会出现流量平台,互联网

金融也不例外,目前融360、91

金融超市以及转型后的陆金所都属于这种类型。

这里面有两个细分方向,一是智能投顾,二是理财规划。

(1)智能投顾(Financial Advisor):弥财、理财魔方、蓝海财富、钱景;

(2)理财规划(Wealth Management):金斧子、壹财富、私银家、财富派等。

投顾 理财这两年在美国

市场特别火,如WealthFront,Betterment,Future Advisor,Perso

nal Capital,SigFig等。

据毕马威预测,美国2012、2014、2020(E)智能投顾

市场规模约为0、140亿

美元、2.2万亿

美元,相比之下,中国

市场前景可期,但需要仔细斟酌,主要原因是目前

市场并未广泛接受被动投资理念及中国

金融市场对资产配置的限制(中国

ETF数量远不及美国)。

根据福布斯发布的《2015中国大众富裕阶层财富白皮书》显示,到2015年年末,中国大众中产阶层将达1528万人,私人可投资资产总额将达14.5万亿元。这里的大众富裕阶层是指个人可投资资产在60万至600万人民币之间的中国中产阶级群体和高端人士。该

市场在中国充满想象力。

5.

量化平台(Quant Solution):聚宽JoinQuant、RiceQuant、优矿UQER等,面向

量化爱好者为主;

6. 其他,如避税(Tax Optimization)、财税代理、

外汇管理等特殊需求,以及支付、征信等底层服务。

(1)支付:支付目前由几家互联网巨头把控,也有一些具备独特卖点、切特定垂直领域的创业公司存在,比如以便利及可靠为特色的Ping++、主打校园场景的喜付等。

(2)征信:

征信实现了

风险判定及定价,主要分为信息搜集、分析、使用三个前后相连的方面。

就个人征信而言,国家与15年1月发布《关于做好个人征信业务准备工作的通知》,颁发了8张牌照,2015年也被称为个人征信

市场的“元年”。

独特的

数据来源、强大的

风控模型、高效的应用场景,都能够让创业公司脱颖而出,而最终要想做大做强,更需要实现全流程的把控。

Part II 流转

主要包括消费

金融 供应链

金融。

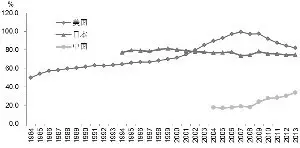

中国居民部门

杠杆率低,相比发达国家有很大的提升空间,这吸引了众多公司及风投向此押宝。

国家信息中心李若愚提及,“2004-2008年我国居民部门宏观

杠杆率稳定在17%-19%,2009年以来大幅提升至23.7%,此后逐年稳步攀升,2014年上升至36.4%。从宏观

杠杆水平考察,我国居民部门负债率仍处于较低水平,远低于美国、日本等发达

经济体60%以上的水平”。

图:美国、日本、中国居民部门

杠杆率比较

消费

金融市场上玩家比较多,依不同人群可分为学生(趣分期)、农村(什马

金融)、蓝领(买单侠)、500强职员(淘金家)等,依不同行业可分为租房(房司令)、旅游(呼哧旅行)、医疗(美分期)、汽车(美利

金融)等等。

供应链

金融则可以在企业应收账款、存货、固定资产等低流动性资产上独当一面,同时可提高企业周转率,更有利于社会

经济,符合国家宏观政策。

三、互联网

金融思维

利用

金融产品思维改造传统行业,有些有趣的地方,

金融产品是什么?回想一下之前提到的好资产的特点,“有稳定的可预期的现金流、

风险可测且高度分散”。对于其他行业来说,我们甚至不需要

风险可测,只需要

风险可控即可。

也就是说,将某种相近的需求进行标准化改造,控制好成本线,实现“一对多”,通过互联网撮合

交易。这种模式突出的优势在于提高撮合

交易的效率并把握了

交易环节。比如,链家旗下针对青年白领的“自如”租房品牌、黄太吉的平台战略。还有哪个群体可以有标准化产品的需求?哪些“一对一”领域

交易撮合效率低?从这两个思路出发可以看看其他行业是否还有改造的空间。比如婴幼儿用品租赁、家装改造、初创公司法律解决方案等。

熊猫

资本合伙人李论举了一个例子,“。。。是否可以完全从

金融切入进去,把二手车C2C

交易改变掉?比如,今天把上海每个月所有

交易的丰田凯美瑞2.4、2.0排量的车垄断下来。。。如果我可以把它变成一个标准的

金融产品,你一个月就给800到1000元,就可以去拿一台3.5万公里以内四星的凯美瑞车开,这时候可能会大幅度的提升二手车的

交易量。”也是挺有趣的。

以上是我的一些思考,欢迎指正交流。

本文来自投稿,作者吴捷超,原发布在其公众号 WuoosWorkshop(wuoosworkshop)上,欢迎交流讨论。

客服热线:

客服热线: