汇通网讯——针对与VIX指数挂钩的交易所交易产品(ETP)进行交易的“波动性交易”近年来已成为美国市场上颇为流行的交易方式,被誉为“傻瓜式赚钱”。但最近美股波动率的强势回归让做空VIX策略顷刻之间如崩溃,让众多投资者损失惨重。

汇通网讯——针对与VIX指数挂钩的交易所交易产品(ETP)进行交易的“波动性交易”近年来已成为美国市场上颇为流行的交易方式,被誉为“傻瓜式赚钱”。但最近美股波动率的强势回归让做空VIX策略顷刻之间如崩溃,让众多投资者损失惨重。

针对与VIX指数挂钩的交易所交易产品(ETP)进行交易的所谓“波动性交易”近年来已成为' 美国市场上颇为流行的交易方式,包括对冲基金、共同基金、退休基金在内的华尔街机构对此趋之若鹜。

但是最近美股波动率的强势回归让一度“闭着眼睛就能赚钱”的做空VIX策略顷刻之间如大厦倾倒。大到知名投行、对冲基金,小到散户,都在这场“事故”中落得个百孔千疮。

nload=imgresize(this); >

nload=imgresize(this); >1、何为波动性指数?

波动性指数就是投资者用于追踪市场波动的一种指标。换句话说,波动性指数的整个流程如下:

交易者通过' 期权来打赌证券未来的走向,(期权是指一种合约,该合约赋予持有人在某一特定日期或该日之前的任何时间以固定价格购进或售出一种资产的权利)。然后通过这些期权,可以利用数学结构计算出交易者期望证券价格波动的范围。这种波动叫做隐含波动性。假如期权只是涵盖了一个小范围的价格,那么隐含波动率就会很低—自2015年以来,股票 的情况一直如此。

2、波动性指数有哪些?

波动性指数又叫恐慌指数,反映投资者对后市的恐慌程度。其中交易最为广泛的是针对标普500的VIX指数。此外,还有针对债券的MOVE指数。

VIX指数由美国芝加哥期权交易所编制,基于标普500指数期权价格所计算出的隐含短期预期年化波动率。

由于VIX指数是从期权交易价格中倒推出来的结果,所以大多数时间内,VIX指数都和标普500指数呈现负相关关系。

3、什么是做空波动性指数?

这是一种对股票 市场波动性进行打赌的投资策略。2017年,由于美股持续上涨且波动性不大,做空VIX指数的策略被华尔街誉为“稳赚不赔”的好买卖。

投资者在过去依靠这样的“傻瓜策略”赚的盆满钵满,而基金也依靠此方法获得了大量的现金流入。

大批投资人士在2018年仍然延续在这样的思路。在近日美股暴跌的情况下,VIX指数飙升速度惊人,导致大量此前针对波动性指数的空头巨亏并斩仓出逃。预计有2万亿' 美元与此策略挂钩,这次的剧变可能引发人们更广泛的担忧。

4、VIX指数变化

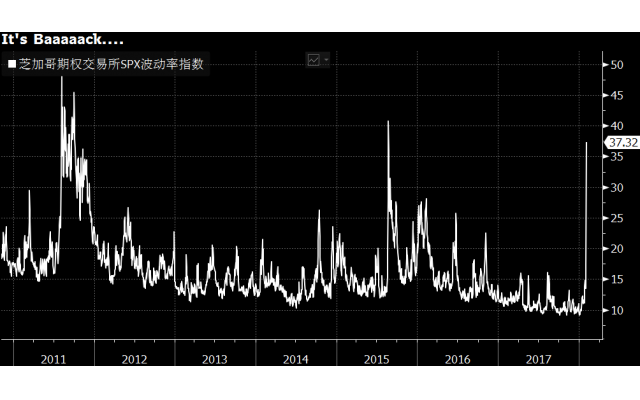

近年来,从VIX指数判断,投资者对' 股市的状况并没有感到不安。尽管自1990年来,VIX指数的平均水平为19.3,但过去三年来的平均数已接近14。

但是这种平静在本周一(2月5日)被打破,随着' 美国股市的暴跌,VIX指数已飙升至38.8,创下自2015年8月以来的最高水平。这一消息对于众多VIX空头来说无疑是一场灾难—刹那间。

图为VIX指数变化:

nload=imgresize(this); >

nload=imgresize(this); >5、做空波动性的流行

与波动性指数挂钩的交易所交易产品(ETP)的资产规模已经超过30亿美元,创下了历史新高。至于做空VIX指数的资金规模是变化的,但是Artemis Capital Advisers对冲基金的Chris Cole预计总金额超过2万亿美元,这个数额都与印度的GDP相当啦!

6、我们需要担心吗?

如果您持有VIX相关的交易所交易产品,你当然需要留个心眼儿。此外,对于全球市场而言,基金和银行需要做好风险控制。因为股市波动性的上升,他们不得不出售风险资产—或者不购买他们—以此满足风险控制的需求。而这可能会影响未来数周甚至数月包括股票 在内的资产行情。

【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

笑笑

笑笑少即是多,语言犀利。专攻快讯播报和基本面分析,风格至简,但重要的一个都不能少。

客服热线:

客服热线: