汇通网讯——5月30日,美指先后因欧元区经济指标向好以及加拿大利率决议的鹰派措辞先后开启了两轮暴跌。同时,其本身通胀、经济放缓亦助涨空头气焰。未来需关注美国与欧盟、加拿大贸易谈判问题。另外,北京时间5月31日晚上将有两位美联储票委的讲话,技术上美指首次出现上涨以来转弱现象。

汇通网讯——5月30日,美指先后因欧元区经济指标向好以及加拿大利率决议的鹰派措辞先后开启了两轮暴跌。同时,其本身通胀、经济放缓亦助涨空头气焰。未来需关注美国与欧盟、加拿大贸易谈判问题。另外,北京时间5月31日晚上将有两位美联储票委的讲话,技术上美指首次出现上涨以来转弱现象。

周三(5月30日)美指高位持续下挫近百点,因' 欧元区主要国家经济数据大幅好于预期致使欧银有望释放鹰派信号,加之意大利组阁风波利空暂时消化,欧元多头趁势反击。而美指由于通胀、经济意外放缓等原因引发了市场对' 美联储年内3次及以上加息的担忧。

在欧元兑' 美元迎来一波上涨后,紧接着周三纽盘时段,加拿大利率决议声明中删除了关于谨慎货币政策的言论,美元兑' 加元开启了第二轮的暴跌。未来需关注' 美国与欧盟、加拿大的贸易关系,和今晚美国两位票委官员的讲话,技术上美指有转空迹象。

nload=imgresize(this); >

nload=imgresize(this); >欧元兑美元

在历经近7个礼拜的下跌逾30个交易日的趋势性下跌后,欧元兑美元终于出现了久违的中阳线,在去年11月份的低点位置,1.15的整数关卡得到支撑出现了逾百点的涨幅,收盘亦录得接近日内最高点。

☆' 欧元区爆发性反弹源于经济、通胀超预期☆

欧元之所以出现报复性反弹主要是因为欧元区的经济火车头' 德国5月CPI年率初值远超预期录得为2.2%,创下自2017年2月以来增长,超过了' 欧洲央行2%的通胀目标。作为前瞻性指标,一定程度上缓解了人们对于欧元区经济在2017年底触顶的担忧。另外,' 法国的一季度年率亦出现上修。

劳动力市场的趋紧是发生这一个改变的关键因素,德国的失业率近一步下滑至5.2%,创纪录新低,是1990年东西德统一以来最低水平。

薪资增速的温和上涨以及季节性因素消散使得失业率再度走低提高了当地人民可支配收入,同时近阶段暴涨的油价亦推动了工业成本的提高,内外部环境的双重影响致使欧元区主要国家通胀回升明显、经济也出现改观。

☆意大利政治危局被严重高估☆

而从意大利政治局势方面来看,此前两党(五星运动和联盟党)与意大利总统关于财长人选的任命有本质性分歧,而自3月' 大选后意大利一直处于无政府领导状态,亦推升了舆论的揣测认为最早将在7月底8月初重新大选,市场甚至将此比喻为变相的意大利脱欧的公投。

但实际上,两党在公开场合申明从未考虑过弹劾总统的想法,总统马塔格雷也希望通过和欧盟建设性对话的方式来缓解意大利加入欧盟以来的高赤字问题。一个最有利的证据就是,欧元瓦解指数虽已翻倍,却仍远低于2012年欧元区债务危机时的高点,当时有国家退出欧元区的几率超过了70%。

nload=imgresize(this); >

nload=imgresize(this); >(欧元区瓦解指数)

☆欧银9月前缩减购债或成真,延迟加息取而代之☆

另外还有一个细节,即使意大利的债市暴跌、收益率飙升,欧银并未采取购债等宽松措施来缓解这一现象。有两种解读,一是欧银或许认为意大利政局事件或许没有严重到要出售干预的地步。

二是欧银没有继续有效干预的工具,这或为欧银因购债成本原因在今年9月前结束购债的宽松政策埋下伏笔,相对应的可能是加息的推迟抑或是幅度的降低。市场目前普遍预期2019年6月的加息可能告吹,加息的幅度也不排除变成0.1%的最小额度。

对此汇通网青择认为,意大利政治问题并不会轻易解决,虽然不能忽视,但短期存在被市场过度解读的现象,欧元存在超跌反弹的可能。

考虑到两党此前也因大选胁迫而达成初步组阁协议,此次事件进展还有待观察不宜过分悲观。若意大利政局出现超预期顺利的进展,谨防空头扎空的踩踏现象,未来又将重回以基本面数据主导欧元的走势。

美元兑加元

在昨天的欧洲时段,主战场集中在欧元兑美元这一币种,但纽盘时段,加元的突然发力是美指第二轮暴跌的真凶。从60分钟可以看到,两轮美指的暴跌分别收到欧元和加元两种不同货币主导影响。

nload=imgresize(this); >

nload=imgresize(this); >(欧元兑美元与美元兑加元的60分钟k先走势图对比)

周三加拿大在北京时间晚间宣布了维持1.25%的现金利率不变,这并未出乎市场预料,投资者主要的关注点落在利率决议的声明中,或因此找寻到7月是否加息的线索。

☆加拿大7月加息概率一也飙升☆

若加拿大央行真能实现7月加息的预期,那它将是即美国之后今年第二个实行加息政策的直系货币对国家。如果美指因涨幅巨大而出现调整,那么做空美加将具备较大的确定性。

加拿大5月利率决议被市场解读释放鹰派信号,主要是因为声明中删除了在未来的货币政策调整中保持谨慎的措词,此前的五次声明中皆出现关于需要货币宽松的表态。

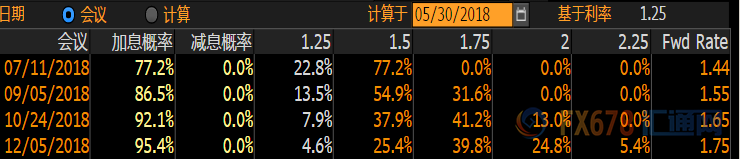

此次态度的转变预示着7月加息的可能性大增,根据利率' 期货定价显示7月加息概率一夜间飙升了20%,达到了77%。

nload=imgresize(this); >

nload=imgresize(this); >(加拿大央行7月加息概率折线图)

而年内至少加息一次的概率已经达到95%几乎可以说是板上钉钉,年内加息两次的概率也有40%以上。

nload=imgresize(this); >

nload=imgresize(this); >(加拿大央行加息概率图)

☆经济、通胀的率先回升是其态度转变的根源☆

对于经济方面,加拿大央行认为第一季度经济增速似乎小幅好于预期,因出口比预期更加强劲,进口暗示商业投资将继续复苏。较为强劲的经济数据也符合上半年经济增速为2%的前景展望。

同时,由于汽油价格的上涨,加拿大通胀短线料将走高,这推升了当地央行加息以维持通胀目标的可能。

☆北美自贸谈判只是锦上添花☆

除了加拿大经济及其央行的政策态度,北美自贸的谈判的进展也需关注。原本协议已大体达成,但' 特朗普随即提出进口汽车加征关税等要求并宣称要复兴美国汽车产业。

特朗普当局提出的新协议被墨西哥方面拒绝,导致谈判错过今年国会通过的最佳时期陷入僵局。预计今加拿大外交部长弗里兰与美国贸易代表莱特希泽和墨西哥经济部长瓜哈尔多再度举行会谈。

对此,汇通网青择认为,北美自贸谈判顺利与否对于加拿大只是一个锦上添花的过程。加拿大作为美国的邻国,在汽车零部件关键问题上有较高的共识。特朗普在美国优先的第一原则下,并未对加拿大其提出太多要求,而是把矛头指向和欧盟与中国。所以即使谈判出现一些小的插曲,对加拿大整体经济冲击影响有限。

展望未来今晚加拿大3月季调后的GDP月率、年率需要关注。根据巴克莱银行在报告中的描述,预计周四公布的加拿大3月GDP月率为0.33%,年率为3%。加拿大GDP自今年1月意外下滑后焦躁出现恢复迹象,目前状态稳定,指标或显示3月GDP与2月偏差不大。强劲的GDP数据料提高加拿大央行7月加息的预期,但仍需谨防数据不佳带来的预期修正。

美元指数

美元指数最近的走势应该出乎很多人意料,在这一个多月的上涨行情中,不少人曾多次喊出短线见顶信号却终究被打脸,但笔者坚持认为短期头部信号明显。

从基本面上看,此前布拉德发表讲话提到了美债收益率倒挂的现象,事实证明也确有这种迹象。

尽管美指在本周二(5月29日)前一直续创新高,但10年期国债收益率在突破3%以后未有进一步上行的动作,也早于美指1个礼拜前就出现下跌的动作,显示出市场对长端通胀上升信心的不足。从外部因素看,' 原油价格上涨趋势遭受到动摇亦不支持通胀的持续上涨。

nload=imgresize(this); >

nload=imgresize(this); >(美国10年期国债收益率对比美元指数图)

本轮美指之所以能在本周二前还保持强劲续创新高,只是单纯的因为欧系货币对受政局影响下跌惨烈,而美指是兑一揽子货币的加权指数从中受益,根本原因是欧元走弱带来的“被动式”上涨,而当市场回归理性,美指亦出现加速补跌的迹象,应该说做空美指正当时。

技术上看,美元指数在上涨以来MACD首次出现高位死叉的迹象,且盘中跌破了上升趋势线,若不能做出有效反弹,则确认上涨态势暂告一段落,调整的时间、空间将拉长,本轮上涨的高位或定格在95.03的高位与接近去年11月份的高点。

nload=imgresize(this); >

nload=imgresize(this); >(美元指数日线图)

美指现在唯一的救命稻草就在今天晚上公布的4月核心PCE物价指数能否出现逆转达到2%目标值之上,另外,美联储两位票委的讲话也至关重要,此前他们都提到渐进式加息这一态度,周五的' 非农报告也同样值得重视。 【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

青择

青择强者恒强,顺势为王,交易的成败不应拘泥于对未来的预测,而是对当下形势的判断。

客服热线:

客服热线: