汇通网讯——因为担心首次公开募股(IPO)股票 的加速将拖累股市,中国证监会周五(2月17日)公布了对再融资的新限制,规定了上市公司可以增发新股的数量和频率。

汇通网讯——因为担心首次公开募股(IPO)股票 的加速将拖累股市,中国证监会周五(2月17日)公布了对再融资的新限制,规定了上市公司可以增发新股的数量和频率。

因为担心首次公开募股(IPO)股票 的加速将拖累' 股市,中国证监会周五(2月17日)公布了对再融资的新限制,规定了上市公司可以增发新股的数量和频率。

中国证券监督管理委员会周五在北京举行的每周新闻发布会上表示,通过私募发行的股票 数量不能超过公司总股份的20%。中国证监会表示,寻求发行股票 的非金融公司,不应该有较大的长期财务投资(例如交易资产或借出资金)余额,但没有提供更多的细节。这一消息与彭博周四的报道相符。

随着对首次公开发行的加速批准,中国证监会更加密切监督股票 市场的再融资,在过去一年中,再融资规模是新上市的6倍。证监会上个月表示,它将采取措施限制上市公司,避免过于频繁或一次进行过大规模的再融资。

凯基证券(KGI Securities)有限公司上海分析师Ken Chen在公告发布前表示,此举将有助于为IPO释放流动性。

他指出,经济增长的降温和利率的上升使得IPO成为一种对公司非常有吸引力的融资渠道,如果增发新股按照目前的速度和规模发展,市场将面临太大的流动性压力。

nload=imgresize(this); >

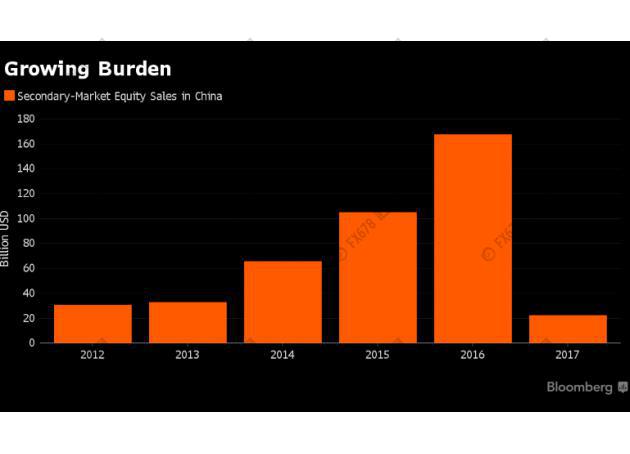

nload=imgresize(this); >(中国二级市场股票 发行负担加重;数据来源:彭博)

中国证监会还表示,所有董事会关于增发股票 的决定,“原则上”都必须等到上次发行股票 所募集资金到位的18个月之后。可转债及优先股的销售,以及在创业板的快速融资则不受影响。

中国证监会副主席方星海在上个月的瑞士达沃斯世界经济论坛曾表示,超过600家企业正在寻求被批准首次公开募股。

他指出,我们的资本市场改革仍然不足,如果我们的改革更成功,我们就不会有这么长的IPO积压,我们对中国经济的贡献会更大。

证监会在12月批准了45次首次公开募股,是1997年以来最多的。这种活动导致了市场对这个世界第二大股票 市场供给过剩的担忧。由于投资者追逐44%的首日收益(中国交易规则所允许的最大首日涨幅,也是许多IPO股票 在首次亮相时的涨幅),因此新股上市的涌入可能耗尽需求。

根据彭博数据,自2016年2月20日刘士余成为证监会主席以来,中国A股市场共有295次IPO。数据显示,公司共募集资金1785亿元(合260亿' 美元)。

根据彭博数据,中国公司在过去12个月内通过500多次增发新股募集了1626亿美元资金;数据显示,1月份公司募集了183亿美元资金,这是9月以来最多的。

linklaters律师事务所在北京的合伙人Eric Liu表示,这些变化将影响市场惯例,此前公司更倾向于小规模地公开发行,以便更快地获得监管部门的批准,一旦上市成功,就转向私募发行。 【免责声明】本文仅代表作者本人观点,与汇通网无关。汇通网对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证,且不构成任何投资建议,请读者仅作参考,并自行承担全部风险与责任。

元易

元易价格就是价值牵的狗,用基本分析研判主人走向,用技术分析解读狗的情绪;双剑合璧,严谨分析,耐心等待,果断出击,方能游刃有余!

10209 客服热线:

客服热线: