人们对" 新兴市场最糟糕的设想是怎样的?在独立策略师、独立" 研究报告发布平台ERIC的创办者Russell Napier看来,货币贬值后,新兴市场将迎来一系列违约事件。

瑞士媒体Finanz und Wirtschaft近日采访了Russell Napier。他认为,一旦新兴市场违约风潮开启,美联储" 加息将面临阻力,甚至可能祭出新一轮QE。

此外,Russell Napier还表示,人民币需要进一步贬值20%。

问:你在很长一段时间里都表示,中国需要让货币贬值。你现在还是这么认为的吗?

Russell Napier:很难猜测这种事将在什么时候发生。然而,这种事的可能性今年大幅增加了,因为尽管中国央行采取了一些释放流动性的措施,但中国外汇储备仍在减少,国内利率仍居高不下。中国以前出现过外储减少的情形,那是在2012年。当年,中国政府通过推高资本进口最终扭转了局面。最后一根稻草是股市崩盘。中国政府已经意识到投入更多资金救市的机会是有限的,因此,如果他们不调整汇率,那么外储减少将可能持续下去。

问:对于人民币贬值是意在增加人民币成为国际储备货币几率的说法,你并不相信?

Russell Napier:人民币贬值的主要动因是创造出宽松的货币环境。汇率无法与贸易顺差和宽松货币同时结合在一起。中国想实施宽松货币政策。鉴于贸易顺差的现状,中国不得不改变汇率。中国通过人民币贬值来降低利率。

问:但是,中国的利率在人民币贬值后仍在走高?

Russell Napier:国内利率并没有下降。除非利率降低了,信贷再次流入了实体经济,否则,中国的汇率将不得不进一步调整。我无法想象一个国家仅仅利用幅度如此之小的汇率变动来为经济注入货币。

人民币将进一步贬值多少呢?

Russell Napier:我一直说人民币将需要进一步贬值20%。这种幅度的预测并非以任何能够使中国产品的国际竞争力增强为基础。这种贬值幅度是以中国货币和信贷增长保持在政府能够接受的水平为基础。

贬值的影响是什么呢?

Russell Napier:人民币贬值的影响对世界其他国家的影响要比中国自身大。更深程度的货币贬值对于中国经济复苏是由积极影响的。

那么,对于其他国家的影响呢?

Russell Napier:中国将向其他国家出口以美元计价的更为廉价的商品。这对于中国的竞争对手来说是个坏事。它将加剧全球通缩,而这正是其他发展中国家试图抵抗的。更重要的是,中国的货币贬值旨在转变人们对新兴市场风险的看法。而新兴市场风险将是个全球性的问题。

Russell Napier:一些新兴市场国家过去借入了庞大的外债。他们的本币迅速贬值将引发偿付能力问题。如果发生显著违约风险,那么,我们将面临一场全球性危机。在全球经济增长缓慢的时代,导致全球性危机的最后一件事就是信贷危机。而新兴市场最有可能发生这种事。

是否会重演1997/98年金融危机?

Russell Napier:亚洲不是大家担心的焦点。当年,导致亚洲危机的一个关键问题是相对于GDP而言庞大的外币债务。如今,多数亚洲国家并没有像97/98年那么高的债务比例。马来西亚是个例外,这可能是因为马来西亚国家石油公司Petronas。马来西亚面临着和当年相似的经济环境。但是,亚洲其他国家不会有事。他们可以令货币贬值而不出现债务偿付问题。

Russell Napier:担心的焦点应该是东欧,其次才是拉丁美洲和亚洲。东欧是完全不同的。一些国家将会违约,这只是时间问题。他们借了过多的欧洲或美元债务。

新兴市场信贷危机的导火索是什么?

Russell Napier:从历史经验看,这不好说。2008年,是雷曼倒闭导致了信贷危机。时至今日,导火索可能是" 土耳其政治事件,或者" 巴西国家石油公司债务违约,还可能是马来西亚出事。但是,如果要我挑一个出来,我会说那将是土耳其实施资本管制。这意味着土耳其将无法偿付债务本金和利息。

那么,土耳其违约的杀伤力是可控的吗?

Russell Napier:过去,当信贷停止流向一个大型新兴经济体,其他新兴市场国家也将停止出现信贷流入。在东欧地区,有很多赤字率很高的国家使用欧元。他们需要进口资本,但我担心资本将停止流向这些国家。

马来西亚1998年实施资本管制的时候,你曾在香港工作。当年的教训是什么?

Russell Napier:当年马来西亚实施资本管制的时候,由于人们重新评估新兴市场的投资风险,国际资本立即停止流入这个国家。银行对风险定价极其低。同时,政治家们完全可以通过政策来改变违约风险。一个借入外债的国家如果陷入了偿债麻烦,那么通常来说,这个国家会有两种选择:要么牺牲本国人民的利益偿债,要么不向国际债权人还钱来保护本国人民的利益。大多数政治家会选择不还债。

美联储准备加息了。你难道不认为美联储官员将会因为外部阻力而改变他们的想法?

Russell Napier:我不相信美联储将加息,即使就业市场在改善,工资也出现小幅增长。但是,很多增长的薪资都变成了存款。我认为,这和人口有关系。与此同时," 美国经济面临着很多外部挑战,包括油价大幅下跌和美元走强。市场将很快意识到,经济再也回不到过去40年那么高的消费水平上了。因此,美联储不会加息。如果新兴市场陷入债务偿付困境,美联储甚至可能重回QE时代,或者至少与新兴经济体开展货币互换。

长期零利率或者QE项目听起来对股市是个利好。发达国家股市会继续上涨,并摆脱来自新兴市场潜在的负面影响吗?

Russell Napier:不,绝对不可能。这一次,即使美联储开启新一轮QE也于事无补。这就好像你躺在医院,医生对你说“好消息是,你吃了更多的药物。坏消息是,这药什么作用也没有。”

但迄今为止,QE已经帮助推升了股市。

Russell Napier:是的,股市的确涨了。但是,QE的目的是推升名义GDP增速。那最终将减少债务占GDP的比例。现在,全世界的这种货币宽松政策都失败了。一旦人们意识到这种失败,股市将下跌,因为如此多的资金都是押注QE会起效果的。人们将意识到,提升名义GDP增速并不是降低负债比的方式。QE给我们留下了太多痛苦的减少负债的方式,比如财政紧缩,允许违约,或者大量的政府干预。

央行的全能性将逐渐受到挑战?

Russell Napier:对的,完全正确。中国央行最近的举动、瑞士央行在1月取消瑞郎对欧元的汇率上限都有相似之处。它们是央行们办事不成功的例证。

在这种情况下,投资者应把他们的钱投向哪里呢?

Russell Napier:我建议只持有现金和高质量债券。

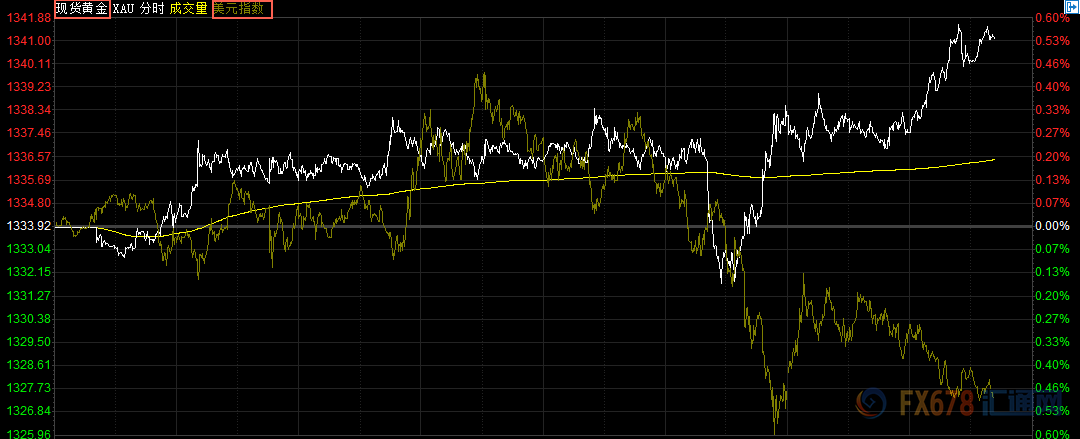

黄金呢?

Russell Napier:现在买黄金太早了。通缩的经济环境和强势美元不利于贵金属。一旦政府由于央行的失败而变得更加激进,黄金价格将再次上涨。除非政府打着宏观审慎监管的幌子实施行政干预以影响资本流动,否则你需要等待投资黄金的好时机。

客服热线:

客服热线: