昔日“上海迪士尼概念”龙头股——界龙实业即将“卖身”,又是谁在擒龙?

12月16日,界龙实业发布公告称,公司第一大股东上海界龙集团有限公司(下称“界龙集团”)拟将其持有的界龙实业约1.8亿股股份(占比27.23%)转让给丽水浙发易连商务管理合伙企业(有限合伙)(下称“浙发易连”)。本次交易后,受让方将取得上市公司控制权。

超100%的控制权转让溢价、接盘方几经易主、“新主”仓促入局……种种不寻常现象,给这笔交易平添了几分神秘色彩。

溢价102.08%入主“迪士尼概念”龙头股

今年8月16日,界龙集团与上海桓冠新材料科技有限公司(下称“上海桓冠”)签署《股份转让意向协议》称,上海桓冠或上海桓冠指定主体拟通过协议方式收购界龙集团持有的界龙实业1.8亿股股份,占总股本的 27.23%。

11月15日,界龙集团与杭州西格玛贸易有限公司(下称“西格玛贸易”)、上海桓冠签订了相关《框架协议》,拟由上海桓冠指定西格玛贸易作为普通合伙人设立一家有限合伙企业受让界龙集团所持标的公司27.23%的股份,转让价格为7.76元/股,转让价款(含税)合计为14亿元。

值得关注的是,相较《股份转让意向协议》签署前一日(2019年8月15日)收盘价3.84元/股,本次交易价格溢价高达102.08%。

这一高溢价曾引来监管部门的问询与关注。界龙实业表示,控制权溢价已充分考虑供求双方的诉求,并参考了市场定价水平,经双方协商达成一致,具有合理性。

12月13日,浙发易连成立并成为了本次交易的受让方。

12月15日,浙发易连与界龙集团签订相关协议。

几经易主,仓促入局

最早的意向接盘方——上海桓冠为何退出?上海桓冠为何半道“钦点”杭州西格玛?最后为何会由浙发易连出手?最终仓促入局的“新主”又到底是何来头?

这得从一段“友情”说起。

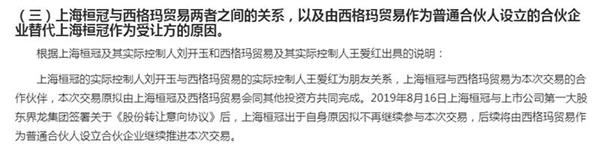

据查询,上海桓冠成立于2011年,实控人为刘开玉。西格玛贸易成立于2008年,实控人为王红。

刘开玉和王爱红出具的说明显示,两人为朋友关系,上海桓冠与西格玛贸易为本次交易的合作伙伴。

关于本次交易,双方称原拟由上海桓冠及西格玛贸易会同其他投资方共同完成,但上海桓冠出于自身原因拟不再继续参与本次交易,后续由西格玛贸易作为普通合伙人设立合伙企业继续推进本次交易。

作为本次交易的受让方,浙发易连成立于2019年12月13日,出资额为7亿元,西格玛贸易为执行事务合伙人 。

据天眼查,目前该公司三大出资方除了西格玛贸易外,另两方分别为上海裘裴贸易有限公司和新玛(丽水)贸易管理有限公司。其中,后者为西格玛贸易100%持股的子公司。

回溯公告可知,浙发易连的成立过程历经变化。

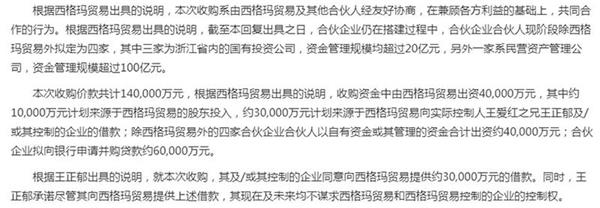

在11月26日回复监管问询公告中,界龙实业表示,根据西格玛贸易出具的说明,截至该回复出具之日,合伙企业仍在搭建过程中。

合伙企业合伙人现阶段除西格玛贸易外拟定为四家,其中三家为浙江省内的国有投资公司,资金管理规模均超过20亿元,另外一家系民营资产管理公司,资金管理规模超过 100亿元。

同时,西格玛贸易出具的说明还显示,本次收购价款14亿元中,由西格玛贸易出资4亿元,其中约1亿元计划来源于西格玛贸易的股东投入,约3亿元计划来源于西格玛贸易向实际控制人王爱红之兄王正郁及/或其控制的企业的借款;除西格玛贸易外的四家合伙企业合伙人以自有资金或其管理的资金合计出资约4亿元;合伙企业拟向银行申请并购贷款约6亿元。

显然,当交易最终发生时,浙发易连的出资方背景与上述描述并不完全一致。

将剥离印刷、留下房地产业务

界龙实业是诞生于上海浦东的一家本土民企,业务横跨印刷包装、房地产等领域。

2010年,伴随上海迪士尼项目开工在即的消息传出,浦东川沙新镇房屋销售价格一路扶摇直上。而在迪士尼周边拥有250亩工业用地的界龙实业,一举被资本市场热捧为“上海迪士尼概念”龙头股。

得益于这一利好消息,在2010年7月1日至同年11月初期间,仅三个月时间,界龙实业股价从4.01元/股一路飙升至7.91元/股,涨幅高达97.26%。

2010年7月1日-2010年11月4日界龙实业股价走势

此后多年,每逢上海迪斯尼概念发动,界龙实业都是一马当先。

界龙实业相关负责人曾多次公开表示,欲进一步增加公司土地储备。据界龙实业年报显示,2016-2018年公司房地产业务营业收入分别为7.64亿元、3.24亿元、2.72亿元。

但近年来,随着上市公司相关业务持续萎靡不振、控股股东持股遭遇质押,界龙实业逐步走到了“卖壳”的境地。

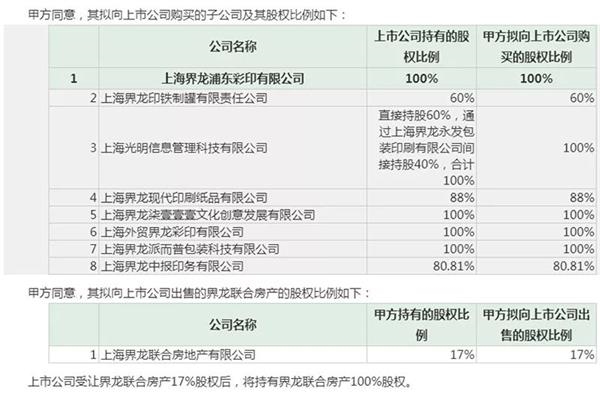

本次交易双方签署的框架协议显示,自该协议签署之日起,界龙集团拟向上市公司购买上海界龙浦东彩印有限公司、上海界龙印铁制罐有限责任公司、上海光明信息管理科技有限公司等8家子公司的全部或部分股权。

同时,界龙集团拟向上市公司出售上海界龙联合房地产有限公司(下称“界龙联合房产”)的17%股权,上市公司将持有界龙联合房产100%股权。

据界龙实业2018年年报显示,上海界龙房产开发有限公司(下称“界龙房产开发”)、界龙联合房产两家公司业务与房地产开发经营相关,上市公司分别持有100%、83%的股份。

据一名知情人士透露,根据成交记录显示,迪士尼板块工业用地价格约为300万元/亩。这意味着,界龙实业所拥有的250亩工业用地价值约为7.5亿元。

(文章来源:上海证券报)

(责任编辑:DF512) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: