12月13日,上海期货交易所(以下简称上期所)发布《关于黄金期权上市交易有关事项的通知》,宣布“黄金期权自2019年12月20日(周五)起上市交易”。

《每日经济新闻》记者注意到,黄金期权交易个人客户的适当性标准可以简单概括为“四有一无”,具体包括主体要求、资金要求、知识要求、经验要求、信誉要求等。已开通其他期权交易权限的客户,在同一期货公司可自动获得黄金期权交易权限。在其他期货公司申请黄金期权交易权限时仅需对其违法违规等情况进行审核。

黄金期权合约“好事成双”

《每日经济新闻》记者注意到,黄金期权挂牌合约全部是双数月份,即AU2004、AU2006、AU2008、AU2010和AU2012对应的期权合约。交易所披露了这样规定的理由:“目前上期所黄金期货合约的交割月份为最近三个连续月份的合约以及最近13个月以内的双月合约,相应地,黄金期权的合约月份也是最近三个连续月份的合约以及最近13个月以内的双月合约。”

业内人士指出,期权合约对应黄金期货双数月份合约,这个可以算是最独特的设计,有点“好事儿成双”的意思。

记者注意到,黄金期权挂牌基准价将在上市前一交易日公布。计算公式为布莱克(BLACK)欧式期货期权定价模型,其中无风险利率为央行一年期存款利率,所有月份系列期权合约波动率取标的期货主力合约90日历史波动率。

记者根据12月13日的结算价估算,假设上市时间是周一,黄金“AU2002C行权价格”系列期权合约的数量大约有15个(注意挂牌期权合约标的并不包括AU2002期货合约,记者只是为了方便计算),黄金“AU2002P行权价格”系列期权合约的数量也大约有15个。实际上,根据上期所披露,挂牌合约对应的期货标的合约一共有5个,所以预计将有150个左右的期权合约同时在2019年12月20日起上市交易。(仅是预估,真实的挂牌期货合约数量要等到12月19日收盘后,根据结算价才能算出来。)

业内人士认为,当初铁矿石期权上市首日共推出了10个系列252个合约,黄金期权合约数量从系列上看要少一半,但是每个系列的合约数量可能要略多于铁矿石期权。

记者注意到,目前,黄金期货的主力合约是“AU2006”,预计以“AU2006”为标的的期权合约系列成交将更活跃,或将成为主力期权合约系列,成为市场资金博弈和关注的焦点。根据铁矿石期权交易的经验,“AU2006”的挂牌基准价可能将是一系列黄金期货合约的挂牌基准价。投资者12月19日收盘后,最好通过交易软件查询每个期权合约的具体挂牌基准价。每次最大下单数量100手

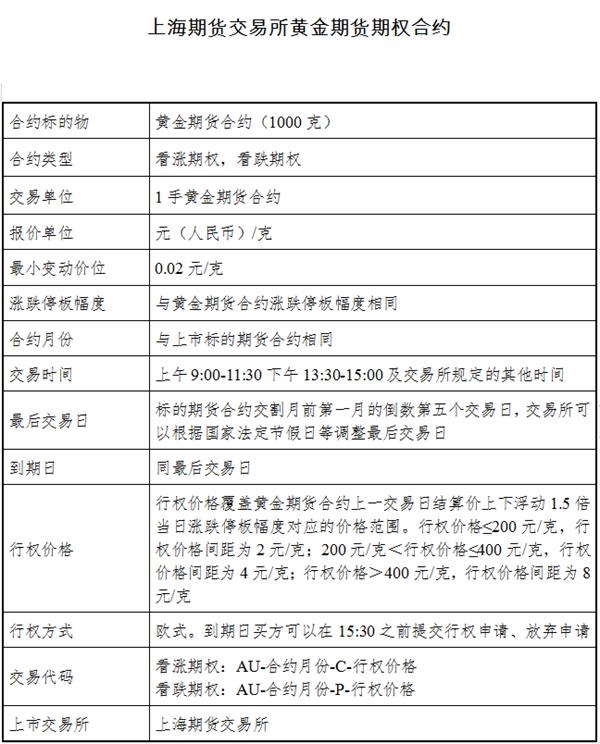

同日,上期所正式发布了黄金期货期权合约,交易单位为1手黄金期货合约,每次最大下单数量100手,交易手续费为2元/手,平今仓暂免收交易手续费。行权(履约)手续费为2元/手,行权前期权自对冲手续费为2元/手,行权后期货自对冲暂免收手续费;做市商期权自对冲暂免收手续费。看涨期权交易代码:AU-合约月份-C-行权价格;看跌期权交易代码:AU-合约月份-P-行权价格。黄金期权涨跌停板幅度与黄金期货合约涨跌停板幅度相同。

图片来源:上期所

黄金期权实行做市商制度。非期货公司会员和客户可以向做市商询价,做市商收到询价请求后,会在规定时间内对相应期权合约进行回应报价。黄金期权做市商仅在标的为偶数月份的期权上有回应询价义务。

但这并不意味着投资者询价后一定会收到回应,对奇数月份合约询价,可能无法得到回应。同时,做市商仅需要对一定比例的询价请求进行回应,这意味着做市商可以不对某些询价给出回应。

实值期权自动行权也可申请放弃

记者注意到,黄金期权的合约标的物是上期所的黄金期货合约(1000克),分为看涨期权和看跌期权。举个例子:如期权合约AU2104C248的标的物是AU2104期货合约,AU2104C248的投资者行权(履约)后将获得AU2104期货合约。黄金期权是期货期权不是现货期权,对期货合约进行套保的保险策略可以理解成为期货持仓买份“保险”。

记者注意到,跟刚刚上市的铁矿石美式期权不同,黄金期权是欧式期权,到期才能行权。业内人士表示,比较经典的两种期权行权方式为美式和欧式。美式期权的买方在合约到期日及之前任一交易日均可行使权利,欧式期权的买方只可在合约到期日当天行使权利。

期权交易规则显示,到期日,实质期权自动执行行权,平值期权和虚值期权自动放弃,不过投资者可以放弃。投资者可以通过交易客户端提出行权申请、放弃申请,也可以联系会员单位,通过会服系统提出行权申请、放弃申请。

上期所12月13日披露:“在到期日,交易所根据黄金期权合约行权价、标的黄金期货合约当日结算价判断该期权合约是否为实值期权。若为实值期权,交易所会自动为该期权执行行权,平值期权和虚值期权自动放弃。为满足投资者的特殊需求,交易所为投资者留有申请渠道。投资者可以对实值期权提出放弃申请,对平值、虚值期权提出行权申请。”

什么人能参与黄金期权?

上期所披露的信息显示:“投资者申请黄金期权交易权限,可前往期货公司评估其是否满足开通期权交易权限的适当性要求。若符合,则可获取黄金期权交易权限。”个人客户的适当性标准可以简单概括为“四有一无”,具体包括主体要求、资金要求、知识要求、经验要求、信誉要求等。

资金要求:申请开立交易编码或者开通交易权限前连续5个交易日保证金账户可用资金余额均不低于人民币10万元。

知识要求:具备期货交易基础知识,了解相关业务规则,目前期货公司会员通过知识测试的方式了解客户知识水平。

信誉要求:不存在严重不良诚信记录、被有权监管机关宣布为期货市场禁止进入者和法律、法规、规章、交易所业务规则禁止或者限制从事期货交易的情形。

上期所同时指出,已通过境内交易所其他上市品种适当性评估并开通交易权限的客户,在同一期货公司可自动获得黄金期权交易权限。已通过境内交易所其他上市品种适当性评估并开通交易权限的客户,在其他期货公司申请黄金期权交易权限时可豁免基础知识要求、交易经历要求、资金要求,但是还需要对其违法违规等情况进行审核。

(文章来源:每日经济新闻)

(责任编辑:DF078) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: