12月17日消息,经中国证监会批准,上交所决定于2019年12月23日上市交易沪深300ETF期权合约品种。沪深300ETF期权的合约标的为“华泰柏瑞沪深300交易型开放式指数证券投资基金”,合约标的证券简称为“沪深300ETF”,证券代码为“510300”,基金管理人为华泰柏瑞基金管理有限公司。

以下为通知全文:

关于上海证券交易所沪深300ETF期权合约品种上市交易有关事项的通知

上证发〔2019〕118号

各市场参与人:

经中国证监会批准,上海证券交易所(以下简称本所)决定于2019年12月23日上市交易沪深300ETF期权合约品种(以下简称沪深300ETF期权)。现将有关事项通知如下:

一、沪深300ETF期权的合约标的为“华泰柏瑞沪深300交易型开放式指数证券投资基金”,合约标的证券简称为“沪深300ETF”,证券代码为“510300”,基金管理人为华泰柏瑞基金管理有限公司。

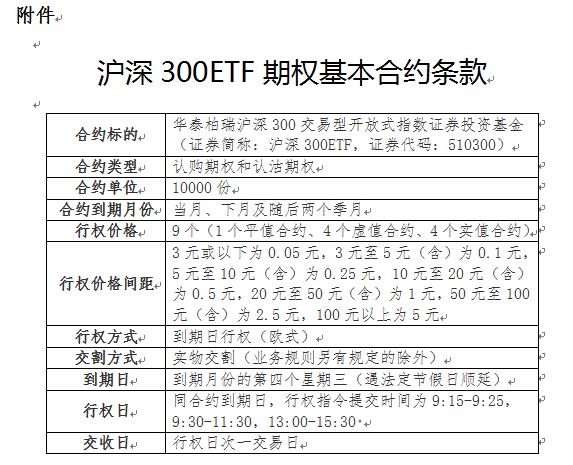

二、本所自2019年12月23日起按照不同合约类型、到期月份及行权价格,挂牌相应的沪深300ETF期权合约(基本条款详见附件)。首批挂牌的期权合约到期月份为2020年1月、2月、3月和6月。

三、请各期权经营机构及其他市场参与人认真做好沪深300ETF期权上市交易的各项准备工作,严格遵守业务规则,有效控制风险,确保产品平稳推出和安全运行。

特此通知。

上海证券交易所

二〇一九年十二月十七日

【相关报道】

沪深300股指期权下周一上市 中金所详解市场疑问

随着三家交易所对期权准备工作的持续推进,推出时间也进入了倒计时。日前,中金所发布公告称,经证监会批准,中金所将于12月23日开展沪深300股指期权上市交易。与此同时,中金所一并发布了合约细则、交易细则和适当性制度管理办法等16个文件。

《证券日报》记者了解发现,沪深300股指期权的多个规则要求与沪深300股指期货接近,门槛设定50万元,具有累计不少于10个交易日且20笔及以上的境内交易场所的期货合约或期权合约仿真交易成交记录,机构客户与个人客户同样适用于此管理办法等。

三家交易所同日推出期权

上周五晚间,中金所发布公告称,将于12月23日开展沪深300股指期权上市交易。中金所将以“四个敬畏、一个合力”为指引,根据全面深化资本市场改革工作的总体安排,扎实做好沪深300股指期权风险防控、会员服务和投资者教育等各项工作,确保产品平稳推出、稳步运行。

就在中金所一并发布了合约细则、交易细则和适当性制度管理办法等16个文件的同时,上交所和深交所也于当日同步发布了上市沪深300ETF期权的通知,预示着三家交易所将于同日推出期权工具。

中金所表示,上市沪深300股指期权有助于完善资本市场风险管理体系,吸引长期资金入市,对于促进资本市场健康发展具有重要意义。在市场各方的广泛关心与支持下,中金所完成了合约规则公开征求意见、技术系统测试、做市商招募等相关工作,目前各项上市准备工作已经就绪。

《证券日报》记者了解,沪深300股指期权的规则设计及要求与沪深300股指期货很接近,例如在期货公司会员为机构投资者申请开立交易编码时,要求具有累计不少于10个交易日且20笔及以上的境内交易场所的期货合约或者期权合约仿真交易成交记录,或者近三年内具有10笔及以上的境内交易场所的期货合约、期权合约或集中清算的其他衍生品交易成交记录,此外,申请开立交易编码前连续5个交易日保证金账户可用资金余额均不低于50万元等;机构客户与个人客户同样适用于此要求。

方正中期期货总裁许丹良告诉记者,2019年可谓是期货业的丰收之年,也是期权的扩容之年。“我国首部《期货法》立法工作将继续推进,中国期货市场累计上市期货期权品种不断扩容,品种基本涵盖了农业、金属、能源、化工和金融等国民经济主要领域,中国期货市场已成为全球第二大期货市场,期货市场布局更加优化,上市品种日趋完善,投资者参与度逐年增加,期货经营机构综合实力显著提升。”

将指数作为标的符合国际惯例

在中金所发布相关合约规则和交易细则等要求后,市场也给与一定的反应。有业内人士指出,为何选择沪深300指数作为期权合约标的物提出了疑问。

对此,中金所相关人士告诉《证券日报》记者,从境外市场股指期权的发展路径看,各家交易所在上市首只股指期权时,均选择广为市场认可和接受的市场基准指数作为合约标的物。他说,以沪深300指数作为首个股指期权的标的物具有以下特点:一是市场代表性好。沪深300指数市值覆盖率高,且行业分布分散。二是较为成熟,机构投资者认可度高,市场基础好。沪深300指数作为跨市场宽基指数,具有更高的知名度和使用度,便于机构投资者透明、高效地进行跨市场套利和风险管理。三是风险可控。沪深300指数个股与行业权重较为均衡,指数稳定性高,抗操纵性强。

此外,沪深300股指期权的合约乘数为什么是100点?中金所认为,合约乘数与标的指数点是决定合约面值规模的重要因素。合约乘数过大可能导致流动性不足,而过小可能会导致机构投资者买卖合约数量过多,交易成本较大。因此,合约乘数应平衡好市场流动性与交易成本两者的关系。按照目前沪深300指数的点位和每点100元人民币的合约乘数计算,沪深300股指期权的合约规模受到市场认可。

值得一提的是,沪深300股指期权的合约类型名称与其他商品期权相比,也有一些不同的叫法。例如,沪深300股指期权的合约类型名称为看涨和看跌期权。中金所借鉴境内外市场经验,将标的指数上一交易日收盘价±10%作为沪深300股指期权的每日价格最大波动限制。

另有业内人士表示,股指期权为何要设置收盘集合竞价制度?对每日结算价的确定方式产生何种影响?中金所表示,股指期权每日结算价不仅是计算保证金、涨跌停板的重要因素,也是资管产品净值计算的依据。股指期权引入收盘集合竞价机制,并以收盘集合竞价的成交价作为当日结算价,能在一定程度上防范价格非理性偏离,确保结算价更好反映收盘时段的最新的价格信息,提升各类业务操作效率。(来源:证券日报)

延伸阅读

A股首个股指期权产品12大要点:涨跌幅设限 提供限价指令

破冰在即!沪深300股指期权合约出炉 来看15问15答

沪深300股指期权规则落地 A股首个股指期权进入倒计时

国内首个股指期权正式交易细则来啦 六大看点、十问十答带你看懂沪深300股指期权

(文章来源:证券时报网)

(责任编辑:DF075) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: