2019年12月18日,摩根大通宣布,已获得中国证券监督管理委员会颁发的《经营证券期货业务许可证》,这标志着由摩根大通控股以及为实际控制人的证券公司——摩根大通证券(中国)有限公司可正式对外开展业务。

摩根大通证券(中国)将为中国以及国际客户提供全方位的金融产品与服务,包括证券经纪、证券投资咨询以及证券承销与保荐。

摩根大通证券是继野村东方国际证券之后,第二家获准开业的外资控股券商。

【相关报道】

外资控股券商大消息!证监会出手 许可证来了!

首批外资控股券商开业的脚步越来越近。近日,野村控股株式会社(下称“野村”)宣布,其外资控股合资证券公司——野村东方国际证券有限公司已获得中国证监会颁发的经营证券业务许可证。这也意味着,这家合资券商和本地券商之间的“PK”也即将拉开帷幕。

不过,对于外资券商进军中国市场会否引发券业鲇鱼效应,业内人士看法并不甚乐观,有券商认为,外资券商入场虽然会在一定程度上加剧券商之间的竞争,但短期内难改券业格局。

野村东方国际证券

获得经营证券业务许可证

近日,野村控股株式会社(下称“野村”)宣布,其外资控股合资证券公司——野村东方国际证券有限公司已获得中国证监会颁发的经营证券业务许可证,可开展的经营业务范围包括证券经纪、证券投资咨询、证券自营及证券资产管理。

2018年4月28日,证监会正式发布《外商投资证券公司管理办法》,允许外资控股合资证券公司,即允许外资持股比例最高达51%。消息一出,当年5月8日,野村证券即正式向证监会提交申请材料,申请设立外商投资证券公司并拟持股51%。

2019年3月29日,证监会宣布依法核准设立摩根大通证券(中国)有限公司和野村东方国际证券有限公司。而这两家也是首批全新设立的外资控股券商。

在依法核准设立近5个月之际,野村东方国际证券正式成立。天眼查数据显示,野村东方国际证券成立于今年8月20日,注册资本达20亿元。从股权结构上看,公司共有三家股东,其中,野村控股株式会社持股51%,为实际控股人,东方国际(集团)有限公司和上海黄浦投资控股(集团)有限公司则分别持股24.9%和24.1%。

从正式成立到获得经营证券业务许可证,三个月的时间并不算长,也足以看出监管对合资券商的重视。据了解,监管层核准后,有6个月时间进行筹备,在此后的现场检查通过后,方可正式开业。

野村表示,通过新业务的开展,凭借其全球经验,致力于为客户提供中国市场多元的投资产品和服务,并以把野村东方国际证券有限公司打造成为其亚洲(除日本外)战略核心的综合性证券公司为最终目标公,公司野村将继续融合集团的全球经验与本土优势,推动中国资本市场的发展,助力中国经济增长。

事实上,早在核准设立之初,野村控股首席执行官永井浩二就曾明确表示,合资公司在成立初期将以财富管理为主营业务,凭借野村进行财富规划的咨询优势服务中国高净值人群。

今年4月开始大肆招兵买马

员工99%都是本地聘请

事实上,早在今年4月,野村东方国际证券就开始紧锣密鼓地招兵买马,并进行系统筹备等,而彼时,其刚刚获准设立,动作不可谓不快。

在野村证券官网,当时专门辟出一个招聘专栏——“野村东方国际证券有限公司(筹)人才招聘”,开始为这家刚刚经证监会核准设立的合资控股券商招徕人才。具体来看,野村公开招聘部门包括产品开发部、财富管理部、研究部、运营部、机构业务部、自营业务部,合计13个岗位,包括财务顾问、交易员、投资经理等。

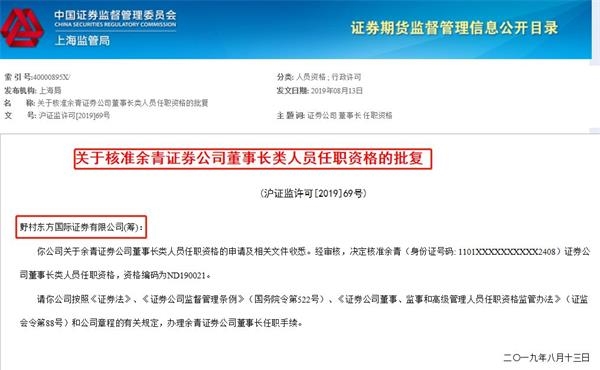

不仅如此,野村东方国际证券的董事长人选也尘埃落定。今年8月13日,野村东方国际证券的董事长人选——原中国再保险(集团)股份有限公司副总裁余青的证券公司董事长类人员任职资格申请获得上海证监局核准。

10月9日,上海证监局核准野村东方国际证券的公司章程。

野村控股中国委员会主席、野村证券执行副社长饭山俊康在10月27日于上海出席首届外滩金融峰会时曾这样描述新聘员工的情况:“新公司里99%的人都是本地聘请,根本不需要派日本员工过来,员工的素质非常高。”

合资券商开业近了

会引发鲇鱼效应吗?

值得注意的是,作为同期获批的合资券商,摩根大通证券(中国)有限公司的进程和野村的很是接近。

同期开始招聘。在3月29日获批设立之后,4月,和野村东方国际证券一样,摩根大通证券(中国)有限公司也开始公布招聘信息,包含大量投行VP(副总裁)岗位,以及金融服务与技术、医疗保健与技术、基础设施和商品、生活时尚和智能制造、数字访问等细分领域。

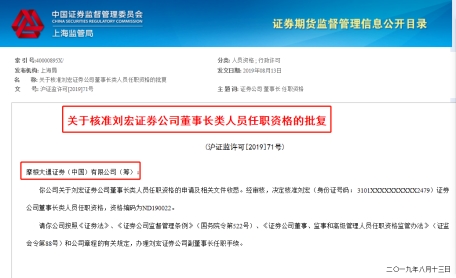

董事长任职资格也同日获批。8月13日,摩根大通证券(中国)有限公司也收到证监会回复,核准刘宏证券公司董事长类人员任职资格。与此同时,胡笑容证券公司经理层高级管理人员任职资格也获得核准。

9月29日,上海证监局核准摩根大通证券(中国)有限公司章程。

而这或许也意味着,摩根大通证券(中国)有限公司距离开业的时间也正在日益临近。而与此同时,这两家合资券商和本土券商之间的比拼也即将拉开帷幕。

另一方面,对于外资券商进军中国市场会否引发券业鲇鱼效应,业内人士看法并不甚乐观,有券商认为,外资券商入场虽然会在一定程度上加剧券商之间的竞争,但短期内难改券业格局。

华东一家券商资管的工作人员告诉记者,外资券商要想参与本土竞争并不是那么容易,需要一段时间的适应,而最关键的则是找到自身的核心竞争力,所以应该理智看待外资券商的进入。银河国际认为,对于经纪业务来说,国内券商在营业部网络和互联网平台方面有明显优势。鉴于发展涉及巨额费用,外资券商在短期内要赶上并不容易。而在财富管理和机构经纪业务方面,外资券商或因有更多较领先的产品而有突破的空间。

中信证券也发文指出,合资券商现任管理层普遍拥有外资工作背景,能够理解和执行外资股东对公司经营战略的规划,国际投行业务能力不言而喻,但投行经营环境与中国A股不尽相同,监管机构和市场的反复博弈仍需时间考验,外资投行在中国面临的最大问题是市场环境不能承载多样化商业模式。

仍有多家合资券商待批

证券行业打开开放大门吸引了不少外资的目光。目前仍有多家合资券商已提交申请,正在等待证监会核准。

今年8月19日,证监会官网显示,已经接收了高盛高华《证券公司增加注册资本且股权结构发生重大调整审批》。8月21日,高盛发言人称,高盛方面已向中国证监会提交申请,拟将对合资证券公司高盛高华持股比例提高至51%。11月20日,高盛董事长兼首席执行官苏德巍在一个活动上表示,高盛中国团队已向董事会提出5年期商业计划,高盛希望未来5年内在中国增加资本投资,在华合资券商持股比例最终将增至100%。

而在今年8月1日,摩根士丹利华鑫证券的股东摩根士丹利作价3.762亿元受让摩根华鑫2%股权,该交易完成后,摩根士丹利将持有摩根华鑫51%股权,成为这家合资券商的控股股东。

据证监会最新公开的数据显示,摩根士丹利华鑫证券和高盛高华证券两家券商变更5%以上股权及实际控制人的申请已于今年11月1日获得证监会受理。

此外,今年4月15日,方正证券发布公告称,瑞士信贷计划以非公开协议方式单方面向瑞信方正增资6.28亿元。增资完成后,瑞士信贷将成为瑞信方正的控股股东。

除了申请股权比例变更,新设合资券商的情况也越来越多。

今年3月,新加坡星展银行申请设立外资参股证券的申请材料获接收;5月,证监会对联信证券、金圆统一证券、方圆证券、瀚华证券、华胜国际证券等五家拟设合资券商进行了第一次反馈意见。

9月10日,广隆证券宣布,中国证监会已批准广隆证券联合高盛在中国设立合资证券公司;9月25日,日本第二大证券经纪商大和证券表示,已向中国监管机构申请成立一家合资证券公司,材料已于近日被证监会接收;9月27日,福建省投资开发集团有限责任公司和台湾元富证券股份有限公司联合发起设立证券公司的申请已经被证监会接收。(来源:中国基金报)

延伸阅读

证监会副主席阎庆民:已核准设立3家外资控股券商

外资控股券商再添丁 资本市场对外开放进入“窗口期”

首批新设外资控股券商新动向:野村东方国际证券获经营许可证

(文章来源:澎湃新闻)

(责任编辑:DF075) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: