宏观面变化对价格运行节奏有一定影响

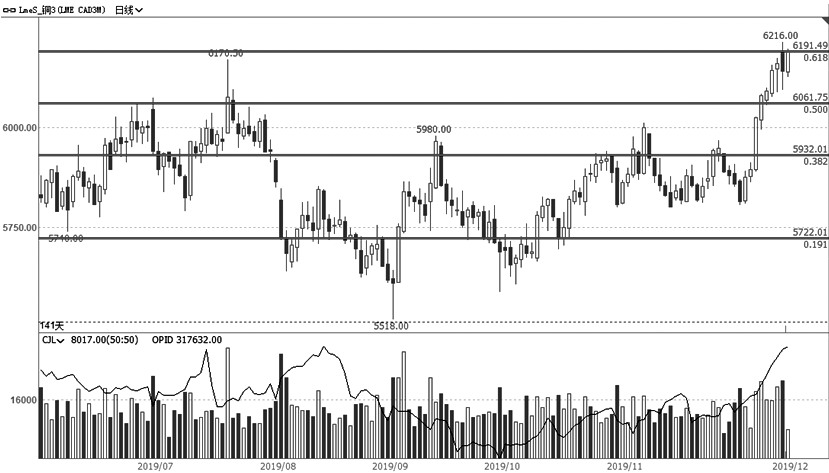

11月7日伦铜上试6000美元/吨关键位,随后乐观情绪逐渐消化,铜价重新回到月初水平,依托5800美元/吨一线振荡。12月以来,铜价走出了一轮反弹行情,宏观忧虑情绪缓和为主要驱动因素。

全球宏观经济长期来看变化不大

OECD发布的最新一期经济展望报告称,预计今明两年全球经济将分别增长2.9%,为2008年金融危机以来的最低增速。其中,2019年的预期与此前保持一致,2020年的增长预期相比9月时下调了0.1个百分点。

美国股市连创新高,经济增长韧性较好。美国供应管理协会ISM公布的数据显示,美国10月ISM制造业指数跌至48.3,不及预期值48.9,较9月有一定程度好转,但位于荣枯线以下;10月美国季调后非农就业人口为12.8万,失业率为3.6%,劳动参与率为63.3%。今年美国制造业PMI处于下滑趋势,且自8月起,持续位于荣枯线以下。反观就业却持续强劲,年内美国非农就业人口除2月出现大幅波动外,其余多数时间稳定在较好水平,失业率更是持续处于多年低位。失业率的上佳表现和制造业PMI的下滑趋势形成反差。今年美联储已经累计降息三次,美国股市自10月起重新走强,11月以来更是连创历史新高。根据彭博社在12月2—4日对29位经济学家的调查,受访者放弃了他们之前的关于2020年降息的预期,预测中值表明,预计到2021年年底,联邦基金利率的目标区间将保持在1.5%—1.75%的水平。

英国保守党获胜,欧洲经济仍受英国脱欧影响。国际货币基金组织11月6日在其发布的《欧洲地区经济展望》中表示,欧元区经济增长放缓幅度将超过预期,因为在全球贸易局势持续紧张的情况下,欧元区制造业危机可能蔓延至服务业。IMF将今年欧元区经济增速预期从1.3%下调至1.2%,IMF预计2020年和2021年欧元区经济增速为1.4%,此前预期均为1.5%。

欧盟委员会表示,考虑到英国脱欧带来的贸易不确定性,其下调了2019年和2020年欧元区的经济预测:预计今年经济增长1.1%,明年增长1.2%,而5月欧盟委员会预计2019年和2020年的经济增长率分别为1.2%和1.5%。

从目前欧元区的制造业情况来看,11月欧元区整体制造业PMI环比出现改善,不过仍未摆脱2月便已持续低于50以下的水平。除法国仍维持着相对较好的制造业水平外,欧洲经济的“火车头”德国以及第三大经济体意大利均难言乐观。

英国脱欧问题仍待解决。10月28日,欧盟27个成员国同意让英国脱欧限期再延长3个月至明年1月31日,这是欧盟第3次批准英国延长脱欧期限。随后,当地时间10月29日,英国议会下院投票通过了英国政府提出的一项法案,同意在12月12日提前举行大选,11月6日凌晨,英国议会宣布正式解散,为大选做好准备。上周,保守党在英国大选中获得胜利,但不论最后英国能否顺利“脱欧”,这场旷日持久的僵局已经对欧盟经济造成损伤,英国的经济局势也大受影响,且短期内较难恢复。

中国央行引导预期管理,降低成本导向明确。国内10月官方制造业PMI为49.3,环比上月有所走弱;财新PMI为51.7,较9月回升,且为连续第四个月回升。面对国内10月PMI数据的“劈叉”,市场对于经济增长仍然存在忧虑情绪。11月,为缓和市场情绪,中国央行先后多次引导市场预期:11月5日,央行公告称,开展MLF操作4000亿元,与当日到期量基本持平,期限为1年,中标利率为3.25%,较上期下降5个基点;15日,为平抑税期高峰、维护合理充裕的流动性,央行对在省级行政区域内经营的城市商业银行定向下调存款准备金率1个百分点的第二次调整,释放长期资金约400亿元;18日,央行再次“降息”,央行发布消息称,当天以利率招标方式开展了7天期逆回购1800亿元,中标利率2.5%,较此前下降5BP,这是7天期逆回购利率逾四年来首次下调。20日,贷款市场报价利率(LPR)最新报价为:1年期LPR为4.15%,5年期以上LPR为4.8%,此前于10月21日公布的1年期LPR利率为4.2%,5年期以上LPR为4.85%,两品种LPR均较上次报价下调5个基点,且5年期以上为新LPR亮相以来的第一次下调。央行接连出手引导降低成本导向,对地产市场的发展有较为积极的指导意义。

废铜收紧持续主导供应层面

铜矿供应环境平淡,对铜价影响弱化。11月以来,海外矿山扰动事件明显减少,铜矿环境较10月明显平静。Antofagasta于11月4日削减产量预估1万吨,智利的抗议活动给公司带来更大的打击,目前预计铜年产量为75万—77万吨,而此前的预测为75万—79万吨。11月26日,嘉能可宣布位于刚果民主共和国的穆塔达矿已暂停运营,原因是难以获得硫酸,停运从11月25日开始,一个多月后,该矿将进入检修阶段,此前嘉能可曾在8月宣布,将从年底起暂停该矿运营两年。相对于10月智利大规模暴乱对于供应端的影响,11月铜矿供应对铜价的影响进一步弱化。

废铜进口批文收窄预计将持续至年末。2019年11月5日,2019年第14批限制类进口固废进口批文公布,涉及废铜批文总量为11110实物吨,批文量仅为第13批批文数量的19.4%,环比大幅减少近80%;按照80%的平均品位测算,约合金属量8888吨。据悉,在目前已公布的第9批至第14批废铜批文中,前4批均为三季度批文,从第13批批文开始为第四季批文量。目前已经公布的两批四季度废铜进口批文量较前三季度同期批文量大幅缩减。四季度废铜供应如市场预期大幅收紧,且将持续至年末。

四季度加工费尚可,精炼铜生产波动不大。据SMM报道,11月21日上午,江铜、铜陵、中铜与Freeport确定了2020年TC长单价格62美元/吨,为2012年以来的新低点,且远低于去年80.8美元/吨的加工费水平,基本符合市场预期。有观点认为主要是由于中国新建冶炼产能将投入运营,但矿山产出或保持平稳,这对TC/RCs施压。

不过,CSPT小组于10月17日在上海召开了四季度的Floor?price价格会,并敲定四季度的TC地板价为66美元/吨。有关数据显示,年底国内粗炼将有新疆五鑫和紫金铜业合计18万吨的产能扩产,紫金矿业(福建)将有10万吨的精炼产能扩产。目前66美元/吨的加工费水平冶炼厂尚能承受,明年年初新增的冶炼产能产量也在不断提升中,精炼铜生产预计波动不会太大。

基建效果尚未显现? 空调有望成为亮点

年末基建冲量力度预计有限。从10月公布的数据来看,电源基本建设投资完成额累计同比增长7.61%,虽然电源建设完成额从今年4月起便持续维持正增长,且10月环比有所发力,但今年电源基本建设水平偏低,12月加速力度预计也将有限;电网基本建设投资完成额同比回落10.46%,回落速度连续两个月放缓,证明电网建设在9、10月确有一定好转,但今年整体电网建设完成情况为最近四年来最差水平;铁路固定资产投资完成额同比增长5.9%,地产开发投资完成额累计同比增长10.3%,增速均有一定程度下滑。

从目前的地产格局来看,房屋新开工面积增速大涨,10月增速高达23.23%,同期施工面积增速也跳升至20.19%,但主要是受去年9、10月基数过低影响,实际新开工及施工面积相对平稳。10月房屋竣工确实有所加速,环比大幅提升,高达45.25%。房屋销售面积和房屋待销面积均相对平稳。

伴随着经济增长压力,传统消费旺季更多体现在概念上,对需求的拉动作用较小,从今年整体基建落实力度评估分析,年末基建冲量力度预计有限。

空调库存压力不大,空调生产年末存在发力空间。空调行业在10月基本处于产销两淡局面:国内家用空调和变频空调均出现销量快速下滑现象,同期出口也有收缩,但并未出现明显的库存积压,主要是产量下降明显。截至10月,空调库存量为902万台,库存压力不大。9、10月,铜管开工率同比、环比均回升,预计年底空调生产有一定发力空间。

库存压力有所减轻,汽车生产限制因素减弱。10月国内汽车行业基本维持9月格局:10月国内汽车库存为95万辆,较前期变化不大,目前汽车库存压力已经明显弱化。国内汽车产量降速收窄,10月同比减少2.1%,但这与去年10月基数较低有关,目前国内汽车生产增速已经连续第十四个月负增长,生产端发力去库存仍在进行中。汽车销量相对平稳,虽然持续负增长,但降速有收窄迹象。目前汽车行业库存压力有所减轻。

纵观12月,市场对于美联储按兵不动的预期较为一致,此外英国大选也对市场情绪产生短期影响。从基本面来看,海外矿山重归平静,四季度加工费水平可以满足冶炼厂正常生产;废铜供应持续紧张仍将持续,并在供应端提供一定支撑。基建年末冲量力度预计有限,汽车行业库存压力减轻,但产销格局仍将维持目前趋势,唯有空调生产存在一定发力空间。

基于此,年末铜价振荡格局将延续,而宏观面变化对价格运行节奏有一定影响。

(作者单位:国元期货)

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: