关于沪市股票期权试点期间暂免收取卖出开仓交易结算费的通知

各期权经营机构:

为降低沪市股票期权业务中投资者交易成本,中国证券登记结算有限责任公司(以下简称“本公司”)决定在沪市股票期权试点期间暂免收取卖出开仓(含备兑开仓,下同)交易的结算费。现将有关事宜通知如下:

一、股票期权试点期间,暂免收取卖出开仓交易的相应结算费。

二、本公司可以根据沪市股票期权试点开展情况,恢复收取卖出开仓交易的结算费,相关通知届时另行发布。

三、除第一条规定事项外,沪市股票期权业务的其他结算业务费用收取标准仍按照本公司现行有关规定收取。

四、请各期权经营机构根据本通知规定做好相关费用参数设置工作。

五、本公司于2015年发布的《关于股票期权试点初期暂免收取卖出开仓交易结算费的通知》同时废止。

特此通知。

中国证券登记结算有限责任公司

2019年12月20日

【相关报道】

沪深300股指期权下周一上市 八大要点、八问八答帮你摸透规则

首个指数期权越来越近!

12月18日晚间,中金所公布了沪深300股指期权上市交易事项,沪深300股指期权合约自2019年12月23日(星期一)起上市交易。同时还公布了上市交易合约月份和挂盘基准价、限价指令每次最大下单数量、交易保证金、持仓限额、相关费用、做市商和询价限制等规定,小编整理了八大要点、还有八问八答为大家做好上市交易前的准备工作。

八大交易要点

要点一:上市交易合约月份和挂盘基准价

沪深300股指期权首批上市合约月份为2020年2月(IO2002)、2020年3月(IO2003)、2020年4月(IO2004)、2020年6月(IO2006)、2020年9月(IO2009)和2020年12月(IO2012)。

各合约挂盘基准价由交易所结合沪深300股指期权做市商报价等因素确定,并在合约上市交易前一交易日公布。

要点二:限价指令每次最大下单数量

沪深300股指期权合约限价指令的每次最大下单数量为20手。

要点三:交易保证金

沪深300股指期权合约的保证金调整系数为10%,最低保障系数为0.5。

要点四:持仓限额

同一客户某一月份沪深300股指期权合约单边持仓限额为5000手(在不同会员处持仓合并计算)。

要点五:手续费和申报费

沪深300股指期权合约的手续费标准为每手15元,行权(履约)手续费标准为每手2元。交易所暂不收取沪深300股指期权合约的申报费。

要点六:做市商单边持仓限额

沪深300股指期权做市商可以在交易日9:30-15:00,通过会员向交易所申请双向期权持仓自动对冲平仓,自动对冲平仓暂不收取手续费,申请后持续有效。

做市商也可以在上述时间申请取消自动对冲平仓。做市商所有月份沪深300股指期权合约单边持仓限额为60000手。做市商所有月份沪深300股指期货合约单边持仓限额为20000手。交易所将加强做市商梯队建设和精细化管理。

要点七:询价限制

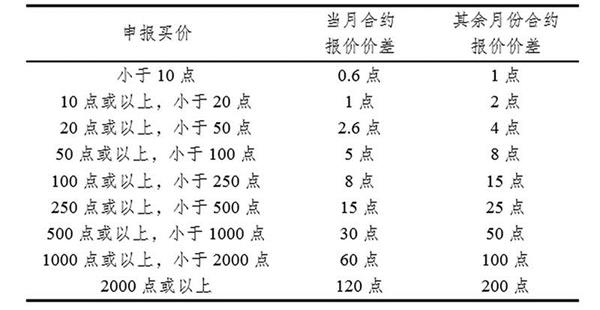

客户对同一期权合约的询价时间间隔不得小于60秒。期权合约最优买卖报价价差小于等于下表价差时,不得询价。

要点八:上市初期实施交易限额制度

沪深300股指期权上市初期执行较为严格的交易限额制度,自沪深300股指期权上市首日至2020年3月的第3个星期五(2020年3月20日),客户该品种日内开仓交易的最大数量为50手,单个月份期权合约日内开仓交易的最大数量为20手,深度虚值合约日内开仓交易的最大数量为10手。自2020年3月的第4个星期一(2020年3月23日)至6月的第3个星期五(2020年6月19日),客户该品种日内开仓交易的最大数量为100手,单个月份期权合约日内开仓交易的最大数量为50手,深度虚值合约日内开仓交易的最大数量为20手。套期保值交易、做市交易的开仓数量不受此限。

八问八答

问题一:沪深300股指期权首批上市合约月份中,为什么从2020年2月合约开始加挂?

答:中金所结合期货市场合约挂牌的特点,综合考虑各方面的情况,在征求市场意见的基础上慎重做出决定,将2月合约定为最近月合约,给予交易者一定的适应时间,确保沪深300股指期权平稳上市、安全运行。

问题二:沪深300股指期权保证金调整系数为10%,最低保障系数为0.5,请问这一设置有何考虑?

答:沪深300股指期权合约的保证金模式目前采用传统保证金模式,较符合中国境内市场的发展现状。从境外一些市场,特别是亚洲几个较为成功的新兴市场发展路径来看,在市场发展初期,大多先采用传统保证金模式。

沪深300股指期权的保证金调整系数10%与股指期货保证金水平保持一致,最低保障系数0.5设置了虚值期权的最低保证金水平,约为股指期货保证金水平的一半,这一设置是出于风险控制等方面的考虑。

问题三:沪深300股指期权上市初期,采取持仓限额的手段是出于什么考虑?同一客户某一月份的持仓限额为5000手的设置是出于什么考虑?

答:持仓限额是避免风险过于集中、防范市场操纵的有效措施。沪深300股指期权的持仓限额设置为5000手,与沪深300股指期货保持一致。

问题四:沪深300股指期权的手续费标准为每手15元,设置这一标准有何考虑?

答:目前的沪深300股指期权手续费设置相对较高,可一定程度防范市场过热。

问题五:上市通知中明确了做市商的持仓限额,做市商较其他投资者在沪深300股指期权上为什么拥有更高的持仓限额?做市商对沪深300股指期货所有月份合约单边持仓限额20000手是如何考虑的?

答:期权做市商是不以方向性交易为目的的,其主要义务是为大部分期权合约提供买卖双边报价、为投资者的询价提供回应报价,从而为期权交易提供流动性,同时引导市场合理定价。因此,为了匹配做市商的义务,通常在期权上给予做市商更高的持仓额度。

为便于做市商灵活运用不同月份的股指期货合约进行风险管理,做市商在沪深300股指期货上的持仓限额维度设置在产品上。整体上看,做市商在沪深300股指期货产品上的持仓限额水平与一般客户在沪深300股指期货所有月份合约合计后的持仓限额水平一致。

问题六:沪深300股指期权为什么对期权合约设置询价时间间隔约束?

答:对期权合约提出询价时间间隔要求是为避免投资者在同一期权合约上频繁询价,优化技术资源。

问题七:沪深300股指期权上市初期执行较为严格的交易限额制度是出于何种考虑?

答:沪深300股指期权上市初期执行较为严格的交易限额制度,管控市场热度,确保产品平稳运行。

问题八:沪深300股指期权上市初期对深度虚值期权执行交易限额制度是出于何种考虑?

答:深度虚值期权价格较低,价格波动百分比较大,个别投资者对其风险的认识尚不全面。沪深300股指期权上市初期对深度虚值期权执行交易限额制度,可避免投资者过度交易深度虚值期权,引导市场建立理性的投资文化。(来源:上海证券报)

延伸阅读

沪深300股指期权合约 限价指令每次下单限20手 单边持仓限额为5000手

中金所发布沪深300股指期权合约上市交易有关事项

(文章来源:中国结算)

(责任编辑:DF075) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: