距离2019年底还有不到2周的时间。主要央行已从年初的全面紧缩转变为目前的宽松政策。我们看到资产/行业/样式之间发生了一些轮换,这导致许多相对指标变得捉襟见肘,看起来在视觉上就像它们处于转折点(例如,小型vs大型,价值vs增长,新兴市场vs新兴市场,周期性与防御性)。

回顾2019年存在诸多风险,但投资机会同时也存在,年初至今,股票市场和债券市场均表现良好。我们将通过10张图来总结2019年金融市场。

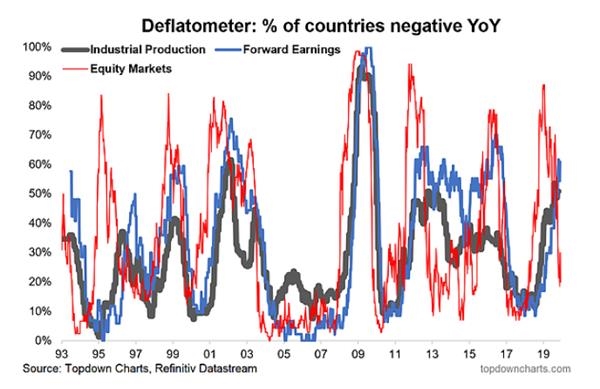

1、通货紧缩风险

首先要注意的几件事是,通缩确实席卷全球,我们已经看到许多经济体和地区的出口/制造业处于衰退状态。其次,去年底股市大幅下跌,而我们在今年下半年看到了明显的转机。如果你参考股票市场,通缩风险正在消散。

年初时我们的评论:世界上超过80%的股市处于“价格通缩状态”(价格同比去年为负增长),这里的风险是我们看到黑线和蓝线上升(远期收益和年度工业生产订单占比),如果全球经济表现良好则会分别显示很短的黑线和蓝线,而一旦经济开始通缩,全球经济衰退将面临衰退风险。这张图表是最重要的图表。

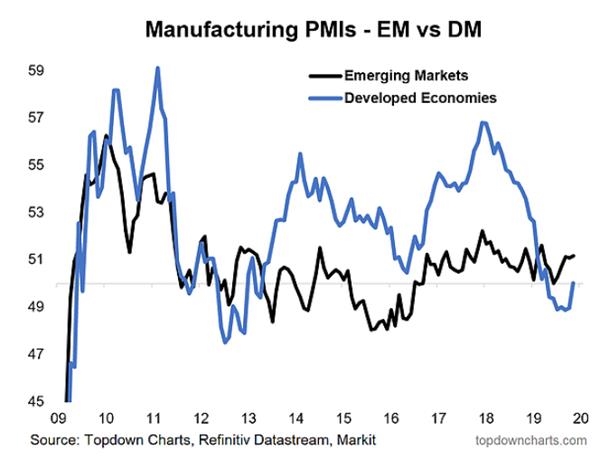

2、制造业PMI-新兴市场与发达市场

新兴市场(EM)的制造业PMI与发达国家市场(DM)的制造业PMI相比相对稳定且更具弹性。我们将继续关注这个指标早2020的变化。当出现金融危机时,我们发现当发达国家市场PMI跌幅比新兴市场EM大的时候,新兴市场(EM)的制造业总体跑赢发达国家市场(DM)的PMI。 因此,我们将持续观察在2020年潜在的全球经济复苏期间,新兴市场的表现是否可以跑赢发达国家市场。

年初时我们的评论:随着DM而下降,与EM相比上升?这是早期,但我们一直看到EM经济数据有所稳定(并且整个DM疲软)。

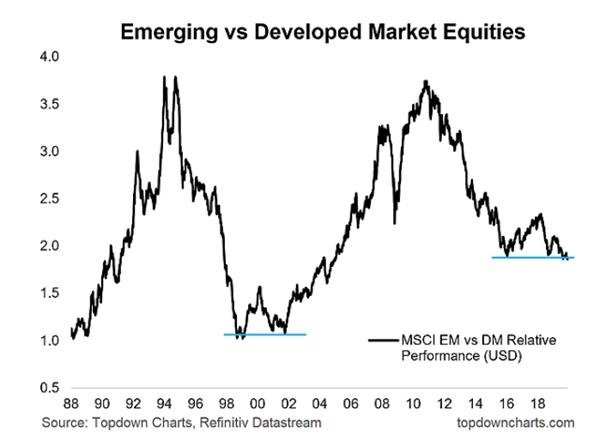

3、新兴市场与发达国家市场股市

短期内,蓝线附近可能会发生行情转变,但从长期来看,这是资产配置最主要的依据之一(以及所有其他构成因素的图表)围绕这个重要主题的大局。

年初时我们的评论:

这张图同上一张图密切相关,新兴的经济差异取决于许多因素(其中估值是其中之一),我认为这将有助于新兴市场股票在未来几年内轻松超越发达地区市场。

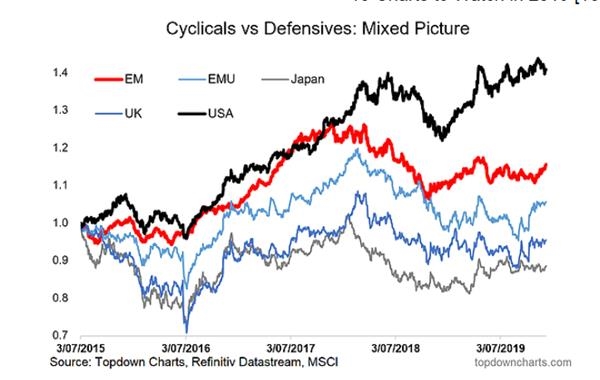

4、全球周期性股票与防御性股票

新兴市场周期性股票与防御性股票的率先反弹确实提供为股市总体表现提供了信号以及奠定了基础,但是美国股市表现明显优于其他地区,但是,正如最近几周美国周期性与防御性的变化一样,新兴市场周期性与防御性在今年下半年停滞一段时间后再次上升。

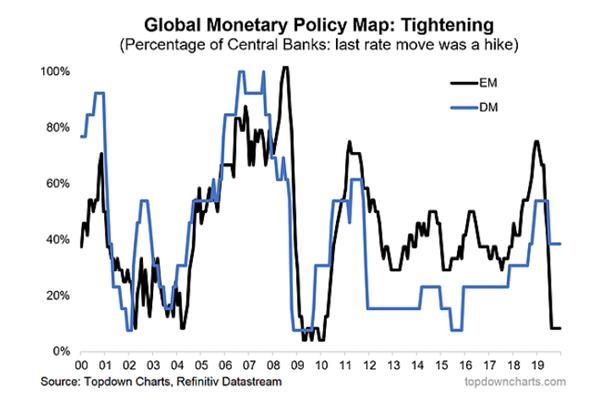

5、全球货币政策趋势

在央行意识到过分收紧政策是错误的决策之后,随之带来的是经济数据开始恶化,结果导致央行迅速转向宽松政策。简而言之,2018年是紧缩的一年,2019年是宽松的一年。这对近期的经济增长前景具有深远的影响,但我想知道这是否还会影响中期走势……各国央行是否会在明年晚些时候改回紧缩政策,还是继续运行宽松政策。

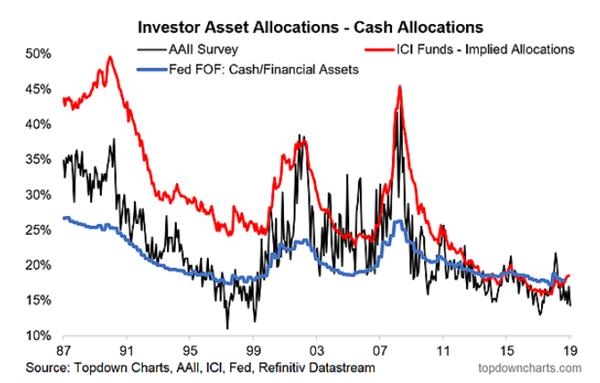

6、现金配置

市场自去年年底短暂进入动荡之后,投资者慢慢将现金投入股市,现金分配仍保持在周期性低点附近。这张图可以监视投资者主动(向股市投入更多现金)或被动(等带所持股票上涨)甚至是满仓干。

年初时我们的评论:紧缩货币政策的一个影响是,现金变得越来越有吸引力,超出了其资本保护的核心作用。我们预计现金分配从创纪录的低点上升。

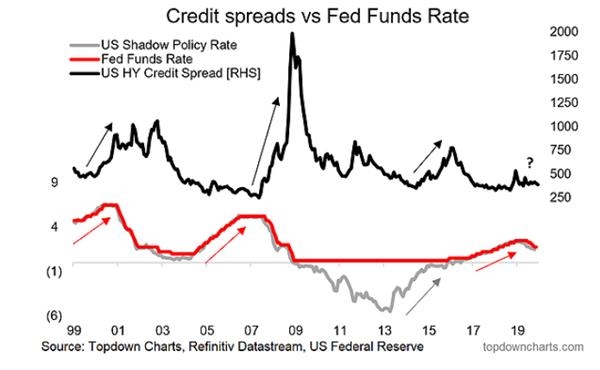

7、美国高收益信贷

由于投资者基于风险偏好的改善和美债收益率的降低的结合,今年企业信贷提供了相当不错的回报。若希望信贷有爆发式的增长,则需要看到实际的衰退和违约率飙升。

年初时我们的评论:较高的现金利率可能对那些选择增加风险的投资者造成问题:美国高收益信贷处于尾声,预计未来会有更大的利差。

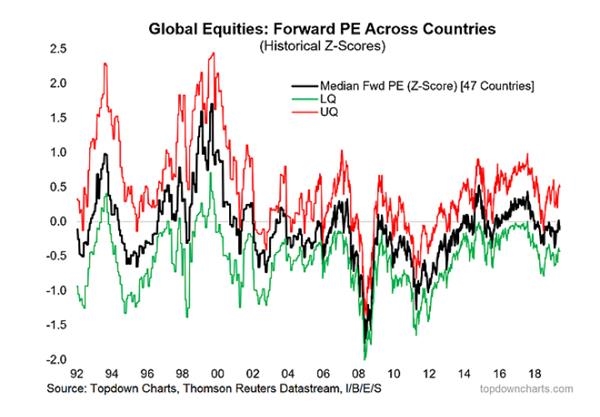

8、全球股市估值

今年年初,全球股市被低估的程度非常严重(虽然与2008年相比并非如此),但实际上要比2015/16年度的两次回撤和之前即将发生的全球衰退时期相比估值更低。现在非常容易找到被低估的市场,当然不包括美国股市。

年初时我们的评论:随着全球股票市场的回撤调整,寻找被低估的股票变得越来越容易。估值已经回撤至之前的低点。全球股市被低估的程度将增加,从长期来看,这利好长期投资者。

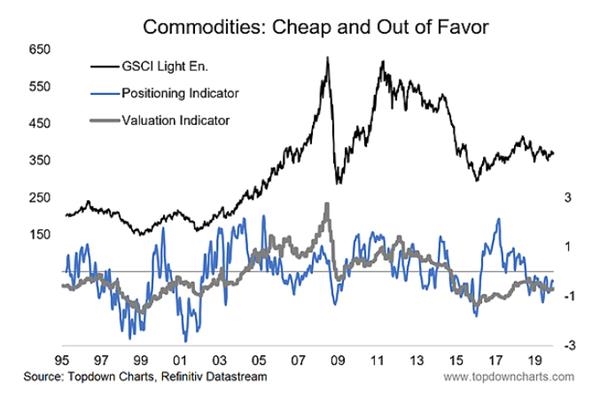

9、大宗商品:

大宗商品仍被低估。我们一直关注新兴市场的需求,美元疲软的确可以提振需求,但我们认为2020年的情况将比今年要好!

年初时我们的评论:去年受到众多不利因素的困扰,大宗商品在2018年年底看起来并不受投资者追捧且被低估。与上图一样,下跌的空间总是存在,但只要全球经济避免衰退并且新兴市场采取行动,最终将稳定并改善大宗商品。通常大宗商品在周期的后期往往表现的更好,随着美元走强的趋势开始消除,这可能是大宗商品止跌反弹的一个信号。

10、A股:

年初,A股估值回到了原点,而今年中国A股一度上涨了约30%,但是随着TRADE WAR和贸易交易达成的预期给市场造成了冲击,此后市场回撤并上涨了约17%。A股估值仍然相对较低,随着人们的注意力转移到2020年,A股将值得关注。

(文章来源:WEEX一起交易)

(责任编辑:DF387) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: