来源:万得债仕邦

原标题:投资者疯狂买“垃圾债“,这是美国股市回调的前兆

随着今年接近尾声,投资者一直在争相购买风险最高的美国企业借款人的债券,也就是所谓的“垃圾债”。这个现象显示投资者对于美联储在2020降息的预期在降低,因此高评级债券遭到冷落。

美国银行全球研究(Bank of America Global Research)美国高收益策略主管奥列格·梅伦耶夫(Oleg Melentyev)表示,仅在12月,美国的CCC级别(垃圾债券市场的最低等级)的企业回报率就达到4.4%。这一表现比今年前11个月还要高得多,表明投资者已经克服了对发债方的厌恶情绪。这也凸显了在利率仍维持在历史低位附近之际,投资者对收益率的疯狂追逐。

在新一轮的货币刺激措施已将数万亿美元债务的收益率推至负值区间之际,投资者大量涌入高收益资产,于是他们一拥而上,争相购买CCC级债券。CCC级债券通常提供有吸引力的票面利率,以弥补更高的违约风险。

目前除了这个市场,似乎没有其他更好的选择。如退休人员被迫进入这个市场,保险公司被迫进入这个市场,养老基金被迫进入这个市场,任何其他依赖收入作为生活来源的人被迫进入这个市场。由于投资级债券没有收益,他们大量购买垃圾债券。

今年到目前为止,美国BB级评级公司,也就是垃圾债里最“顶层“的评级回报率15.6%。而单B级债券上涨了约14%。CCC级公司债收益率仅为4.5%, 这个数据意味着CCC级别债券的收益今年所有的收益均发生在过去几周。

专门从事垃圾公司债券最大两个交易所交易基金——iShares iBoxx(交易代码为HYG)和显示SPDR巴克莱指数显示,今年迄今为止净流入90亿美元,反转了去年的外流,托德。追踪共同基金和ETF资金流入,流出的EPFR Global的最新数据显示,已有连续49周资金流入固定收益基金。这段时间为债券基金增加了4680亿美元,是自2001年以来最大的连续记录。

包括太平洋投资管理公司(Pimco)和DoubleLine Capital在内的债券基金经理警告称,垃圾债券的”天价”很容易下跌。DoubleLine首席执行官杰弗里·冈拉克(Jeffrey Gundlach)表示:问题在于,当经济下滑时,那么损失将是巨大的。管理着近1.9万亿美元资产的太平洋投资管理公司(Pimco)集团首席投资官丹·伊瓦斯辛(Dan Ivascyn)表示:“信贷可以在很长一段时间内保持充裕。”但他补充称,如果经济萎缩,信用评级较低的美国公司的高债务水平可能会放大垃圾债券市场的问题。他表示:“各国央行采取了宽松政策,短期内的不确定性来源有所减少,但我们对企业信贷仍持谨慎态度,因为我们宁愿现在放弃一点回报,以免以后损失惨重。”

垃圾债的飙升在一定程度上显示了市场对于明年美联储继续保持宽松的预期并不是很高,而过去几年的经验显示美联储在调整货币政策的时候(由鸽转中性,或者中性转鹰),美国股市往往会出现一波回调。

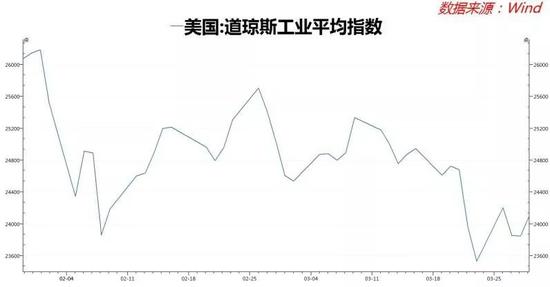

例如下图所示,在2018年年初的时候,当时的美国非农数据一度增加了市场对于美联储加快加息步伐这样一个预期,美股在短期内大幅回调;2013年当美联储前主席伯南克提出开始缩减QE这个想法的时候,美股在之后也出现了回调。

因此在2020年,如果美联储的降息预期彻底落空的话,如果美国经济的疲软度也逐渐被放大,那么美国股市被抛售的压力最快在第一季度就会发生。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: