1. 2019年双硅品种走势回顾

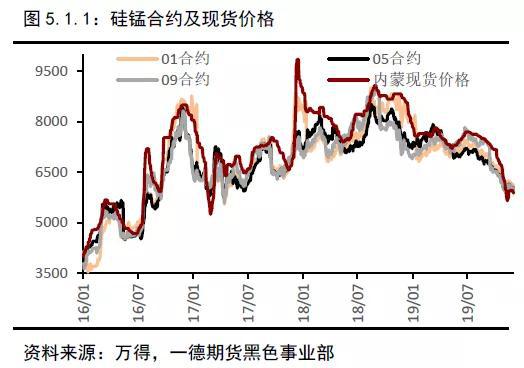

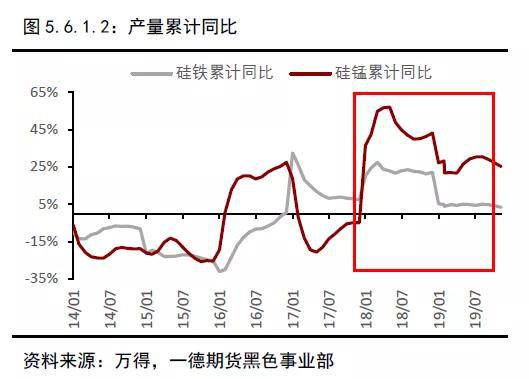

2019年双硅品种出现明显分化。硅锰年初上涨了近500元/吨后,下半年开始了漫漫熊市,创出2000元/吨以上的跌幅,伴随跌价的是产量的大幅增加,相比18年,硅锰2019年产量环比增加225万吨,累计同比增幅在23.8%。硅铁全年现货价格则一直徘徊在5500-6200元/吨之间,月均产量维持在45-49万吨,走势平淡无奇。从整个黑色品种上看,硅锰无疑成为19年黑色系商品中最弱势的品种。19年之前两者的价差稳定在1000元以上,但从19年开始两者价差迅速缩小,其主要原因是两个品种的产能发生了本质的变化。

2. 双硅品种产能情况梳理

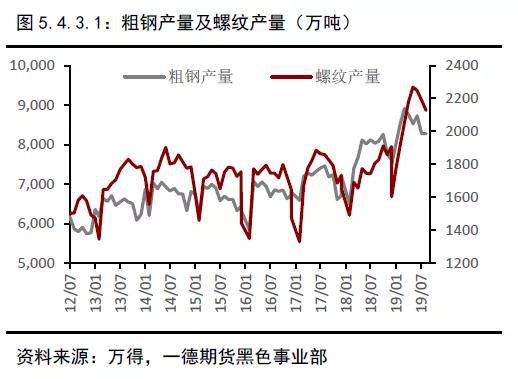

硅锰作为炼钢环节的必需品,粗钢产量增加叠加螺纹新国标的执行,19年硅锰使用量的增加是刚性的。另从炼钢成本角度,硅锰每上涨1000元,对于炼钢成本的增加超不过30元/吨,因此钢厂对硅锰的价格并不敏感,每月采购量基本恒定。另外硅锰作为内需为主的品种,不像硅铁容易受到外需的影响,所以19年下半年的暴跌,主要是无序的新增产能造成的。硅铁情况基本相同,只是产能扩张的时间不同,虽然需求增长不如硅锰,但需求增加也是确定性的,另硅铁还有出口、金属镁和铸造产业的需求,可价格也难以出现明显的上涨,同样说明硅铁也存在产能过剩的情况。

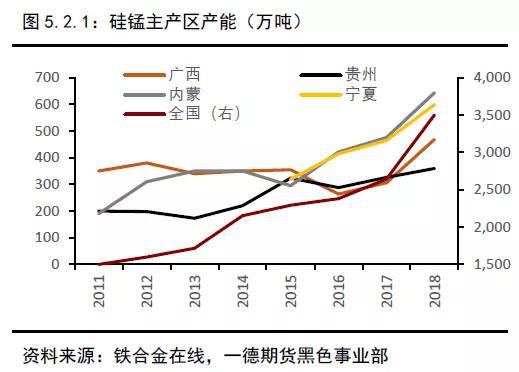

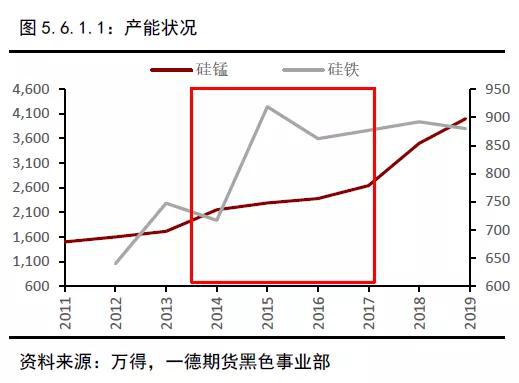

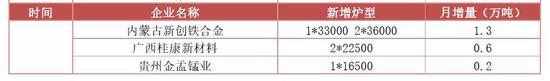

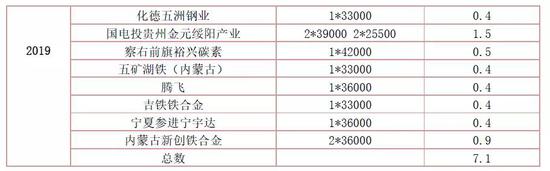

从11年到18年,硅锰的全国总产能是呈现上涨态势的,16-18年,硅锰全国总产能增加了52.7%,广西为31%、内蒙为118%、贵州为11%、宁夏为87%。18-19年这段时期总产能累计增长130%,广西为33%、内蒙为238%、贵州为79%。进入到19年,硅锰的产能扩张还没有结束,预计19年全国的硅锰总产能将达到4000万吨左右,其中主产区产能在2500万吨左右。19年新增产能主要集中在广西和内蒙等地区,其中内蒙增加最多,广西次之,宁夏因涉及25000KVA淘汰落后产能问题,产能会有所下滑。硅锰18-19年新增产能见附件1,硅铁19年新增产能(置换、淘汰产能未统计)见附件2。

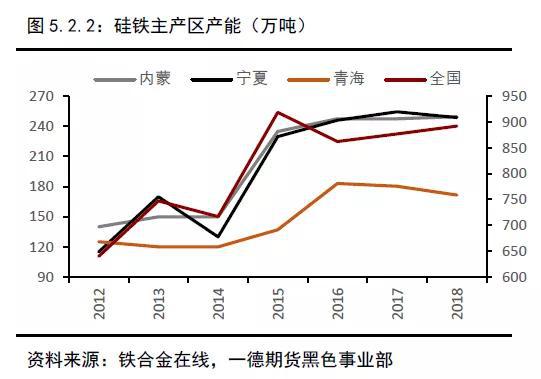

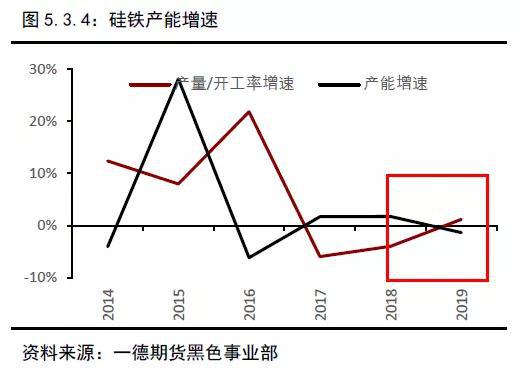

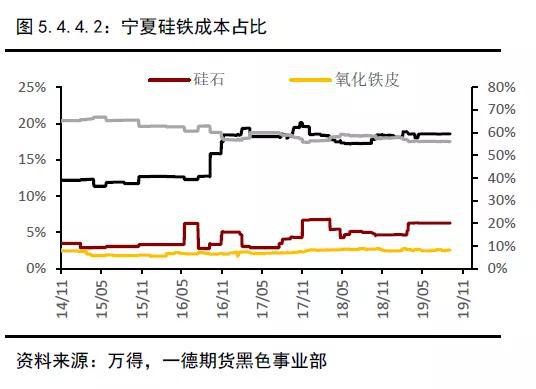

硅铁产能集中期在14-15年,从15年后产能有所收缩,近期保持相对稳定状态。造成这种差异的原因是:14-15年的钢材下跌阶段,硅铁生产企业为了降低成本,进行了大量的产能更迭,用能耗更低的大炉子更换了能耗较高的小炉子,且硅铁生产企业中国企占比较高,在投资能力上相对较强,所以出现了逆势投入的情况。15年硅铁产能扩张到达顶部,16-17年为平稳期,到18年我们看到全国总产能开始下降,降幅为2.9%。但宁夏产能上涨8%,内蒙产能上涨6%,青海产能上涨25%,主要的原因是电费成本引发的产能转移,行业逐渐向主产区集中。19年硅铁行业整体上保持相对稳定情况,并没有太多新增产能,预计19年总体产能基本保持与18年相同或略微上涨。

3. 双硅品种产量情况梳理

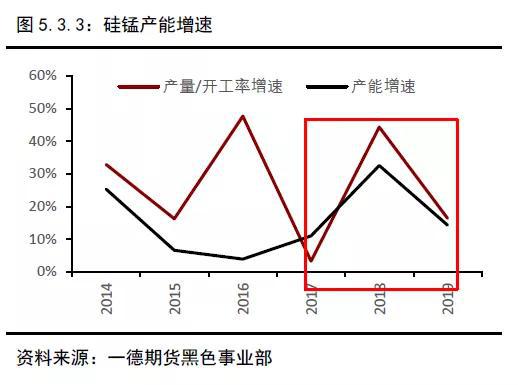

双硅品种的产能转化为产量的周期一般需要6个月到一年左右的时间,前期产能的提升往往伴随产量的提升。后期在产能周期转向平稳或负增长阶段,产量往往继续保持平稳或增长状态,这一阶段伴随的是产能利用率的提升。

19年是硅锰新增产能转化为实际产量的投放期,硅锰产量创下历史新高,因季节性因素影响,预估11-12月环比产量将下滑6%,19年预估硅锰产量同比增加25%,约1100万吨。硅锰的开工率并没有明显提升,且相比去年同期还略有下降,其中的原因是统计口径上包含了非主产区停产和半停产的产能,经我们调研主产区的产能利用率在60%左右。将硅锰主产区产量/开工率的增速同产能投放增速进行比较,发现19年后产能的投放增速提前于产量释放增速。分析认为有几点原因:第一,18年硅锰合金厂的新增产能在19年逐步达产。第二,由于利润的原因,导致19年新上产能的转化率不高。2020年我们将看到产量增速率大于产能增速,预估2020年硅锰全年产量在1200万吨左右。

19年硅铁的产能与产量比就平稳许多,19年硅铁产量增减基本都与开工率变化同步。2020年硅铁将逐步进入产能的淘汰周期,伴随产能淘汰的是产能利用率的进一步提升,2020年硅铁产量相对19年基本持平,总产量仍将维持在550万吨左右。

4. 双硅品种产能变化原因分析

双硅品种的产能投放呈现出不同的情况,19年硅锰新增产能的投放如火如荼,硅铁则较为平平。虽然两者都有新增产能投放,但产能投放速率有所不同,有技术革新的原因,但核心是利润及对未来的利润预期。

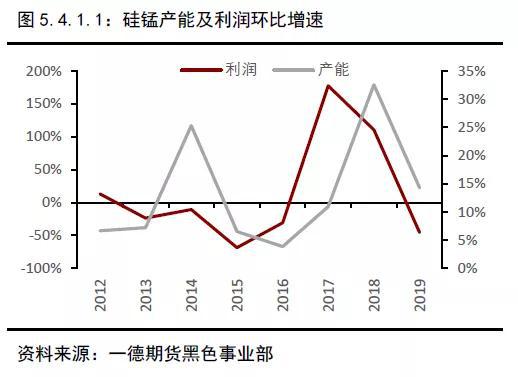

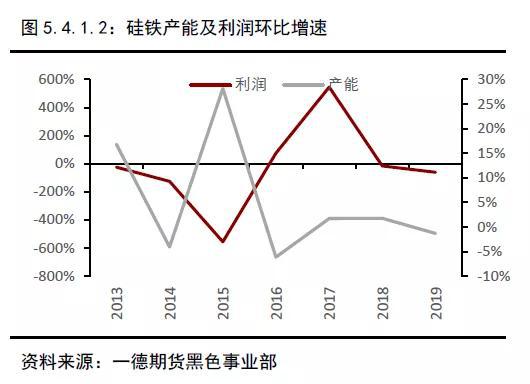

(1)锰硅的产能扩张与利润相关性较强,硅铁的产能扩张与成本相关性较强

从硅锰利润和产能投放的环比增速上看,硅锰的利润环比增速领先于产能增速一年左右。16-17年硅锰利润的快速上涨,带动了18年新增产能的再次投放,19年随着利润增速下滑,新增产能环比也有所下降。硅铁在14-15年有一次明显的新增产能集中投放,19年并无多少新增产能,利润同样出现明显的下滑,这是因硅铁生产成本相对固定,主产区企业无法再通过技术革新进一步降低成本,后期只能通过产能的淘汰来提升行业的利润率。从利润和产能投放关系上看,明年硅锰随着利润增速下滑,产能增速也会随之下降,硅铁则会出现产能淘汰情况。

(2)双硅品种利润周期不同

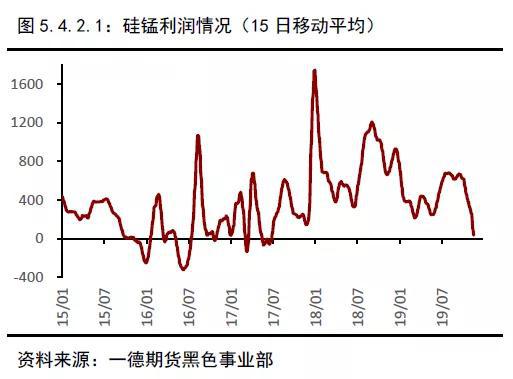

同为合金品种,硅锰、硅铁的利润增速并不完全同步,利润释放节奏和利润水平也有所差异。从利润水平上看,硅锰的平均利润要高于硅铁,15-19年硅锰的平均利润在500元/吨左右,(除17年底暴涨暴跌阶段)。同期硅铁平均利润在200元/吨(除18年底因环保限产导致的暴涨)。从利润释放的节奏上看,硅锰基本上都保持正的利润水平,其中出现亏损是在16年。19年1-10月锰硅的利润维持在400-500元/吨,在10月以后利润出现快速下滑,逐渐逼近零轴附近。19年硅铁利润变化幅度较小,全年平均水平维持在200元/吨,在8月以后利润出现下滑,近期也接近零值。总的来看,合金的利润释放节奏和利润水平有所差异,其引发差异的因素主要集中在需求结构的不同。

(3)需求结构不同

对于合金生产企业新上一台矿热炉,从动工到出铁所需的时间在4-6个月左右。16-17年的高需求、高利润给予硅锰生产企业扩产的底气。18年10月开始实行新国标又给予需求大增的预期,螺纹新国标的时间跨度达到一年以上,进一步给予合金厂充足的准备时间,即期利润和利润预期成为硅锰生产企业产能扩张的主要动力。

19年的粗钢和螺纹的产量都创下新高,其中螺纹产量累计同比增速在18%,粗钢产量的累计同比增速为9%,螺纹对硅锰理论需求增速应该在20%。但实际上,新国标的实行并没有达到预期,新国标之前螺纹对硅锰的用量为单吨消耗19-20公斤,在新国标实行之后,理论用量增加到单吨消耗23公斤。调研发现,实际用量为单吨消耗21公斤,较原国标提高1公斤左右,但较理论值有2公斤的差异,未达预期的需求导致19年底硅锰利润逼近零。

对于硅铁而言,其需求分为四个部分,分别为钢厂、金属镁、出口、铸造。占比为70%、20%、5%、5%,出口累计增速为-36%,金属镁累计增速为8%,在粗钢产量增速为9%的情况下,整体硅铁的需求增速为5.5%。从公布的产量数据上看,硅铁19年1-10月累计同比4.5%,表面供需基本平衡,但从产能利用率不难看出,硅铁产能长期处于过剩的局面,从而压制硅铁利润的扩张。

(4)成本对于利润的影响不同

从成本占比的变化上看,硅锰变化大,硅铁变化小。相对于硅铁,硅锰成本中占比最大的是锰矿,锰矿主要依赖于进口,价格主要由国外矿山控制。在18年11月后,虽锰矿的成本占比从55%逐渐下滑至45%,但成本下移并没有带动利润上涨。19年10月后硅锰的利润出现快速下滑,一度逼近零轴附近,出现这种情况的原因是锰矿出现急速的下跌,锰矿成本塌陷带动现货价格急速下跌,而硅锰生产企业在硅锰销售中并不掌握定价权,上受锰矿压制,下受钢厂制约,从而影响了利润。而硅铁成本相对刚性,影响其利润的主要因素是现货价格,而现货价格主要受供需的影响,目前硅铁仍处于供应过剩情况。2020年应重点关注电炉的2300万吨的新增产能投放情况,但较低的产能利润率,在2020年仍无法给予硅铁高额利润,并且持续的低利润必将引发高成本的产能淘汰的情况出现。

5. 锰矿供应梳理

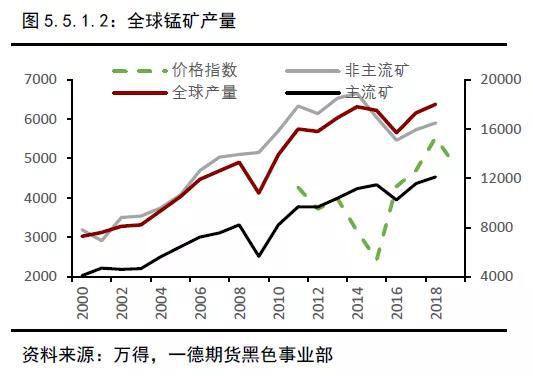

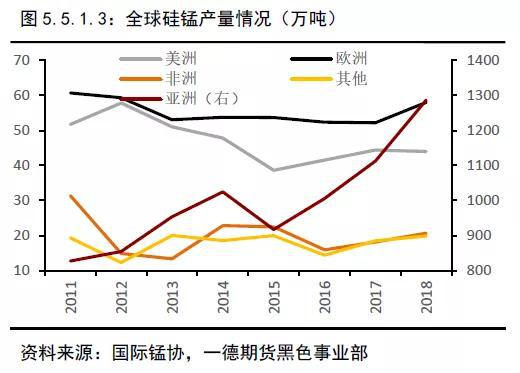

(1)全球锰矿产能过剩引发产量增加,导致成本坍塌

11-18年全球锰矿产能逐渐提升,整体增加20%-30%,除亚洲外,其他区域产能增加70%左右。产能的增加带动了产量12%的增幅,地区中增长最为明显的是南非,增幅为61%。这是因为,中国硅锰企业为了节省成本、提高产量,纷纷向大炉型转变,导致半碳酸锰矿的用量激增。从主流矿和非主流矿产量上看,非主流矿的进口量与价格有较强的相关性,价格下跌会带动非主流矿产量的下降,而主流矿表现相对平稳。整体上看,当锰矿价格出现反转后,主流矿的减量需要一年左右时间,非主流产量则在3-4个月左右,与铁矿石供需关系类似。所以我们看到全球的总产能虽然在去年有小幅下降,但产量却仍在小幅增加,从而导致现货价格的下跌。

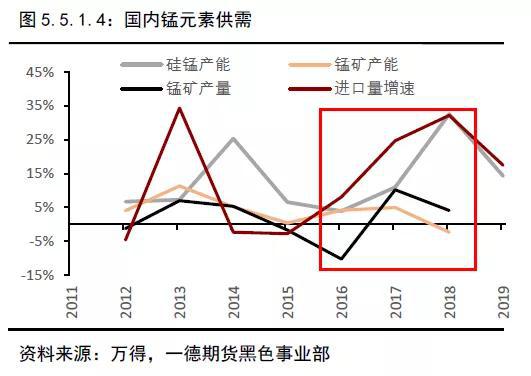

从全球的硅锰产能增速看,亚洲增速明显,其他地区增长较少,其主要原因是因亚洲钢材产量提升导致的需求提升,需求的提升带动全球锰矿价格的上涨,所以大量的锰矿逐渐进入中国市场,国内的锰矿供需结构出现失衡。锰矿的进口增速与我国新增产能的增速趋势相同,但16-18年的进口增速要远高于产能增速,在19年国内的硅锰产能增速有所放缓的情况下,锰矿的进口量仍保持高增长,直接导致国内的港口库存的暴增,从而加剧了锰矿的过剩。

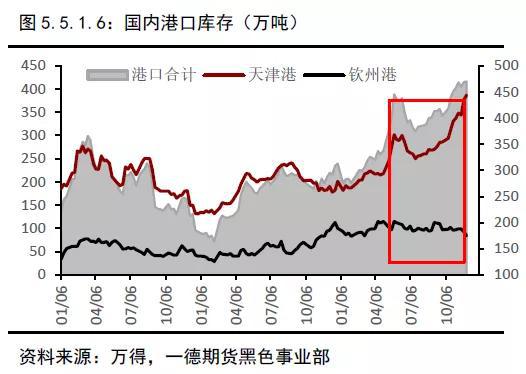

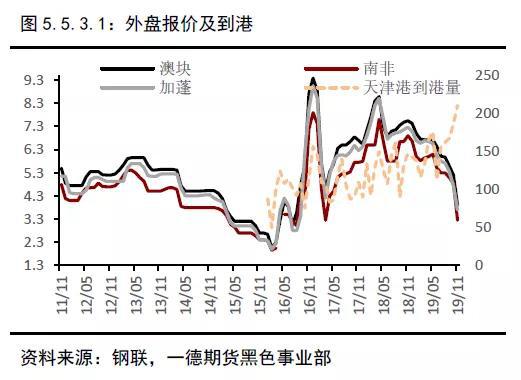

国内锰矿进口与国内硅锰产量进行对比,可以反应锰矿的真实需求。锰矿的真实需求的确增长较多,进口量和价格表现出较好的正相关关系。但近期出现背离,锰矿进口量远远高于硅锰的产量,用不了的这些矿都堆积在港口,目前的港口库存为470万吨左右(11月)同比上涨94%。分港口上看,天津港的增长速度最快,并且在7月之后加速,目前库存为387万吨,创出天量。

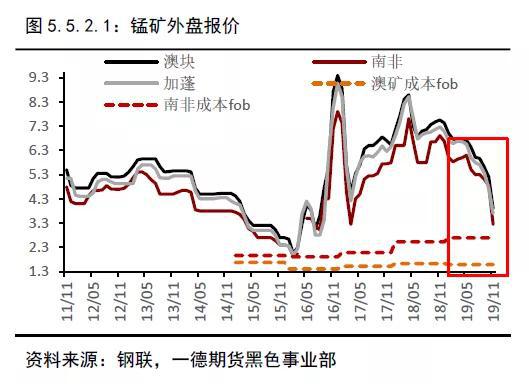

(2)锰矿外盘报价逐渐进入成本区间,国内矿贸商面临洗牌

锰矿的外盘报价在18年10月后开始下降,并且在19年10月后快速下滑。此阶段澳块的价格累计下降18%,南非外盘报价下降17%,加蓬块外盘报价下降20%。在快速下跌的过程中,外盘的报价逐渐接近最优的矿山成本。根据矿山研报,主流澳块FOB成本在1.6美元/吨度,加蓬(2.4-2.8)、南非(2.6)、巴西(3)。以目前海运费测算,外盘报价已接近成本,一些非主流矿外盘报价已低于成本。后期因成本支撑,国外矿山报价再次大幅下降的可能性较小。同时因外盘报价的快速下降,在一定程度上释放高供应和高库存的风险,锰矿后期将会在低位盘整较长时间,以达到供需的再次平衡。

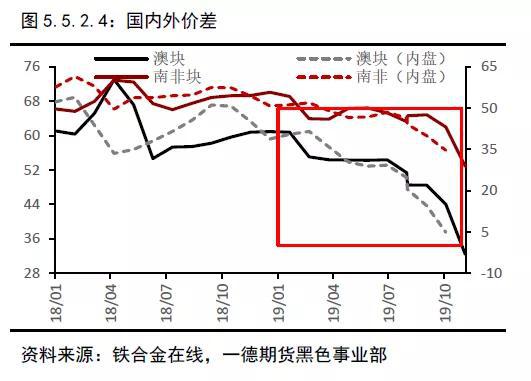

反观国内,港口现货价在18年10月确定顶部之后逐步下降,并且在19年1月加速下跌,南非块累计下跌17%,澳块累计下跌17%。大量的港存导致国内矿贸商加速抛货,致使国内港口现货价格的下跌要领先于国外报价一个月。从19年1月后开始,国内贸易商的落地利润基本上为负,国内贸易商亏损严重,后期国内锰矿商的洗牌不可避免。

(3)锰矿国内外减量,对硅锰利润改善不大

国内进口量和国内港口的价格指数呈反比关系。目前锰矿报价已经接近矿山成本,如果价格再次下跌,必将导致矿山亏损,矿山将会主动减产。港口高库存,叠加矿贸商严重亏损,也将抑制锰矿的进口量,2020年不排除锰矿价格出现短期急速拉涨的情况。

综合来看,锰矿降价空间逐渐缩小,后期对生产利润的改善作用不大,硅锰价格将在一段时间内低位徘徊,后期硅锰生产企业将面临较长时间的低利润。

6. 2020年双硅供需市场预估

(1)硅锰进入产能释放期,硅铁进入产能收缩期

硅铁的产量累计增速在17年后一直保持正增长,目前增速在5%以下,并且有逐渐向零轴靠近的情况,说明硅铁正在走向产能收缩期。硅锰则是在18年开始真正的出现增速转正,特别是在19年,产量累计增幅20%以上,说明硅锰进入了产能释放期。

将消费比和价格进行对比(粗钢产量/合金产量),19年5-6月硅铁消费出现大幅走高,但价格并没有出现明显的上涨,并且从18年1月开始现货价格持续走低,目前一直在5500元/吨徘徊,进一步说明硅铁市场在18年开始出现饱和状态。硅锰消费与价格的走势基本相同,但幅度价格变化情况并不相同,近段时间表现更加明显,其反应了硅锰供应过剩情况,但因为新增产能刚刚投放,后期硅锰仍将处于产能释放期。

(2)高利润将不再持续,合金即将进入低利润时代

硅锰在经历了18-19年的产能投放期后,产量维持在高位,我们预计2020年硅锰的月均产量在100万吨左右,产量增速在3%-4%,对应粗钢2.9%的增速,仍无法化解硅锰供大于求情况,虽有锰矿成本支撑的因素,但锰矿供应量也存在供大于求的局面,这将导致硅锰低利润时代的来临。硅铁方面,因19年一直维持低利润,导致合金厂生产积极性降低,我们预期2020年硅铁月均产量在43万吨左右,产量增速-4%,硅铁需求方面,粗钢增速约2.9%,金属镁受汽车需求转暖预计增速在1%左右,铸造维持不变,而出口受到国外钢铁行业负增长的影响预计为-1%,导致硅铁的2020年需求增速约3%,整体供需差扩大到近-7%,但考虑到交割库的常备库存3-4万吨,基本能弥补上该缺口,因此硅铁上涨空间仍然受制,但从供需变化上来看,硅铁仍将强于硅锰。

(3)现货价格整体波动率下降,价格围绕成本中枢波动

2020年因硅锰仍处于产能释放期,在需求同比增加的情况下,硅锰仍处于供大于求的局面,硅锰价格的大方向仍是向下,但价格的波幅会降低,这是由于锰矿成本支撑的缘故。硅锰的现货价格将围绕在成本线附近,波动区间在5500-6300元/吨现金出厂,期间不排除因短期锰矿供需失衡导致硅锰出厂价格出现大幅波动的情况。虽2020年电炉的新增产能带来新的需求增量,但仍无法化解硅铁的过剩产能,2020年硅铁现货价格会在5500-6000元/吨现金出厂区间。

(4)期货波动收窄,成本支撑较大

期货盘面目前两个品种的远期价格基本处于平水状况,这就说明远期的价格受成本支撑,所以盘面的价格底部基本上是现货生产成本折算成仓单的价格。另一方面也反映出,盘面对远期的需求预期并不算太差。我们预测,2020年硅锰期货的价格区间在5600-6500元/吨,期间因锰矿的短期供需失衡,价格有可能达到7000元/吨。硅铁期货价格因有硬性的成本支撑,价格区间在5600-6200元/吨。

7. 双硅品种供应总结及关注点

硅锰部分:在经历了18-19年的产能快速扩张后,硅锰产量供给增速明显大于需求增速,供需错配加剧,从而导致第四季度硅锰合金厂利润下滑严重。我们预计2020年硅锰将会处于低利润状况,产量增速保持在3%-4%。对应粗钢2.9%左右的增速,整体市场将保持松平衡。硅锰全年价格中枢重心将下移,硅锰全年的现货价格区间在5300-6300元/吨。作为硅锰主要原料的锰矿因2019年供应过剩,价格已近接近成本线附近,海外矿山有逐渐减产情况,但受国内高港存压制,我们预计锰矿报价区间在3-5美元/吨度,折合现货价格在25-60元/吨度。

硅铁部分:硅铁已经持续两年低利润,导致合金厂生产积极性下降。但长期的供应过剩并没有解决,后期成本较高的地区产能将会出现淘汰,所以我们预估供应增速在-4%,需求整体有2.9%的增速,供需差将扩大,但考虑到交割库常备库存3-4万吨,基本上还是能弥补上该缺口的,因此总体上硅铁保持相对平衡状态,现货价格重心仍然围绕成本波动,硅铁全年的现货价格区间在5500-6000元/吨。

对于05合约的估值,2020年硅锰运行区间在5600-6500元/吨,期间因锰矿的短期供需失衡,价格有可能达到7000元/吨。硅铁价格因有硬性的成本支撑,价格区间在5600-6200元/吨。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: