报告摘要:

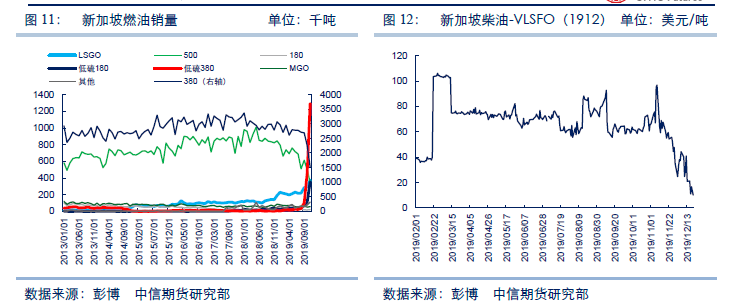

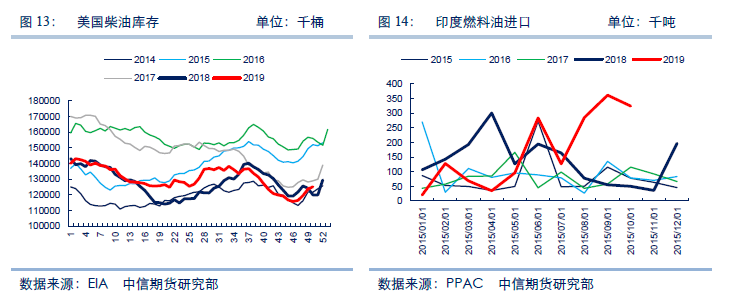

悲观预期释放后,高硫燃油超预期需求不断出现:2019年IMO悲观预期施压高硫燃油不断走低,各地高低硫燃油转换顺利进行,低硫市场份额逐步提升,其价格飙升暗示低硫燃油需求旺盛。价格大幅下跌高硫燃油的悲观预期得到释放,Fu2001交割结束高硫燃油底部确立,利空兑现后市场开始转向高硫燃油的存量和增量需求,美国燃料油库存新低,十月后美国、印度高硫燃油进口季节性新高,未来中国地炼也有潜在的加工需求,高硫燃油超预期的需求不断出现。

欧佩克超预期减产叠加美国轻质原油产量激增,全球炼厂进料轻质化趋势强化:2011年美国页岩油革命后轻质原油产量增加,该国炼厂原料呈现轻质低硫化趋势,后期通过出口轻油也实现了部分进口国炼厂进料轻质化,间接降低了部分地区的燃料油出率;全球炼厂二级装置增速超过一次加工能力增速,深加工能力增强,燃料油出率下降趋势明显,叠加今年十二月欧佩克超预期的原油减产,全球高硫燃料油产量降幅或超预期,供需均出现高硫燃油的利多因素助力燃油反弹。

操作建议:逢高空沥青2006-燃油2005价差(1000元/吨以上逢高介入)

风险提示:沥青需求超预期,高硫燃油需求不及预期

1

美国重油需求有概率转向高硫燃料油

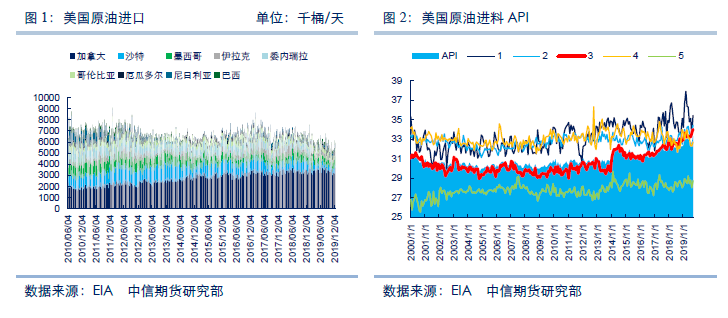

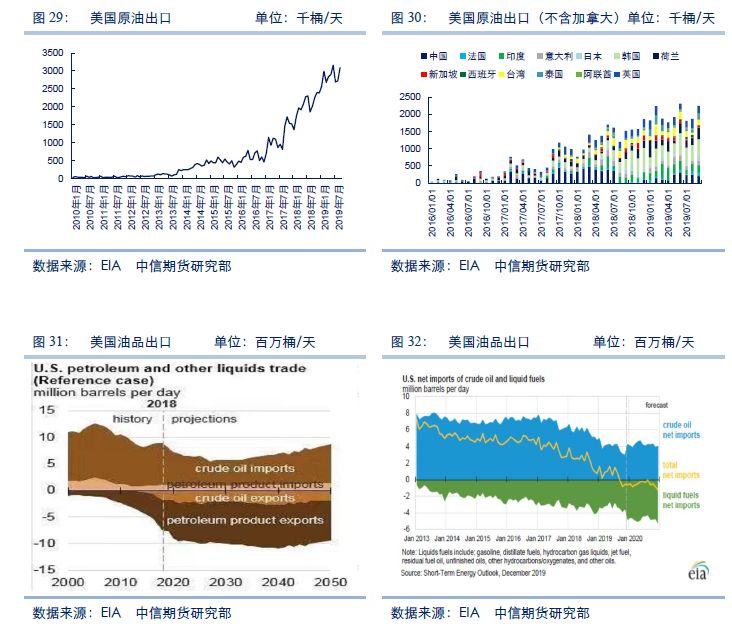

2011年美国页岩油革命使得该国轻质原油产量大幅增加,原油进口依存度逐渐下降,该国炼厂进料原油API不断提升呈现轻质化趋势,燃料油出率不断下降,2016年美国原油出口开始显著提升,其轻质原油逐渐出现在进口国炼厂进料中,降低了进口国燃料油出率。

从美国角度看,美国原油产量飙升后,该国炼厂原油进料API不断提高(三区炼厂分布最为集中,提升明显),硫含量不断下降(一般重油硫含量偏高,美国为制裁委内瑞拉2019年2月始停止了委国的重油进口,现阶段该国进口重油大部分来自加拿大)。炼厂按出厂设计加工原油的品质相对固定,意味着美国炼厂进料原油API也不能无限制提高,需要相应的轻重油调和降低API,因此美国自加拿大的原油进口不断攀升,现阶段美国重油进口增量主要来自加拿大,加拿大-美国原油出口量已接近400万桶/天,现存西部管输原油产能是402.2万桶/天,大部分出口通过管道实现输送(2018年铁路运输原油量最高为35.4万桶/天),管道运力接近满负荷,未来加拿大-美国三条管道投产日期均不确定,Enbridge Line 3 Replacement,Trans Mountain Expansion,Keystone XL(产能分别为37、59、83万桶/天),若新管道投产无进展,加拿大-美国原油出口量将维持现有水平,EIA预测2020年美国为应对IMO炼厂开工将提至历史高位96%,意味着美国需要进口更多重质组分来保证进料。

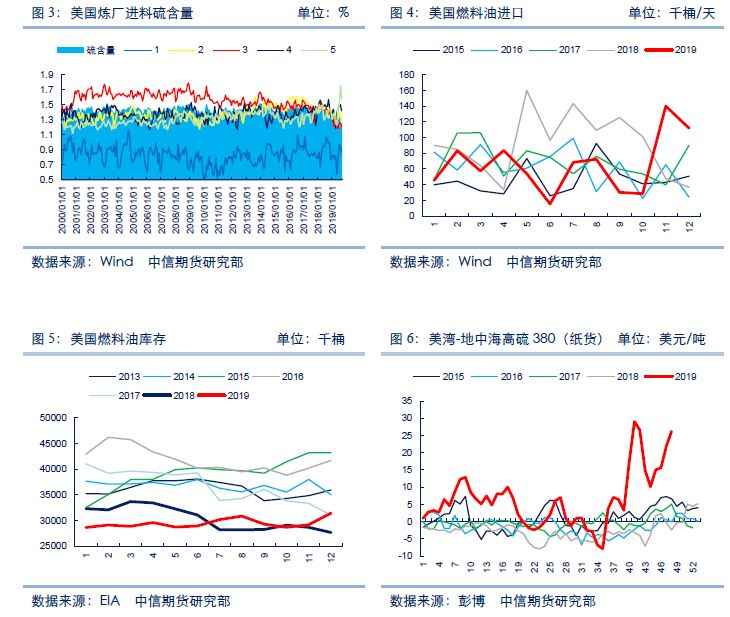

有一种假设是美国炼厂原料已经逼近轻质化瓶颈,难以吸收国内生产的轻质化原油,由于缺乏合适的加工原料,今年美国炼厂加工负荷较去年同期明显下降,此外二次加工装置由于原料过于轻质化加工负荷下降,因此美国进口更多的高硫直馏燃料油解决原料数量和品质的问题(假设来源:华泰期货), 当下我们无法判断该假设真伪,但现实是美国二级装置开工的确在历史同期低位,美国四季度高硫燃料油进口也的确历史新高,受IMO拖累高硫燃油价格断崖式下滑,美湾-地中海高硫380价差大幅拉升,加工经济性凸显,叠加美国高硫燃料油库存季节性低位,补库需求也会刺激美国增加燃料油进口。

目前主流低硫燃油(VLSFO)生产有两种工艺,一种是加工低硫原油或通过渣油加氢加工高硫原油直接生产VLSFO,此种低硫燃油粘度大,含沥青质,含较多芳烃,API相对较低;一种是使用VGO调和生产VLSFO,此种低硫燃油粘度低,沥青质较少,含较多石蜡,API比前者略高。美国生产低硫燃油更多依赖后者,VGO作为加氢裂化、催化裂化、延迟焦化的原料生产汽柴油,调和低硫燃油势必将减少汽油和柴油的供应(Energy Aspects预测每生产百万吨低硫燃油将损失30万吨汽油和20万吨柴油)。一旦VGO大规模转向低硫燃油调和,汽柴油市场会受到间接提振,柴油裂解价差应该会有不俗的表现(IMO对柴油的带动有两种:一种是MGO替代高硫燃油直接拉动柴油需求;一种是低硫燃油间接牺牲柴油原料VGO间接减少柴油供应)。

总结来看,高硫燃油价格大幅下挫后,其加工经济性凸显;管输运力有限叠加美国制裁委内瑞拉,美国炼厂进料重油不足,其高硫燃油进口有增加预期;VGO调和低硫燃油需求对柴油的带动逐步显现,柴油需求恢复后缺少VGO的美国炼厂二级装置有一定概率选择高硫燃料油进料,以上都大概率增加高硫燃油需求。(关于中国高硫燃油需求详见【中信期货能化(燃料油)】高硫燃油需求仍有韧性,沥青有概率成本中枢下移——专题报告20191127)

注:API重度的全称是American Petroleum Institute Gravity (API Gravity) 原油分轻质、中质、重质(light, medium, heavy)三类,分类的标准就是API重度。API重度高于31.1的原油是轻质原油,API重度介于22.3到31.1之间的原油是中质原油,API重度在22.3之下的,是重质原油,现在国际原油市场每日关注的美国西得克萨斯中间基原油(West Texas Intermedium, WTI)的API重度是39.6,英国北海布伦特(Brent)原油API重度是38.3,都算是非常好的轻质低硫原油,API=141.5/p - 131.5(p为石油密度)。

2

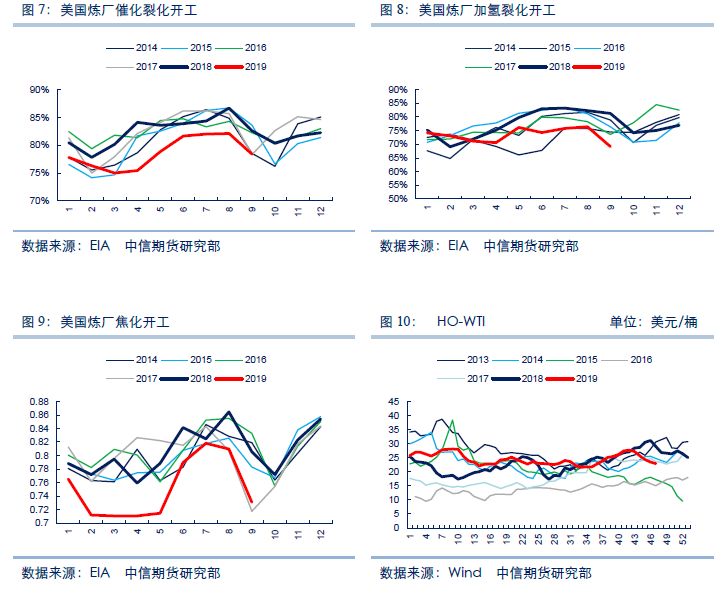

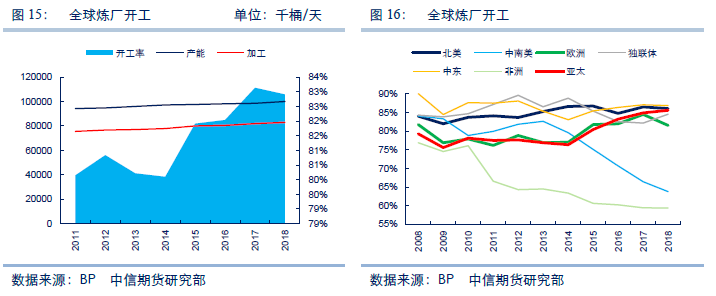

二级装置投产提速,高硫燃油供应降幅或超预期

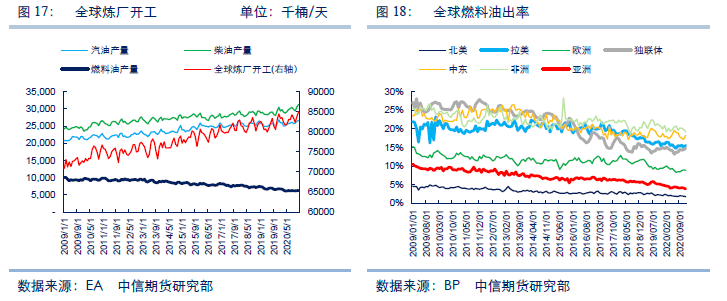

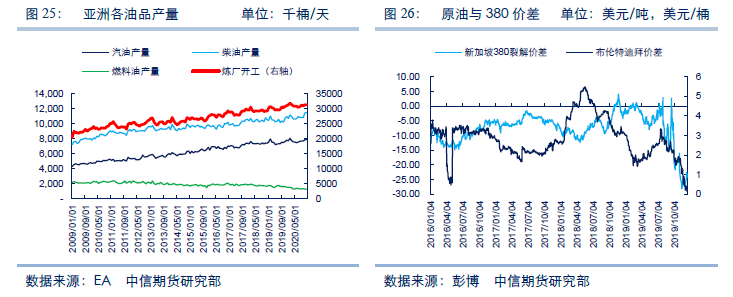

近年来全球炼厂产能高速增长接近尾声,二级装置产能增速不断追赶一次装置产能增速,全球炼厂开工率不断提升,汽柴油产量逐年递增,燃料油产量逐年下降或印证炼厂深加工能力不断增强(欧佩克减产的影响在下一节讨论),高硫燃油裂解价差断崖式下跌对布伦特-迪拜价差拖累有限,也印证了全球尤其是亚太中质含硫油处理能力增强。

如果不考虑炼厂原料轻质化(下一节讨论),理论上炼厂开工提升,汽油、柴油、燃料油等的产量应该有不同程度的提升,但燃料油产量却大幅下降,究其原因主要是炼厂深加工能力增强,其次是炼厂原料轻质化。

燃料油出率一方面与加工原油品质有关,另一方面与产地炼厂配置有关(产地原油越重,燃料油出率越高,炼厂越复杂,燃料油出率越低)。北美洲炼厂复杂系数高,燃料油出率最低;欧洲炼厂装置较为简单,进料原油虽多为轻质,但燃料油出率较高;亚洲进料原油虽多为中质含硫油但炼厂复杂系数高,燃料油出率低;俄罗斯近年来新增二级处理装置,燃料油处理能力不断增强,燃料油出率不断下降;拉美由于委内瑞拉等国家经济不断恶化叠加二级装置投产增多,燃料油产量不断下滑;非洲炼厂装置简单,燃料油出率较高。

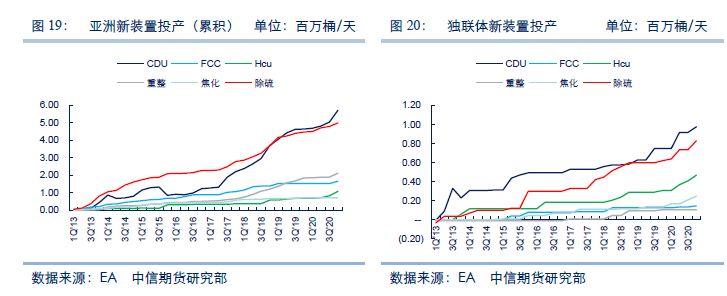

亚洲和独联体一次加工能力和除硫能力增速较快,燃料油处理能力增强,直接导致燃料油出率不断下降。

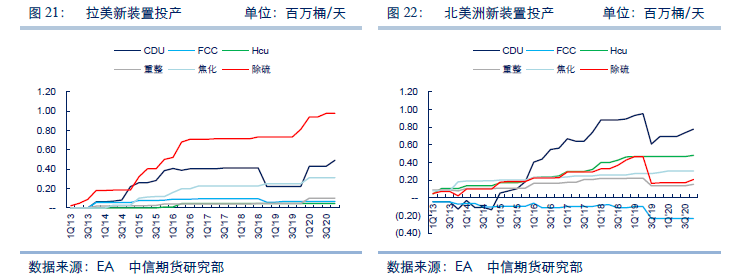

拉美除硫能力增速远超一级加工能力增速,因此该地燃料油出率不断下降;北美除硫能力2019年下降,但得益于该地其他二级装置产能较大,高硫燃油出率仍能维持较低水平。

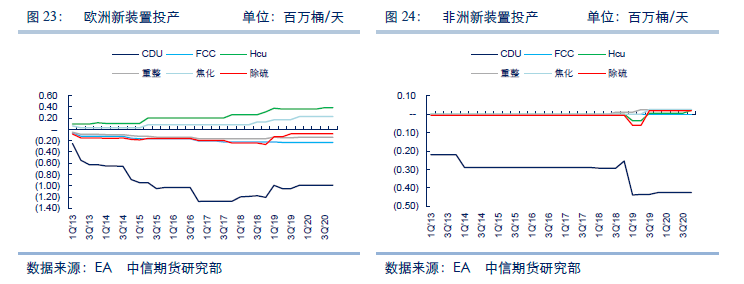

欧洲除硫能力持续下滑,二级装置的增速也较低,意味着该地高硫燃油过剩将大概率延续,但该地一次加工产能不断下滑,炼厂开工下降会缓解高硫燃油过剩局面;非洲地区炼厂装置简单,燃料油产量有望维持高位。

理论上来看,迪拜原油属于中质含硫原油,燃料油出率高,380裂解价差强将对迪拜原油带来支撑,因此380裂解价差强时布伦特-迪拜价差有一定概率弱(图中表现为负相关,之前相对吻合),但近期380裂解价差崩塌式下跌,原油价差反而不断走强,或证实随着亚太为代表的炼厂深加工能力不断增强,中质含硫原油的需求受380高硫燃油需求断崖式下滑的拖累有限,价差走强幅度或有限。

总结来看,全球炼厂深加工能力增强,燃料油出率降低;,随着高硫380价格下跌到位,复杂炼厂加工的经济性凸显,部分有能力的炼厂或增加燃料油进料需求。

3

欧佩克超预期减产美国继续增产轻重原油市场份额变化,燃料油供应降幅或超预期

欧佩克不断深化减产,美国制裁伊朗、委内瑞拉,全球中重质原油供应降幅明显,该原油燃料油出率较高,不断减产将导致燃料油的供应不断下降。

2011年美国页岩油革命后轻质原油产量不断增加,该国炼厂原料呈现轻质低硫化趋势,2016年后美国大幅增加轻质原油出口,此后几年欧佩克不断深化原油减产(叠加美国制裁伊朗、委内瑞拉),市场份额发生变化——轻油份额增加,中重油份额减少,美国通过出口轻油也实现了部分进口国炼厂进料轻质化,间接降低了该地区的燃料油出率(欧洲国家如荷兰、意大利、法国、德国、西班牙、英国等地区进口美国原油较多,燃料油出率降幅明显;亚洲国家和地区如韩国、印度、中国台湾燃料油出率也下降明显)。

EIA预测美国2020年原油产量有望超过1320万桶/天,同比2019年增加90万桶/天,随着该国管道、出口设施不断完善,出口有望进一步增加,EIA数据显示2019年九月美国原油出口已超过300万桶/天,同比2018年增长70%,有机构预测2020年底美国原油出口有概率达到500万桶/天,那么随着美国轻质原油产量、出口量飙升,其轻质原油的影响增强,全球炼厂进料轻质化趋势延续,燃料油出率继续下降;另一方面,部分国家像美国、印度或从经济性角度或从调节加工原料的API角度增加燃料油进料,提升高硫燃料油需求,随着各地区二级装置投产增多,高硫燃油过剩或不及预期。

通过前文分析,我们认为随着高硫燃油价格断崖式下跌,其作为炼厂进料的加工经济性凸显,未来不止美国、印度,中国地炼也有概率增加燃料油进口,这些深加工需求有一定概率被低估;2019年12月欧佩克深化减产,从120万桶/日上调至170万桶/日,沙特自愿实施额外减产最终减产规模迈向210万桶/日,超预期减产,明年美国原油出口若维持2019年增幅,则全球原油轻质化进一步加快,高硫燃油供应降幅将超预期,此外,进口美国原油的国家也大概率增加重油需求,中重质原油不断走高背景下,炼厂燃料油廉价进料或有增加预期;2020年炼厂投产大年,新增二级装置较多,将进一步降低燃料油出率,那么我们推测IEA高硫燃油的需求被低估概率较大(非除硫器用高硫需求)。MGO2020年需求被高估概率大,未来VLSFO份额较大,随着VLSFO价格不断攀升,MGO需求或有增加预期。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: