主要观点:

由于新增产能释放和复产产能回归,2020年供应增幅明显大于消费增速,2020年铝市将转为供应过剩状态,铝价重心相对2019年下移。操作上,以逢高沽空为主,区间波动操作为辅。

核心逻辑:

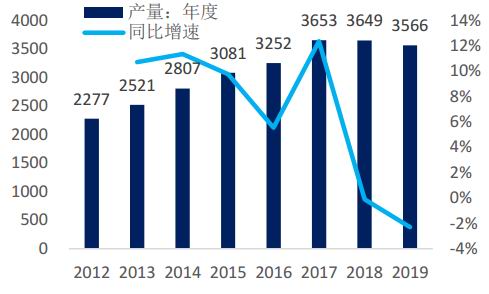

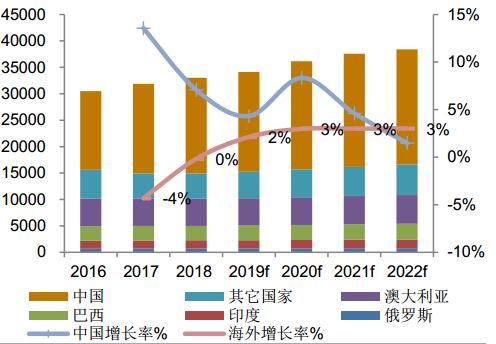

复产与新投齐上,供应潜力迸发:2019年国内电解铝供应受到多重约束和罕见的不可抗力影响,导致国内电解铝产量出现十年以来的首次负增长,降幅2%。2020年,云南、广西、内蒙的新增产能逐渐摆脱约束进入到释放期,叠加2019年意外中断的产能恢复,共同为原铝市场提供增量,预估2020年国内电解铝产量3783万吨,增量216万吨,增幅6%。

板块消费分化,增长动力不足:2019年国内原铝消费呈现电力提供增量,出口拉动小幅下降,房地产低迷局面,总体消费录得2%负增长。2020年,三大板块用铝需求将发生变化,房地产进入竣工周期,接力电力板块为用铝提供增量;汽车产销2020年有望恢复正增长,用铝需求有增量;电力板块2020年仍在高压输变电的交付期内,受2019年交付大年高基数影响,2020年恐难再提供增量;铝材出口2020年同样面临增量挑战。综合消费板块,预期2020年国内用铝消费增速为2%,即约3700万吨

消费节奏决定铝价运行路径:约80万吨的过剩使得2020年现货呈现累库状态,但消费节奏特别是春节后的下游回归速度决定铝价的运行路径。路径1:春季累库直接压垮铝价,旺季支撑铝价反弹后再度承压。路径2:下游恢复速度快,价格得以维持并借旺季小幅上攻,然后受保值、淡季压力转入满满下行路。尽管路径可能不同,但难逃下跌宿命。

操作建议:

沪铝主力背靠13900元/吨具备沽空价值;或等待春季累库确认和下游表现再入场或进行空单加仓。总体上,以偏空操作思路为主,可辅以区间波段操作。

风险因素:国内外经济刺激政策超预期;电解铝产能投放进度不佳。

第一部分 2019年铝市回顾:供需双弱,铝价呈现脉冲行情

2019年年度策略报告中我们指出《铝市供需双弱,阶段性行情可期》,市场走势与判断一致。2019年国内外铝市走势明显分化,外盘伦铝积弱难反,震荡下行;内盘沪铝在国内电解铝供需的错配背景下走出脉冲式行情。

海外市场,美国经济增长放缓,制造业PMI下滑,同时与中国、欧洲的贸易摩擦不断,实体需求不起色,市场投资风险偏好下降,对外盘铝价构成拖累。欧洲的情况更不理想,英国脱欧过程复杂,德国作为传统工业强国,其制造业PMI每况愈下,汽车产销遭遇下降的困境。消费疲弱,使得即便海外电解铝没有增量,铝价仍饱受下行压力。

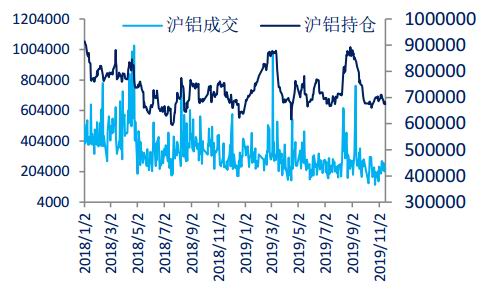

国内市场,年初宏观预期改变及处于大幅亏损的电解铝市场吸引买盘,沪铝增仓反弹,电解铝行业利润快速修复,2月底刺激一波年前被抑制的新增产能释放,3月旺季需求释放支撑铝价冲高。当3-5月传统旺季过后,消费转弱,铝价下行至13600-13800元/吨区间休整。8月接二连三的大型电解铝企业的生产事故,将铝价推升摸高14400元/吨,但伴随着“金九”消费落空,沪铝遭遇抛售价格快速下跌至13800元/吨,随后就围着这个价格中枢震荡。回顾2019年国内电解铝行业,呈现出如下特点。

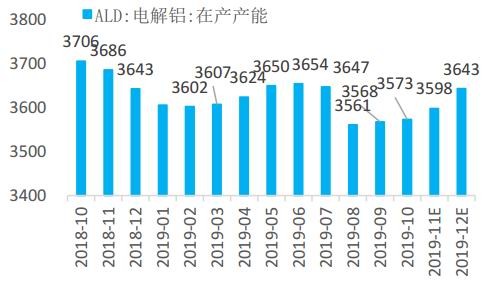

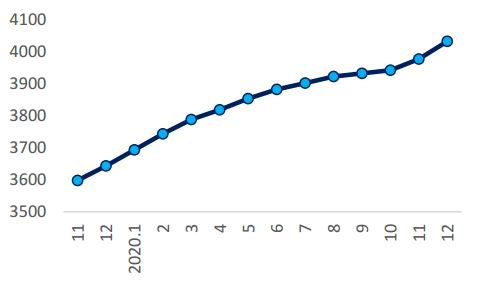

其一,电解铝在产产能维持低位。2018年末及2019年初亏损导致减产将在产产能从3750万吨压低至3600万吨,2019年3月后在产产能缓慢回升,但8月3650万吨在产产能遭遇突发事故锐减至3560万吨。随后尽管行业利润维持,但产能恢复进程依旧缓慢。

其二,沪铝价格曲线back为主。从3月增值税下调触发沪铝价格曲线转为back后,由于供应偏低的现实状况导致多数的时间沪铝价格曲线都维持back结构,更有部分月份近月和次月月间差拉高的十分明显。

其三,现货维持升水水平。2019年电解铝现货升贴水水平较前几年持续贴水的局面有明显转变,2019年多数时间均维持在升水状态,除了与今年供应的状态相关,还与大户现货市场运作有关。

图1:LME铝三月电子盘走势 单位:美元/吨

资料来源:Wind,中信期货研究部

图2:沪铝主力合约走势 单位:元/吨

资料来源:Wind,中信期货研究部

图3:LME铝三月电子盘走势

资料来源:Wind,中信期货研究部

图4:沪铝市场持仓量和成交量 单位:手

资料来源:Wind,中信期货研究部

第二部分 2020年铝市场观点和核心逻辑

我们认为2020年铝市将转为供应过剩状态,铝价重心相对2019年下移,操作上,以逢高沽空为主,区间波动操作为辅。

短期来看,由于电解铝产能恢复进程缓慢,消费受暖冬天气及春节前赶工因素而得以保持,导致阶段性的供小于求状态持续,即延续去库状态。去库延续、现货升水维持的背景下,沪铝主力价格得以在13850元/吨附近维持,并试图寻求机会试探13950元/吨前高压力。

中期来看,电解铝供应修复动力充足,主要体现在2019年意外事故中断产能的回归,以及往内蒙、云南等地转移的产能逐渐摆脱工期、指标、利润等条件的约束进入释放期。消费上,主要用铝板块用铝需求增长参差不齐,未能形成增长共振。供应修复显著强于需求增长,使得铝市重新陷入供过于求的状态,压低铝价运行重心。

整体来看,中期供需过剩已形成较为一致的预期,但是,遭到短期供不应求的现实抵抗,铝价欲跌还涨。现货最晚1月将迎来累库冲击,但节后下游恢复的快慢,决定这铝价不同的运行路径。路径一:节后下游恢复慢,春季累库时长与数量超预期,铝价直接下破13500元/吨,等待旺季消费带动回升13850-13950元/吨,再走旺季后累库逻辑,铝价重回下跌,目标看至13000元/吨;路径二:节后下游恢复较快,压缩累库时间和数量,铝价得以在13800元/吨价位上维持,并在旺季开启时冲击14000-14200元/吨,然后再走铝厂保值、淡季累库逻辑,铝价转为下跌,价格最终朝着13000-13200元/吨运行。换而言之,路径可能不同,但最终都以下跌为归宿。

第三部分 2020年供需展望:供应修复大于需求增长

一、新投与复产齐上,2020年供应提升潜力释放

供应增量方面,2020年的焦点仍旧聚焦于国内,海外市场待投的产能有限,国内待投及复产规模较大,新投和复产的数量及进度,是影响供应的关键。

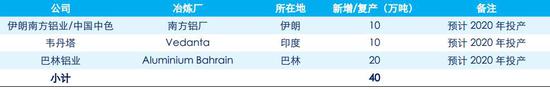

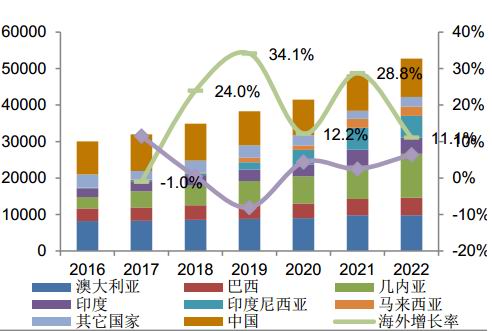

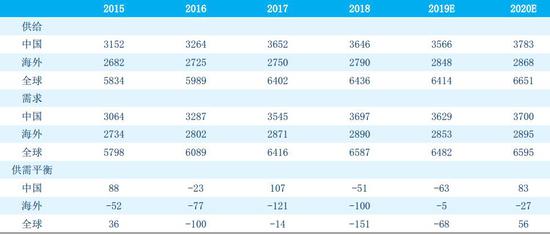

1.1、海外电解铝供应基本持平,2020年新增压力不大

IAI数据显示,2019年1-10月份全球电解铝产量总计5392万吨,同比下降1.8%。其中,海外电解铝供应2378万吨,同比增加14万吨,增速0.59%。下半年海外电解铝增速有负转正,其增量主要来自于中东巴林铝业和挪威海德鲁的逐步达产,有效的抵消了北美和拉丁美洲的少量减产。

能源成本仍是制约海外投资的重要因素,未来海外待投产能主要集中在中东和亚洲,其中,伊朗南方铝业的30万吨产能预计在2020-2022年有序投放,巴林铝业的剩余20万吨产能预计在2020年投放,而印度韦丹塔铝业的37.2万吨新增产能预计在2019-2022年有序投放。总体看,2020年海外待投新增约为40万吨。

图5:全球电解铝产量低增长

资料来源:IAI,中信期货研究部

图6:海外电解铝供应趋于稳定

资料来源:IAI,中信期货研究部

表1:2020年海外电解铝新增产能

资料来源:北矿力澜,中信期货研究部

1.2、国内电解铝供应:2019年深蹲,2020年跳跃

阿拉丁数据显示,2019年1-10月国内电解铝累计产量2971万吨,同比下降2.1%。根据运行产能推演,预计2019年全年国内电解铝产量为3566万吨,同比下降2.3%。造成2019年电解铝供应偏低的因素来自三方面:一是2018年下半年长时间、大面积、深幅度的亏损,导致减产持续发生,2019年1-2月仍有约60万吨产能退出(见表2)。二是尽管春季行业利润修复,但新产能受限于工期、资金等因素投产数量在100万吨左右,下半年的新投数量不及事故中断的数量(见表4)。三是突发事故影响到电解铝生产规模较大,涉及产能超过100万吨,这部分受损的电解槽重启过程复杂,进度偏慢。

图7:2019年国内在产产能“两降两升”

资料来源:wind,中信期货研究部

图8:2019年电解铝产量负增长

资料来源:Wind,中信期货研究部

表2:2019年国内电解铝减产情况

资料来源:百川资讯,中信期货研究部

表3:2019年国内电解铝复产情况

资料来源:百川资讯,中信期货研究部

表4:2019国内投产的电解铝产能

资料来源:百川资讯,阿拉丁,中信期货研究部

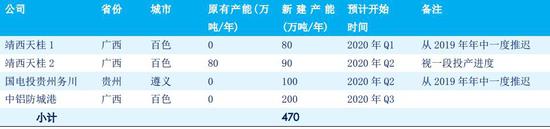

表5:2020年国内待投产电解铝产能

资料来源:百川资讯,阿拉丁,中信期货研究部

展望2020年国内电解铝供应将呈现复产与新增齐上的局面。2019年受突发事件影响的三家企业,均在2019年11月份开始通电复产,总计恢复产量为45+50+25=120万吨,将在一季度完成复产。投产方面,二季度将会迎来广西、云南片区新增产能投放,产能在100万吨左右;三季度则看内蒙、云南的接力,产能在50万吨左右;四季度虽然待投产数量较大,但是实际投放仍有一定不确定性,即便投产也不会形成太多有效产量。根据排产计划,2020年国内电解铝产量预计3782万吨,较2019年增加216万吨,增幅6.1%。

图9:2020年在产产能迅速爬坡

资料来源:wind,中信期货研究部

图10:2020年电解铝产量将创新高

资料来源:Wind,中信期货研究部

二、用铝板块消费分化,难以形成增长合力

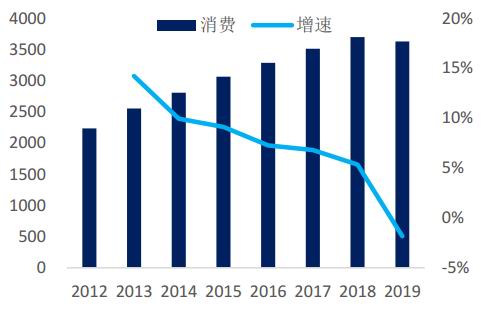

2.1、2019年原铝消费降速,录得罕见的负增长

原铝应用场景广泛,与经济增长高度相关。2019年全球主要经济体的经济增长面临诸多挑战,经济增速下调,制造业表现不佳,进而拖累原铝消费增长-1.3%。海外用铝场景以交通板块为核心,汽车消费低迷是拖累海外原铝消费进入负增长的主要原因。

国内原铝消费同样不乐观,经济下行压力拖累内需,以及贸易摩擦和海外经济形势不佳拖累出口,导致国内原铝消费出现了几年来罕见的负增长。预计年末结转库存在65万吨左右,2019年国内表观消费量为3629万吨,同比下降1.8%。

图11:2019年海外原铝消费负增长

资料来源:Wood Mackenzie,中信期货研究部

图12:2019年国内原铝消费负增长

资料来源:SMM,中信期货研究部

2.2、2020国内原铝消费增速预计为2%左右

2019年国内原铝消费呈现电力提供增量,出口拉动小幅下降,房地产低迷局面,总体消费录得负增长。2020年,三大板块用铝需求将发生变化,房地产进入竣工周期,接力电力板块为用铝提供增量;汽车产销2020年有望恢复正增长,用铝需求有增量;电力板块2020年仍在高压输变电的交付期内,由于2019年是交付大年,2020年恐难再提供增量;出口板块面对高基数,2020年将面临挑战。综合消费板块,预期2020年国内用铝消费增速为2%,即约3700万吨

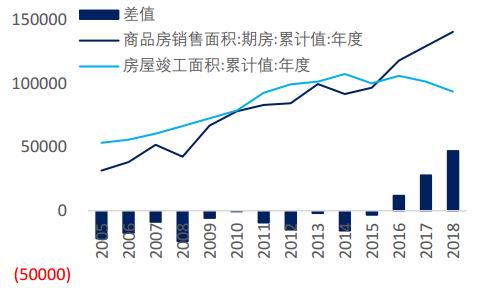

2.2.1、施工回补向竣工传导,房地产提供用铝增量

房地产是国内原铝消费的主要市场,2020年有望迎来房地产竣工交付的重要阶段,为20202年提供主要的用铝增量。逻辑上,我们维持此前的判断。2017-2018年的房地产市场在一轮房价大涨之后面临严厉的调控,信用环境持续紧缩——紧信用导致房企融资困难,房企加大前端开工取得预售证实现期房销售,建安投资以及施工滞后,这是造成新开工面积增速持续高位而竣工面积增速负增长的主要原因,这与2010-2011年的房产周期相似。但是,期房交房压力导致施工回补已在发生,这一点在建安工程投资同比增长中体现,建安投资与房地产开发投资的缺口处于收敛过程中。参考历史情况,预期施工面积增速向竣工面积传导需要约9个月时间,作为房地产后端消费的铝在2020年会获得好的消费增长。

图13:2016-2019房地产销售与竣工持续劈叉

资料来源:wind,中信期货研究部

图14:施工回补将助力房地产投资稳定

资料来源:wind,中信期货研究部

图15:竣工增速正脱离底部

资料来源:wind,中信期货研究部

图16:房地产竣工带动相关下游消费

资料来源:wind,中信期货研究部

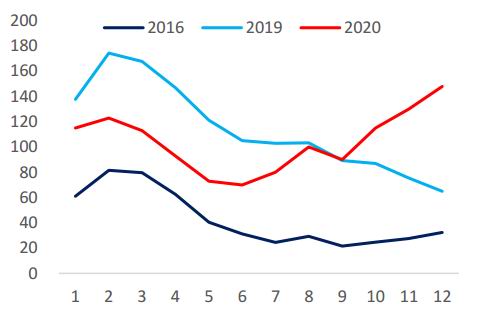

2.2.2、政策效应弱化及低基数影响,汽车产销有望转正

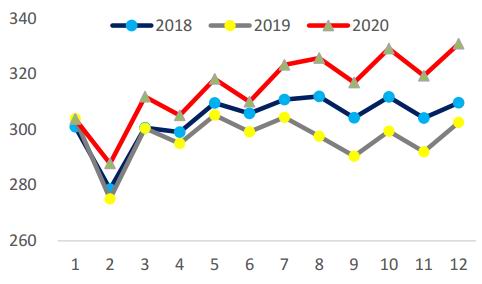

汽车板块是2019年用铝的减分项,中汽协数据显示,2019年1-10月国内汽车累计产量2044.4万辆,同比下降10.44%,这与购置税优惠取消以及前两年汽车金融透支的消费有关。取消购置税优惠政策经过2018年、2019年2年的时间消化,以及2019年的低基数影响,我们预计2020年国内汽车市场产销增速会回归至1%左右。

图17:汽车半年销售及增速

资料来源:wind,中信期货研究部

图18:对比历史的汽车购置税优惠演变

资料来源:wind,中信期货研究部

2.2.3、电力板块持平,不提供明显增量

受益于国家能源局在2018年9月7日核准5条特高压直流线路和7条特高压交流线路建设项目,2019年是高压电路材料交付大年,电力板块用铝是2019年原铝消费主要增长点,全年用铝增量约40万吨。按照项目工期为2年的计划,2020年是项目的收官年份,从2019年1-10月的含铝电线电缆招标数量上看比2018年同期减少40万吨,这意味着明年上半年含铝电线电缆的交货量比今年要低。尽管明年还会进行招投标,但交货对2020用铝需求的增量贡献会下降。预计2020年电力板块的用铝需求大概率与2019年持平,不提供明显增量。

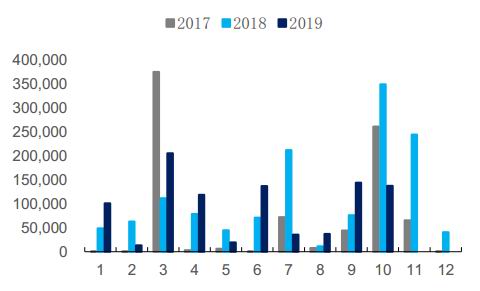

图19:国家电网铝电线电缆招标量

资料来源:国家电网,中信期货研究部

图20:国家电网铝电线电缆交货量

资料来源:国家电网,中信期货研究部

2.3.4、比值不佳,基础铝材出口面临压力

2019年1-10月铝材累计出口481万吨,同比增加8万吨,其中上半年增加29万吨,下半年前四个月减少21万吨,预计2019年全年铝材出口锁定在570万吨,较2018年减少10万吨。内外盘比价持续在高位,给铝材出口带来负面影响,但比价会变动,国内供需转弱,而海外供应与需求相对稳定的,进而会传导到内外比值下行,出口重新迎来活力,预计2020年铝材出口会出现前低后高的表现,全面出口数量在560万吨左右,同比下降10万吨。

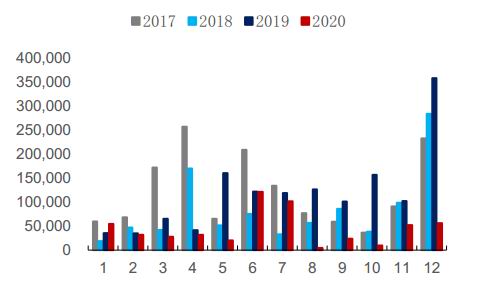

图21:铝板带出口面临挑战

资料来源:SMM,中信期货研究部

图22:2020年铝材出口稍微下降

资料来源:wind,中信期货研究部

三、“累库”或成2020年铝市绕不开的话题

3.1、库存一样的起点,不一样的终点

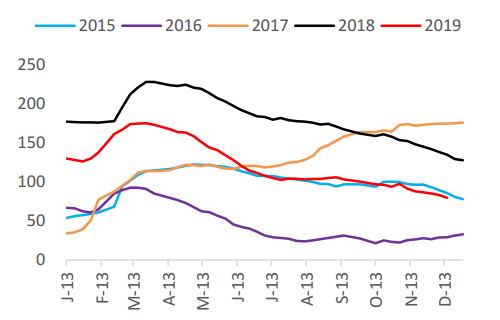

2019年末电解铝现货结转库存大概率落在65-70万吨,与2015年末相当。2016年库存走出近几年最低库存,市场对当时铝市结构与价格双飞的行情记忆犹新。但是,即将开启的2020年与2015年末所处的产业周期有本质性上差别。

2015年末由于持续亏损电解铝行业发生了大面积的洗牌,在产产能从2019年7月3196万吨最低去到2016年1月3016万吨,减产规模180余万吨,以至于在2016年旺季开启时快速去库。2019年在产产能的低点发生在8月,较2019年6月高点3654万吨下降近100万吨,随后产能便开启了恢复。2016年春季累库数量仅为31.8万吨,从当前产能恢复情况推断,2020年春节累库数量在50万吨左右,高点高于2016年。

除此以外,2016年相对2015年的产量增量是170万吨,消费增量是200万吨,而2020年相对2019年的产量增量是200万吨,消费增量仅在70万吨,这将导致库存路径跟2016年有差异。

图23:2019年社会结转库存与2015年末相当

资料来源:SMM,中信期货研究部

图24:2020年的库存路径

资料来源:wind,中信期货研究部

3.2、铝市back结构将转向contango结构

库存、库存变动方向,现货升贴水状态共同影响沪铝曲线结构。2019年处于顺畅的去库周期中,且现货少有的持续维持升水,1-6月期的沪铝曲线呈现back结构,后端的成正方排布,整条曲线严格意义上是U型。

由于2019年11、12月份的产能增加不能及时体现在产量上,因此,春季累库前,back结构将会保持。但是,在传统旺季过后,back结构将面临挑战转向contango正向市场结构是大概率发生的事。

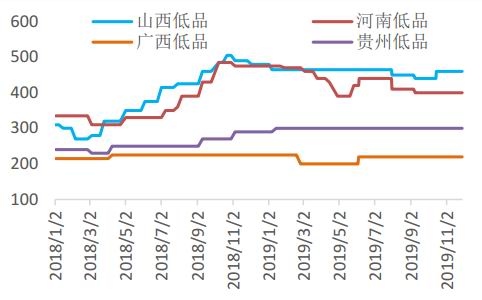

四、成本将推动氧化铝价格重心下移

2019年国内氧化铝价格经历了“过山车”行情,环保事件导致项目关停影响短期供给的时点叠加前期亏损减产,价格一跃而上。电解铝供应下降,对氧化铝需求减弱,氧化铝转为过剩致使价格高位快速回落。随后价格紧贴在高成本区域的成本线附近运行。

氧化铝供应是具有弹性的,需求及利润是调节供应的主要因素。需求强弱会传导到价格上,而价格与成本(可变项铝土矿、烧碱价格)的差值即利润驱动氧化铝行业产能的变动。

4.1、氧化铝供应能力充裕,抗冲击能力强

阿拉丁数据显示,截止2019年9月国内氧化铝建成产能8467万吨,实际运行产能6945万吨,产能利用率下降至82%。除了现有产能利用率有提升空间外,2020年,国内外还有其他氧化铝项目等待投产。整体上看,国内外氧化铝供应能力充裕,抗突发事件冲击的能力强。

表6:2019-2020年海外氧化铝新增产能

资料来源:北矿力澜,中信期货研究部

表7:2020年国内氧化铝待投项目

资料来源:SMM,中信期货研究部

4.2、海外铝土矿涌入,压低氧化铝行业生产成本

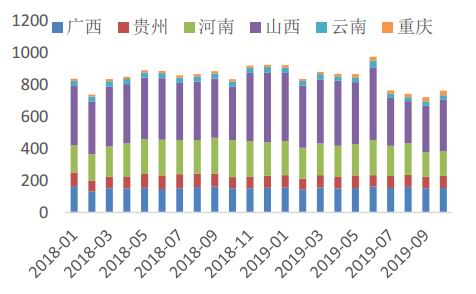

近年来,由于氧化铝供应能力过剩,产能调节相对动态,导致氧化铝价格通常表现为贴着高成本区域的成本线运行。氧化铝成本中主要的两个可变项为铝土矿和烧碱,随着2017-2018年河南、山西两地矿山整顿工作的展开,铝土矿价格成为影响成本的关键因素之一。

2014年印尼禁止原矿出口,中国企业化挑战为机遇主动发起海外铝土矿山投资,随着项目的逐渐达产,往国内输送的铝土矿数量逐年上升。2019年1-10月累计进口铝土矿数量为8462万吨,已超过2018年全年进口量(8262万吨),预计全年同比增幅19%,有效的弥补了国内的供应缺失。

全球铝土矿未来整体呈现供过于趋势,随着中国海外铝土矿项目的产量释放和进口流入,将冲击国内偏紧的矿石供应格局。特别是河南、山西地区已经有改线适应外矿,对国内铝土矿价格形成制约。同时,由于海外铝土矿放量,其价格重心倾向于下移,进而推动氧化铝成本重心下移,氧化铝价格运行中枢下移。

图25:国内铝土矿主产区产量

资料来源:SMM,中信期货研究部

图26:铝土矿进口数量

资料来源:SMM,中信期货研究部

图27:主产区铝土矿价格

资料来源:SMM,中信期货研究部

图28:澳大利亚矿CIF价格

资料来源:SMM,中信期货研究部

图29:全球铝土矿产量预测

资料来源:北矿力澜,中信期货研究部

图30:全球铝土矿需求量预测

资料来源:北矿力澜,中信期货研究部

五、2020铝市供需平衡及价格展望

综合以上对国内外电解铝供应及消费的分析,2020年海外市场新增产能有限,预估增量为40万吨,最终体现在产量增量上预计仅20万吨。国内集中在云南、广西、内蒙的新增产能已逐渐摆脱外在条件的约束进入到释放期,叠加2019年意外中断的产能恢复,共同为2020年原铝市场提供增量,我们预估2020年国内电解铝的增量216万吨。消费方面,基于我们宏观组对海外经济分化、机遇与挑战并存的分析,我们认为明年海外用铝消费会出现增长,增幅在1.5%左右。国内市场分板块看,房地产板块接力特高压线路板块为2020年铝消费提供增量,汽车用铝需求也有所提升,但特高压线路用铝难再提供增量,内外高比价压制铝材出口,2020年国内消费增速转正。供需叠加来看,供应增速大于消费增速,2020年供应上存在盈余,这将主要体现在现货库存累积上。

从价格上看,由于供需由缺口转向盈余,价格以弱势为主。原料端,海外铝土矿供应充裕,铝土矿进口补充市场并压低矿价,氧化铝成本曲线下移。由于氧化铝供应能力有盈余,且供应弹性强,产业很难长时间将利润锁定,更多时间表现为价格贴近高成本区域的成本线运行,随着氧化铝成本重心下移,2020年氧化铝价格重心亦随着下沉。氧化铝价格低位运行,电解铝行业利润保持,解除新投产能的顾虑。结合供应增长恢复情况,节后下游恢复的速度决定铝价运行路径,路径一:节后下游恢复慢,春季累库时长与数量超预期,铝价直接下破13500元/吨,等待旺季消费带动回升13850-13950元/吨,再走旺季后累库逻辑,铝价重回下跌,目标看至13000元/吨;路径二:节后下游恢复较快,压缩累库时间和数量,铝价得以在当前13800元/吨价位上维持,并在旺季开启时冲击14000-14200元/吨,然后再走铝厂保值、淡季累库逻辑,铝价转为下跌,价格最终朝着13000-13200元/吨运行。换而言之,2020年铝价高点目标在14000-14200元/吨区域,铝价低点看至13000元/吨,全年均价预计在13500元/吨,低于2019年截至11月底的13900元/吨。LME三月期铝价位区间1700-2000美元/吨,均值预计在1820美元/吨。

风险因素:国内外经济刺激政策超预期;电解铝产能投放进度不佳。

表8:全球电解铝平衡预测

资料来源:Wood Mackenzie,阿拉丁,中信期货研究部

中信期货 郑琼香 覃静

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: