原标题:中泰-恒泰18号青海省投:信托违约众生相 来源:大话固收

2019年信托业新闻多。年初,雪松信托轰轰烈烈搞了一场“史上最大规模受益权转让”;年末,“恒泰18号”投资者昨天召开了史上第一场信托受益人新闻发布会。

两大活动均是围绕着违约项目的处理,年初雪松承诺的转让,目前已经在逐步解决;但违约了7个月的恒泰18号接下来可能的走向,还是让人捉摸不透。

青海省投:别问,问就是实在没钱了……

尽管在昨天的发布会上,投资人的“火力”重点,针对的是中泰信托。但实际上谁也没法否认,违约问题的大头,还是出在青海省投身上。

昨天中泰关于恒泰18号的声明中,提到了违约后青海省投给出的三个方案,个人认为,这三个方案本身是毫无诚意的,这也解释了违约后一直无进展的原因。来仔细看看:

方案一:如青海省投执行破产清算,则将按照法定清偿顺序计算,青海省投在破产清算状态下的清偿率仅为4.54%,即本项目本金仅能回收2181万元,每100万元本金仅能回收4.54万元

这个方案暴露出了青海省投的现金流困境;说白了,确实没钱了。钱拿去发发工资、交交税,剩下的清偿率为4.54%,投资者直接损失95.46%。

青海省投想不想破产呢?个人认为是不想的,毕竟前几月还在费劲还美元债利息,搞出个“技术性违约”;要赖账干嘛不一起赖?先把这个方案摆出来,就是先浇一头冷水,让债权人认清现状——别指望钱全要回来。

方案二:如青海省投执行债务重组,则大额债权50万元以下的部分可获现金清偿,超过50万元以上的部分则按照每3.32元债权获得新公司1元净资产的股权,方案中对于青海省投以在建工程为首的核心资产进行了超过50%的大规模调减。

其实就是所谓的“债转股”。50万以下的欠债还钱;50万以上的部分认购新公司股权。违约后债转股有过案例,但是别人是怎么操作的?把旗下资产收拾收拾,坏资产处理了,好资产打包后轻装上路再融资。

青海省投呢?把核心资产、优质资产超50%大规模调减,那这个新平台还有什么价值呢?

方案三颇有点“别”一把中泰的意思。要求中泰再向青海省其他主体提供30亿5年期以上的融资,青海省方面才愿意配合置换现有的5亿债务,利率下浮35%。

中泰:我出两百万,支持投资者“自己”维权

站在中泰的角度,也是“进退失据,难上加难”。

在之前的文章推送中,我们讨论过融资渠道对于融资方的意义。口径越大,能为融资方解决越多资金,融资方就越倾向于不违约,至少先不违约你的项目。

但中泰不同,实控人阳光化的问题没解决,监管部门叫停业务,相当于直接把钱袋子入口扎住了;失去了信托贷款能力的中泰信托,面对融资企业恐怕愈加弱势了。同一个项目,别人的兑付了,你的就得等一等,这种情况之前也不是没有先例。

中泰昨天的声明,针对自己的重要的有两点:

一是危机的发生“很难预见”。截止到2019年1月,“青海省投负债率和金融债务扩张未出现巨额增幅。公司短期负债与当期资产规模的比例基本稳定在30%;且利润水平也未发生大幅度的变动。连青海省投的股东都对公司债务危机感到突然,作为外部金融机构,要预见此事更为困难。”

“外部”两个字,凸显了中泰的管理人意识不足。募集资金时管理人往往要强调对项目全程严格把控,出了问题怎么就是“外部”呢?难道风险是天上掉下来的?说白了,就是风险管理能力不强。

昨天的推文《划重点》中,小固已经指出:

根据中泰尽调报告,2016年三季度末青海省投营业收入124.6亿,净利润7335.8亿,如果扣除掉营业外收入,营业利润为-1.3亿,2015年该数据为-5亿;看起来庞大的营收体量转化不出一点利润,不靠政府补贴妥妥的一直亏。

同时,短期借款叠加一年内到期的非流动负债激增;2015~2017三年间该数据分别为151.7亿、182.2、208.4亿;有息负债越来越倾向于短期化

而且,根据青海省投2018年5月3日的公布的数据里,可以看到新增借款中银行贷款为-65.3亿,意味着有银行大规模抽贷或者停止续贷;这种情况下进行贷后管理的信托公司又是否与融资人沟通了解情况,也许提前发现一些端倪

这些风险点都是可以通过公开数据查询到的,作为发债主体,青海省投在上交所定期会发布财务报告,每年会有评级机构更新评级报告,遇到特殊事项比如新增贷款超过净资产一定比例还需要发布事项公告。作为专业金融机构,仅仅说一个“难以预见”恐怕是说不过去的。

二是愿意垫付200万,帮助投资者维权。本来,信托公司作为管理人,项目违约后应该以管理人为中心推进解决的;但中泰面对苛刻的融资方,可能确实感觉推不动了,表示 “可以在信托财产承受范围内提供相关援助工作,并可先行垫付法律援助金200万元。”

除了这200万,真有把信托做成了私募债的感觉。

投资者:矛头指向中泰

从目前的媒体报道来看,昨天的发布会几大看点都是围绕着对中泰信托的质疑。包括:

中泰信托宣传与实际不符:

中泰实控人不阳光化,无法确认股东是否有不当行为

中泰2019年1月1日季报中还在宣称信托“无重大变动,未发生诉讼情形”,但实际上已经局势危急,中泰行动迟缓,信披失职。

项目违约了,投资人承受的是实实在在的损失;尽管常常讲“卖者尽责、买者自负”,但对“卖者是否足够尽责”的讨论,永远都没有尽头。

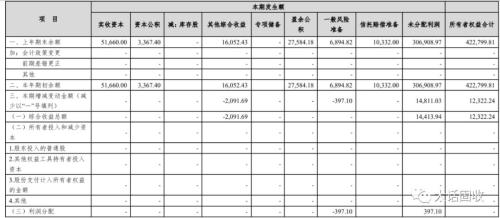

从另一方面讲,中泰信托2018年年报显示,整个2018年营业收入2.87亿,刨去成本后综合收入仅有1.2亿;信托赔偿准备仅有1.03亿;这个经营状况,想要兑付5个亿的项目,怕也是相当吃力了。

不管怎么说,恒泰18号受益人新闻发布会能够顺利开起来,并且在媒体上见到报道,本身就意义丰富,一方面,地方政府对于大型地方国企破产的容忍度正进一步提升;另一方面,这样的行为会不会成为以后金融维权路上的“标配事件”,都难以不令人遐想。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: