距离2019年结束只剩4个交易日,面对即将到来的2020年究竟该如何布局?

百亿级私募凯丰投资对中国相关二级市场资产类别均持乐观看法,认为明年或将出现股市、债市、汇市、商品的一个整体性牛市。

明年或“四牛”同现

凯丰投资对整体牛市的判断主要基于以下四个方面:

1。利率下降空间打开,支撑债券与股票走势;

2。实际增速企稳名义增速回升带来非金融行业盈利复苏,有利于股票与商品;

3。市场整体信心提升带来风险溢价的下降与估值修复,利好股票与信用债;

4。美欧量化宽松带来的全球风险偏好趋向新兴市场特别是估值较低的中国市场,支撑股票债券与人民币。

“我们对明年全年保持谨慎乐观。大的机会在商品、港股、A股、债券,依次按这个顺序,也同时看好人民币。但我们认为机会更体现在结构上,虽然股债汇商品整体指数可能都是牛市,但涨幅会远远低于波动率。”凯丰投资称。

结构性行情是大概率事件

“风险偏好对估值影响较大,我们判断明年风险偏好很难急剧抬升,A股的上涨主要依赖盈利增长而非估值抬升。”

凯丰投资表示,当前A股估值水平处于历史中等偏低位置,与去年底相比,估值已经修复不少,今年主要指数的上涨也主要靠估值修复来实现的。

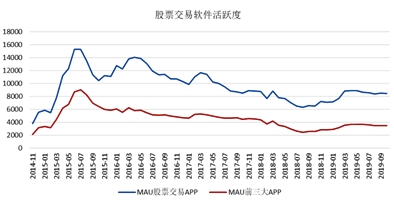

据凯丰投资统计,当前散户和机构的交易活跃度属于中等偏低,这说明风险偏好度不高。同时,目前机构仓位在75%左右,处于历史偏高的水平,加仓空间也不大。此外,2020年市场结构性分化将加大,普涨行情难现,结构性行情是大概率事件。

数据来源: QUESTMOBILE,凯丰投资

凯丰投资表示,A股最大的机会在于高质量增长。国内整体性的增速依然不低,存在相当规模的增速15%以上的企业等待投资者去发掘。

凯丰投资称,明年上半年上市公司企业利润的同比增速较今年上半年表现会更强,以基建为代表的周期板块和以5G为代表的科技板块业绩表现可能会更加突出,消费板块当前的估值和业绩预期都不低,因此明年消费板块超预期的可能性较小。

明年市场增量资金约9550亿元

凯丰投资重点对2020年A股市场三类增量资金来源进行了分析。

第一类是外资。

从主动管理型资金的流入来看,一方面,北向资金短期流入趋势与美元走势呈现较明显的负相关,明年如果美元贬值,对于新兴市场资金主动流入有一定促进效用。

另一方面,当美股平稳且中美利差拉大时,北向资金流入一般会加快,而明年美债降息的空间不大,因此中美利差可能收敛。

此外,明年指数扩容带来的资金流入相较前几年会减少。从整体来看,明年外资流入A股的资金要少于过去两年,初步判断在2500亿元左右。

第二类是养老金。

我国目前已经形成以城镇职工基本养老保险和城乡居民基本养老保险为主的养老保障体系第一支柱,以企业年金和职业年金为主的第二支柱,以及由个人储蓄型商业养老保险构成的第三支柱。

具体来看,第一支柱可带来的资金增量每年约为340亿元,第二支柱每年的资金增量约为135亿元,第三支柱每年的增量资金约为46亿元。第三支柱增量资金取决于后续个人养老保险试点的推进情况。因此,养老金三大支柱每年可带来的增量资金约为536亿元。

第三类是银行理财子公司的资金。

截至2019年6月底,银行理财余额22.18万亿元,权益类投资占比9.25%,以私募股权(如工银理财)、FOF模式(中银理财)居多。

若按8:2比例计算,则未来银行理财子公司投资于二级市场的权益类资金约为800亿元。但考虑到理财产品的萎缩对权益市场的赎回,整体银行理财产品和理财子公司投入股票市场的资金大概为500亿元。

从整体上看,凯丰投资认为,明年股票市场总的资金供给约为9550亿元,相对去年略有增加。

数据来源: 凯丰投资

(文章来源:上海证券报)

(责任编辑:DF506) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: