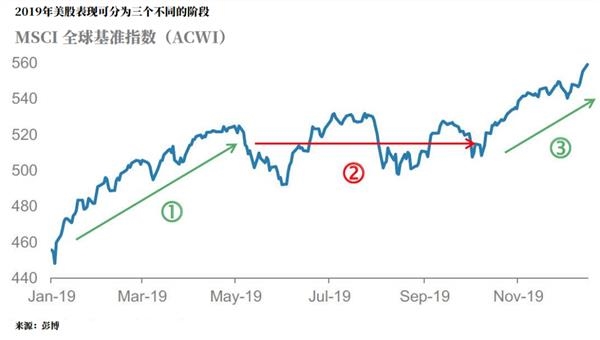

在总结2019年市场表现时,摩根士丹利将其分为了三个不同的阶段,其中第三个也是最重要的一个阶段,始于9月中旬。从那时起,美股一路狂飙,几乎呈直线式上升。而同一时间,美联储也恰巧宣布将针对“破碎”的回购市场,通过回购与购买国库券注入数百亿美元的流动性。

据统计,从9月中旬开始,美联储就通过“临时”回购和国库券购买分别向市场注入了2370亿美元和1470亿美元,而瑞信分析师Zoltan Pozsar认为这将迅速转变成第四次量化宽松,以防止回购市场出现更加灾难性的锁定。

而为了要延缓Pozsar此前文章曾描述过的回购市场“末日”的到来,美联储已经承诺过将在12月中旬至1月中旬注入5000亿美元的流动性,这意味着从现在起的一个月,美联储的资产负债表将会扩张到史无前例的程度,创下历史新高。

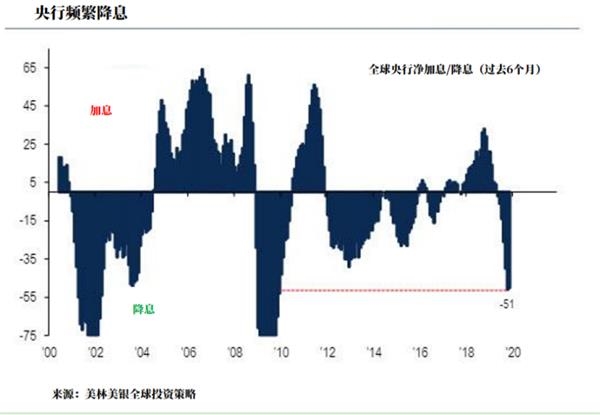

当然,向市场注入流动性的不止美联储一家。美银美林近来指出,央行正在频繁降息,“像对待金融危机一样”。与此同时,标普500指数每日上涨20点。

同时别忘记,纽约联储曾在10月表明,美联储的“非量化宽松”(NOT QE)政策将会持续到“至少明年第二季度”。

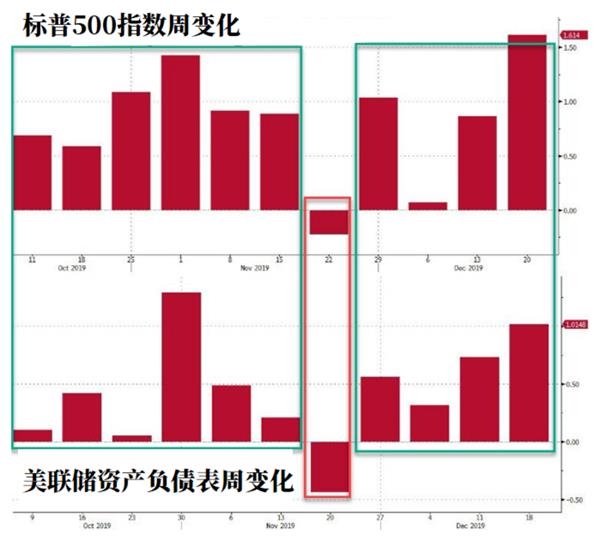

自从美联储从10月11日起开始“NOT QE”行动,美联储的资产负债表每周都在扩大,标普500指数也随之升高,反之亦然。

从这一前所未见的趋势可以推出一个规律:只要美联储的资产负债表仍在扩大,标普500指数就不会停止上涨。

总结上述所有讯息,可以得出以下结论:

1。美联储将会通过购买国库券和回购每月向市场注入600-1000亿美元,从现在起到1月中流动性将会爆发式增长。

2。每周美联储的资产负债表扩大,股市也会随之上行,反之亦然。

3。美联储扩表至少还要持续4-5个月。

这对美股来说意味着什么?

这可能意味着除非接下来几周发生什么剧烈的变化,否则美银美林对标普500指数即将达到3333点的预测都算是保守的 。就在上周,美银美林预计标普500指数将在2020年3月3日触及3333水平,10年期美债将在2月2日上涨至2.2%。

美银美林分析师Michael Hartnett警告道,如果美联储缩减现在大规模的流动性注入,建立在美联储最新量化宽松政策上的先期收益将会遭遇逆转。如果美联储被迫缩减资产负债表,这种逆转将会十分剧烈。

摩根士丹利也有同样的担忧。该行跨资产专家Andrew Sheets在年终报告中表示,该行预计美联储扩表将会持续至4月或5月。这也与美银美林预测的3333点目标相呼应,这将标志当前市场周期的顶峰。摩根士丹利预计,在那之后,市场将会继续面临贸易困境,并失去美联储的支持。

(文章来源:金十数据)

(责任编辑:DF134) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: