来源:BWC中文网

CNBC在12月25日对大多数预测员的调查结果显示都倾向于明年看跌油价,根据对供应,全球需求的不同预测以及OPEC最新的减产协议是否将使成员国完全遵守等因素,国际基准布伦特原油的价格在2020年在每桶59美元至70美元之间。

尽管许多主要的产油国一直在努力制止这种下降趋势,12月初的OPEC +协议将使日产量减少50万桶/日,而沙特进一步自愿减产40万桶/日,使该联盟的总减产目标达到210万桶,以提振油价,但像尼日利亚和伊拉克这样的会员国可能使这些数字难以实现。

美国能源信息署(EIA)在12月份发布的报告中进一步称,预计2020年布伦特原油现货平均价格将从2019年的64美元/桶下降到61美元/桶,美国基准西德克萨斯中质油(WTI)价格处在平均每桶比布伦特低5.50美元的区间内,EIA预计,由于预测全球石油库存增加,尤其是明年上半年,2020年原油平均价格将比2019年低。

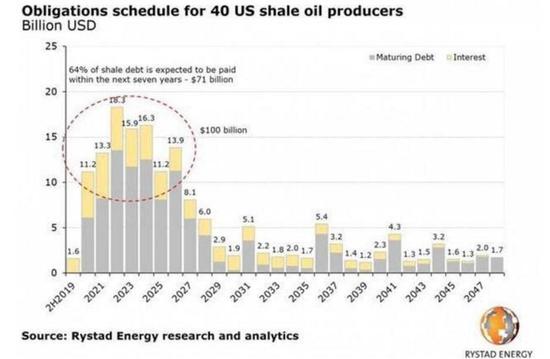

美国排名前40位的页岩油生产商预计将在债务分期付款和利息方面花费约1000亿美元。

而近几周以来,两大国际基准油价价差显著收窄,这一价差目前已经降至不到5美元,而按EIA对明年价差的预测这个趋势还将继续保持下去,这会给美国的能源债务经济带来意外冲击,威胁到美国石油出口,因美油一直保持的价格优势相较中东原油失去了竞争优势,而出口下降就意味着美国国内库存增加,这在美国页岩油气行业的崩溃仍在继续的背景下,使得美国的页岩油商正在拆东墙补西墙,借新债还旧账的困境日益突出。

如果趋势持续,可能会加剧多家页岩油巨头蒙受巨大损失,路透测算的数据来看,如果美国油价跌至55美元以下,那么页岩油气商就会出现问题。虽然,上周,EIA表示,2019年9月,美国原油出口大于进口,实现自1973年以来首次成为石油净出口国,但CNBC分析称,这并不意味着美国已经实现了能源独立,目前,美国仍然是主要的原油进口国,并依靠这些进口来满足需求。

The McGill International Review的经济专栏作家Nick Chao认为,这个国际能源供应市场的变化似乎表明统冶了世界石油市场近50年的美国和沙特的石油美元协议可能提前落幕,这将对全球油市和美元来说到底意味着什么呢?

事实上,所有的石油公司都想发展新技术控制采油成本,采更多的油,成本越高赚钱就越不容易,也就越要发展更先进的技术,而2017年之前的美国都在主动推动经济全球化和石油美元,其本质就是要满足自身的能源战略需求,所以,从这一点来看,石油美元时代更像是美国经济的灰暗时期:对外部能源的高度依赖。

这也意味着美国将不再依赖于沙特等OPEC产油国的进口石油需求,而据权威机构预测,美国最快有可能在2035年前就彻底摆脱对中东石油的依赖,并将在国际能源的定价上也能获得更大话语权。

美国金融网站ZeroHedge在二周前分析指出,随着美油产量和出口增加的预期,它对OPEC原油依赖的下滑很可能会导致2014年的一幕重演,当时在大量美国原油争夺市场,特别是亚洲市场份额之后,OPEC及俄罗斯等产油国们也纷纷开始增加原油产量挤占市场份额,结果导致油价出现断崖式的下跌,而去年11月沙特已经在开始研究OPEC解体的后果就是最好的注脚。

而正是石油市场上有了这些变化,沙特也已在寻找石油美元的替代品,因为,中国市场对沙特原油的需求将超过美国,更希望通过该国最大石油公司沙特阿美上市来筹措大量资金,挖掘更多经济增长,从而摆脱过度依赖石油收入的现状,同时,沙特阿美还将会越来越多地把希望寄托在东方市场石油产品的供应链上,事实上,这就相当于通过很隐蔽的方式在去美元化,并正在一路向东寻找新朋友。

分析认为,沙特也可能正在考虑与中国买家用人民币进行原油贸易结算,如果确定那么其他一些大的石油出口国很快将会跟随,整个原油市场都会追随,接受用人民币结算原油的新规则,或成提前终结石油美元最关健的一步。

对此,美国金融媒体MarketOrcale认为,这似乎正在成为中俄在能源领域去美元化的突破口,目前,中俄等多国为绕开美元结算石油采取了一定的现实步骤,尤其石油人民币体系的成形,这将逐渐削弱石油美元的市场份额,动摇石油美元在全球50多年的统治地位,以及美债在全球范围内持续的市场需求,这种冲击波可能在接下去以相同形式发挥其影响。

是的,作为石油美元的根基美债,目前正被包括中国、俄罗斯、德国、法国及日本等多个国家背景的投资者抛售而失去部分市场份额,但据ZeroHedge称,到2023年,美国有长达240亿美元的长期债务到期,而这其中至少有90%以上与页岩油开发有关。

据美国财政部最新报告显示,截止10月,全球央行正在远离美债市场已连续第14个月减持美债,总出售额近3420亿美元,持续时长和金额都是有记录以来最高,其中,中国所持美债也已连续四个月大幅下降,中国在此期间的一年内,累计减持约919亿美债,紧接着,据俄卫星通讯社在11月援引观察人士的分析估计,中国接下去完全有可能抛售规模高达7000亿美元的美债。

但美债发行并没有放慢脚步的意思,美联储已经在12月23日再宣布一项至少为5000亿美元的巨额流动性定期操作,并将在未来30天内完成此项操作,对此,Zerohedge称,这意味着美联储在紧缩货币政策上开始正式认输投降,强势美元开始让步,这更意味着支撑美国经济和美元货币地位的“石油-美元-美债”这三个要素正在变淡,失去部分市场份额。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: