格力转债摘牌了——以0.36%的转股比例,成为了今年第3只转股比例低于1%的转债。

一直以来,转股几乎是市场默认的可转债退出方式,然而在长达4年半的转股期内,格力转债却将自己生生熬成了一只真正的债。在此之前,格力转债曾两度触发条件回售,但直到今年9月临近到期,格力地产才匆忙决定首次下调转股价,然而由于正股走势一路下行,格力转债终究还能没能实现逆转。

值得注意的是,数据显示,最近10年共有4只可转债以不超过1%转股比例摘牌退市,其中3只发生在今年。随着可转债市场不断扩容与成熟,可以预计未来可转债“不转”的案例或许会越来越多。

格力转债退市转股比例仅为0.36%

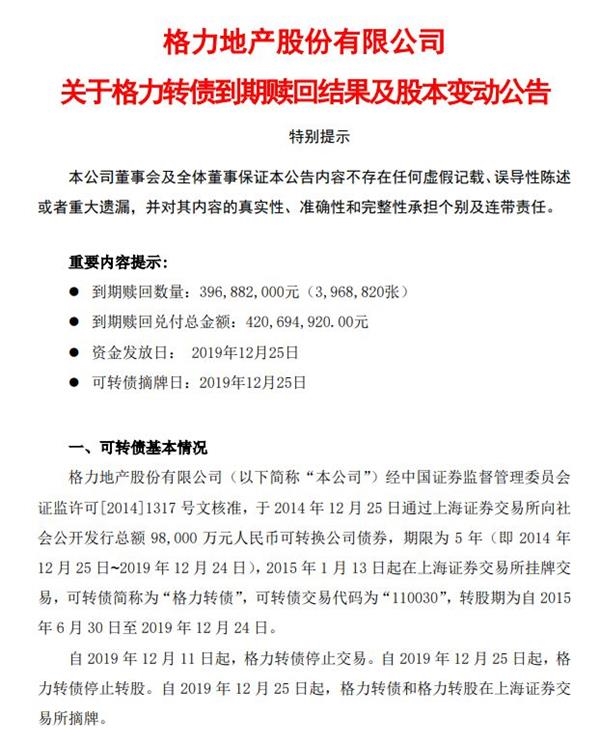

发行5年之后,格力转债于12月25日到期,从上交所摘牌退市。

数据显示,格力转债在长达4年的转股期内,实现转股金额353.1万元,相比于9.8亿元的发行总额,其转股比例仅为0.36%,成为近十年来第4只转股比例不足1%的可转债。

值得注意的是,此前格力转债曾多次触发下修条款,并先后在2018年8月14日、2019年2月14日触发了条件回售条款。但与大部分发行人不同的是,格力地产并未选择下修转股价来规避回售压力,反而颇为“有钱任性”地接受了共计5.75亿元的回售,回售比例达58.7%。

有分析人士对此认为,截止2018年末,格力地产现金到期债务比均为-67.3%,连续三年处于负值区间,现金流压力较小,因此下修转股价的意愿不强。

可让市场意想不到的是,到了今年9月,格力转债转债临近到期,格力地产突然一改强硬态度,一举将转股价从6.94元/股下修至5元/股。然而天不遂人愿,正股格力地产此后股价一路下行,截至12月25日收盘仅为4.61元。

由于临近到期,格力转债于12月11日停止交易,但转股则可以持续到24日,最后的这10个交易日,可以说是投资者选择转股的最后期限。

然而格力地产在此期间,最高也不过是在18日一度探至5.11元,对应转债价值仅为102.2元,仍低于到期赎回金额106元(税前)和实际派发金额104.80元(税后)。

10年间4只转债转股比例低于1%

数据显示,2010年至今,在有数据统计的80只摘牌可转债中,共有73只的转股比例高于90%,占比高达91.25%。其中,包括今年摘牌的平银转债、合佳转S1、紫科转S1在内的多只转债的转股比例更是高达100%。

而华创证券债券研究团队也发现,触发有条件赎回条款促转股是可转债的主流退出方式,2010 年之后退市的可转债,超过90%触发基于价格的赎回条款从而实现退市。“可转债的赎回价格为债券面值加当期应计利息,因可转债票面利率较低,所以赎回价格一般较低,所以投资者应及时转股或卖出避免赎回,而发行人也同样希望投资者转股从而实现股权融资的目的”。

但值得注意的是,这一结论在今年似乎有些动摇。除格力转债之外,在今年退市的23只可转债中,还有必然转债和江南转债两只转债的转股比例同样低于1%,分别为0和0.1%。其中必然转债是由于并购重组提前进行了赎回,而江南转债则是连续5次有条件回售,最终触发了未转股可转债低于3000万元的赎回条款而退市。

警惕高溢价可转债风险

华西证券固收研究团队认为,格力转债上市之时,恰好处于2014-2015年牛市的中段,投资者对正股后期的走势抱有极大的信心。因此,格力转债上市伊始便奠定了其存续期内“高溢价”的风格,其上市首日转债价格收至138.26元,当时平价仅为96.12元,转股溢价率高达43.83%,大幅超出市场预期,此后转股溢价率大部分时间均保持在30%-60%的区间内。

而在转股期内,格力地产虽因为股价长期低迷,导致格力转债多次触发下修条款,但其直到到期前3个月才选择下修转股价。这表明,通过回售压力判断下修概率存在一定误差。从格力转债的案例来看,并不是所有发行人在股权稀释和回售压力均会选择牺牲股权比例来规避回售。

“条款博弈仍要以发行人现金流压力为核心判断依据。”华西证券固收研究团队表示,格力地产在面临大量债务到期难以续作的背景下,4亿元可转债赎回的现金流出将导致其现金流出现严重的断裂风险,因此才促成了本次大幅度的下修。

最近两年,可转债趁着定增收缩的档口实现了爆发式增长,目前今年新发行可转债规模已达到2678.73亿元。市场的不断发展成熟,也使得可转债投资逐渐步入新的阶段。对于2020年的转债市场,国金证券固定收益首席分析师周岳认为,当前转债市场估值不便宜,因此明年很难在估值上赚钱,更多驱动来源于正股,对于正股,中长期保持乐观,但当前全面配置转债的性价比不高,更多机会在于个券,挖掘个券的阿尔法是明年的主旋律。

(文章来源:券商中国)

(责任编辑:DF358) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: