对于油市来说,2019年是平凡的一年:欧佩克依旧大力推行“减产”以支撑油价,美国页岩油行业继续扩张版图,中东政局动荡持续。

2019年也是不平凡的一年:美油年内涨幅达到33.62%,旧利空的负面影响消退,新利多正在形成,多空厮杀未曾如此激烈。

这一年,油市究竟发生了什么?

我们不妨先回顾一下去年年底油价情况。去年12月,原油价格抵达年内低点,当时EIA公布2018年最后一份能源展望报告,将2019年的油价预期较11月大幅下调了20%;市场看跌情绪也十分浓厚,CFTC持仓报告显示投机性原油多头合约数在低位徘徊。

一年过去了,当初决定对原油“一空到底”的你,现在选择继续坚守大本营,还是捶胸顿足、懊恼不已?EIA押注对了吗?

【2019年油价行情回顾】

宏观角度:呈现“三段式”

金十整理了近三年美布两油价格的年涨跌幅数据,可以发现,今年以来,美布两油的价格均实现两位数的上涨。美油年内涨幅更是超过30%,与去年23.78%的跌幅形成鲜明对比。

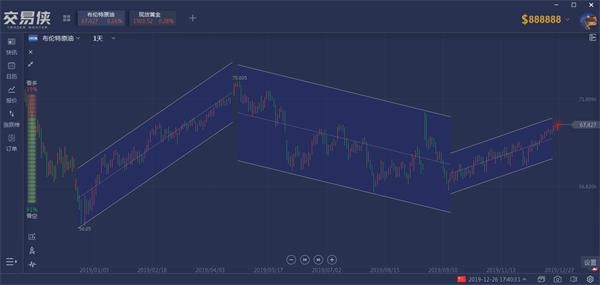

事实上,今年两油如此靓丽的涨幅“来之不易”。回溯今年以来的行情图(以布伦特原油为例),我们发现,今年原油价格走势呈现明显的“三段式”:1-4月油价强势拉升;5-9月,油价宽幅震荡下行,抵达年内低位;11-12月,原油实现温和反弹。

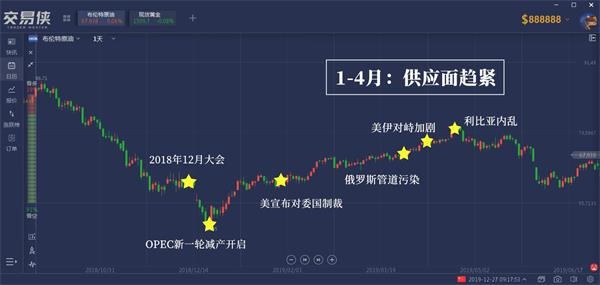

①第一阶段:趋紧的供应面主导行情,多重利好完爆空头

今年 1-4 月份,油价开启一波单边上涨走势。美油从42美元涨到 66 美元,涨幅高达57%;布油自年初的50美元涨至75美元,涨幅达到50%。

当时,欧佩克+新一轮120 万桶/日的减产行动极大提振了市场情绪,美国对委内瑞拉、伊朗的制裁导致这两个国家原油产量大幅下滑,主动减产叠加被动减产使得油市供给转变为紧缩。

此后,地缘政治风险成为市场关注焦点,美伊对峙升级,利比亚国内战乱局势加剧,原油被给予一定的风险溢价。

②第二阶段:多空激烈厮杀,众多利好不敌两大利空

步入5月,油价掉头而下,尽管6月中旬美油一度重返60美元关口,但始终难改颓势,美油在随后2个月维持在50-61美元的震荡,布油价格游走于55-67美元之间。

9月沙特油田遇袭案一度令油价飙涨近20%,但迅速复产的消息令原油在半个月内回吐所有涨幅。

在此期间,多空双方经历了年度最激烈的“厮杀”。尽管利好因素依然存在——地缘政治风险继续发酵、断供危机屡次出现、6月欧佩克大会前关于“延长减产”的炒作令油价一度回升,但始终难以扫去油市的悲观情绪。

与此同时,全球经济前景愈发悲观,需求疲软的担忧为油价带来持久的下行压力;另外美国原油库存逆季节性增加,市场开始担忧供应过剩。

③第三阶段:需求面有望改善,看涨情绪回归

10月开始,油市乐观情绪蔓延,油价震荡走高,美布两油至今已涨至三个月高位。

美联储三次降息落地,并有所成效;英国脱欧局面也逐渐明朗。宏观经济背景有所改善,市场对原油需求疲软的担忧减退,油市信心增强。

微观角度:“缓慢连涨+急跌”组合

亮点1:最刺激行情——单日暴跌3%以上竟有11次

在这场多空拉锯战中,多头似乎胜利了,油价终于开启了修复性行情。然而,金十整理今年以来较为突出的行情时发现,今年短线暴跌的情况异常之多。

以布伦特原油为例,自1月以来,单日(收盘)暴跌3%或以上的情况出现了11次,其中一次单日跌幅更是高达5%。

在这11次暴跌中,笔者发现,其中高达5次的背后推手是大增的美国API或EIA原油库存数据,今年5月下半旬布油10日内有三次录得逾4%的跌幅,其罪魁祸首都是它。美国原油供应俨然成为了多头最怕的噩梦、空头最大的筹码。

11次暴跌中另外6次背后都有明显利空消息,包括特朗普对欧佩克减产的指责(2次)、欧佩克减产前景生变的消息(1次)以及遇袭案后沙特迅猛增产的消息(1次)。

值得注意的是,这11次暴跌中,有多达8次是和原油供应面密切相关的,从中也可以看出,相比于需求面,供应面的利空消息对油价打击更为沉重。

亮点2:多头最爱的行情——有4次连涨7天以上

那么今年有没有暴涨行情呢?

有,但是不多。金十发现今年油价单日(收盘)暴涨3%仅出现5次,其中涨幅最为惊人的是沙特油田遇袭案,两油收涨14%。尽管单日暴涨的情况较少,但是今年连涨数日的情况特别多,连涨4日或以上的次数高达11次,其中连涨7天以上有4次。

上图也整理了连涨期间的主要利好因素,可以发现欧佩克的减产消息和美国原油库存减少依然是推动油价上涨的主要因素。

此外,前半年对油价的支撑作用尤为明显的供应面趋紧信号,在今年后半年的作用有所减弱,主导油价上涨的因素从供应面转变为需求面。

五句话总结今年的油价走势

结合油价的宏观和微观走势以及背后的驱动因素,我们可以发现,今年以来,旧利好/空因素依然发挥作用,但油价反映的更多是数个多空因素合力或博弈的结果,我们可以用五句话总结今年的油价走势:

①大增的美国原油库存数据+需求疲软的担忧堪称史上最强利空组合。

这两大利空很大程度上导致今年4月以来油价触顶后掉头进入下行通道,尽管期间欧佩克减产继续,中东地缘政治风险持续发酵并导致断供危机多次爆发。

②欧佩克仍是油市情绪的挑拨者。

不少人都赞同欧佩克在油市的地位已大不如前,但回溯今年走势可以发现,欧佩克的动态依然直接导致今年的多次暴跌行情。长远来看,欧佩克+的减产行动对油价提振作用有限,但其相关消息短期对油市情绪的影响十分明显。

③美国原油高速生产对油价的负面影响可能比我们想象中严重。

尽管美国原油库存高企已被说烂,但这个利空因素的威力确实不能低估,因为今年多次暴跌行情的罪魁祸首是它。

④相比于需求面,供应方面的利空消息更有可能导致油价瞬间暴跌,而其利好消息对油价的作用较为缓慢。

今年以来油价的暴跌行情比暴涨行情多得多,显示看跌情绪更容易被快速煽动;持续上涨的行情频繁出现,这显示出油价对利好消息消化时间长。

⑤总体来说,油价的驱动因素开始从供应面转变为需求面,需求面有好转迹象。

1-4月油价由趋紧的供应面支撑,当时欧佩克的主动减产加上因地缘政治危机导致的被动减产助涨油价。

4月之后,需求面发挥的作用越来越明显。经济衰退的担忧加深市场对需求前景的悲观看法,油价很长一段时间内承压。今年年底宏观经济终于有好转迹象,油市乐观情绪回归。

【供需面还有这些变化不容忽视】

今年油价走势很大程度上还是围绕旧利好/空因素上下波动,但是,供需面以下的这些动向也不容忽视,它们虽然可能还没有对油价造成直接影响,但也将是油价走势的潜在驱动力或隐患。

供应方面,尽管美国页岩油生产势头依旧很猛,但是有迹象表明,在可见的未来,页岩油的生产增速将会下滑。

分析指出,页岩油行业正面临油井产能或将下滑、未完井数量不断攀升、油井钻挖成本回升三重压力。此外,页岩油行业还面临着巨大的财务压力。由于获得资本的渠道变窄,许多页岩油气公司不得不收缩开支,有的公司甚至正酝酿减产。

除美国外,其他非欧佩克国家也在崛起。有分析指出,到2021年四大新秀国——加拿大,挪威,巴西和圭亚那的原油产量将会在今年的基础上新增200万。

巴西的生产增速有目共睹,近日巴西国家石油机构报道,该国11月份的原油产量首次突破了300万桶/日,创历史新高。10月到11月,该国的总产量增加了10万桶/日,年产量增长超过20%。

另一后起之秀——圭亚那最近也正式加入产油国行列。埃克森美孚公司发表声明称,该国的Liza离岸油田正式投产。

需求方面,今年以来的疲态已是不争的事实,在三大原油需求大国——美国、中国、印度中,中国贡献了全球大部分原油需求量增量。未来全球原油需求疲软与否很大程度上受中国影响。

数据显示,截至目前,美国原油需求年度平均下滑37.6万桶/天,为10年来的最差表现。印度不管是原油加工量还是原油进口量均出现大幅下滑,当前已经处在近4年来的最低点。

相比之下,中国原油市场需求表现得异常亮眼,堪称全球原油需求的“火车头”。根据最新的EIA月报数据,2019年全球原油需求增量中中国市场贡献了75%。这是发生经济危机之外正常年份的历史峰值。

当然,油市的新动向可能还远不止这些,市场在持续进化,油价的新支撑或压力随时准备破土而出。不过,可以肯定的是,欧佩克+、美国页岩油、中东危机、经济衰退,这些一直以来令每个原油投资者胆战心惊或热血澎湃的因子,未来还将继续左右着油市情绪。

如今,油市的“低气压”有所消散,乐观情绪蔓延,油价有望反弹至年内高位,这和12个月前的景象恰好相反。尽管如此,大批“空”军其实已在暗处潜伏,在未来可能会趁着某个消息爆出而亮相登场。

一年前奋身做空的你,和现在坚定看涨的你,其实都一样,即将面临着全新、未知的挑战。只要有市场就有博弈,多空方永远不缺乏战场。

(文章来源:金十数据)

(责任编辑:DF395) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: