来源:固收彬法【天风研究·固收】 孙彬彬/张纯祎(联系人)

原标题:2019年信用债市场表现如何?

摘要:

2019年,信用收益从何而来?

2019年起始的信用票息较高构成了全年信用牛市的基础,高等级、中低等级均可以获取不错的回报。

所以,年初以来的信用收益首要来自于向中等级信用债的下沉;其次是高等级信用债拉长久期。但随着资金利率波动以及各类信用事件的冲击,信用分层现象加剧,收益的获取难度逐步加大。

2019年信用风险持续暴露,微观主体依然承压。新特点一方面表现在市场机构逐渐适应,另一方面表现在“违约”券种更加丰富。我们认为,在金融供给侧改革和经济下行压力并无实质性扭转的信用环境下,企业自身现金偿债能力依然不足;局部性社会信用收缩导致再融资状况继续呈现结构分化,风险偏好难以实际性提升,信用状态大概率分化。

当前位置,除短融持续下行外,其余类型信用债的票息近期均有所回调,但仍主要位于20%以下的历史低位。所以展望2020年,从信用债本身考虑,趋势性机会恐难以再现,投资机构风险偏好的修正不支持机构踏平价值洼地,反而仍要更进一步精耕细作、精挑细选。

政策在逆周期和防风险之间平衡,信用策略必然要在收益和风险间平衡。

从整体信用票息和利差水平观察,2020年信用债预期回报显然会低于2019年,那么如果还要考虑适度收益要求,该从何处入手?

从板块角度考虑,票息收益可以考虑:(1)地产债;(2)城投债;(3)行业集中度较高、企业经营管理水平良好,股权稳定的头部民企。只是具体择券更显复杂。

2019年,信用债市场回顾

回顾2019年,信用债市场走出牛市行情。根据中债财富指数,整体来看各等级信用债表现均优于国开债,中低等级中长久期信用债则存在明显的超额收益。然而信用债收益率与信用利差较年初的全面下行并不意味着2019年信用债市场支持稳赚票息的策略,持续发酵的信用分层现象使得投资者在获取收益之中更多了一份清醒,而这一情况也将延续至2020年。那么究竟2019年信用债市场的投资收益从何而来?伴随资金利率的起起伏伏,信用策略又是如何演化?信用风险环境有何新变化?2020年收益从何而来?

1. 2019年,信用收益从何而来?

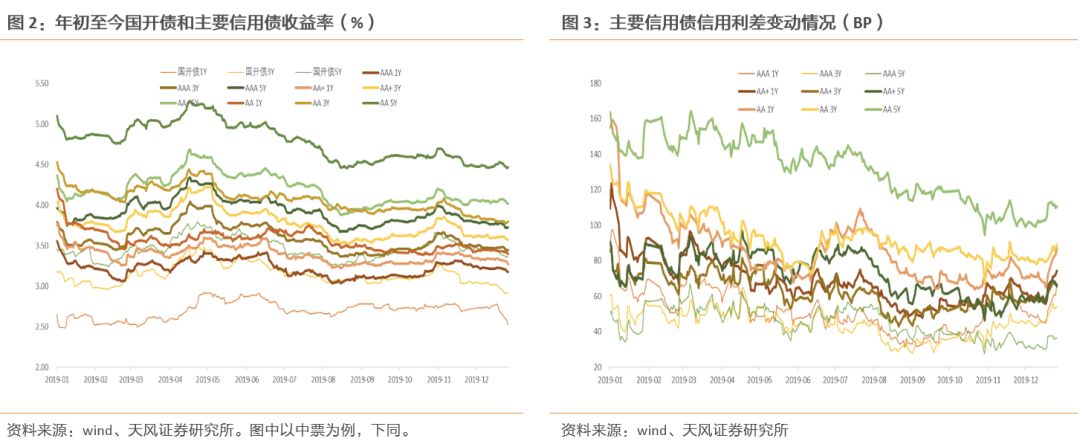

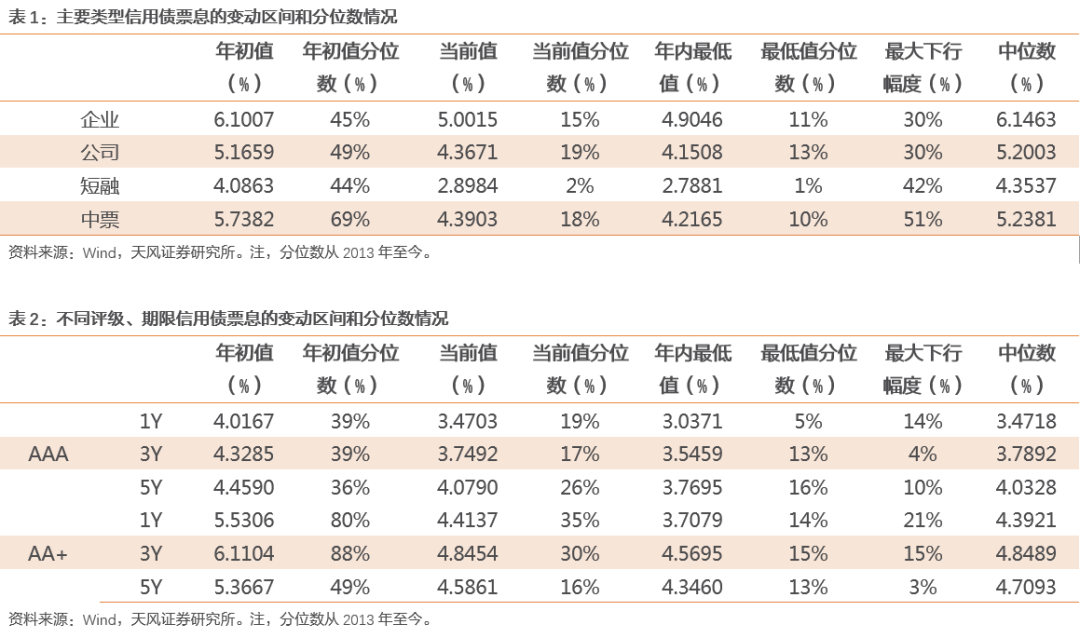

年初较高的票息是今年信用收益的最主要来源。年初至今,主要信用债的收益率均震荡下行。分不同类型看,均位于历史44%至69%的中高分位数,年内普遍最低下行至13%的历史低位。

分不同评级和期限看,年初AAA评级信用债的收益率整体位于历史40%左右的中位,AA+评级1年期、3年期的收益率则位于历史90%左右的高位,随着收益率的震荡下行,年内最低均下探至历史16%以下的地位。

从全年信用债走势观察,年初以来的信用收益首要来自于向中等级信用债的信用下沉,其次是高等级信用债的拉长久期。但随着资金利率波动以及各类信用事件的冲击,信用分层现象加剧,收益的获取难度逐步加大。

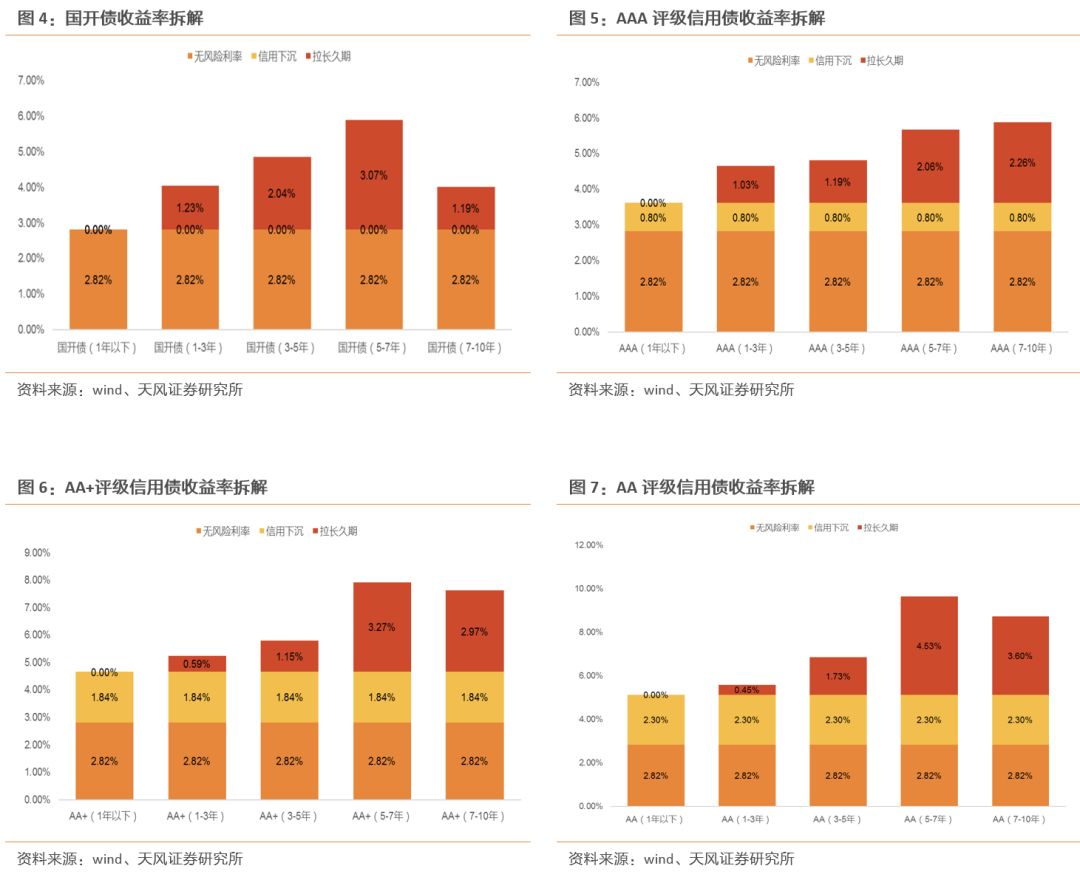

参考我们此前的报告《拉长久期?还是信用下沉?》,我们从信用策略的角度,将收益拆分成“无风险利率”、“信用下沉”和“拉长久期”三个维度,其中“无风险利率”采用1年以下国开债收益率为比较基准。

以AAA评级3-5年信用债为例,年初至今的收益率4.81%,可以将其理解为:第一步,对1年以下国开债信用下沉至1年以下AAA评级信用债,带来收益0.80%;第二步,对1年以下AAA评级信用债拉长久期至3-5年,拉长久期带来收益1.19%。因此,最终AAA评级3-5年信用债的收益率为4.81%(2.82%+0.80%+1.19%)。

从效果来看,2019年全年,高等级信用债的收益主要来源于拉长久期,而低等级信用债的收益主要来源于信用下沉。对于AAA级信用债而言,从拉长久期中获得的收益(1.19%)比信用下沉(0.80%)更多,均低于向AA+、AA评级信用债信用下次的收益(1.84%、2.30%)。

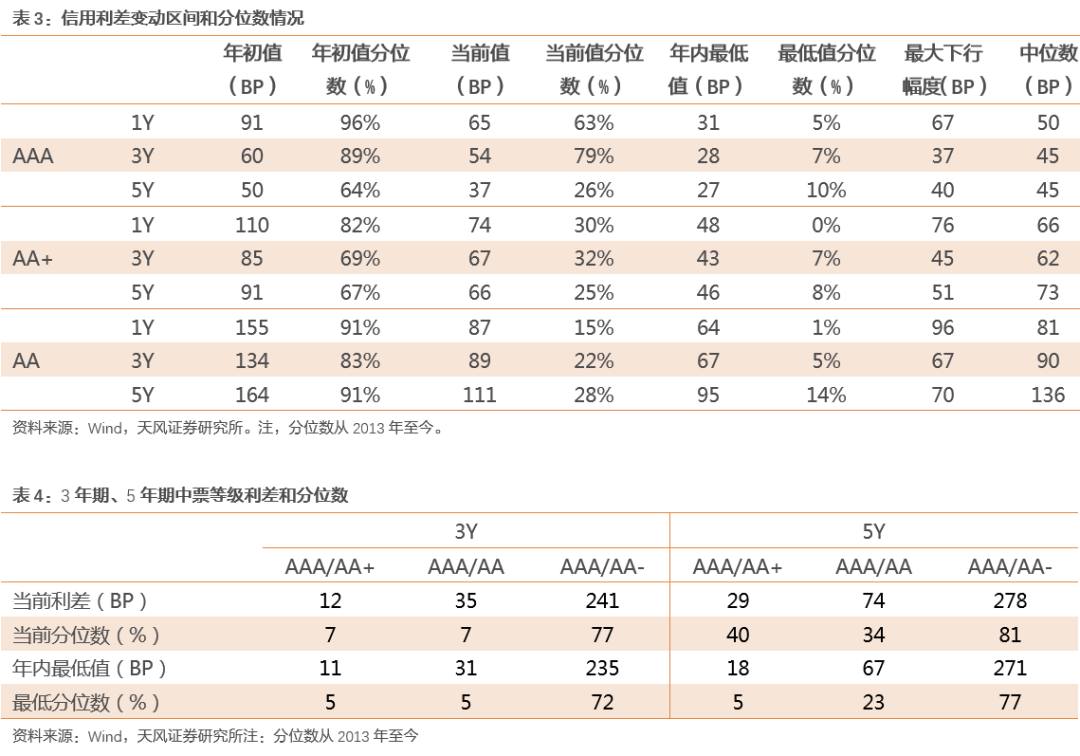

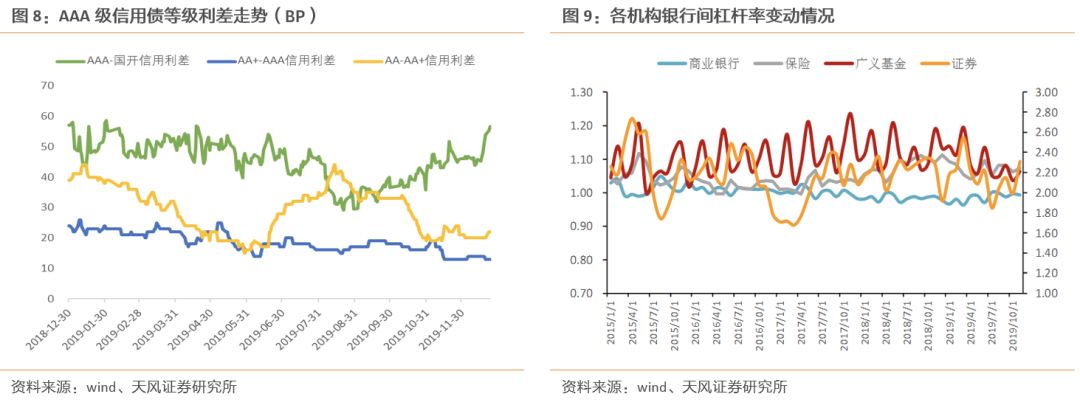

此外,从年初信用利差观察,虽较2018年年中已有回落,仍处于历史80%以上的较高分位数。2019年信用策略的主线无疑是基于资金利率稳定基础上的信用下沉,但在不同阶段资金利率的变化提供资本利得的机会,拉长久期也带来收益,基本可分为四个阶段。

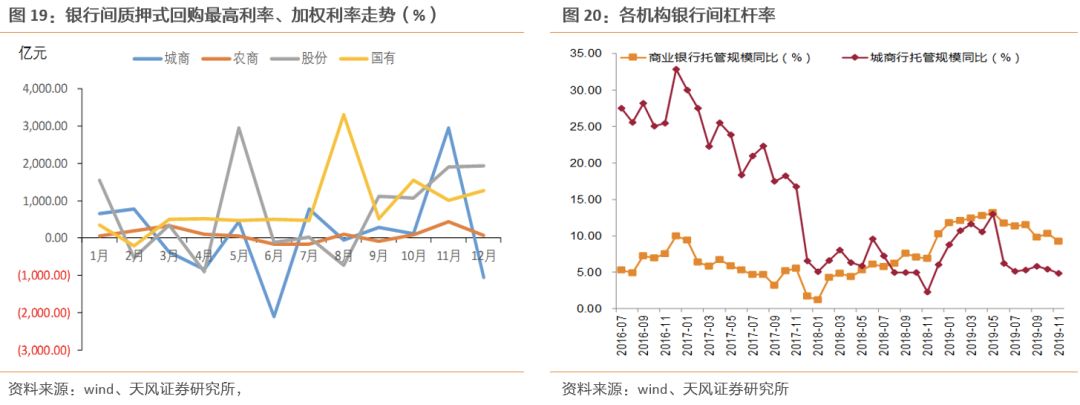

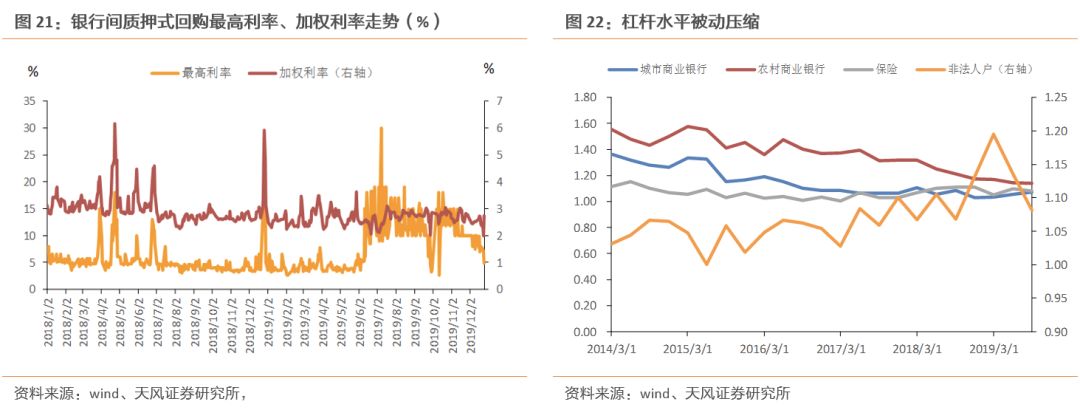

第一阶段:“信用下沉”。1-4月,全球央行重启宽松政策,随着国内一系列宽信用政策和纾困举措的陆续出台,宏观经济基本面向好,市场风险偏好提升。由于国开债收益率同步上行,市场资金成本提高,中高等级信用利差被动压缩。为寻求更高收益,在风险可控的情况下,机构开始尝试向中高等级信用债的信用下沉。期间,AA+/AA之间信用债等级利差下行约20个BP,而中高等级信用债期限利差普遍上行。以广义基金为代表的信用债主要投资机构杠杆水平逐渐上升,助推机构进一步获取收益。

第二阶段:“局部信用下沉+中高等级拉长久期”。5-8月中旬,贸易摩擦升温,叠加中小银行事件打破刚兑事件导致局部领域的信用收缩,市场风险偏好扭转,对低资质的下沉趋于谨慎。受益于资金利率下降,信用债收益率下降,机构通过对高等级信用债拉长久期也获得一定收益。国开/AAA信用债等级利差下行约20个BP,AAA级1年期与3年期期限利差下行约35个BP,而AA+/AA信用债等级利差逐步回升至年初水平。

第三阶段:“城投债信用下沉+拉长久期”。8月下旬-10月,贸易摩擦逐渐缓和,宏观经济基本面向好、通涨预期抬头,市场风险偏好较上阶段有所修复。信用债收益率随资金利率上行,高等级利差出现被动压缩。为获取更高收益,机构再次转向信用下沉,尤其是对于城投债,造成票息对利率波动的保护作用下降。随着资金成本的提高,机构间杠杆率一度回落,但随着央行降准、社融超预期,杠杆率保持稳定。

第四阶段:纠结震荡。11月-12月,资金利率横盘震荡,机构表现纠结。利率调整,信用滞后,各等级各期限利差近期有抬头趋势,结合一系列风险事件,市场在观望。

整体来看,虽然年内各等级各期限信用利差曾一度出现全面下行,但持续时间不长。根本原因在于此轮“宽货币”向“宽信用”的演进受到金融监管顶层设计的约束,投资者行为出现变化,难以如2016年牛市一般不加考虑地踏平收益,直接原因则是信用债市场的信用分层现象不断在各个维度加深,即使在资金利率显著下行的第三季度,不同期限品种的信用债收益率变化幅度也存在较大不同。

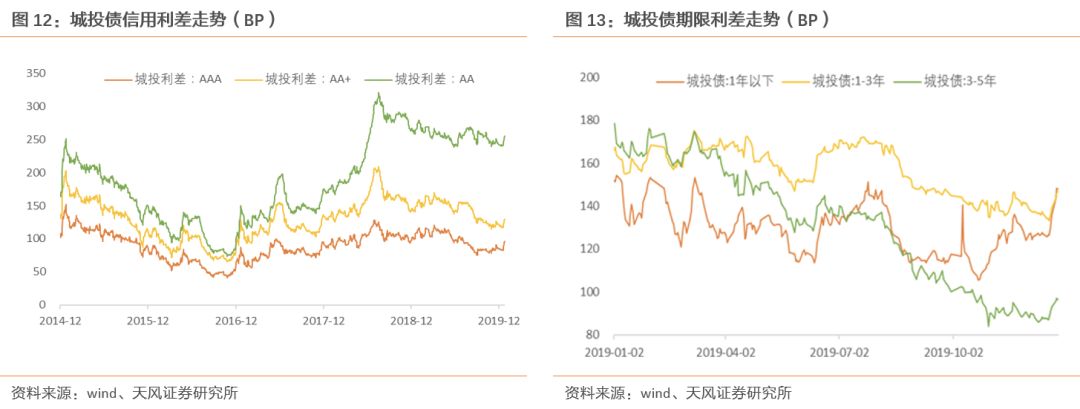

2019年城投债无疑是债券市场最受追捧的品种。

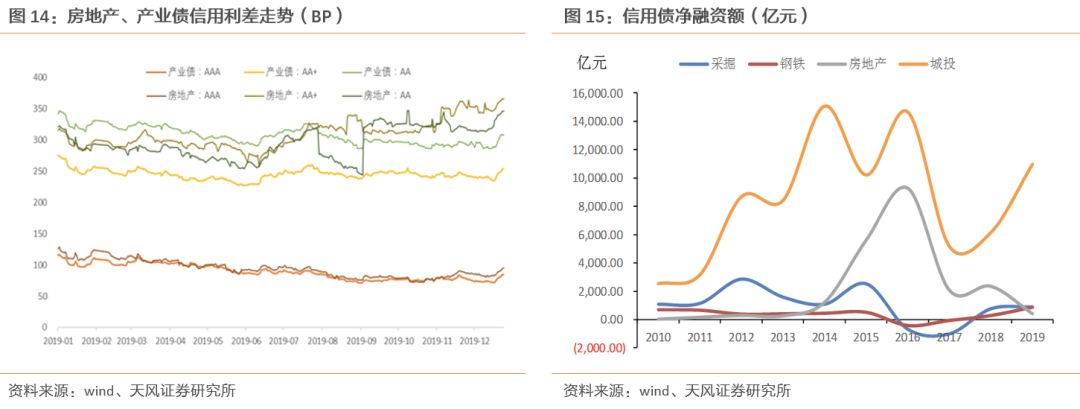

经过1-4月的整体信用利差下行后,产业债的信用分层在5月以来越演愈烈。以5月份中小行事件为分水岭,1-4月产业债信用利差整体持续压缩,AAA评级的信用利差分别从年初的90%分位数回落到70%,而AA+、AA评级产业债的信用利差则从100%回落到80%左右。5月以来,产业债信用分层加速分化,AAA评级产业债信用利差持续走低至历史低位,当前已进一步回落到33%分位数,AA+、AA级产业债信用利差则分别回升至93%、83%的历史高位。

而城投债全年的信用利差则持续走低,5月以前AA评级利差走低,5月以后AAA、AA+评级利差走低。从年初至今AAA、AA+、AA评级城投债信用利差分别下行20、29、24个BP。5月以前,AAA、AA+评级城投债信用利差的百分位数并无显著变化、但AA评级从历史93%下降到81%;5月至当前,AAA、AA+评级的城投债信用利差分别从90%、80%下降到57%、47%,而AA评级无显著变化。

一级市场方面,从净融资额来看,城投债和产业债,尤其中低等级之间出现了较大的不同。城投债债市融资形成良性循环,而中低等级产业债尤其是民企债逐渐被挤出债券市场。

值得注意的是产业债中地产债也是机构获取收益的重要品种,由于地产企业相对来说抗风险能力更强,能承担的融资成本更高,因此普遍具有票息优势,尤其民企地产债。下半年以来政策频繁出手,限制地产融资,由此导致地产债内部信用分层加剧,AAA等级利差整体显著回落至60%分位数,而AA+、AA等级利差不断抬升,目前已到达100%分位数。

2.信用风险环境的新特点

信用分化的直接原因在于承接信用主体的资质差别未收敛,信用风险环境对债券市场的冲击虽然较2018年有所降低,但始终未得到实质性修复。

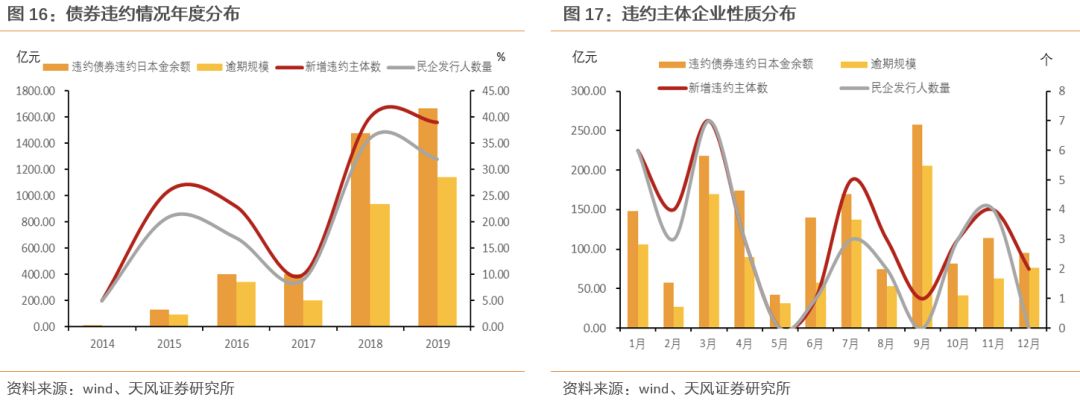

2019年信用风险持续暴露,微观主体依然承压。截止2019年12月26日,信用债市场共有377只债券发生过违约,涉及发行主体143个,违约总规模(本金+利息)约为2689.94亿元(不包括展期债券、ABS以及可交换、可转换债券),目前2019年债券逾期规模已超过2018年,信用风险持续暴露。

仅从2019年的情况来看,截止2019年12月26日,已有177只债券违约,新增违约主体39家,与去年的40家基本持平,但违约规模达1113.57亿元,超过去年。这一方面是因为新增违约主体个体逾期规模普遍高于去年,另一方面是2018 年的新增违约主体陆续有债券在2019 年到期,使逾期总规模进一步攀升,这一部分在今年逾期规模中占比约为28.68%,而在2018 年仅为14.05%。

信用风险持续暴露的过程中出现了以下的新特点:首先,市场机构逐渐脱敏。我们发现在城投债未违约的大前提下,违约事件对利差整体的冲击正在下滑。其次,“违约”券种更加丰富,永续债、金融债以及非公开债的花式违约使债券投资人意识到精挑细选的重要。

我们认为,在信用环境风险未能有实质性改善前,风险偏好难以实际性提升。2019年信用风险继续分化,我们预计类似的趋势明年仍将有所延续,经济下行压力仍在导致企业自身现金偿债能力依然不足;局部性社会信用收缩导致再融资状况继续呈现结构分化。

3.2020年,机会何在?

信用风险仍将持续,信用分层也难以收敛,那么2020年机会何在?这轮“宽信用”下的信用债牛市为何与以往不同?

回顾以往的“宽信用”往往伴随着整个板块的趋势性行情,比如2014年的房地产行情,2015-2017年的城投行情,2016年下半年以采掘为代表的产能过剩行业,以及2018年下半年以来的城投。

那么2020年趋势性行情是否还有空间?

我们认为政策不走老路必然决定本轮“宽货币”向“宽信用”的传导更为曲折,趋势性机会恐难以再现,投资机构风险偏好的修正不支持机构踏平价值洼地,反而仍要精耕细作、精挑细选。

我们可以看到包括资管新规在内的一系列政策背后是监管部门对防风险的重视,周末出台的对银行现金管理类理财的监管也体现出政策对三大攻坚战收官之年的设计未曾改变。以往债券市场的信用传导链条为央行向银行间投放流动性,银行购买非银资管产品,非银资管产品配置高收益债。但在去通道、严监管之下,旧有链条被斩断,银行面临整体缩表压力,风险偏好系统性下降。

非银资管作为信用债的重要配置力量,面临负债收缩和准入受限的困境。作为重要交易对手的中小银行负债端充裕度下滑,外溢向非银资管的流动性减少。5月中小行事件以后,包商事件助推金融机构纷纷提高交易对手的门槛和质押券的要求。当前资金面看似十分宽松,但非银资管利用中低评级信用债质押融资的难度上升,杠杆水平出现被动压降。

只要监管的大逻辑不变,那么2020年必然决定投资者要在有些“难受”的状态下游走于风险与收益的边缘,火中取栗的难度可以想象。

《中国金融稳定报告2019》提出:无论是从市场发展的客观规律,还是从国际经验来看,违约是在债券市场逐步成熟的过程中难以避免的现象,应当客观理性地看待债券市场违约风险及其影响。单体的债券违约,有利于完善信用风险定价机制,加快市场出清,促进经济结构调整,打破刚性兑付。但若债券违约大面积爆发,也会打击金融市场信心,影响债券市场发挥正常融资功能。因此,应在遵循市场化、法治化原则的前提下,稳妥部署应对措施,保障债券投资人合法权益,防止债券违约风险扩散蔓延引发系统性风险。

因此,政策在逆周期和防风险之间平衡,信用策略必然要在收益和风险间平衡。

从整体信用票息和利差水平观察,2020年信用债预期回报显然会低于2019年,那么如果还要考虑适度收益要求,该从何处入手?

从板块角度考虑,票息收益可以考虑:(1)地产债;(2)城投债;(3)行业集中度较高、企业经营管理水平良好,股权稳定的头部民企。

当然在品种结构上也可以进一步挖掘,建议关注我们后续的报告。

4.小结

2019年,信用收益从何而来?

2019年起始的信用票息较高构成了全年信用牛市的基础,高等级、中低等级均可以获取不错的回报。

所以,年初以来的信用收益首要来自于向中等级信用债的下沉;其次是高等级信用债拉长久期。但随着资金利率波动以及各类信用事件的冲击,信用分层现象加剧,收益的获取难度逐步加大。

2019年信用风险持续暴露,微观主体依然承压。新特点一方面表现在市场机构逐渐适应,另一方面表现在“违约”券种更加丰富。我们认为,在金融供给侧改革和经济下行压力并无实质性扭转的信用环境下,企业自身现金偿债能力依然不足;局部性社会信用收缩导致再融资状况继续呈现结构分化,风险偏好难以实际性提升,信用状态大概率分化。

当前位置,除短融持续下行外,其余类型信用债的票息近期均有所回调,但仍主要位于20%以下的历史低位。所以展望2020年,从信用债本身考虑,趋势性机会恐难以再现,投资机构风险偏好的修正不支持机构踏平价值洼地,反而仍要更进一步精耕细作、精挑细选。

政策在逆周期和防风险之间平衡,信用策略必然要在收益和风险间平衡。

从整体信用票息和利差水平观察,2020年信用债预期回报显然会低于2019年,那么如果还要考虑适度收益要求,该从何处入手?

从板块角度考虑,票息收益可以考虑:(1)地产债;(2)城投债;(3)行业集中度较高、企业经营管理水平良好,股权稳定的头部民企。只是具体择券更显复杂。

信用评级调整回顾

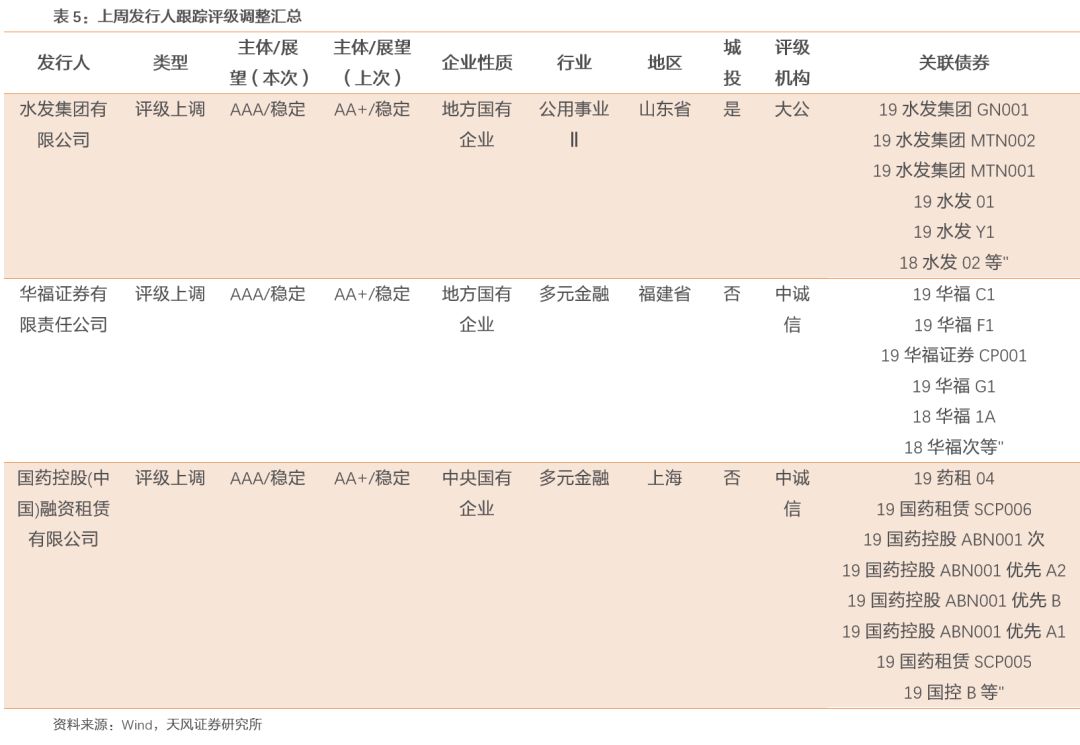

上周3家发行人及其发行债券发生跟踪评级调整,0家下调,3家上调。上周没有评级一次性下调超过一级的发行主体。

一级市场

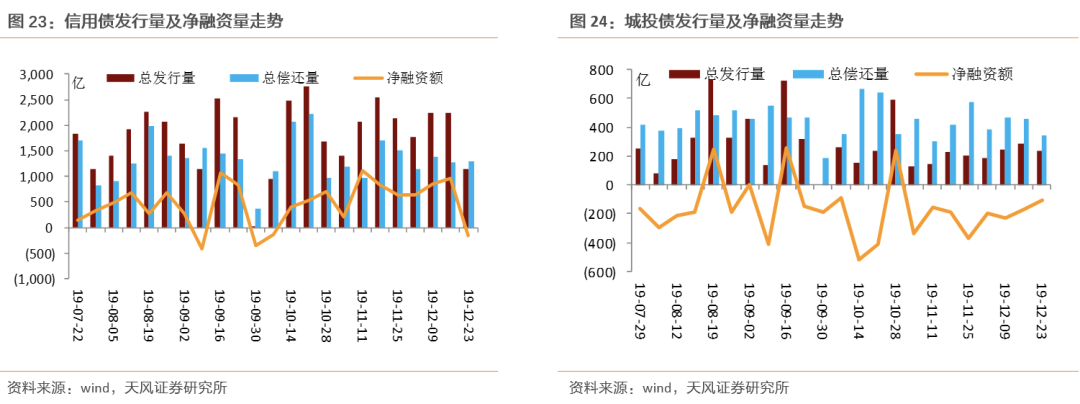

1. 发行规模

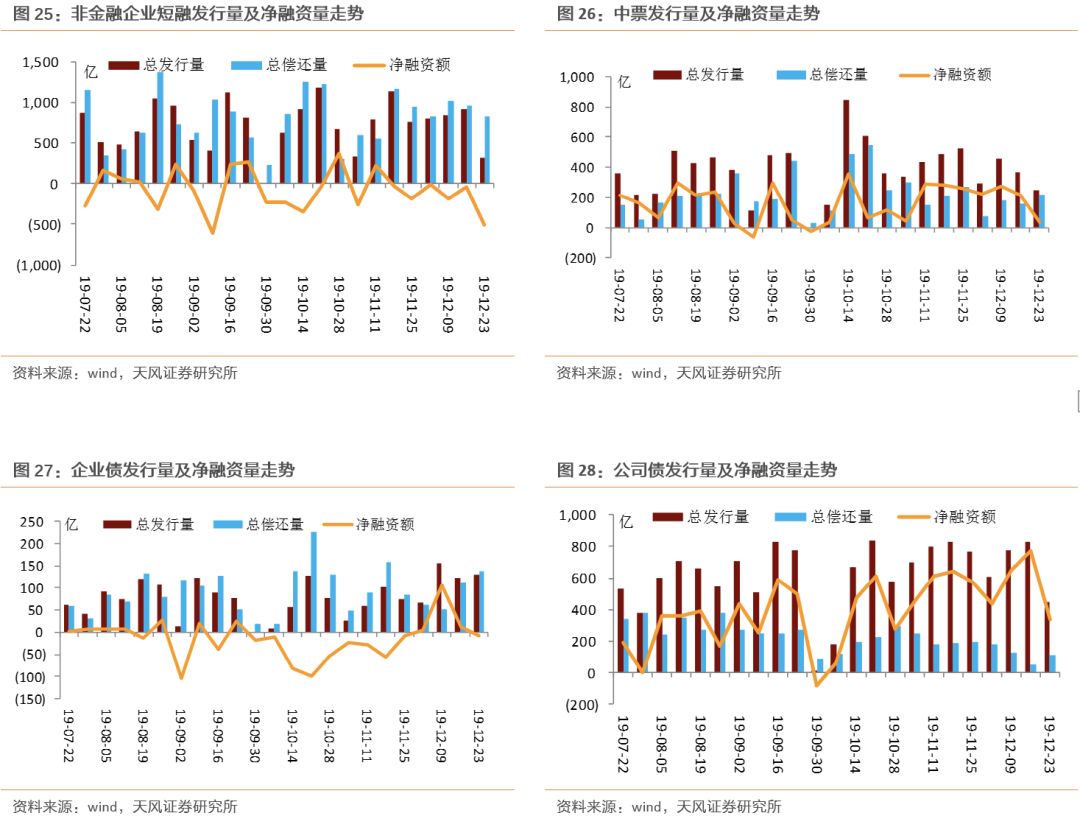

本周非金融企业短融、中票、企业债和公司债合计发行1,140.3亿元,总发行量较上周大幅下降,偿还规模约1,290.6亿元,净融资额约-150.3亿元;其中,城投债(中债标准)发行236.7亿元,偿还规模约344.75亿元,净融资额约-108.05亿元.

信用债的单周发行量大幅下降,总偿还量基本不变,净融资额大幅下降。短融发行量大幅下降,总偿还量小幅下降,净融资额较上周大幅下降;中票发行量较上周小幅下降,总偿还量小幅上升,净融资额大幅下降;企业债发行量和总偿还量较上周均小幅上升,净融资额较上周小幅下降;公司债发行量较上周大幅下降,总偿还量大幅上升,净融资额较大幅下降。

具体来看,一般短融和超短融发行1,132亿元,偿还1,163亿元,净融资额-31亿元;中票发行488亿元,偿还207.2亿元,净融资额280.8亿元。

上周企业债合计发行102.3亿元,偿还158.89亿元,净融资额-56.69亿元;公司债合计发行830.91亿元,偿还185.08元,净融资额645.83亿元。

2. 发行利率

从发行利率来看,交易商协会公布的发行指导利率基本不变,部分下行,各等级变化幅度在-2-0BP。具体来看,1年期各等级下行0-2BP;3年期各等级保持不变;5年期各等级下行0-1BP;7年期各等级保持不变;10年期及以上各等级下行0-1BP。

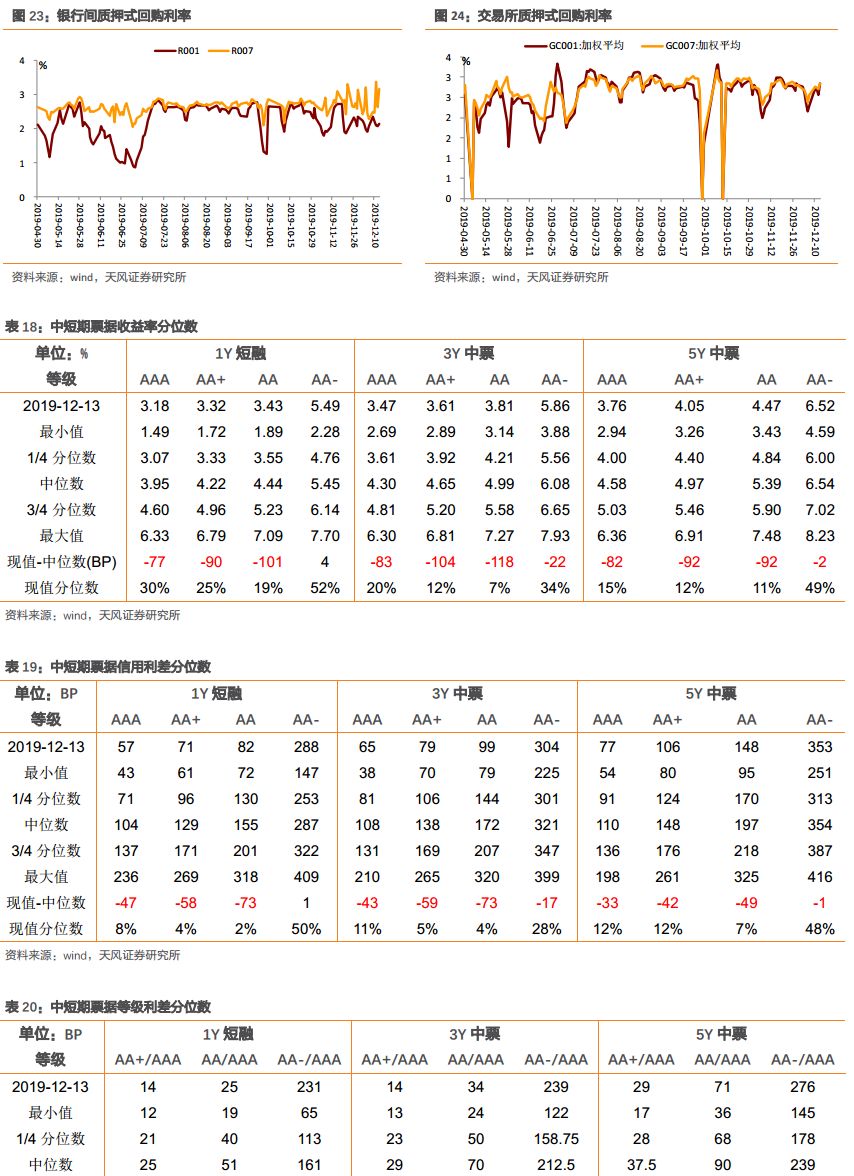

二级市场

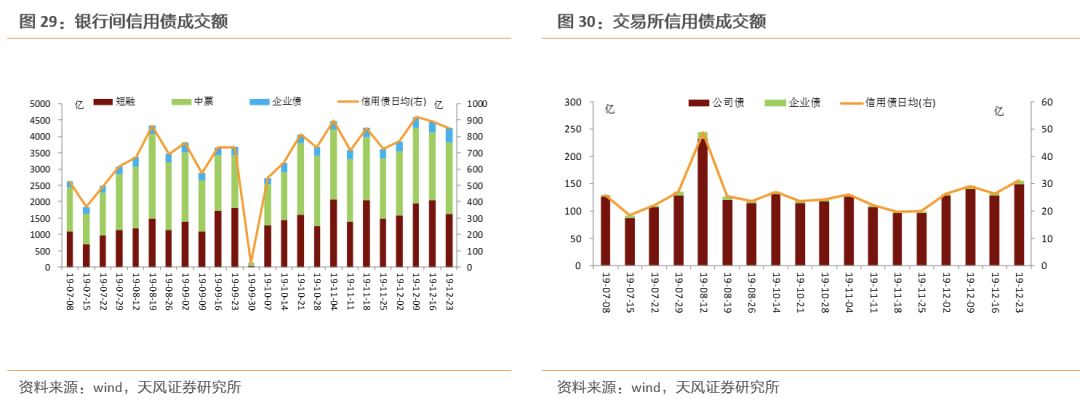

银行间和交易所信用债合计成交4,379.65亿元,总成交量相比前期小幅下降。分类别看,银行间短融、中票和企业债分别成交1636.42亿元、2181.41亿元、429.94亿元,交易所公司债和企业债分别成交149.11亿元和5.69亿元。

1. 银行间市场

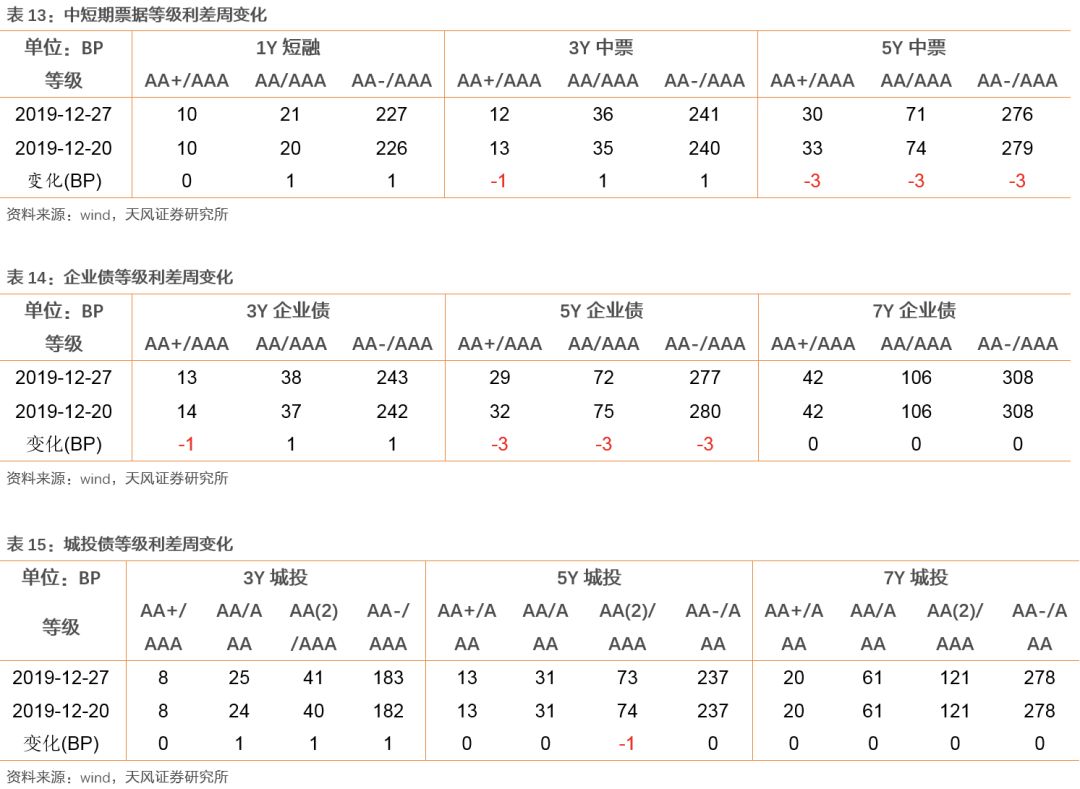

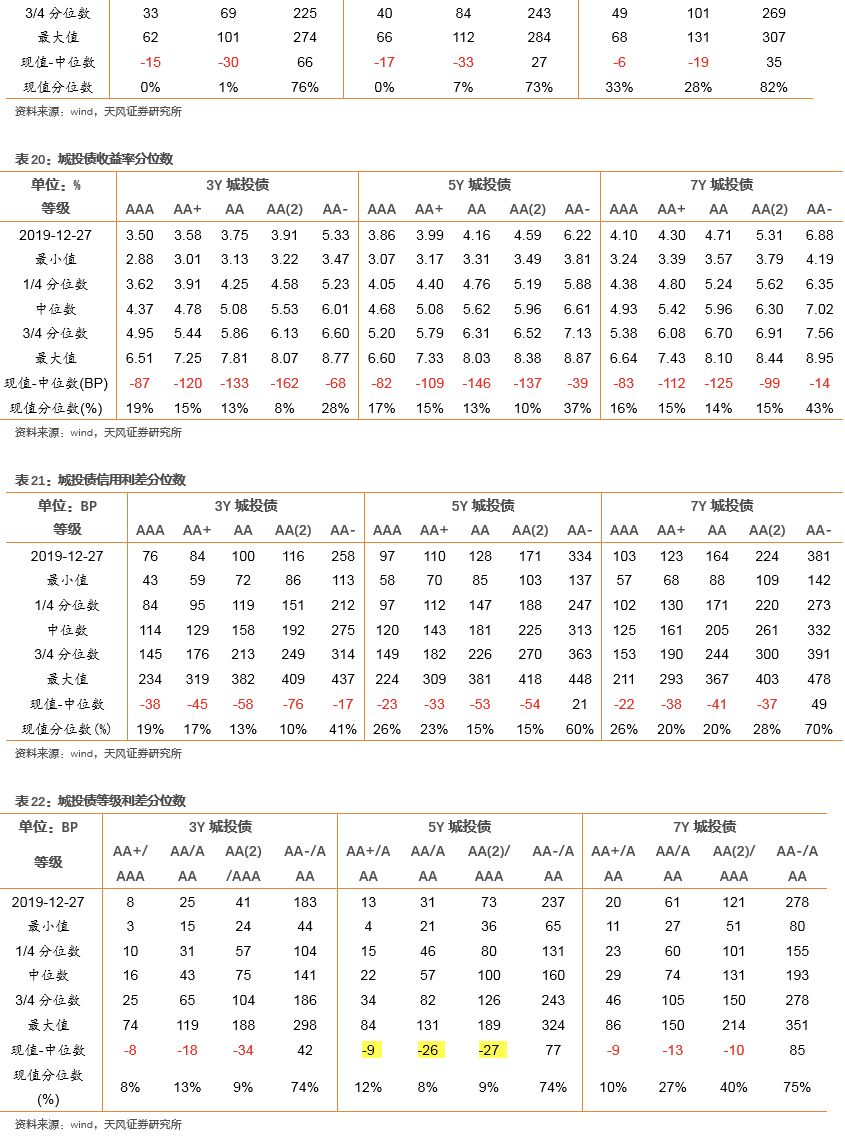

利率品现券收益率整体下行;各类信用债收益率整体下行;信用利差部分扩大,部分缩小;各类信用等级利差部分扩大,部分缩小。

利率品现券收益率整体下行。具体来看,国债收益率曲线1年期下行20BP至2.38%水平,3年期下行3BP至2.75%水平,5年期下行8BP至2.89%水平,7年期下行7BP至3.07%水平,10年期下行5BP至3.13%水平。国开债收益率曲线1年期下行17BP至2.53%水平,3年期下行8BP至2.91%水平,5年期下行5BP至3.36%水平,7年期下行2BP至3.54%水平,10年期下行2BP至3.57%水平。

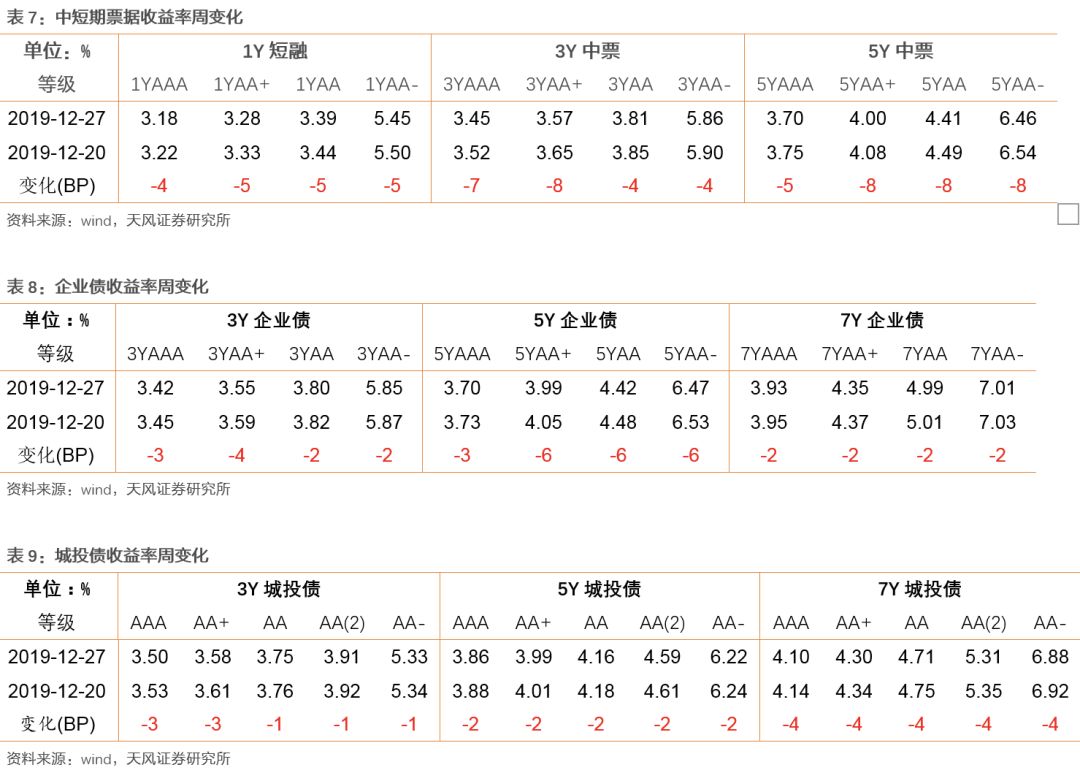

各类信用债收益率整体下行。具体来看,中短期票据收益率曲线1年期各等级收益率下行4-5BP,3年期各等级收益率下行4-8BP,5年期各等级收益率下行5-8BP;企业债收益率曲线3年期各等级收益率下行2-4BP,5年期各等级收益率下行3-6BP,7年期各等级收益率下行2BP;城投债收益率曲线3年期各等级收益率下行1-3BP,5年期各等级收益率下行2BP,7年期各等级收益率下行4BP。

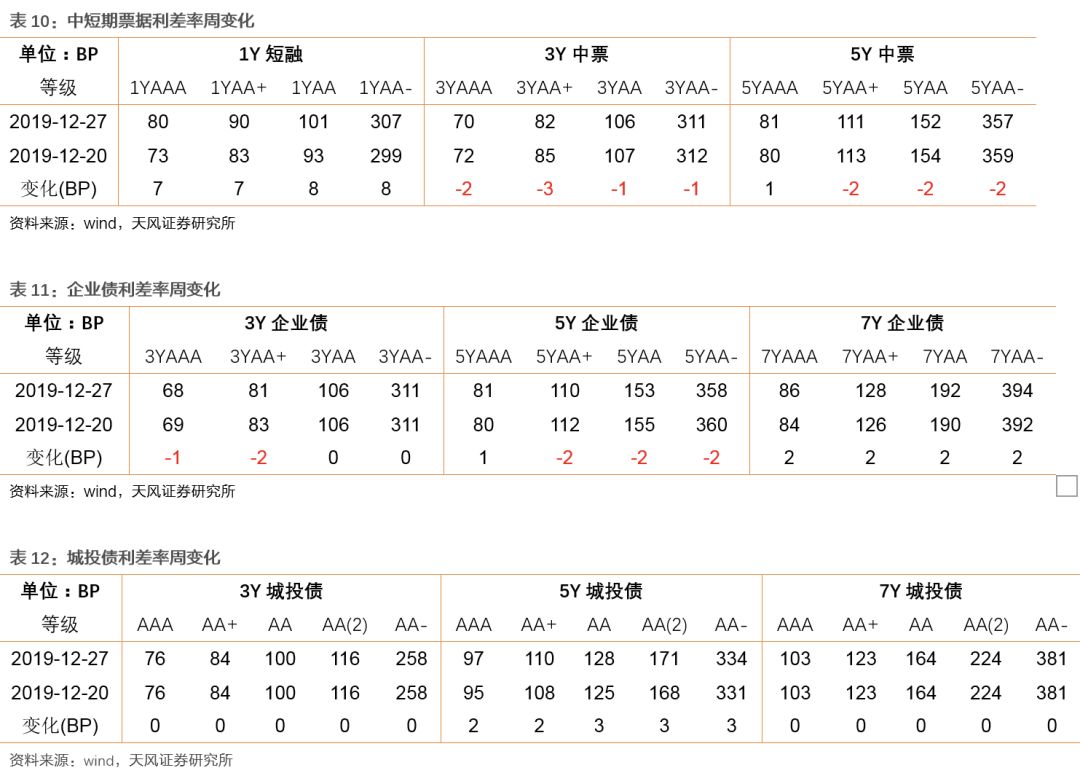

信用利差部分扩大,部分缩小。具体来看,中短期票据收益率曲线1年期各等级信用利差扩大7-8BP,3年期各等级信用利差缩小1-3BP,5年期各等级信用利差变动-2-1BP;企业债收益率曲线3年期各等级信用利差缩小0-2BP,5年期各等级信用利差变动-2-1BP,7年期各等级信用利差扩大2BP;城投债收益率曲线3年期各等级信用利差保持不变,5年期各等级信用利差扩大2-3BP,7年期各等级信用利差保持不变。

各类信用等级利差部分扩大,部分缩小。具体来看,中短期票据收益率曲线1年期AA+、AA和AA-较AAA等级利差扩大0-1BP,3年期等级利差变动-1-1BP,5年期等级利差缩小3BP;企业债收益率曲线3年期AA+、AA和AA-较AAA等级利差变动-1-1BP,5年期等级利差缩小3BP,7年期等级利差保持不变;城投债收益率曲线3年期AA+、AA和AA-较AAA等级利差扩大0-1BP,5年期等级利差缩小0-1BP,7年期等级利差保持不变。

2. 交易所市场

交易所企业债市场交易活跃度有所上升,公司债市场交易活跃度有所上升,企业债上涨家数大于下跌家数,公司债净价上涨家数大于下跌家数;总的来看企业债净价上涨221只,净价下跌193只;公司债净价上涨238只,净价下跌191只。

附录

风险提示

经济增速大幅下滑,信用事件频发

固收彬法是孙彬彬带领的固定收益研究团队成果分享平台,致力于为市场带来最接地气的研究产品和服务,感谢您的关注!

重要声明

市场有风险,投资需谨慎。在任何情况下,本微信平台所载信息或所表达的意见并不构成对任何人的投资建议。

注:本文有修改

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: