核心波动区间在142000—132000元/吨

精锡下游消费预期改善,沪锡呈振荡偏强走势。12月23日,2005合约摸高至140700元/吨后开始回调,截至12月27日收盘,报收于137840元/吨。临近年末,国内锡消费无明显改善,现货市场交投依旧较为疲弱,基本面供需矛盾不明显,预计短期内锡价将延续振荡走势,核心波动区间在142000—132000元/吨。

矿端供应吃紧,但国内增量潜力可观

缅甸为我国主要锡矿进口来源国,占国内进口锡矿的90%以上,缅甸资源的逐步枯竭导致缅矿供应进入下行趋势,锡矿进口量持续下滑。国内方面,2019年银漫停产及云锡锁定部分市场矿源导致国内矿端资源进一步收紧。受此影响,锡冶炼加工费也持续下行,截至12月27日,云南地区40精矿加工费为1.3万元/吨,自年初累计下降2250元/吨,江西及广西60精矿加工费为0.9万元/吨,自年初累计下降3000元/吨。利润的压缩使得部分冶炼企业被迫采取减停产等措施来缓解原料紧张、成本高企的压力。从产能利用率看,根据我们测算,冶炼厂产能利用率自年初的55%大幅降至11月的33%,降幅明显。进入2020年,考虑到银漫矿业复产及维拉斯托矿投产,国产锡矿产量总体会有所回升,能够消除缅矿进口量下滑带来的不利影响,锡矿总供应或有小幅增量。

海外弱需求下,锡净出口走低

从海外精锡CIF溢价看,鹿特丹、美国CIF溢价均呈现下行趋势,分别自2019年年初的高点475美元、655美元跌至390美元、565美元,表明海外需求走弱。受海外需求疲软不利影响,今年以来,海外精锡过剩导致LME库存不断增加,截至12月27日,LME库存增至7335吨的高位,较年初增加5160吨,高库存一定程度上抑制了国内锡的出口量,也对未来锡消费构成远期压力。内外强弱的变化导致现货实际比值快速上涨,进而进口窗口打开,从价格上也抑制了锡的出口动力。从出口量走势来看,锡净出口量也呈现逐步收窄的变化,2019年10月净出口量240吨,相比1—9月净出口月均值521吨,大幅下滑53.9%。未来海外持续的弱消费、高库存将对净出口需求产生一定的抑制,不利于国内精锡消费。

电子行业前景乐观,消费跌幅收窄

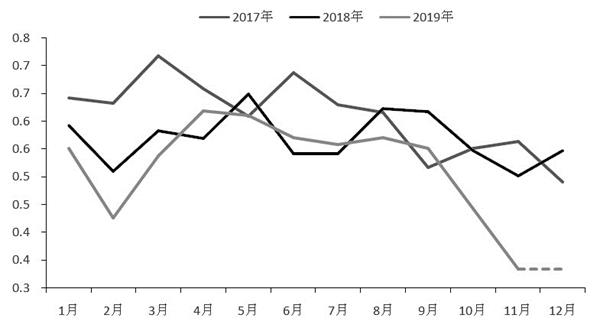

表观消费方面,2019年1—10月锡表观消费量达12.11万吨,同比减少4.5%,相比年初降幅有所收窄。从主要下游行业来看,受益于当前5G基础设施的建设及未来终端应用的推广,电子行业需求将有所回暖。集成电路、计算机整机等产量持续回升。从半导体销售额看,也呈现出触底反弹迹象,10月销售额同比减少10.2%,连续两个月反弹,较8月的低点改善5.5个百分点。而更为领先的指标,电子行业固定资产投资也呈现出快速回升态势,逐步接近历年高位水平,市场对未来电子行业发展前景也较为乐观。对于其他精锡的下游领域,如锡化工、镀锡板、铅酸蓄电池等,消费总体以维持当前增速为主,对精锡消费的边际影响相对有限。综合各个消费领域的变化情况,根据我们的消费模型,预计2019—2020年锡消费增速分别为-4%、-1%,未来消费跌幅收窄。

(文章来源:期货日报)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: