2019年最后一个交易日,上证指数定格在3050.12点。再过几个小时,公募基金的年终业绩排名也将新鲜出炉。

年度业绩战收官

12月31日下午3点,收盘时间到,在陆家嘴某写字楼的一隅,基金经理吴棽(化名)结束了“最后的战斗”。

“没啥特别的,但感觉今年运气还不错。”吴棽向《国际金融报》记者表示,不是不在乎排名,只是更关注三年期业绩。“就是坦诚关注,并没有一定要怎么样,更没有想着搞什么小动作。”

作为2127名公募基金经理中的一员,吴棽不是没有被业绩考核支配的压力,只是尽可能用平常心坚持自己的投资逻辑。

公募行业有着残酷的生存法则,如果连续两年业绩同类排名靠后,就会面临“下课”的风险。以至于不少基金经理为了保住饭碗,不惜采取激进的投资策略,铤而走险博收益。

胜负早有定局。一位公募基金人士告诉《国际金融报》记者,基金的业绩“保卫战”通常在四季度初拉开序幕,到11月底,年度排名基本尘埃落定。

根据前三季度的业绩表现,基金经理会采取不同的操作手法。如果前三季度业绩排名遥遥领先,或是排名比上不足比下有余,操作就会比较保守,主要目的在于保住排名,因此不太会去冒险;如果业绩和前几名的基金咬得很紧,或是基金排名垫底,为了冲击冠军宝座或是摆脱末尾排名,操作就会比较激进。

权益基金大放异彩

公募年度业绩榜战况如何?从最新公布的基金净值可以窥知一二。

2019年是权益基金大年,数据显示,截至12月30日,股票型基金和混合型基金的年内平均收益率分别为21.35%和31.5%。

排名前20的股票型基金年内收益率均超75%。其中,广发多元新兴遥遥领先,涨幅高达105.83%,比第二名的信达澳银新能源产业高出11个百分点,成为夺冠热门。从入围榜单的产品类型来看,以白酒主题基金、医药主题基金和科技主题基金为主。

股票型基金业绩TOP20排名基金名称年内涨幅(%)1广发多元新兴105.832信达澳银新能源产业94.293天弘文化新兴产业87.224招商中证白酒86.705鹏华中证酒83.706鹏华养老产业81.537宝盈人工智能A81.338国泰大健康80.849南方现代教育80.3110广发医疗保健80.0611宝盈人工智能C79.9012创金合信科技成长A79.8913富国高端制造行业78.3014创金合信科技成长C78.1515申万菱信智能驱动77.4116国联安科技动力77.3917富国中证智能汽车77.2518农银汇理医疗保健主题76.6719嘉实新兴产业75.5820银华农业产业75.31截至12月30日混合型基金表现更为亮眼,排名前20的产品年内收益率均超85%。其中,有三只基金年内收益率突破100%,分别是广发双擎升级、广发创新升级、华安媒体互联网。

混合型基金业绩TOP20排名基金名称年内涨幅(%)1广发双擎升级121.242广发创新升级109.503华安媒体互联网100.204交银成长3098.395银华内需精选98.086银河创新成长97.527交银经济新动力97.488诺安成长95.609博时回报灵活配置94.0210易方达瑞程C93.1311广发小盘成长92.1712交银数据产业90.9613易方达瑞程A90.7914汇安丰泽C89.9715汇安丰泽A89.9716易方达新兴成长89.3517万家行业优选89.3318国泰融安多策略87.5119国联安优选行业85.9620国投瑞银进宝85.49截至12月30日广发基金在2019年权益类基金的争夺战中大放异彩。截至12月30日,广发双擎升级年内收益率高达121.24%,拿下年度冠军已经毫无悬念。此外,广发创新升级和广发多元新兴也有望跻身前三甲。

引发关注的是,上述三只基金均出自同一位基金经理之手,即素有“成长股猎手”、“科技股冠军”之称的刘格崧。刘格崧把自己的致胜之道归结为两点:一是选对方向,二是持仓集中。

今年年初,他从行业比较出发,挑选了行业景气度高、逆周期增长的行业作为重点配置,如新能源产业链、半导体相关的自主可控产业链、医疗服务、医疗器械等。到7月份时,电子行业的很多公司半年报业绩预告大幅超预期,刘格崧对组合结构进行调整,提升了电子行业的配置比例,主要以半导体为主等。

在持仓风格上,刘格崧在行业和个股的持仓上都比较集中。以2019年广发双擎升级混合基金三季报为例,其前十大重仓股中有7只电子、2只计算机、1只医药生物。对于看好的公司,刘格崧会深度研究,研究透彻了敢于下重手。

“我的持股周期比较长,一拿就是好几年。例如,今年表现比较好的一只电子股是我在2017年四季度挖掘出来的,一直持有到现在。”刘格崧表示。

和权益类基金相比,债券型基金2019年表现较为平淡。截至12月30日,年内平均收益率仅为5.78%。

排名前20的债券型基金年内收益率均超28%。从产品类型来看,可转债基金“霸屏”,这主要得益于上半年股市的赚钱效应。

债券型基金业绩TOP20排名基金名称年内涨幅(%)1南方希元可转债37.952华宝可转债33.713汇添富可转债A32.614长盛可转债C32.095汇添富可转债C31.996长盛可转债A31.707中欧可转债A31.678中欧可转债C31.329华夏可转债增强A30.9910博时转债增强A30.9211鹏华可转债30.6912华富可转债30.6613博时转债增强C30.5414工银瑞信可转债29.4515中银转债增强A28.9016广发聚鑫A28.7917广发聚鑫C28.5618中银转债增强B28.4919中海可转换债券C28.4420华安可转债A28.30截至12月30日理性看待业绩排名

基金历史业绩向来是投资者关注的重点。那么,业绩排名到底有没有参考价值?

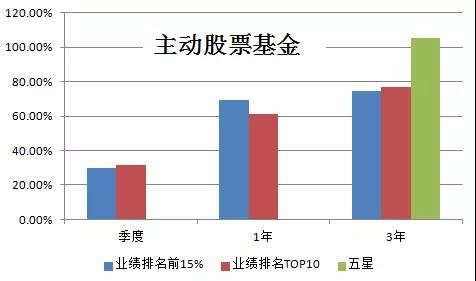

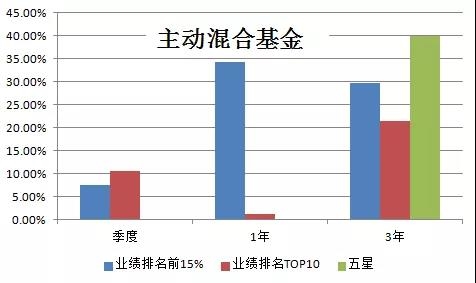

近期,上海证券作了一项研究:以2015年至2019年三季度末为考察期间,分别以短、中、长期业绩考核标准作为三种优选基金的策略。在每个报告期根据不同的策略分别选择当期业绩排名前15%的产品和业绩排名前10的产品,统计了这些产品在被纳入组合后的累计表现。

此外,该项研究也以同样的组合构建方式,将五星基金作为另一种基金优选方式,统计了同期的累计收益。

结果如何呢?综合上述图表可以发现:

短期优选策略下,主动股混基金的前10产品组略好于前15%产品组。

中期优选策略下,排名前10产品组表现均不如前15%产品组。即在绩优基金中,只选排名前十的产品反而降低了投资收益。

长期优选策略下,主动股票基金方面,排名前十的产品组与排名前15%产品组取得的收益相当。但在主动混合基金中,排名前十产品组累计收益比排名前15%产品组低很多。

关注长期管理能力已成为业内的共识。近期,10家基金评价机构共同发出倡议,呼吁以公募基金的长期评价促进长期投资。倡议内容主要包括五项,其中两项与基金业绩排名有关:

一是树立长期投资理念,全面践行基金评价长期性原则,取消一年期基金评奖;

二是引导投资者关注长期收益,不为以“周冠军”、“月冠军”等名义开展的短期宣传活动提供支持。

(文章来源:公私风云)

(责任编辑:DF512) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: