2019年12月31日,哈高科市场表现强劲,早盘以涨停开盘,盘中涨停板瞬间打开后随即又封死,直至收盘。

12月30日晚间,哈高科(600095)发布发行股份购买资产并募集配套资金暨关联交易报告书等系列公告,拟作价106.08亿元收购湘财证券99.73%的股权。

哈高科表示,收购将提升公司盈利能力,实现业务转型升级,同时也使湘财证券“曲线”登陆资本市场。

“曲线上市”

根据公告,哈高科拟通过发行股份的方式购买交易对方新湖控股、国网英大、新湖中宝、山西和信、华升集团、华升股份、电广传媒、钢研科技、大唐医药、可克达拉国投、黄浦投资、中国长城、长沙矿冶、深圳仁亨、湖大资产、湖南嘉华持有的湘财证券合计99.73%股份。湘财证券剩余0.27%股份为青海投资所持有,但目前已被司法冻结且不能及时解除,故无法进行收购。

同时,哈高科拟向不超过10名特定对象非公开发行股票募集配套资金,发行数量不超过发行前公司股本总额的20%,募集资金拟用于增资湘财证券、支付本次交易各中介机构费用及交易税费。

中联资产评估集团出具的资产评估报告显示,截至2019年10月31日,湘财证券归属于母公司所有者权益账面值为72.36亿元,评估值为106.37亿元,增值34.01亿元,增值率为47%。此次交易双方最终确认交易作价为106.08亿元。

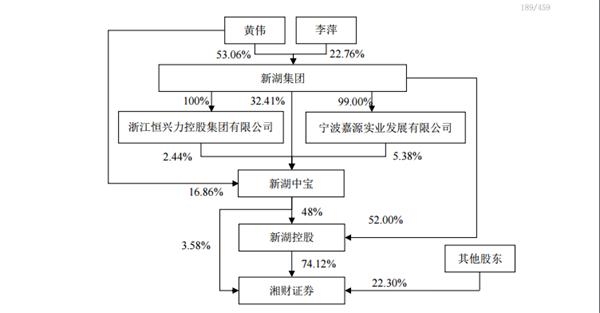

与此前置信电气收购英大证券类似,本次交易也属于同一实际控制人旗下公司间收购。根据公告,本次交易前,新湖集团为哈高科的控股股东,哈高科的实际控制人为黄伟;本次交易后,新湖控股及其一致行动人新湖中宝、新湖集团合计将持有哈高科超过50%的股份,新湖控股将成为哈高科的控股股东,哈高科的实际控制人未发生变化,仍为黄伟。

湘财证券股权结构

图片来源:哈高科公告

哈高科表示,通过本次资产重组,将行业前景良好、盈利能力较强的优质金融资产注入上市公司,提升上市公司盈利能力,实现业务转型升级,有利于上市公司未来的可持续发展。

公告称,一方面,上市公司将重点围绕证券服务业,抢抓机遇推进证券业务快速健康发展。另一方面,湘财证券进入上市公司体系,将有助于湘财证券夯实传统优势业务基础的同时,拓宽融资渠道增强净资本实力,持续提升专业服务能力,增强盈利能力和抗风险能力,促进证券业务可持续健康发展。

从冲刺IPO到谋求被收购

作为一家1996年即成立的湖南省老牌券商,湘财证券谋求“上市”意愿十分强烈,近年来公司也采取了一系列运作,但过程并不顺利。

2014年,湘财证券登陆新三板,次年便被上市公司大智慧(601519)看中,拟作价90亿元收购,但在2015年5月,大智慧被立案调查,监管部门指出其存在虚增收入行为。2016年2月,大智慧撤回重组申请,湘财证券首次上市计划失败。

2017年2月16日,湘财证券发布公告称,公司已收到湖南证监局的辅导备案函,公司进入IPO辅导阶段,上市辅导券商为中信证券。当年3月6日,公司正式公布首次公开发行股票并上市方案。2018年5月2日,湘财证券从新三板摘牌。

然而截至目前,湘财证券仍在排队中。

2019年6月18日,哈高科发布公告,公司拟以发行股份方式购买新湖控股等股东持有的湘财证券股份,并同时募集配套资金。不难看出,湘财证券选择了排队上市同时谋求被收购“曲线上市”的两手准备。

根据哈高科发布公告,目前湘财证券共有4家业务分公司、6家区域分公司和61家营业部,截至2019年10月31日,公司总资产合计270.81亿元,其中负债合计198.44亿元,所有者权益合计72.36亿元。

2019年1-10月,湘财证券实现营业收入10.77亿元,实现归属于母公司所有者的净利润3.38亿元。本次交易后,湘财证券将作为哈高科子公司纳入合并报表,其经营业绩无疑将使得上市公司资产质量、财务状况、盈利能力等方面得到明显提升。

条条道路通A股

近年来券商上市步伐持续加速,仅今年以来便有红塔证券、华林证券完成发行上市,中泰证券、中银国际IPO过会。但排队IPO周期长、难度大,因此一些券商开始另辟蹊径,通过“曲线上市”的方式登陆A股。

多年前,海通证券、国金证券、东北证券、国海证券等通过借壳的方式登陆资本市场,彼时一度掀起证券公司借壳上市的热潮,但此后被叫停,催生券商寻找其他上市路径。

2015年安信证券“借道”中纺投资上市,即通过同一控制人名下资产装入方式实现上市,此后逐渐被多家券商所借鉴。据不完全统计,已通过这一方式上市的券商包括江海证券(借道哈投股份)、华创证券(借道华创阳安)、中山证券(借道锦龙股份)、五矿证券(借道五矿资本)等。

就在不久之前,12月25日,证监会审议通过置信电气并购英大证券96.67%股权事项,英大证券也是通过这一方式实现上市。此次哈高科通过收购将湘财证券装入上市公司,又是上述“曲线上市”的典型案例。

(文章来源:中国证券报)

(责任编辑:DF512) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: