如果用两个字来形容2019年,那就是“稳定”,土地市场稳定、房产价格稳定、未来预期稳定。同时,楼市调控政策指向性明确,全国降温城市不断增多,在商品房总体成交量依然上行的背景下,房价整体上涨态势得到有效控制。

在房住不炒的调控主基调下,楼市的投机性需求基本离场,住宅回归居住本源;

在“不将房地产作为短期刺激经济的手段”的方向指引下,金融侧调控保持相对高压,有力保障房产市场理性发展,防止投资过热现象产生;

在租售同权的安居目标下,租赁房源供给不断增多,租赁市场继续蓬勃发展;

在因城施策的调控准则下,各地的调控精准度不断提升,各城调控的颗粒度也愈加精细化。

房地产金融首当其冲

2019年全年楼市政策保持了相对稳定,因城施策的精准调控在各地都有所体现,如佛山取消楼市限价政策、东莞调整二手房交易个税等,苏州部分区域限售、大连、洛阳等地出台限价政策。总体来看,政策放松的城市和地区较少,大部分城市依然维持了调控高压,尤其是开封、张家港两地分别在7月、12月经历了政策放松“一日游”,导致各地调控放松更为谨慎。

2019年在市场流动性整体放松的环境下,房地产金融侧却愈加收紧,向市场传递出明显信号。即房住不炒已从行业源头入手,不但要控制房地产开发企业风险,同时通过金融侧调控,有力提升房地产去产能化的节奏。

2019年房地产金融侧的调控来看,主要采取了三步走。

第一步“定调严控”。4月的“房住不炒”基调重申,7月政治局会议“不将房地产作为短期刺激经济的手段”,9月国务院常务会议明确要求,地方政府专项债券资金不得用于土地储备和房地产相关领域等都是融资从紧的明确信号;

第二步“严控信托”。5月开始监管部门就发文严防资金通过信托、金融租赁等方式进入房地产领域,7月监管部门约谈房地产信托业务发展过猛的信托公司;

第三步“加大整治”。8月上银保监会表示将在32个城市开展银行房地产业务专项检查,涉及土地储备贷款、开发贷款。8月底银保监会又发布对部分地方中小银行机构现场检查情况的通报,对中小银行违规为房地产项目提供融资进行了批评。

人才政策频出

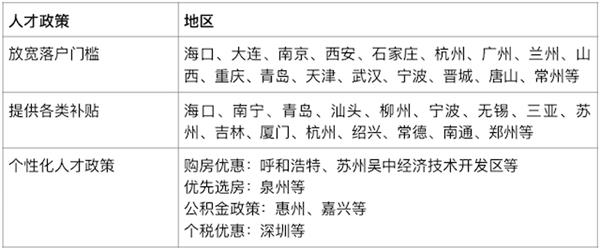

今年直接针对楼市调控放松的政策可谓凤毛麟角,大量的放松体现在各地落户政策放松、人才政策放松,这类政策对于楼市产生了间接性影响。

2019年部分城市和地区人才政策情况

从放松人才购房限制政策来看,大多是提供相应补贴或直接降低或取消人才的购房门槛。但必须要看到,人才政策的真实目的还是吸引人才,政策本身包含的内容也较多,购房只是其中一部分,因此不能将人才政策就等同于调控放松。

值得关注的是,各地的人才政策本身依然有着诸多值得推敲之处,一方面人才引进大多以学历或职称为主要标准,缺乏根据各城重点发展产业的专业性人才引入标准,这在部分二三线城市表现得尤为明显;另一方面不排除部分城市通过人才政策的方式起到调控变相放松的效果,尤其是将人口的门槛降得过低时,这一倾向体现尤为明显。

土地市场降温,房企加速回归一二线

2019年全年土地市场成交量显现同比明显减少,从土地购置面积的数据来看,上半年房地产开发企业土地购置面积8035万平方米,同比下降27.5%。下半年土地购置面积整体有所回升,但从全年来看总体成交同比去年下滑的趋势没有改变,1-11月同比下降14.2%。

从实际拿地情况来看,房企围绕重点城市群和核心都市圈的布局力度明显加强。大型品牌房企回归一二线的趋势较为明显。深圳、北京土拍市场今年都呈现过火热的局面。6月,深圳几块宅地的出让更是具有明显的“吸睛”效果。

与此相对应的是,三四线及以下城市是土地流拍集中地,从2019年土地流拍数量的情况来看,排名靠前的城市分别为金华市、济宁市、南阳市、潍坊市、常德市、淮安市。房企的布局意愿度低,市场趋冷是这类城市土地降温的重要因素。

今年以来部分房企开始暂停拿地,规避风险。一方面由于2016-2017年的地王项目在很多城市都面临着销售困局,让房企拿“地王”的冲动锐减;另一方面负债率过高的房企也在今年被动减少甚至暂停拿地动作。整体来看,房企在土地市场已明显理性,拉动土地溢价率持续走低。

销量继续提升

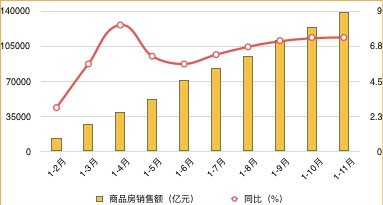

从统计局公布的数据来看, 1—11月份,商品房销售金额139006亿元,增长7.3%,其中住宅销售额增长10.7%。2019年全年破15万亿已无悬念。

2019年1-11月商品房销量情况

房企在2019年也加快了销售脚步,早在5月,不少房企已经开始加快推盘的力度,6-7月的市场推盘节奏以及促销也是大于去年,下半年在楼市降温的大环境下,房企“以价换量”的情形不断增多,拉动楼市销售量稳步提升。同时房地产销售的分化也在不同城市中得到体现,深圳、上海临港等热点城市和地区,受大政策影响带动了楼市热度提升,但一些三四线城市甚至二线城市出现了市场降温。

目前行业整体集中度提升步伐并未停止, 2019年新入千亿阵营的房企数量预计在5家上下。商品房销售规模减缓态势已经形成,在此背景下,龙头房企的销售规模增长已经趋缓,而中小房企的分化仍将持续,受融资困难、调控持续、部分城市转向买房市场等因素影响,冲击千亿的难度还将不断提升。

房价保持稳定,降温城市同比增多

2019年,房价调控压力在上半年表现得尤为明显,住房和城乡建设部上半年对6个城市进行预警提示的基础上,又对新建商品住宅、二手住宅价格指数累计涨幅较大的佛山、苏州、大连、南宁4个城市进行了预警提示。

下半年房价上涨压力较大的城市明显减少,但深圳或是个例,由于市场热度提升过快,12月深圳住建局明确表示,二手房小区上涨超5%,市民可以向区房地产主管部门投诉,在房价整体下行压力较大的环境下显得较为“另类”,但这也在另一侧面体现出房价调控在各地重要性。

严调之下,楼市降温。从统计局公布的数据来看,2019年各月房价出现同比下行的城市不断增多,11月超过30个城市的二手房价格下跌,时隔56个月再次出现超过30个城市房价下调。其中一线城市二手房普通出现房价下探趋势,例如北京11月相比1月下降了2.5%,广州下降了4.8%。二线城市中青岛、济南、杭州、三亚等下滑趋势都十分明显。

稳定之下,分化加剧

从中央经济会议和住房和城乡建设工作会议传递出的信号来看,2020年房地产重点依然体现在落实房住不炒,保持楼市稳定,发展租赁体系等几个方面。因此,2020年楼市的健康平稳发展,安居宜居的住房目标不会改变,房地产市场将呈现平稳运行的态势。预计房地产调控总体保持从严,因城施策的方式会多样化,房地产金融侧收紧将常态化。在整体稳定之下,各类分化将在以下几方面持续体现:

调控分化,房价成为调控松紧的“刻度尺”。调控政策并不会采取“一刀切”手段,因城施策依然是调控政策的前置性条件。因此,总体来看,2020年二手房市场整体波动性将继续减小,春节前量价难有大起色,“小阳春”依然有望出现在各类城市,一线城市房价下行空间较小,不少二三线城市房价下探空间依然存大。

值得关注的是,城市一二手成交量变化并非当前调控的主要“标尺”,房价才是判断调控未来松紧度的“刻度尺”。换言之判断一个城市可否放松的标准是房价下行压力。因此,一线城市和热点二线城市的政策放松难度普遍较大,但更多三四线城市将由前期的房价上涨向下行压力增大转化,另外三四线城市的落户及人才政策的吸引力普遍不及新一线,在供应量持续但需求不断减少的背景下,三四线及以下城市放松的概率会有所提升。值得关注的是,三四线调控放松的节奏会较为平缓,更多放松或在二季度以后逐步在市场体现出来。

分化之下,金融政策难言宽松。无论从年中政治局会议,还是年底中央经济工作会议来看,坚持房住不炒,落实房地产长效管理机制,不将房地产作为短期刺激经济的手段的目标非常明确,2020年不会放松对房企融资的定向严监管,房地产融资的宽松化很难实现,房企融资难预计依然会保持延续。

值得关注的是,2020年房企“借新还旧”的现象的确普遍存在,一方面是由于2020年房企整体短期偿债将依然保持高压,导致房企不得不通过“借新”的方式来缓解压力,另一方面由于融资难度增大,2020年融资成本的高企亦将持续。

值得关注的是,由于部分房企追求前期过度追求规模化,导致前期负债水平过高,在融资从严的大背景下,这类企业的风险度也在不断提升。2020年降低负债水平,降低财务风险显得较为重要,通过项目转让,项目合作的方式来减轻负债或成为市场常态。

城市分化,房企持续回归一二线。2019年房企拿地总面积下跌预示着2020年土地市场也难言乐观。

房企回归一二线的重要原因在于需求侧变化,一方面是棚改结束,三四线及以下城市购房需求总量会明显下降;另一方面,二线城市人才政策吸引力远大于三四线城市。

后续房地产拿地面积下降的趋势不会变,但并不代表房地产开发行业将快速萎缩,一方面商品房开发量减是逐步缓慢的,而非断崖式下跌;另一方面各大城市旧城改造依然会给房企带来很多新机遇。

房企分化,产品力成为竞争关键砝码。从以往房企的竞争来看,多聚焦于规模化水平,这也导致了部分房企过于乐观而盲目扩张。2020年商品房销售规模开始减缓的态势已经形成,预计2020年行业整体集中度提升的速度将会逐步放缓,龙头房企的销售规模增长继续趋缓,而中小房企的分化仍将持续,淘汰率将不断提升。

从全国住房和城乡建设工作会议确定的2020年重点目标来看,着力提升城市品质和人居环境质量是重要一项,这也预示着对房企开发品质的监控力度会同步加强,在2019年不同城市的新建住宅质量问题不断引起广泛关注的情况下,2020年房企之间的竞争不会只围绕于规模本身,房地产后调控时代精准把脉购房者的需求,才是重中之重,产品力将成为房企间竞争的关键砝码。

(文章来源:第一财经)

(责任编辑:DF070) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: