从1月1日起,金十将推出【前瞻2020】系列报道,带你从10个不同维度展望2020年各大市场的风险与机遇。下面,我们就从市场上那些不期而遇的“黑天鹅”开始说起。

2019年,市场上的“黑天鹅”此起彼伏,让不少交易员血本无归;也有一些运气与技术兼备的交易者,大赚一笔。

那么在暗涌丛生的新一年里,哪些风险事件最有可能演变成下一只“黑天鹅”呢?又有多少一夜爆仓/暴富的神话将要上演?下面我们不妨一起预测一下。

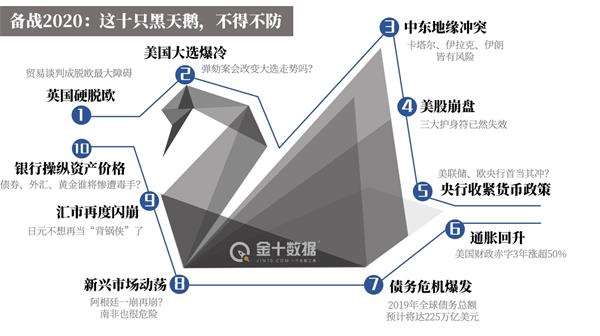

【2020年,关于“黑天鹅”的十大猜想】

展望2020年,许多正在发酵中的,或者隐藏在市场深处的风险事件,皆有可能进一步恶化,成为引发市场崩盘的“黑天鹅”。其中,以下十大风险事件的“黑化”可能性,是最高的。

Top1:英欧谈判破裂硬脱欧成为现实

影响力:☆☆☆☆☆

可能性:☆☆☆

新的一年,脱欧大戏终于看到落幕的迹象。然而,自约翰逊扫清议会中的反对势力之后,硬脱欧的风险反而重新飙升。

截至目前,双方的最新表态是这样的:

欧盟:欧盟委员会主席冯德莱恩表示,脱欧过渡期不可能在2020年底结束;欧盟首席脱欧谈判官巴尼耶直言,目前欧盟仍对能否与英国达成一项适当的贸易协议持怀疑态度。

英国:首相约翰逊在最近一次公开讲话中强调,英国不会为了增加贸易相关谈判的筹码而延长脱欧期限。

显然,英欧双方就“不再延长脱欧期限”一事基本达成共识,如果英国要完成有序脱欧,就必须在1月31日之前和欧盟达成一份新的贸易协定,并敲定所有细节,难度可想而知。考虑到下议院已通过脱欧法案,如果双方贸易相关谈判破裂,硬脱欧或许就是最坏的结果。

Top2:美国总统大选重磅登场特朗普会不会爆冷落败?

影响力:☆☆☆☆☆

可能性:☆☆☆

凭借不遗余力的自我宣传和一以贯之的减税政策,特朗普在国内挣足了民望。然而,突如其来的弹劾案为其大选之路蒙上了一层阴影。最新民调显示,几位民主党候选人可谓来势汹汹:

截至2019年底,拜登、桑德斯、沃伦的整体支持率在民主党内位居前三,而且在2016年支持特朗普的摇摆州和倒向州形势也发生了逆转,拜登等人的支持率现已直线赶超特朗普。

如果今年的总统大选爆出冷门,美股等市场或将难逃厄运。

Top3:中东地缘风险犹存油市会否再掀波澜?

影响力:☆☆☆☆

可能性:☆☆☆☆

展望2020年,中东这个敏感地带,有两大潜在风险:

第一,卡塔尔禁运风波。据报道,卡塔尔与阿联酋、沙特等组成的四国集团的关系出现了些许缓和迹象,但完整修复该地区的裂痕似乎仍遥遥无期。

第二,各国内部冲突不断。惠誉国际评级(Fitch Ratings)高管克里斯贾尼斯·克鲁丁斯(Krisjanis Krustins)表示,伊拉克、黎巴嫩、伊朗等国的财政改革,可能会引发不同程度的社会动荡。

Top4:三大护身符失效股市回调在即?

影响力:☆☆☆☆

可能性:☆☆☆☆

金十在此前的【复盘2019】系列里曾分析过,2019年有一个诡异的现象:经济向下,股市向上。然而,靠央行放水、企业回购和新生代基金经理撑起的虚假繁荣,或许要在2020年黯然落幕了:

一方面,美国上市企业的盈利预期进一步下滑,企业终将无法保持超强回购力度;

其次,央行宽松大潮已然逐步退却,“水漫股市”这种盛况恐难再现;

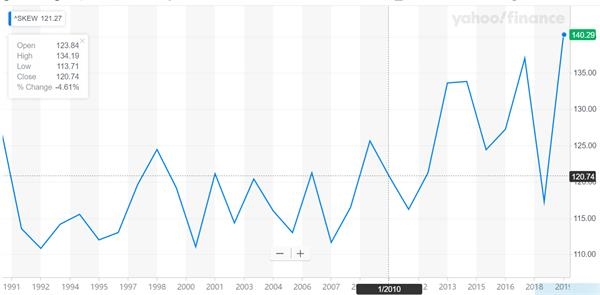

此外,诸如芝加哥期权交易所偏斜指数和CNN贪婪与恐惧指数等前期预警指标已经发出不利信号。

美股再创新高市场陷入极端贪婪模式投资者该如何对冲风险?

Top5:宽松大潮退却各大央行纷纷收紧政策

影响力:☆☆☆☆

可能性:☆☆

2019年,一场宽松大潮席卷全球:美联储三连降、欧洲央行重启QE均引发市场巨震。但来到年底,形势似乎出现了转折:

市场预期,美联储和欧洲央行将在未来一段时间内按兵不动,因为有迹象显示全球经济正在缓慢复苏。此外,瑞典央行在12月结束了近5年的负利率时代,将回购利率上调至0%。

第一个逃出负利率的央行已经出现了,第二个、第三个还会远吗?

Top6:通胀迅速回升各类资产面临重新定价

影响力:☆☆☆☆

可能性:☆☆☆

包括美联储前主席格林斯潘在内的大佬均认为,由于各国债务不断增加、政府财政赤字持续飙升,通胀将无可避免地上升。数据显示,美国财政赤字已从2017年的6650亿美元增加到去年的9840亿美元,涨幅近50%。高通胀风险,不可不防。

Top7:全球债务负担屡创新高谁将第一个被压垮?

影响力:☆☆☆

可能性:☆☆☆☆

国际金融协会(IIF)预计,2019年全球债务总额将创下225万亿美元的纪录新高——这一数字较上一年度增加37万亿,且为全球年度经济产值的3倍之多。IIF在一份报告中指出:

几乎没有任何迹象显示债务增长放缓,美国和新兴市场是债务增长的主要驱动力,政府债务的增幅更是遥遥领先。如此庞大的债务负担,冉然成为了市场的“定时炸弹”。

Top8:新兴市场仍显脆弱这次又会轮到谁崩盘?

影响力:☆☆☆

可能性:☆☆☆☆

新兴市场的脆弱是人所共知的,过去一年土耳其、阿根廷、巴西、智利等国家就先后惨遭股债汇三杀。根据世界银行的数据,新兴经济体债务规模在过去几年持续飙升,目前债务水平较高的黎巴嫩、阿根廷、巴西、南非等新兴市场国家因难以通过新的积极财政政策提振经济发展,很有可能会陷入债务兑付泥潭。

Top9:汇市闪崩不会停日元又要当“背锅侠”?

影响力:☆☆☆

可能性:☆☆☆☆

2019年日元的史诗级崩盘相信一定吓坏了不少投资者,低流动性对汇市的影响可见一斑。新的一年,日本的假期依然不少,比如下面这些“小长假”:

5月4日(绿色节)、5日(儿童节)、6日(宪法纪念日补假)与周末(5月2-3日)连休;

7月23日(海洋节)、7月24日(体育日)与周末(7月25-26日)连休;

9月21日(敬老节)、22日(秋分节)与周末(9月19、20日)连休。

不知道这一次,日元会否重蹈覆辙,再次上演闪崩惨案呢?

Top10:银行操纵案再现江湖千万韭菜在线待割?

影响力:☆☆

可能性:☆☆☆

2019年,银行操纵案层出不穷,小摩、巴克莱、美银、德银和花旗等顶级投行纷纷沦陷。而其中情节最恶劣、影响最大的,当属因参与操纵新兴市场货币定价而被定罪的前摩根大通外汇交易员阿克沙伊·艾耶尔(Akshay Aiyer)。银行操纵案几乎每年都会出现,且屡禁不止,相信2020年也不会例外。监管上的漏洞,只能让交易者徒呼奈何。

【“黑天鹅”蠢蠢欲动交易员该关心什么?】

上述十大“黑天鹅”猜想虽然还未成为现实,但足以警醒交易者,提早做好准备,应对新一年的市场暴击。那么面对这么多蠢蠢欲动的“黑天鹅”,交易者应该注意些什么呢?

寻找规律:“黑天鹅”真的无迹可寻?

有人会说,这个问题还不简单?能被你提前猜出来的还能叫“黑天鹅”?其实不然。

市场上的所谓“黑天鹅”那么多,其中有一些自然是无法预料的:比如中东地区突发的冲突、交易所突然宕机等事件。但有一些“黑天鹅”,表面上是突然爆发,实际上早有征兆。

2019年拉美各国相继遭遇股债汇三杀,不少新兴市场投资者元气大伤。但事实上,阿根廷大选爆冷、智利上调公共交通系统价格等风险事件早在市场崩盘之前便已出现。

同样的道理,汇市闪崩看似来去匆匆毫无征兆,而实际上,交易所休假是日程上早已列明的,有经验的交易者完全可以预判流动性缺失对市场造成冲击,并提前做好对冲。

寻找避风港:2020年,谁才是“避险之王”?

“黑天鹅”肆虐,寻找安全的避风港是每个交易员的必然选择。那么这些传统的“避险上品”:黄金、美元、日元、瑞郎、美债,谁将有望成为2020年的最佳避险资产呢?

从目前来看,黄金的胜算颇高。

从自身的角度讲,本轮小金牛仍未完待续。金十此前曾报道过,2020年金牛会否延续,关键要看美国总统大选和MMT理论的发展。从理论上讲,这两大因素给金价带来四大利好:

财政刺激方案若如期而至,美元泛滥将打压美指走势;

无节制的财政刺激政策将提振通胀,增加黄金吸引力;

货币/财政政策不确定性增加,推升避险需求;

历史数据显示,黄金在美国大选年的平均涨幅高达8.99%,在大选中期表现最为强劲。

除了这两大利好,一些前期指标也预示着黄金牛市的延续:

据路孚特统计,2019年金矿业并购交易数接近350笔,并购价值超过305亿美元,较前一年翻了接近三倍。金矿公司的并购能产生一定的协同效应,带动整个金矿业蓬勃发展,保证黄金供需平衡,稳定市场环境。

从竞争对手的角度看,美元、美债等避险资产都有各自的麻烦。

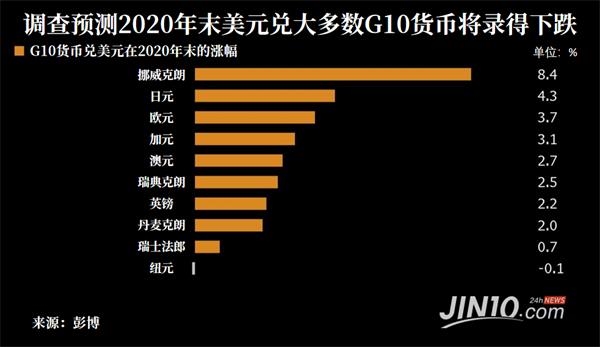

美元方面,各大投行为其前景争执不休,看涨者与看衰者各有自己的看法:

空头观点:德银、高盛等认为,预计美联储会维持鸽派作风,随着全球经济缓慢复苏,美元将在今年走低;

多头观点:荷兰合作银行、西太平洋银行和巴克莱银行则预计,美元开年表现将十分强劲,随后虽可能走低,但不会像外界预期的那么疲软。

上述投行的分析自然各有理据,但有一个趋势是所有投行、分析师都无法否认的:去美元化。过去两年全球央行疯狂购金,美元的地位面临严峻挑战。

至于美债,似乎看起来更像一个“黑天鹅”。虽然目前负收益率债券规模已明显缩水,但美债的收益率前景依然不被看好。

法兴银行称,资产管理者和投机者之间的分歧可以作为债券交易的逆向指标。考虑到去年年底美债空头押注一度创下历史新高(共有384666张到期期限为25年或以上的利率期货合约净看涨头寸),分析师担心,如果空头情绪逆转,这种“空头回补”的爆发可能会导致美债收益率加速下跌。

【总结】

告别2019,来到2020,市场仍然不会平静。无论是纷纷扰扰许多年的英国脱欧大戏,还是定期上演的美国总统大选,亦或是长期动荡的海湾国家和新兴市场,都令人无法安心。不知道新的一年里,哪个关于“黑天鹅”的预言终将成真呢?欢迎评论区留下你的见解。

(文章来源:金十数据)

(责任编辑:DF407) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: