观点:

2019/20年度,全球棉花市场供需边际改善,棉价重心或整体上移。但全球经济前景欠佳,若没有天气题材的助力,棉市或难以出现大幅上涨行情。

供应端,中国储备棉净投放概率降低,全球棉花增产预期不断修正。截止2019年9月末,中国棉花储备不足200万吨。《2019年储备棉轮换安排》指出,为优化中央储备棉结构,确保质量良好,2019年将对部分中央储备棉进行轮换。全球棉花产量在11月USDA报告中迎来最大幅度环比下调,前期增产预期不断被修正。2017年发改委和财政部联合公告:2017-2019年新疆棉花目标价格水平为18600元/吨。该政策已经进入最后一年,2020年新疆棉花目标价格政策作何调整,将对植棉意向产生较大影响,预计下调目标价格水平的概率较大。

需求端,双方经贸关系虽仍存不确定性,但较之2019年5月继续恶化的可能性降低;下游在悲观预期下库存去化,继续降库存的空间降低。2019年5月以来,在美方威胁对剩余3000亿美元输美商品加征征税的背景下,纺织服装下游订单惨淡,企业停减产去库存;中国70周年国庆期间,双方互释善意,后期经贸领域出现更坏情况的概率降低。国家粮食和物资储备局中华人民共和国财政部公告(2019年第3号)》决定轮入新疆棉50万吨,阶段性增加储备需求。

关键因素:

(1)储备棉轮换政策

(2)新疆棉花目标价格改革政策

(3)印度MSP购销政策

(4)双方经贸关系

风险因子:

(1)全球流动性

(2)天气

一、2018/19年度棉花市场回顾

2018/19年度,棉花市场受双方经贸关系影响巨大,需求端预期恶化,各环节去库存,棉价整体偏弱运行。

年度前半段,新疆棉花减产预期被证伪,叠加双方经贸关系恶化,棉花价格整体下行,G20会议前后达到阶段性低点,出现小幅反弹;年度后半段,受双方经贸关系在2019年5月急转直下的影响,棉花价格持续走弱,不断创出新低。2019年国庆前后,在新疆棉花减产预期及双方第一阶段协议达成利好预期下,棉价触及阶段性底部。

图1:2018/19年度美棉先于郑棉触及底部

数据来源:Wind 中信期货研究部

图2:2018/19年度需求预期悲观,郑棉整体下行

数据来源:Wind 中信期货研究部

二、2019/20年度棉花市场展望

2019/20年度,全球棉花市场供需边际改善,棉价重心或整体上移。但全球经济前景欠佳,若没有天气题材的助力,棉市或难以出现大幅上涨行情。

供应端,中国储备棉净投放概率降低,全球棉花增产预期不断修正。截止2019年9月末,中国棉花储备不足200万吨。《2019年储备棉轮换安排》指出,为优化中央储备棉结构,确保质量良好,2019年将对部分中央储备棉进行轮换。全球棉花产量在11月USDA报告中迎来最大幅度环比下调,前期增产预期不断被修正。2017年发改委和财政部联合公告:2017-2019年新疆棉花目标价格水平为18600元/吨。该政策已经进入最后一年,2020年新疆棉花目标价格政策作何调整,将对植棉意向产生较大影响,预计下调目标价格水平的概率较大。

需求端,双方经贸关系虽仍存不确定性,但较之2019年5月继续恶化的可能性降低;下游在悲观预期下库存去化,继续降库存的空间降低。2019年5月以来,在美方威胁对剩余3000亿美元输美商品加征征税的背景下,纺织服装下游订单惨淡,企业停减产去库存;中国70周年国庆期间,双方互释善意,后期经贸领域出现更坏情况的概率降低。《国家粮食和物资储备局中华人民共和国财政部公告(2019年第3号)》决定轮入新疆棉50万吨,阶段性增加储备需求。

三、市场解析

(一)国际棉市供需边际改善

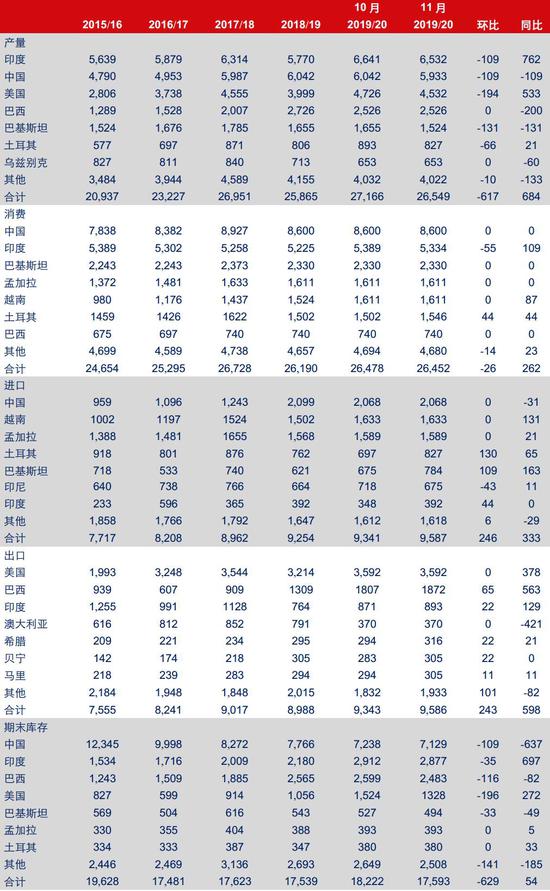

美国农业部(USDA)数据显示:2019/20年度,全球棉花产量同比增加68.4万吨至2654.9万吨;全球棉花消费量同比增加26.2万吨至2645.2万吨。

自8月报告以来,USDA持续下调全球棉花产量,11月报告录得最大环比调减量61.7万吨,引起2019/20年度全球棉市供需状况由宽松向平衡转变,全球棉花供需边际改善。

表1:全球棉花供需平衡表

数据来源:USDA 中信期货研究部

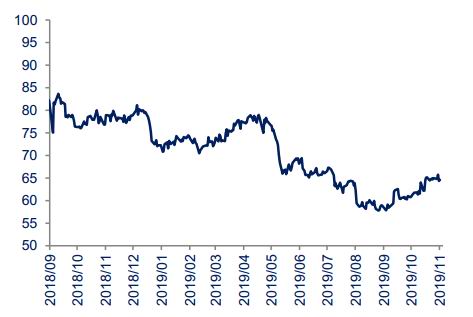

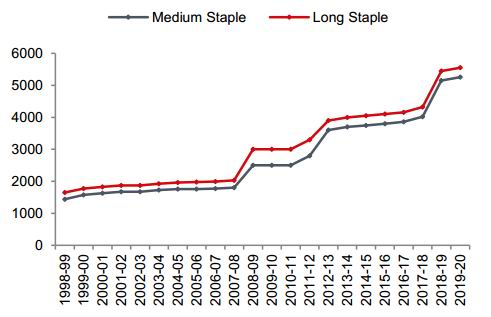

1、印度:高MSP刺激生产 降水过多可能修正增产预期

在上年大幅提高籽棉最低支持价格(MSP)的基础上,2019/20年度印度继续提高MSP保障水平。其中,中绒棉由2018/19年度5150卢比/公担提高至5255卢比/公担,增幅2.04%;长绒棉由5450卢比/公担提高至5550卢比/公担,增幅1.83%。

我们匡算不同汇率水平下,MSP折合皮棉美元报价。在美元对印度卢比汇率在【68、72】范围波动的情况下,皮棉成本折美元报价约74-79美分/磅。剔除8-9美分基差,折合ICE盘面价格约65-70美分/磅。

虽然2019年印度季风雨推迟7-10天左右时间,但对播种面积没有造成影响。在MSP的支撑作用下,2019年印度棉花播种面积呈现增加趋势。

根据印度农业部监测数据,由于降水偏多,局部地区发生洪涝,导致棉花增产幅度或低于最初预期。

图3:印度继续提高2019/20年度MSP

数据来源:印度农业部 中信期货研究部

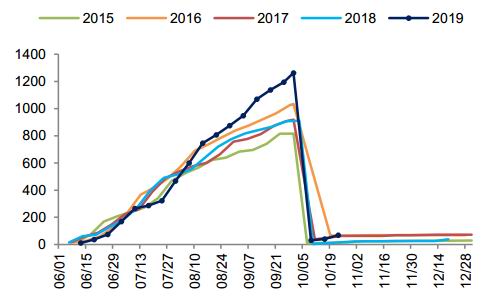

图4:印度棉花播种面积增加

数据来源:印度农业部 中信期货研究部

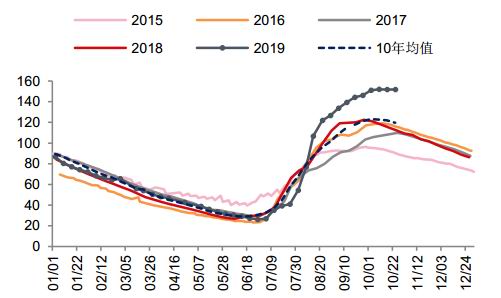

图5:印度中部累计降水偏多

数据来源:印度农业部 中信期货研究部

图6:印度水库蓄水量同比大幅增加

数据来源:印度农业部 中信期货研究部

11月USDA报告中,首次调降2019/20年度印度棉花产量。11月数据显示,印度棉花产量653.2万吨,同比增76.2万吨,环比降10.9万吨。

图7:11月USDA报告调降印度棉花产量

数据来源:Wind 中信期货研究部

图8:印度棉花产消情况

数据来源:CAI 中信期货研究部

11月8日,印度棉花协会(CAI)首次公布对2019/20年度的棉花供需预测。预计2019/20年度印度棉花产量3545万包,折合602.65万吨;CAI预估2018/19年度印度棉花产量530万吨。

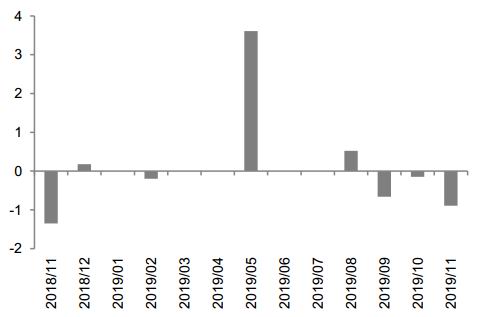

2、美国:增产预期不断修正 等待中国采购

2019年以来,由于美棉弃耕率大幅下降,美棉产量同比增加,最高增幅出现在8月USDA报告中,预计2019/20年度产量490.32万吨,同比增幅22.60%。11月报告中,预计2019/20年度产量453.30万吨,同比增幅13.34%,美棉增产预期不断修正。

2019年国庆以来,双方互释善意,达成第一阶段协议的预期向好,市场对于中国采购美国农产品的预期强烈。

图9:美棉月度产量调整情况

数据来源:Wind 中信期货研究部

图10:美棉销售进度同比降幅收窄

数据来源:Wind 中信期货研究部

USDA预测显示,2019/20年度美棉收获面积12.51万英亩,同比增22.53%;单产799磅/英亩,同比减7.52%;产量20.82百万包,同比增13.34%。

表2:美国棉花供需平衡表

数据来源:USDA 中信期货研究部

3、巴基斯坦:棉花减产,进口大增

2019年以来,受天气等方面的影响,巴基斯坦棉花减产情况在收获期逐步体现,USDA连续两月下调巴基斯坦棉花产量。

由于巴基斯坦国内棉花产量下滑,其进口棉花的步伐加快。数据显示,巴基斯坦进口美棉的数量持续攀升,高于往年同期水平。

图11:巴西产量下调

数据来源:Wind 中信期货研究部

图12:巴基斯坦累计进口美棉数量

数据来源:Wind 中信期货研究部

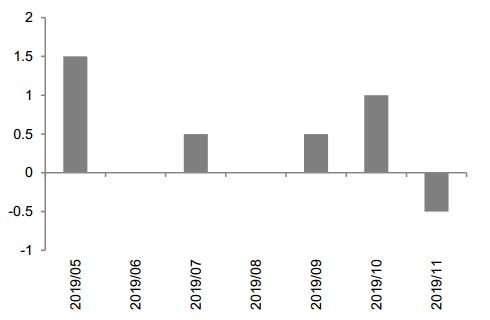

4、需求:贸易战继续向坏发展的可能降低

中国作为全球棉花消费的最大引擎,2019年5月以来,美国威胁对中国剩余3000亿美元输美商品加征征税,叠加之前已经征收的500亿美元和2000亿美元,总计5500亿美元的中国输美商品均进入加征征税的行列。

受该消息利空影响,国内纺织各环节通过停减产等方式不断降低库存自保。我们认为,未来即使再次将3000亿美元加征征税提上日程,国内纺织各环节继续降库存的空间将明显压缩,叠加刚性需求的存在,棉花需求端的利空基本释放。

图13:棉花商业库存同比增幅收窄

数据来源:Wind 中信期货研究部

图14:纱线库存降至接近正常水平

数据来源:Wind 中信期货研究部

数据显示,2019年10月中国棉花商业库存322.43万吨,同比增加25.03万吨。对比2019年6月商业库存同比增加108.18万吨,增幅明显收窄。

下游纱线库存在经历了停减产去库存后,库存量明显降低,基本降至近年来的正常水平。从下游反馈情况看,纺织服装季节性需求启动,但相比往年同期依然逊色。

(二)国内市场缺失储备棉供应

1、储备棉净投放结束,轮换影响市场节奏。

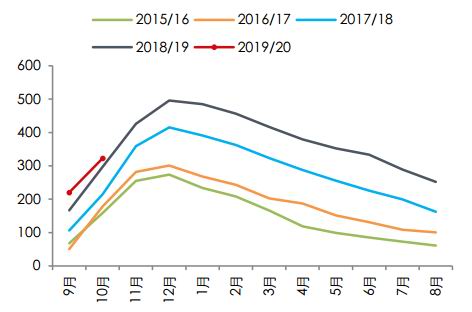

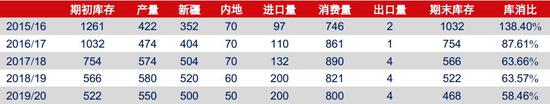

表3:中国棉花供需平衡表预测

数据来源:中信期货研究部

2019年4月,《2019年储备棉轮换安排》指出,为优化中央储备棉结构,确保质量良好,2019年将对部分中央储备棉进行轮换。

2019年11月,国家粮食和物资储备局中华人民共和国财政部公告(2019年第3号)》决定轮入新疆棉50万吨,阶段性增加储备需求。其中,

(1)轮入时间

2019年12月2日至2020年3月31日的国家法定工作日。

(2)数量安排

总量50万吨左右,每日挂牌竞买7000吨左右。

(3)轮入价格

轮入竞买最高限价(到库价格)随行就市动态确定,原则上与国内棉花现货价格挂钩联动并上浮一定比例,每周调整一次。轮入期间,当内外棉价差连续3个工作日超过800元/吨时,暂停交易;当内外棉价差回落到800元/吨以内时,重新启动交易。由中储粮集团公司会同全国棉花交易市场统一公布轮入竞买最高限价和内外棉价差数据。

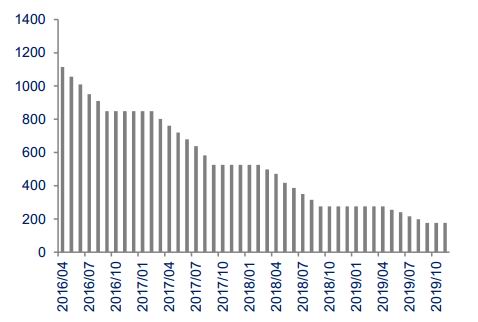

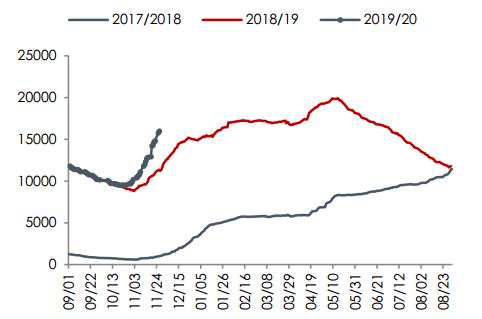

2019年储备棉轮出数量约100万吨,2016-2018年储备棉年平均轮出数量约280万吨。截止2019年9月末,中国储备棉存量不足200万吨。从相关部门发布的政策来看,储备棉净投放将成为历史,轮入/轮出相结合的方式将是未来储备棉政策的常态,将会对年度内棉花市场节奏产生明显影响。

图15:中国储备棉存量逐年减少

数据来源:Wind 中信期货研究部

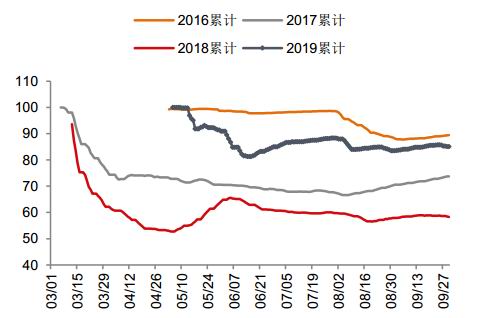

图16:2019年储备棉累计成交率提升

数据来源:Wind 中信期货研究部

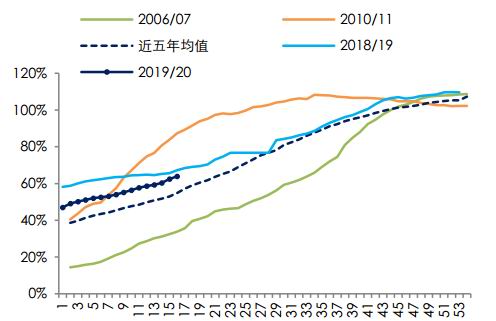

2、新疆棉减产预期修正,仓单量再创历史新高。

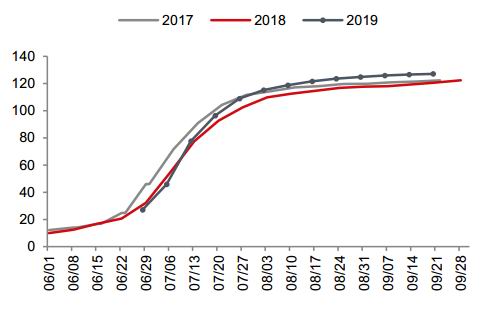

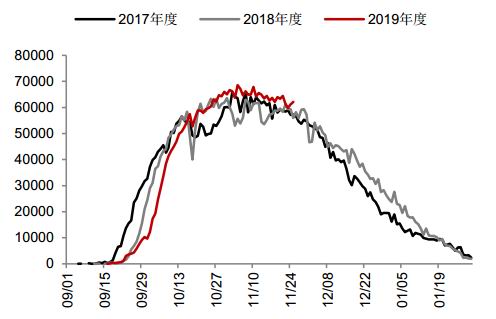

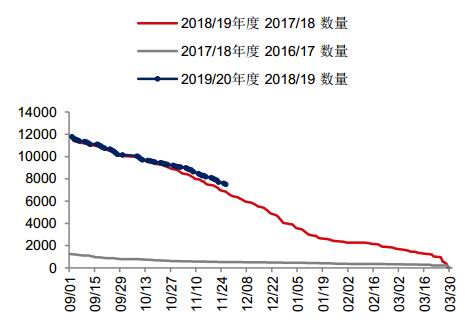

2019年新疆棉花产量预期经历了持平→减产→修正的过程。随着棉花加工进度不断推进,棉花累计加工量同比由减少转向略增。数据显示,截止2019年11月25日,新疆累计加工皮棉313.61万吨,同比增加0.63%。

仓单方面,由于新疆增设棉花交割仓库,以及仓单的高流通性,2019/20年度以来仓单注册速度保持高位,仓单注册数量继上年创历史新高后再创历史新高。如仓单升贴水设置没有大的调整,高仓单量将成为常态。

图17:新疆棉花加工量逐步提升

数据来源:Wind 中信期货研究部

图18:郑棉仓单再创历史新高

数据来源:Wind 中信期货研究部

3、进口纱:从需求端间接影响国内棉花价格

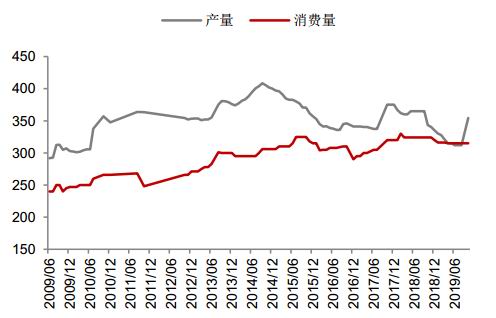

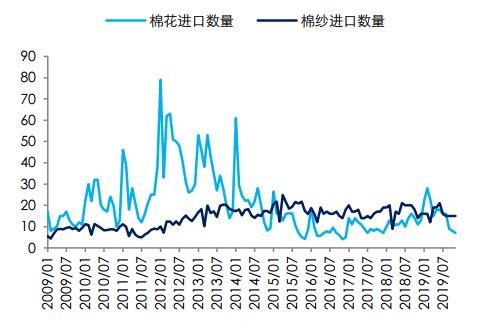

2010年度以来,化纤在棉纺原料中所占比重不断提升,国内棉花消费量逐年递减。从全球范围观察,棉花消费量近年来保持低速增长,各主要棉花消费国之间消费量此消彼长。

如果国内棉花价格有竞争优势,国内纺织企业可以生产出具有价格优势的棉纱,则进口纱的数量会减少,增加国内棉花消费;如果国内棉花价格没有竞争优势,下游布厂、贸易商将更倾向于采购低价进口纱,从而压缩国内棉花消费。

2019年下半年以来,国内棉花价格持续下跌,国产纱竞争优势突出,进口纱性价比明显削弱。2019年前10个月,中国累计棉纱进口量163万吨,同比降幅约6.9%。

图19:中国棉花、棉纱线进口情况

数据来源:Wind 中信期货研究部

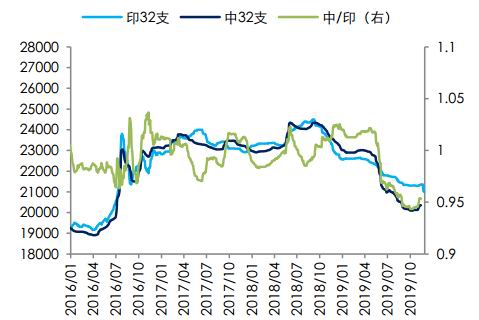

图20:中印32支普梳纯棉纱比价

数据来源:Wind 中信期货研究部

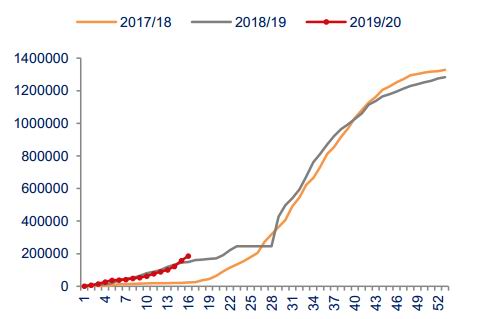

四、11月出现棉价季节性低点

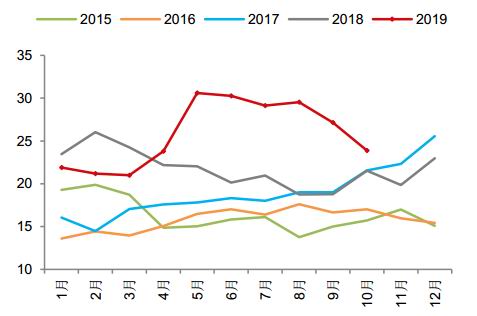

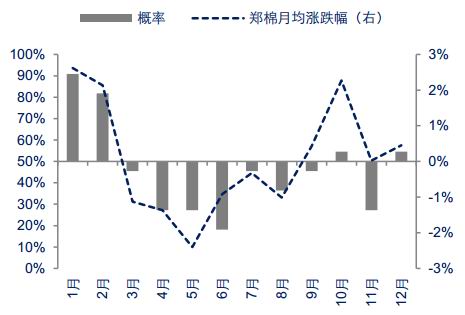

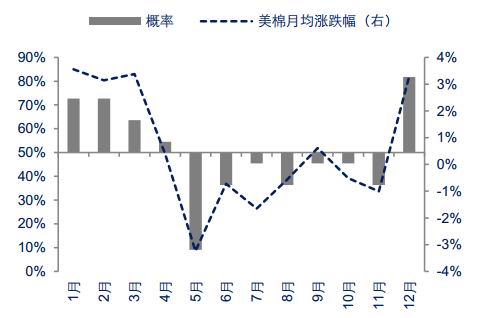

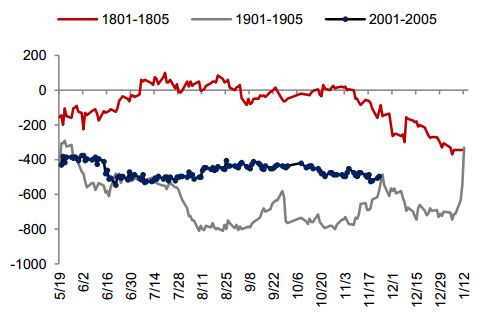

从棉花市场季节性规律来看,11月前后是季节性低点,主要原因是由于四季度北半球棉花大量上市,季节性供应压力较大。

图21:郑棉季节性走势

数据来源:Wind 中信期货研究部

图22:ICE棉季节性走势

数据来源:Wind 中信期货研究部

五、行情展望

(一)趋势

2019/20年度,全球棉花市场供需边际改善,棉价重心或整体上移。但全球经济前景欠佳,若没有天气题材的助力,棉市或难以出现大幅上涨行情。

供应端,中国储备棉净投放概率降低,全球棉花增产预期不断修正。截止2019年9月末,中国棉花储备不足200万吨。《2019年储备棉轮换安排》指出,为优化中央储备棉结构,确保质量良好,2019年将对部分中央储备棉进行轮换。全球棉花产量在11月USDA报告中迎来最大幅度环比下调,前期增产预期不断被修正。2017年发改委和财政部联合公告:2017-2019年新疆棉花目标价格水平为18600元/吨。该政策已经进入最后一年,2020年新疆棉花目标价格政策作何调整,将对植棉意向产生较大影响,预计下调目标价格水平的概率较大。

需求端,双方经贸关系虽仍存不确定性,但较之2019年5月继续恶化的可能性降低;下游在悲观预期下库存去化,继续降库存的空间降低。2019年5月以来,在美方威胁对剩余3000亿美元输美商品加征征税的背景下,纺织服装下游订单惨淡,企业停减产去库存;中国70周年国庆期间,双方互释善意,后期经贸领域出现更坏情况的概率降低。《国家粮食和物资储备局中华人民共和国财政部公告(2019年第3号)》决定轮入新疆棉50万吨,阶段性增加储备需求。

(二)套利

1、棉花期现套利

我们针对不同产区棉花及不同交割仓库的仓单注册成本进行核算,可为企业进行期现套保套利提供参考。

表4:棉花仓单注册成本核算

数据来源:中信期货研究部

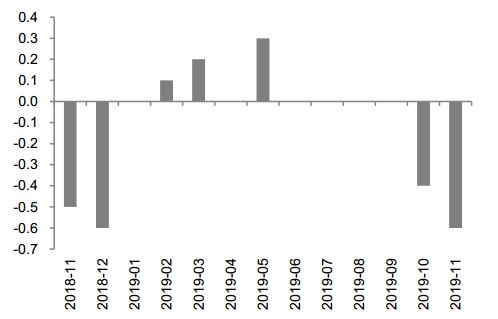

2、棉纱期现套利

2019年以来,棉纱期货运行更趋成熟,棉花-棉纱价差整体保持平稳,极端状况减少。

图23:棉纱基差

数据来源:Wind 中信期货研究部

图24:棉花棉纱价差

数据来源:Wind 中信期货研究部

3、棉花月间套利

棉花月间套利主要遵循持有成本理论,即,当近远月合约价差高于两合约间仓单持有成本时,则卖出远月合约可获得无风险利润。

需要指出的是,由于当前存在大量18/19年度仓单,而18/19年度仓单作为陈棉仓单,必须在2020年3月31日之前注销,卖5买1套利存在仓单无法转卖的风险。由此导致5-1价差正常的套利逻辑改变,引发价差远超理论持有成本。

图25:郑棉陈棉仓单数量庞大

数据来源:Wind 中信期货研究部

图26:郑棉1-5价差

数据来源:Wind 中信期货研究部

六、主要风险

(1)宏观流动性风险

美联储未来降息概率增加,关注流动性对棉花价格的影响。

全球贸易保护主义抬头,经济前景存在不确定性,风险偏好改变可能影响棉花价格。

(2)天气

棉花播种、生长、收获期天气变化影响棉市供需格局。

中信期货 陈静 王聪颖 王燕 高旺

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: