蔡越坤

导读:具体而言,海泰控股拟出让天津信托全部51.58%股权,转让底价为约39.5亿元;泰达国际控股拟出让持有天津信托26%的股权,转让底价为约19.91亿元。合计出售77.58%的股权底价约60亿元。

(上海信托圈)

(上海信托圈)

2019年12月30日,记者从天津产权交易中心获悉,天津信托有限责任公司(简称“天津信托”)第一大股东天津海泰控股集团有限公司(简称“海泰控股”)、第二大股东天津市泰达国际控股(集团)有限公司(简称“泰达国际控股”)均拟出让其所持有的天津信托股权。

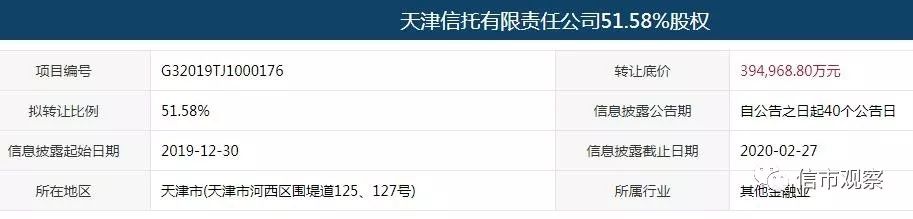

具体而言,海泰控股拟出让持有天津信托全部51.58%的股权,转让底价为394968.80万元(约39.5亿元);

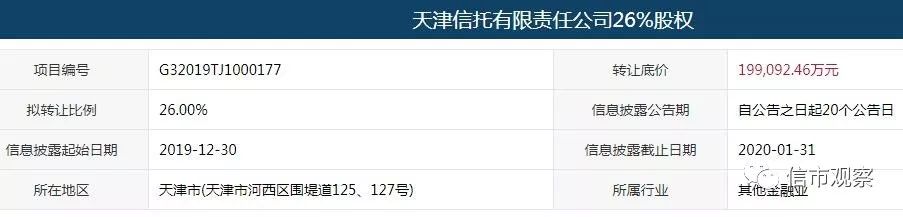

泰达国际控股拟出让持有天津信托26%的股权,转让底价为199092.46万元(约19.91亿元)。

此前,2018年4月28日,天津信托“增资扩股项目”首次在天津产权交易中心挂牌。但是,天津信托首次关于增资股权设置,交易成功后,海泰控股集团仍为其第一大股东。

而值得注意的是,此次天津信托第一大股东海泰控股出让51.58%的股权后,意味着将出让绝对控制权。

天津信托相关负责人表示,混改更加彻底也是从公司更加长远的发展的角度考虑。

关于目前洽谈的意向企业,天津信托相关负责人表示,目前接洽的有意向投资的企业里有国有企业,也有部分民营企业。

据悉,目前天津信托其他股东为天津市泰达国际控股(集团)有限公司, 安邦人寿保险股份有限公司,安邦保险集团股份有限公司,天津教育发展投资有限公司,分别持股42.11%、3.9%、1.36%、1.05%。

据上述天津信托相关负责人透露,安邦保险集团、大家人寿保险也拟将其所合计持有的5.26%天津信托股权转让。

关于交易条件,公告显示,本次交易以分期付款的方式完成,首笔价款为全部交易价款的30%(含已由交易保证金或竞价保证金转为交易价款的20000万元款项),最终受让方须在《产权交易合同》签署之日次日起10个工作日内将首笔价款减去20000万元的款项支付至交易中心专用结算账户或转让方指定账户。

关于受让方条件,天津信托要求了十二个方面,其中包括战略协同,资源丰富;长期投资,持续发展;不接受联合受让,不得以接受委托投资、联合体投资或信托计划投资等方式参与本次交易等。

公开资料显示,天津信托成立于1998年,注册资本170000.00万元。据公司财报披露,2018年天津信托营收116464.69万元,资产总计749330.18万元,负债总计235541.55万元。而2019年11月30日披露的财报显示,天津信托营收降至46329.13万元,资产总计785028.52万元,负债总计235342.84万元。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: