来源:农产品期货网

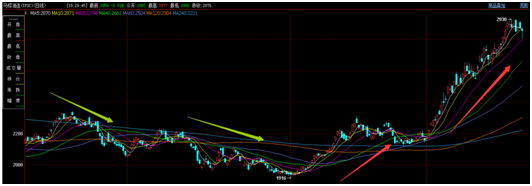

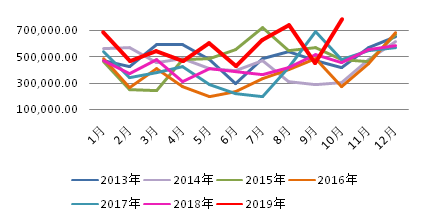

回顾2019年国内外棕榈油的走势,从跌跌不休到上涨到光芒万丈,反应的是资金对油脂信心的大幅转变。马棕油1月份初当时正是“春风得意”,由于季节性减产加上期价的技术性反弹,期价从2132上涨逾200点至2月上旬的2344一线,其后由于市场预估马来1月产量下滑幅度一般,库存创下近十年的高点,期价一路下滑至3月中旬的2038附近,在此期间无论是马来出台的零税率政策,还是出口增加的利好,终究抵不过产量反弹带来的库存增加担忧。其后期价超跌反弹至4月上旬的2235附近后再度遭空头棒杀,期价一路跌至7月上旬的1916,跌幅接近15%,也充分释放了市场对未来的悲观情绪。

图1:马棕油指数期价2019走势(单位:林吉特/吨)

资料来源:WIND 南华研究

进入三季度的消费淡季,此前但技术上连续的下跌也让期价做空动能大大减弱,马棕油底部雏形初现。七月中旬后,马来MPOB数据显示库存下滑,加上印尼6月棕榈油产量增幅低于市场预期,此后伴随马来出口的不断增加,马来棕油价格持续反弹至8月下旬的2312,上涨了341点,涨幅达17.3%,随后欧盟和印尼双双出台抑制棕榈油进口的政策后,市场做多情绪有所减弱,价格开始高位回落至10月中旬。而马来出台了加大进口印度农产品消息以缓解两国贸易关系后,不久印尼的B30即将落地的消息随之而来,这一消息很快点燃了市场被压抑很久的做多热情,期价开始了猛烈的拉涨至12月中旬的2930,本轮涨幅达到36.9%,期间的马来西亚产量下滑高于预期,印尼因降雨减少而产量引发市场共给担忧等利好频出,铸就了本轮波澜壮阔的上涨行情。

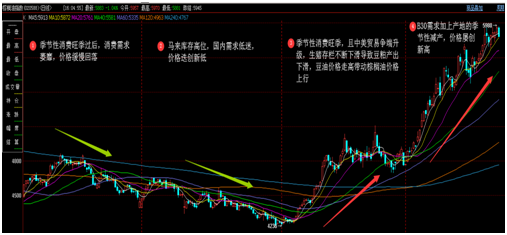

图2:连棕油指数2019期价走势(单位:林吉特/吨)

资料来源:WIND 南华研究

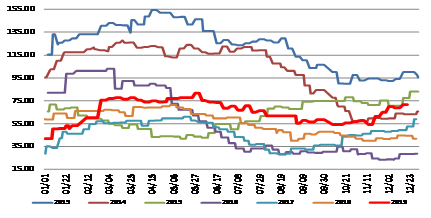

反观国内,全年走势尽管是马盘的“影子市场”,尽管上涨幅度不及马盘,但由于影响其价格的因素较多,因此在四季度担扛起了“领头羊”的大任。连棕油整个1月期价的震荡走高,表面上看是由于国内年前备货的需求拉动,实际上是前期市场终端库存过低,随后随着库存持续反弹,1月末4864大关终究未能“跨越”,期价一路下滑至4月初的4395附近,短暂反弹后,期价又一路下跌至7月中旬的4236,共下跌了628点,即14.28%,技术上熊市格局明显。之后随着国内棕榈油库存下滑明显,且豆油上涨带动棕榈油跟随价格才出现转机,价格涨至9月中旬的5108。10月中旬后随着马来需求和减产炒作发酵后,市场做多资金开始疯狂进场,连棕油也开启了“快牛”的走势,直到12月下旬突破了6000大关。

1.1. B30 的“故事”开头很美但结局难料

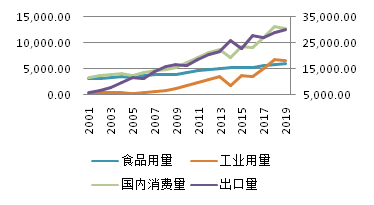

说起今年的棕榈油大涨行情,印尼的B30需求算是一个重要的引爆点。作为人口全球第四大的印尼,其国内棕榈油的消费大约占全年产量的三成左右,剩余的70%均为出口。印尼近两年棕榈油出口快速增长得益于零税率的价格优势,但2019年以来,首先是欧盟委员会今年8月13日宣布,对印尼输欧生物柴油开征8%至18%的临时反补贴,在限制PME(棕制生物柴油)的主张上,欧盟态度始终未变,这一政策也将印尼想要通过扩大生柴出口来拉动产业发展的美梦破裂;其次是由于印度对马来西亚进口税的优惠政策,一定程度上削弱了印尼的价格优势,因此印尼今年出口增速明显放缓(从增速平均9%回落至3%),而国内的工业需求需求增速却在增长(从20%上升至25%),因此B30政策的施行是有其历史必然性的和不得已为之的前提的,印尼政府未来要将生物柴油产业从出口导向转变为内销导向,扩大内需是印尼未来发展棕榈油产业去库存非常重要的政策。

图3:印尼国内棕榈油需求量对比(单位:千吨)

资料来源:WIND 南华研究

自2018年9月印尼强制实施B20以来,印尼的工业需求增速较快。而印尼本国的棕榈油消费中,工业需求大约占据了一半以上,据USDA12月预估,印尼2019/20年国内工业需求量预计为660万吨,占国内总需求的51.7%。而作为工业需求发展先导的棕榈油产业,印尼政府为保证B30顺利实施,对PME生柴供应商提出严格的供货要求,若不能如期供货,则面临非常高额的罚金(罚金为每公升6000印尼盾,约折每吨480美元)。几大印尼的生柴生产商开始对1-3月的原料集中进行提前备货,这样的政策实施力度可见政府的雄心。

那么问题来了,对于B30政策落地的唯一矛盾点在于,B30究竟能否顺利落地实施,因在2016年印尼政府刚提出B20政策是就实施得不好,直到2018年9月强制实施后需求才有明显改善,在这里就无法绕过政府的产业补贴问题。为了促进国内生物柴油消费,减缓欧盟反倾销对出口的冲击,印尼政府此前建立了一套完善的生物柴油产业支持机制,即BPDPKS设立的基金。该基金的稳定运行是印尼国内生物柴油强制掺混政策有效执行的关键,因为随着棕榈油价格的上涨,生物柴油与石化柴油之间的价差迅速拉大,叠加每月用量的明显增长,加速了油棕产业基金的资金流出。若石化柴油价格维持不变,政府也不增加投入,则该基金的资金预计也只能维持到2020年年中。但从本次印尼政策施行B30的决心和力度来看,笔者认为基金运行的障碍并不大,因此明年B30计划的顺利实施预计为大概率事件,但政策的导向往往是市场预测之外,仍需密切关注。

1.2. 棕榈油产地明年上半年或延续少雨天气

1.2.1.2020弱厄尔尼诺或持续

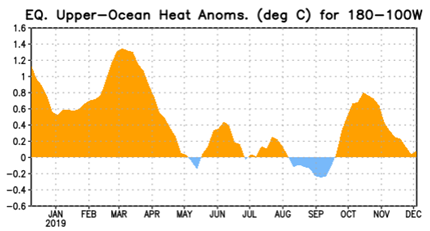

从短期太平洋海温异常指数来看,2019年3月以来太平洋海温异常指数达到最高的1.4℃后就开始缓慢下降,到了5月初已经回到0℃恢复的中性海温值了,然而到了九月中旬,指数却再度缓慢回升,10月初已经升至0.8℃附近,到了12月末再度回到0℃附近,虽然目前来看ENSO指数呈现中性状态,但仍有偏厄尔尼诺的趋势。

图4:太平洋海温异常指数(单位:℃)

资料来源:NOAA 南华研究

据美国政府气象预测机构12月13日称,在2019/20年度北半球冬季期间,厄尔尼诺南方涛动指数(ENSO)呈现中性的几率为70%。美国国家气象局(NWS)下属的气候预测中心(CPC)在一份月度报告里称,中性天气持续到明年春季的几率为65%。日本气象厅12月10日称,从目前到春季期间,北半球不会出现厄尔尼诺或拉尼娜现象的几率为60%。多家预测机构的数据均倾向于厄尔尼诺指数显示中性,但不可忽视的是,此前的厄尔尼诺对棕榈油产地的干旱影响可能会延后至明年上半年。

图5:ENSO指数与马来西亚棕油单产对比(单位:左℃,右吨/公顷)

资料来源:NOAA 南华研究

回顾下2015/16厄尔尼诺年对棕榈油产量造成不可逆的减少后,连棕油从7月上旬的4820上涨至12月中旬的6540,5个月的涨幅达35.68%;而本轮的2019/20年则是从7月中旬的4236一路飙升至12月下旬的6070,5个多月涨幅达43.3%,本轮上涨无论从时间还是从幅度来看都较上一轮有过之而无不及,只不过不同的是,上一轮产地是真真切切的减产才带来的涨幅,而本轮上涨更多的是提前透支了需求增加的预期,并未出现产量明显的大幅下滑,或者确切的说,本轮产量下滑还没有真正确切的数据出来,上涨的涨幅就已经超过了2016年。若这样的上涨除去通胀和贸易争端的因素,若后期产量的确切数据出炉验证,则期价仍有向上空间。

1.2.2.产地降水大幅下滑幅度或与2015/16相媲美

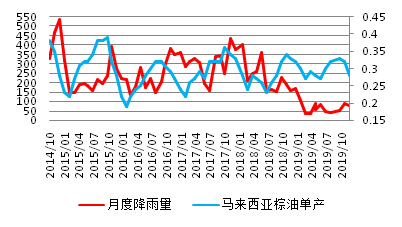

自2018至2019年春季的中性厄尔尼诺在上半年并未给印尼马来带去持续的干旱影响,但三季度以来马来和印尼的降水偏少的确是对产地的油棕果产量构成了一定的减产担忧。马来西亚2019年全年降水量,较近六年的均值少很多,并较2015/16年度更少,且从三季度以来表现的相当明显。印尼的情况跟马来很相似,从印尼全国整个11月的降水来看,六年平均为8.07mm,2015/16年度也有7.81mm,而今年只有1.06mm,降水的匮乏对油棕果的减产影响从目前来看是不可逆转的。

从棕榈果单产与降水量的相关性来看,二者存在滞后性,一般棕榈果单产滞后降水约7-10个月。也就是说,2019年上半年的产地降水偏少影响的是年末至明年一季度的油棕果产量,但由于每年的12~次年2月本就是油棕果的减产期,虽然表面上看起来对产量和价格的影响并不那么明显,但二者叠加会导致减产幅度更大。

图6:马来西亚月度降雨量和单产对比 (单位:左mm,右吨/公顷)

资料来源:WIND 南华研究

图7:印尼近六年全国降雨量年对比 (单位:mm)

资料来源:WIND 南华研究

图8:马来近六年全国降雨量年对比 (单位:mm)

资料来源:WIND 南华研究

今年印尼的干旱一直是市场炒作的源动力,尽管印尼官方GAPKI数据更新较慢,目前我们只能看到前八个月的产量,但据近期部分机构调研了解,印度尼西亚加里曼丹干旱严重,70%~80%的调研区域棕榈果串减半甚至绝收。令种植户资金压力大,施肥明显下降。苏门答腊廖内据了解今年干旱也严重,干旱持续5-10月份,预计半年后减产体现较为明显。印尼熟练工种紧张,土地,人力等成本都在提升,而这样减产的“蝴蝶效应”有可能会在明年上半年全面爆发,做多资金自然不会放过这样的机会。产地的减产幅度始终都是推升行情的动力。

1.3. 马来西亚2020上半年供给或偏紧

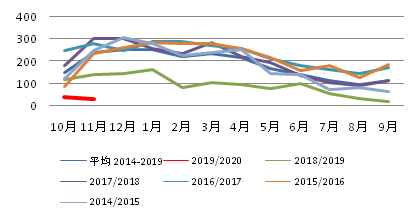

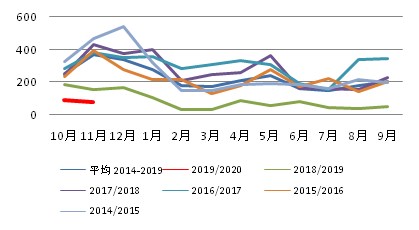

1.3.1.2019/20或创下近十年第四减产幅度

马来西亚棕榈油局(MPOB)2019年12月公布数据显示,11月毛棕油产量153.8万吨月比降14.35%(预期158-161,10月180,2018年11月185),出口140.1万吨月比降14.64%(预期156,10月164,2018年11月138),库存225.6万吨月比降4.08%(预期215-222,10月235,2018年11月301)。报告中产量减产幅度和出口下滑幅度均基本符合预期,但本月进口量偏高,且令月末库存比预期高,从库存角度来看报告偏空。

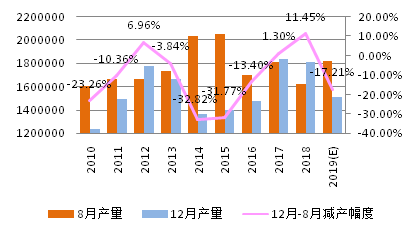

图9:马来棕油产量最高和最低减幅测算 (单位:左吨,右%)

资料来源:WIND 南华研究

图10:马来西亚棕榈油月度库存数据(单位:吨)

资料来源:WIND 南华研究

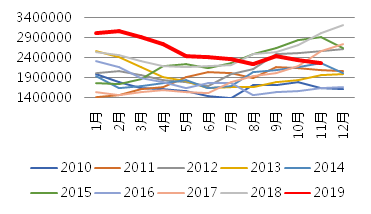

尽管报告数据偏空,但马棕并无大幅回调迹象,主要还是由于市场担忧12月后进入传统减产期的供给担忧。西马南方棕油协会(SPPOMA)发布的数据显示,12月1日~20日马来西亚棕榈油产量比11月同期降26.58%,单产降23.05%,出油率降0.67%。而从历史数据来看每年马来西亚12月产量会降至一年的最低值,跟峰值的8月的产量相比,下降幅度区间大概率为5%~15%,从近十年的数据来看,最低的是2014年的33%和2015年的32%,2019年目前来看减产幅度尚不如2015年,目前预计减产幅度会达到17%~19%,也算是较为罕见的减产年份了。

图11:马来西亚棕榈油月度库存和马棕油期价对比(单位:左吨,右林吉特/吨)

资料来源:WIND 南华研究

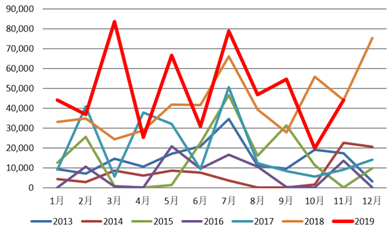

1.3.2.马来西亚生柴需求拉动内需有限

而从马棕油全年的工业需求来看,2019年1~11月生物柴油总出口为53.29万吨,较去年同期的43.83万吨增加21.58%,创下近7年年来的新高。尽管出口潜力较大,但由于其国内掺兑的棕榈油基数过少,因此预计在拉动需求方面相对有限。而马来预计要在2020年施行B20,预计会拉动国内额外的棕榈油需求大约10~15万吨,这对于年产2000多万吨的马来西亚棕榈油产量而言根本就是杯水车薪,因此在产量一定,国内工业需求增幅有限的前提下,马来市场主要关注点仍在出口上。

图12:马来西亚生柴出口月度 (单位:吨)

资料来源:WIND 南华研究

1.4. 印度和欧盟等需求国政策和需求的博弈

1.4.1. 印度的限制精炼进口政策对产地影响有限

棕榈油一直是个很有“故事”的品种,纵览近几年的棕榈油的几次大行情,不论是产地的减产故事,还是销售地的政策变动故事,都会引起资金的关注,而这样的“预期差”也就促成了棕榈油的行情出现。

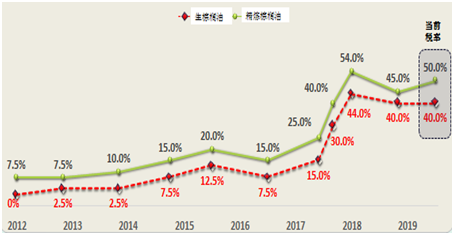

2019年由于印度政策引发的棕榈油行情为数不少。随着经济的增长,印度的油脂需求近年来大幅增加,而印度本国的油脂自给量很差,因印度本国的油籽单产很低,因此近三分之二的食用油需求依赖进口来满足。印度近两年一直通过鼓励国内农户提高产量来减少海外进口,因此从2018年开始就逐渐抬升植物油的进口税。对棕榈油的加税周期始于2017年8月,之后在2018年3月将毛棕榈油和精炼棕榈油的进口税从调整为44% 54%,到了2019年1月税率下调至40% 45%,但是到了9月开始精炼棕榈油加征5%的保护性税。

尽管印度出台了诸多政策,由于其国内产量改善有限,因此大量进口的现状未能改变,因此进口成本增加增加了其国内通胀,因此印度政府开始改变思维,12月初有消息称印度政府正在考虑对所有精炼食用油的进口加以限制,同时允许自由进口毛植物油。报道称,从2020年1月1日开始,印度对毛棕榈油的进口税可能从40%下调到37.5%。此举意在鼓励印度国内的贸易商进口更多的毛植物油,拉动提高国内精炼产能利用率。印度试图通过发展精炼行业来带动生产环节的政策预计会是2020的主旋律,因此对全球油脂尤其是棕榈油需求量预计依然有增无减。

图13:印度毛棕榈油和精炼棕榈油的进口税政策变迁(单位:%)

资料来源:网络 南华研究

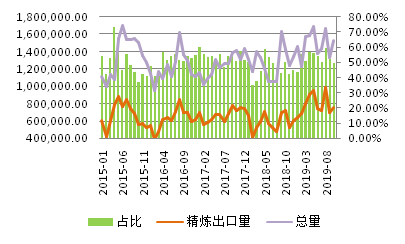

从马来的出口结构来看,马来西亚精炼棕榈油均占棕出口的大约45%~55%,精炼棕榈油和毛棕榈油此消彼长,并不会对马来本国的本身出口量带去太多的影响,影响较大的是精炼商的利润空间,因马来西亚的精炼棕榈油和PME均为政府补贴产业,毛棕油的出口增加而精炼棕油减少会挤压精炼商的生存空间,但马来通过1月提高毛棕油出口税的手段,解决了这一担忧。

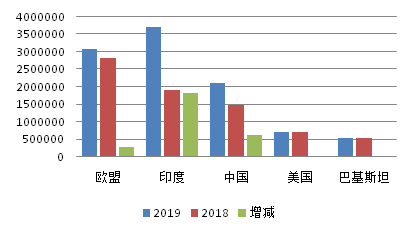

从马来棕油出口国别来看,印度仍是第一买家,2019年1~10月出口至印度的棕榈油总量为371万吨,较2018年同期增加了180.96万吨,即95.2%,这说明无论无论两国之前尽管因克里米亚事件(10月中旬马来西亚曾谴责印度对待克什米尔的做法,导致印度反过来威胁限制马来西亚棕榈油进口,后来马来西亚表示考虑扩大对印度原糖和水牛肉的进口规模,借此缓解两国间的贸易紧张关系)而导致一度双边贸易暂停,还是印度调高了精炼棕榈油的进口,印度需求依然庞大,且这种潜力是其他国家无可替代的。

至于中国,2019年1~10月进口马来西亚棕榈油总量210.41万吨,较2018年同期增加了62.03万吨,即41.8%,尽管进口量和进口增幅不如印度,但也是马来的全球第二大需求方,且预计中国2020年的棕榈油进口仍将继续增加。因此,无论是CPO还是PPO,以中国和印度为主的两大主要需求国的消费增幅维持稳定,2020年马来的出口预计仍是稳中有增。

图14:2019年1~10月马来精炼棕油出口量及占比(单位:左吨,右%)

资料来源:WIND 南华研究

图15:2019年1~10月全球主要国家棕榈油进口量自马来西亚(单位:吨)

资料来源:WIND 南华研究

1.4.2. 印尼对欧盟:你伤害了我,还一笑而过

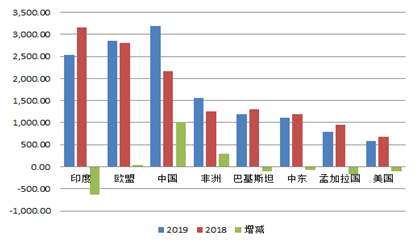

印度的出口政策主要是在于多进口马棕油还是精炼的问题上,而对于欧盟和印尼这对“相爱相杀”的贸易双方来看,二者主要还是意识形态上的不同。欧盟制生物柴是以菜籽油为主,其次是废弃食用油、棕榈油、豆油等,不过菜籽油制生物柴油成本高于棕榈油和豆油,为保护其生物柴油产业,长期以来,欧盟对阿根廷、美国及印度尼西亚均设置了一定的税收壁垒。因此在对于进口PME问题上,欧盟近两年的态度和立场一致都非常鲜明,就是欧盟各国均表逐渐淘汰棕制生柴。

欧盟也宣布了对印尼输欧生物柴油开征8%至18%的临时反补贴税,而印尼也想尽了办法去抵制欧盟的做法,无论是向WTO提起诉讼称欧盟这一行为不符合世贸组织原则,还是宣布当来自国内和其他海外市场的需求激增时,停止向欧洲出口棕榈油,以及印尼贸易部长建议对欧盟乳制品征收20%到25%税率,均没有改变欧盟的“心意”。

图16:2019年1~7月全球主要国家棕榈油进口量自印尼(单位:吨)

资料来源:WIND 南华研究

但从事件的另一面来看,欧盟建议要抵制的是PME,但毛棕榈油进口还是正常的,近三年来欧盟的棕榈油进口量一直为700万吨左右,2019年1~10月欧盟自马来西亚和印尼的进口量均有小幅增长,虽然增长的潜力空间已然有限,但毕竟也是全球第三大的需求方,尤其是欧盟和加拿大等菜籽助产国集体减产的今年,豆棕油一定程度上弥补了缺口。只是印尼所面临的的问题与马来一样,假设未来欧盟进口棕榈油总量不变,则进口的精炼棕榈油和PME将越来越少,毛棕油则有望增加。总而言之,2020年欧盟需求即便不会有大幅增长,但下降空间亦然有限。

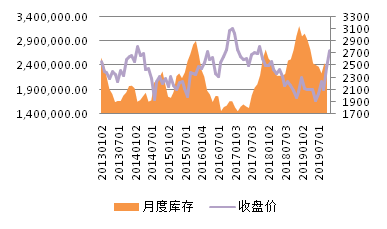

1.5. 国内明年棕榈油进口有增无减

2019年1~10月份,我国进口棕榈油共579.02万吨,较去年的418.19万吨增加38.46%。其中从印尼进口总量为421.05万吨,同比增加81.5%;从马来西亚进口总量为170.39万吨,同比增加50.4%。2019年棕榈油进口大增主要原因除了非洲猪瘟导致的都有产出下滑,以及贸易关系反复,棕榈油大量进口以填补可能的缺口之外;第二就是无论是马来还是印尼,报价模式均为远月升水,因此在远月平水的时间节点,企业只要有利润空间就会大量采购。

图17:我国棕榈油月度进口量(单位:吨)

资料来源:WIND 南华研究

图18:棕榈油商业库存(单位:万吨)

资料来源:WIND 南华研究

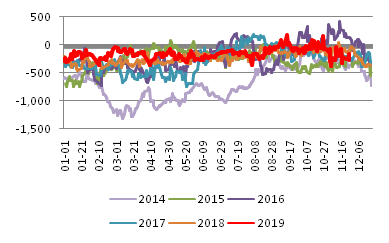

截止2019年年末国内与马来棕榈油内外价差为-201元/吨,较2018年年末的-371.61元/吨缩窄170.61元/吨,全年的内外价差运行的大概率区间在-100~200元/吨;而国内棕油现货与印尼的价差为从-130元/吨扩大至-197元/吨,缩窄了-67元/吨。若2020年非洲猪瘟再无法得到有效控制,生猪存栏率无法有效增加,则棕榈油的大量进口格局大概率延续,那也就意味着,明年国内棕榈油的供给和需求都将继续同步增加。

图19:广州棕榈油内外价差分年度(单位:元/吨)

资料来源:WIND 南华研究

1.6. 行情展望与操作策略

2019年四季度棕榈油市场在需求端透支了太多涨幅,但多数情况下,需求对行情只能起到托底作用,而相比之下减产的利好其实并没表现的那么明显,那就出现了一个问题:如果2020年的供给炒作无法延续,那么需求端单靠依靠政策刺激,强行扭转市场也注定走不远。因此明年上半年的产地天气炒作仍是市场关注的焦点,再加上需求端的配合,有望保持温和上涨态势。(农产品期货网特约分析师刘冰欣,转载请注明来源)

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: