摘要:

PVC期货价格弱势调整,回踩6530一线支撑继续下行遇阻,盘面僵持整理,横向延伸。PVC现货市场气氛跟随走弱,主流价格陆续松动。由于现货货源相对偏紧,PVC现货价格调整幅度不大,依然处于偏高位置,深度升水期货。主产区企业暂无库存压力,预售订单为主,但后期预售货源接单情况欠佳,业者心态受影响,出厂报价也有所下调。生产装置运行较为稳定,开工水平逐步回升,电石法开工达到80%。企业后期无检修计划,PVC开工率将进一步提升,货源供应紧张状况得到一定程度缓解。主产区厂家利润可观,生产积极性较高。但下游市场对高价货源接受程度不高,刚需接货为主,备货意向不高。华东及华南地区大型制品厂开工维持在八成左右,北方地区下游工厂受到天气因素的影响开工略有下滑。1月中上旬开始,部分下游工厂将停工放假,PVC终端需求预期缩减。随着市场到货增加,PVC社会库存结束将近半年的连续下滑趋势,出现回升迹象。尽管原料电石采购价格上调,成本端企稳,但支撑力度有限。供应增加叠加需求缩减,PVC库存预期累积,期货走势趋弱,面临一定下行风险。操作上,建议05合约在6530一线上方可轻仓试空。

一、盘面理性调整

PVC在10月中下旬筑底结束,随着货源供应收紧,期价企稳回升,重心步步上移,不断向上突破,最高触及6930。现货市场深度升水,下游制品厂饱受高成本之苦,由盈利转为亏损,部分工厂降低运行负荷,来倒逼上游企业降价。利好逐步释放,PVC理性调整,回落至6650一线支撑附近。12月中旬,主力合约移仓换月,远月合约走势略弱,期价向下寻找支撑,回踩6530后盘整运行。

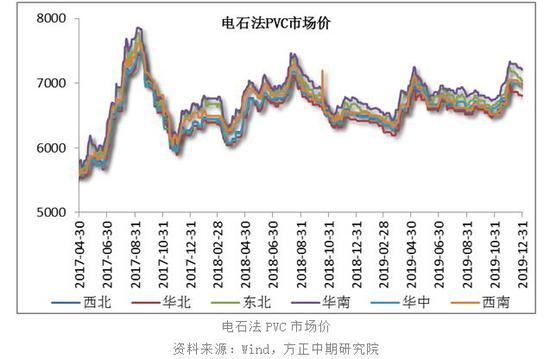

二、现货维持高位

由于现货市场货源整体供应仍偏紧,PVC现货市场价格虽然有所松动,但当前仍处于相对高位,下游市场接受程度不高。华东及北方地区PVC市场价格松动下行,华南地区现货仍较为紧张,价格下调幅度有限,成交较为冷清。主产区企业仍以预售订单为主,但近期接单情况欠佳,厂家心态受影响,出厂报价有所下调。5型普通电石料报价:华东市场主流6870-7000元/吨,华南地区6850-7260元/吨;山东主流6850-6980元/吨送到,河北市场主流6690-6720元/吨送到。

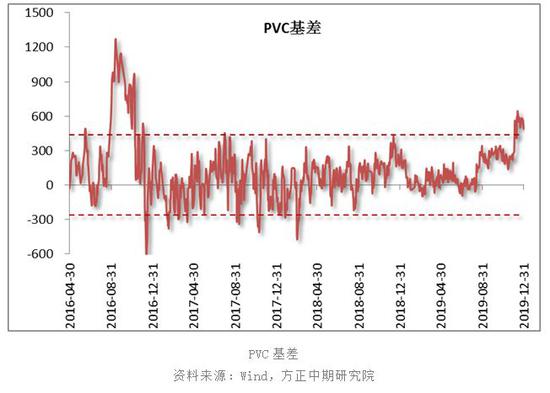

三、现货深度升水

PVC期、现价格均有所回落,但期货下跌幅度更大,华东地区PVC现货价格与主力合约2005基差为495,现货处于持续深度升水状态。现货市场表现略强,在深度升水情况下,PVC期货回调不畅。

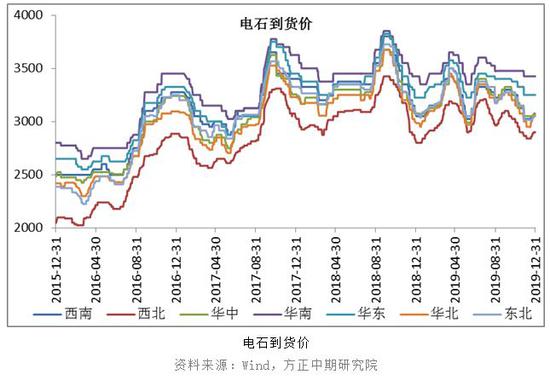

四、原料电石企稳

河北、山东等地电石采购价跟涨30元/吨,乌海、宁夏等部分出厂价上调50元/吨左右,其余多维持稳定。电石企业多数开工正常,出货情况较好,基本无库存压力,部分出厂价小幅上涨。PVC企业电石到货不均衡,华中等地货源略显紧张。综合来看,电石供需关系变化不大,市场缺乏明显的利好因素刺激,导致价格连续上涨较为乏力。成本端逐步企稳,但电石货源并未全局紧张,支撑力度不足。

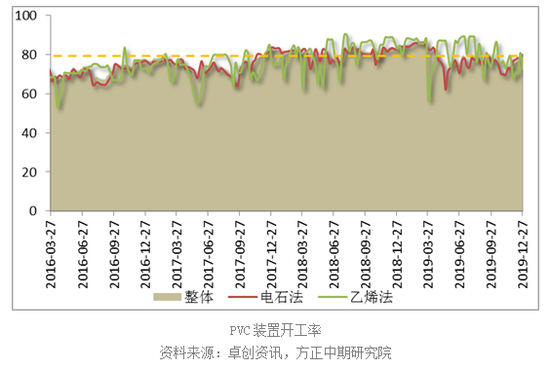

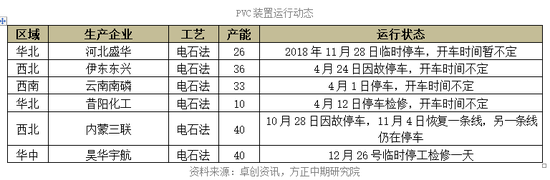

五、开工水平提升

PVC生产装置运行负荷略有提升,部分装置短停,其他暂无新增检修企业。受雾霾天气影响,北方乐金及大沽开工负荷降低。统计数据显示,PVC整体开工率为78.9%,环比提升0.5个百分点。其中,电石法PVC开工负荷80.24%,环比提升2.43个百分点;乙烯法PVC开工负荷72.8%,环比下降8.28个百分点。后期企业无检修计划,PVC开工水平将进一步提升,货源供应紧张状态有所缓解。

六、社会库存回升

PVC从3月下旬启动去库存,经过9个月的时间,社会库存从45万吨下滑至5万吨,缩减了40万吨,社会持续下滑为PVC市场提供强有力支撑。但春节假期临近,下游制品厂面临停工放假,PVC刚性需求将下滑,华东及华南地区社会库存出现止跌回升迹象。PVC现货市场气氛有所降温,华东及华南地区下游市场维持刚需采购,现货交投不佳。市场到货增加,PVC社会总库存窄幅回升,符合预期。统计数据显示,截至12月27日华东及华南地区社会仓库增加至6.32万吨,环比上涨24.24%,低于去年同期水平43.88%。随着生产装置运行负荷提升,PVC供应增加,1月上旬开始华东及华南地区个别下游企业或将停工放假,PVC需求预期缩减,后期库存将进一步累积。

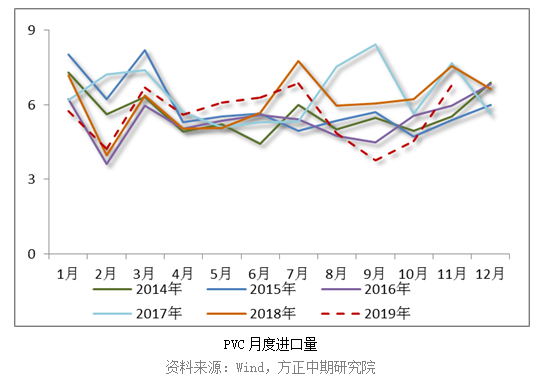

七、进口货源流入

数据显示,2019年1-11月我国PVC进口量累计为61.57万吨,与2018年同期的66.98万吨相比,下滑8.07%。11月当月进口6.85万吨,从月度进口数据可以看出,PVC进口量从9月份开始逐步增加。自2019年9月29日起,对原产于美国、韩国、日本和台湾地区的进口聚氯乙烯不再征收反倾销税。我国PVC主要的进口来源国为美国、台湾地区、日本、印度尼西亚、泰国、德国和韩国,此前对原产于美国、韩国、日本、俄罗斯和台湾的反倾销税率由6%-84%不等,反倾销税取消后,由于国内PVC市场价格偏高,套利空间打开下势必会导致大量低价PVC货源流入我国市场,PVC进口量有望进一步增加。

八、刚性需求稳定

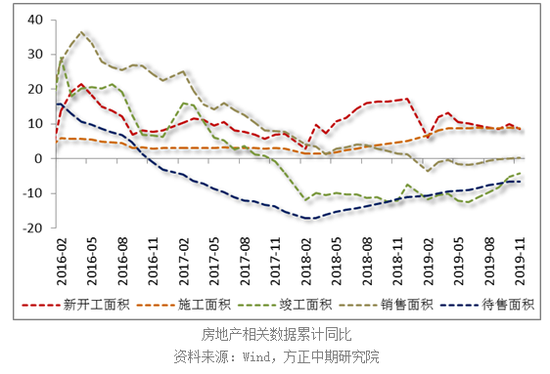

1-11月份,全国房地产开发投资121265亿元,同比增长10.2%,增速比1—10月份回落0.1个百分点;商品房销售面积148905万平方米,同比增长0.2%,增速比1—10月份加快0.1个百分点。11月份,房地产开发景气指数为101.16,比10月份提高0.02点。

2019年房地产迎来史上最密集调控,政府对于房地产调控思路更加清晰,政策延续性也更强。2019年以来代表房地产景气度的三大数据新开工面积、销售面积以及竣工面积均表现不佳,新开工面积呈现高位回落趋势,销售面积及竣工面积持续处于低位。PVC在房地产建设中后周期的占比越来越高,集中竣工也未如期而至,与房地产相关的需求整体表现不及预期。PVC下游市场刚性需求整体稳定,但跟进力度滞缓,需求端提供空间有限。当前华东及华南市场需求尚可,刚需平稳,大厂开工维持在8成左右。北方随着天气转冷以及雾霾天气频繁,制品企业开工受到影响,需求预期缩减。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: