出品 | 零壹财经

从“无科技不金融”到“无科技不消费金融”,科技赋能消费金融优势逐步显现。

近日,零壹财经·零壹智库主办的“2020数字科技年会暨零壹财经新金融年会”在北京召开。会上,零壹财经合伙人、智库总监赵慧利发布《科技赋能力:消费金融行业发展报告2019》

零壹财经·零壹智库持续关注消费金融行业的发展演变,报告在大量数据分析、案例调研及分析的基础上,展现了消费金融行业生态图谱及其与金融科技的融合发展,重点呈现了马上、捷信、中邮和中原消费金融4家持牌消金公司的案例,并对科技赋能消费金融的未来趋势进行了展望。

从2009年原中国银监会发布《消费金融公司试点管理办法》至今,消费金融行业已经发展了十周年。2019年1-10月,我国金融机构短期消费信贷规模升至9.60万亿元,即将突破10万亿元大关。现阶段,以人工智能、大数据、云计算、区块链为代表的技术不断成熟,并被广泛应用于消费金融领域,主要解决了风险识别与定价、提升效率、提升体验等三个方面的问题,使行业逐步走向智能化发展。

报告指出,消费金融行业已形成多元化的生态图谱,主要参与主体有商业银行、消费金融公司、汽车金融公司、电商平台、互联网公司及金融科技公司。持牌金融机构中,商业银行以信用卡为发力点占据行业优势地位,截至2019年9月底,信贷余额达7.42万亿元,占金融机构短期消费信贷规模的77.93%。

消费金融公司则与银行形成良性互补,主要服务于中低收入客群,截至2019年9月底,资产规模达4938亿元。占比5.19%,但作为专业持牌金融机构,牌照优势进一步凸显,未来增长潜力巨大。同样作为持牌金融机构的汽车金融公司主要以汽车金融产品为中部客群提供信贷服务,市场份额也较小。

非持牌机构中,电商平台在流量、消费场景和技术优势下,凭借完善的生态布局逐步形成消费金融闭环,是银行零售领域的重要竞争对手。近几年,一部分互联网公司在流量和技术的支持下,不断探索消费金融业务,但真实有效的消费场景较为匮乏。新兴主体中以金融科技公司为代表,依托技术优势和垂直化消费场景,与金融机构合作提供助贷业务服务。

同时,报告从五大方面重点分析了消费金融公司。2019年也是消费金融公司发展的第十年,从无到有,从试点到发展,已开业的消费金融公司有24家,为行业的发展提供了宝贵的经验和积极的作用。

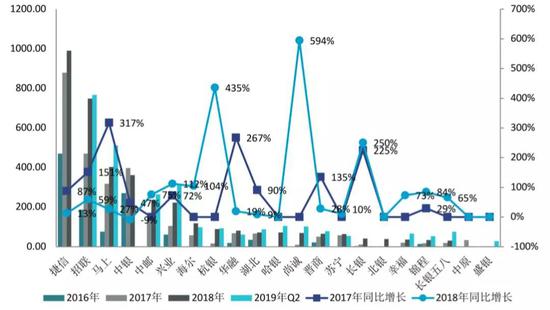

股东禀赋上,根据股东类型和持股比例,消费金融公司分为6大派系;资产规模上,据零壹智库不完全统计,2018年消费金融公司资产规模3773.56亿元,同比增长38%。资金来源上,头部公司实现全渠道获取资金。模式上,消费金融公司逐步形成了趋于线上和线下相结合模式,并且助贷业务成为重要组成部分。用户群体上,主要覆盖了下沉群体,并着眼“小镇青年”。

图1:2016年-2019年6月21家消费金融公司总资产变化情况(单位:亿元)

ink="">资料来源:公司财报,零壹智库

ink="">资料来源:公司财报,零壹智库

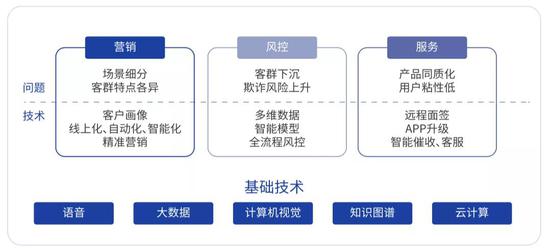

报告认为,科技赋能已经成为行业共识,科技手段及专利成果广泛落地于消费信贷的各个流程,极大地拓展了消费金融的业务发展空间。基于大数据、计算机视觉、知识图谱、云计算及语音识别等科技,金融科技具体赋能在消费金融三大环节:

一是风控环节,已建立智能风控体系涵盖贷前、贷中、贷后全流程;二是营销环节,已打造“千人千面”智能营销体系;三是服务环节,提升用户体验和提高复借率。

图2:金融科技在消费金融的主要应用领域

ink="">资料来源:零壹智库

ink="">资料来源:零壹智库

整体上,各类行业主体也在不断完善金融科技投入与布局,达到内外兼修。资金投入方面,商业银行体量庞大、资金雄厚,从而有实力从内部孵化金融科技,其研发资金支持大多在10亿元以上。消费金融公司与其他互联网机构也不断增加资金投入,规模不抵银行,但每年投入也超亿元。

外部合作方面:消费金融公司合作方式不断丰富,包括战略合作和建立联合实验室。截至2019年11月底,已经有21家消费金融公司与金融科技公司签署了战略合作协议。有7家消费金融公司与中科院、高校、科技公司达成战略合作,并成立实验室。

专利技术方面:有8家消费金融公司申请的专利已获得国家知识产权局公示,公示专利数量累计达到139项,有38项专利涉及人工智能和大数据技术,占专利总数的27.34%。

人才招聘方面:有10家消费金融公司在近2年招聘人工智能相关技术人员,7家消费金融公司自主研发“智能信贷”产品。

报告还介绍了消费金融公司科技赋能具体案例。

马上消费金融经过4年发展,已跻身消费金融公司头部行列,形成以科技为驱动,具有科技、场景、人才三大基因的消费金融公司。目前,马上消费金融累计研发投入已超过8亿元,自主研发了700余套技术系统。专利方面,马上消费金融累计提交专利申请220余项,获得软件著作权登记证书43项。

捷信消费金融为我国首家且唯一一家外商独资的消费金融公司,提出布局消费金融3.0智能金融为目标,早在2017年就率先布局智能金融服务,并在此基础上,于2019年6月正式提出全方位“敏捷转型”战略。

中邮消费金融采取“科技引领业务创新”的战略愿景,在提升大数据应用能力方面,已形成自主研发的知识图谱风险检测平台,并成立山西“数据实验室”。另一方面,中邮消费金融以技术驱动前中后台的业务协同,展现出一个以技术推进消费金融产业链的商业模式。

中原消费金融将“合规经营、风控先行、科技驱动”作为经营理念。科技成果方面,中原消费金融的专利和软件著作权已超过20项,拥有的自主研发系统包括反欺诈知识图谱、审批与额度管理系统,应用于识别欺诈风险、开展IVR提醒和智能语音催收。

关于未来的发展趋势,报告认为科技赋能消费金融是不可逆的大趋势。首先,消费金融公司对金融科技的投入将不断加大。其次,金融科技赋能正逐步渗透到消费金融诸多细分领域。三是,消费金融公司不断重视对核心技术的掌握。四是,打造开放平台、实现多方共赢。五是,发展与安全并重。

赵慧利表示,我国消费金融行业起源于上世纪80年代,大致历经了四个发展阶段。现阶段,高利贷、暴力催收等问题备受监管重视,众多监管政策出台;同时消费金融市场受政府重视程度不断增加,相关支持政策也相继出台,消费金融市场进入规范发展阶段。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: